この記事は過去のアーカイブです。中国の記事のうち、データとして古くなったものをこちらに格納しています。本ブログは以下からアクセスしてください。

2020年11月

2020年11月 中国企業の業績が改善傾向で堅調推移

経済活動の回復を背景に、中国企業の業績も改善傾向が見られます。

MSCI中国の予想一株あたり利益(EPS)は6月1日を底に大幅に改善し、足元では2月高値からの減少幅の6割を戻しています。

中国経済は生産活動に加え、遅れていた消費・投資活動も回復に向かったことから、概ね新型コロナ前の状況を取り戻しつつあり、持ち直してきた企業業績も一層の改善が見込まれます。

足元では、今後は堅調な国内需要に加え、世界経済の回復に伴う外需の持ち直しが予想され、中国株式は更なる上値を目指す展開が想定されます。

2020年10月

第3四半期のGDPは第2四半期の数値を上回る

2020年10月19日に発表された2020年7-9月期の実質GDP成長率は前年同期比で4.9%と4-6月期(3.2%増)を上回りました。

ただ市場予想(5.5%増)は下回りました。

GDP成長率を年初来で見ると1-9月期は前年同期比0.7%増と1-6月期のマイナス1.6%からプラスに転換しました。

10-12月期を前に、9月の鉱工業生産や小売売上高が市場予想を上回ったことを考え合わせると、IMFが予想するように、コロナで大きく騒いだ2020年でも、2%前後のプラス成長が見込まれます。

産業別のGDP成長率を見ますと、第2次産業(製造業)が+6.0%、第3次産業(非製造業)が+4.3%と、製造業が引き続き回復をけん引するとともに、非製造業の活動も戻ってきていることが示されました。

もちろん、こうした数字は景気刺激策あってこそです。

鉱工業部門は政府主導で拡大し、与信の増加が不動産販売と建設ブームを支えています。

さすがにこれ以上の財政出動も難しいでしょうから、世界経済のけん引力としても限界がありそうです。

2020年10月 人民元が2年ぶりの高値に

2020年10月20日、人民元の対米ドルレートは約2年ぶりの高値を更新しました。

10月10日に中銀が人民元空売り規制の緩和を発表したにもかかわらず、ファンダメンタルズの改善期待を受け、節目を上抜く展開となりました。

今後は多少の調整はあるでしょうが、景気浮揚を材料に人民元上昇を予想する人が多いようです。

2020年半ば以降上昇中の人民元(2020年10月)

中国人民元は対ドルで今年半ば以降、概ね上昇傾向を維持しています。

昨年まで人民元は米中貿易戦争の影響で、今年は年初から新型コロナウイルスの感染により人民元安が進行しましたが、8月以降人民元高に転じています。

要因ですが、

- コロナ感染の発生源といわれる一方、感染収束も早く経済の回復も期待されていること。

- 米中の金利差が拡大していること。中国の金融政策が比較的中立である一方、アメリカをはじめ日欧が低金利政策を余儀なくされており、結果的に金利差が拡大し得人民元の魅力が増したのです。

- 中国国債が世界的な債券指数に組み入れられたこと。

3点目については、WGBIに連動する運用資産などから推定して、1000~1500億ドル程度の資金流入が21年10月から約2年(20ヵ月程度)で発生する可能性があります。

こうした事が重なって人民元の上昇が起きていると考えられます。

2020年9月

人民元が、2019年5月以来の高値(2020年9月)

2020年9月1日、中国人民元が対ドルで上昇し、昨年5月以来の高値を付けました。

中国人民銀行の元高容認姿勢を試す展開となっています。

人民元は0.4%高の1ドル=6.8211元です。

人民銀行は8月31日まで3営業日連続で中心レートを市場予想よりも元安水準に設定しており、中国当局が上昇ペースの緩和を望んだサインと考えられますが、元高が進んでいます。

2020年8月

中国人民元が7か月ぶりの上昇

2020年8月21日、中国人民元は対ドルで上昇し7カ月ぶりに1ドル=6.9元を超えて元高が進んでいます。

本土の取引で人民元は一時0.29%高の6.8960元となりました。

次に注目すべき重要な水準は6.85元です。

ただ、急に上げた後に人民元が反落する可能性をトレーダーが織り込み、中国政府は強過ぎる元を懸念するかもしれません。

2020年7月

米中関係悪化で中国株が急落

2020年7月24日の中国株式相場は急落しました。

米中間の対立激化でセンチメントが急速に悪化し、中国のトレーダーや外国人投資家が一斉に売りに回ったようです。

以下が各指数の下落率です。

- CSI300指数は4.4%安

- 創業板(チャイネクスト)指数は6.1%安

- 上海総合指数は3.9%安。

今後は米中関係を巡る懸念が市場を支配する可能性が高いかもしれません。

香港の国家安全法以降、官製株高が続いた

中国の株式市場の上昇が止まりません。7月6日のほぼ前例のない値上がりは、世界株を1カ月ぶりの高値に押し上げました。

中国株のここ1週間の上昇スピードは、5年前に崩壊した株式バブル以来でしょう。

6日の値上がりを受け、中国株の時価総額は4600億ドルも増加しました。

世界金融危機以降の1日の増加額としては2015年7月に続く2番目の大きさです。

もちろん、一定程度これは官製相場と言えるものです。

香港株や人民元相場も低迷から脱しています。

まさに6月30日に施行された香港国家安全維持法が資本流出につながらないと強調するため、国内有力企業の上場促進など施策を重ね、投資家の期待を膨らませているわけです。

時価総額10兆ドルに迫る

2020年7月中旬、中国株式市場の時価総額が5年ぶりに10兆ドルに迫っています。

人民元ベースでは中国株式市場の時価総額は68兆元とすでに過去最高を更新しました。

ただ、これが官製株高である事は皆が分かっていること。

依然として国営メディアが株式の強気相場を擁護する一方で、「健全」な株式市場の重要性を訴える声も多くなっています。

ただ、昨今の香港情勢など中国に対する厳しい目が続く中、政府が支援を大きく後退させる事も考えにくく、ゴールドマン・サックス・やモルガン・スタンレーは強気相場が少なくとも今後数カ月は続き得ると予想しています。

近時の中国株高の背景にあるもの

ここ最近の株式市場のけん引役として認識されているのは継続する新規資金流入です。

個人投資家が中心の公募投信や海外資金はかなり一貫した流入基調にありますが、今は機関投資家からの流入も多くなっています。

機関投資家の資金が多いとされるETFは、6月までは売り基調でしたが、7月から買いに転じています。

個人の資金流入の理由として、理財商品等の金利商品や不動産投資のリターンの低下もあるとされています。

債券価格の急落で理財商品が初めてマイナスリターンを記録したようですが、長らく大量の資金の受け皿になってきた理財商品の投資先が不調となり、一部資金が上昇基調の続く株式市場についに流れてきたとの見方があるのです。

中国本土株式市場は、流通株ベースで約780兆円の時価総額を擁しています。

その半分は機関投資家が保有しているとされています。

さすがに中国政府といえどもこの巨大な規模を簡単に左右することは出来ません。

ここ最近の相場が官製相場だと思って片付けるのは簡単ですが、もう少し冷静に考えても良いかもしれません。

アメリカの年金基金からの投資見直しで懸念高まる

アメリカの連邦職員向け年金基金の中国株への投資見送りは、中国株式相場にとって悪影響を与えそうです。

中国株式マーケットの関係者は、投資家の心理的な悪影響を心配しています。

これまで、代表的な指数である上海総合指数の年初来の下落率は6%弱と、日米やアジア株と比べ小幅にとどまってきました。

金融当局の指示を受けた国有銀行が融資を増やしているほか、空売りを一時的に禁止するなど手段を選ばない施策が寄与したと考えられます。

加えて、累計で1兆元(約15兆円)に達する相互取引の買い越しも中国株の投資家に安心感を与えてきたと思われます。

相互取引は新型コロナで中国経済が停滞した2、3月も資金流出は一時的でした。

それは、MSCIなどが中国株組み入れ比率を段階的に引き上げ、今後も海外勢の買いが期待できるとの思惑があったからと考えられます。

しかし、海外勢の買いが細るとなると、中国株を下支えしてきた存在が一つなくなるかもしれず、一気に懸念が浮上し始めているのです。

中国株式市場のハイテク新指数に合計250億ドルの資金流入を予測

2020年7月30日、ゴールドマン・サックスはリポートで中国・香港株式市場で新たに導入されたハイテク株指数に、今後5年間でパッシブ運用の資金が250億ドル流入する公算が大きいと発表しました。

香港市場では27日にハンセンテック指数.HSTECHを導入し、上海市場でも先週、科創板(スター・マーケット)50指数.STAR50が導入されました。

ゴールドマンによれば、スター・マーケット50指数には、指数連動型のファンドやETFを通じて、今後5年間で110億ドルが、ハンセンテック指数には140億ドルが、それぞれ流入する可能性があるとの事です。

ハンセンテック指数の時価総額は、今後5年で1500億ドルから8700億ドルに、スター・マーケット50指数は400億ドルから8000億ドルに、それぞれ増加する可能性があるという事です。

2020年第2四半期は回復も、年後半の経済に注目

2020年7月16日発表の4~6月のGDPの実質成長率は前年同期比3.2%と2四半期ぶりにプラスに転換しました。

今回の成長率は市場予想を上回りました。

1~3月はマイナス6.8%でした。

今回の回復は生産が先導しました。

- 工業生産は1~3月の前年同期比8%減から4~6月は同4%増まで改善

- 半導体と車の回復が目立ち、6月の生産量の前年同月比伸び率は半導体が11%、車が20%

- 外国人技術者らに優先的にビザ(査証)を出すなど政府も生産再開を全面的に支援

- 農林漁業などの生産も拡大

足元では、長江流域での洪水や米中関係の悪化といった懸念材料がくすぶっており、例年、年後半の経済政策が議論される7月の中央政治局会議での議論に注目が集まりそうです。

2020年6月 CSI300指数が5年ぶりの高値

2020年7月3日の中国株式相場は上昇し、CSI300指数が終値ベースで5年ぶりの高値となりました。

上海・深圳上場株に連動するCSI300指数は前日比1.9%高の4419.60で引けました。

上海総合指数は2%高の3152.81。

これでCSI300の年初来上昇率は7.9%と、世界の主な株価指数の中でもトップクラスです。

2020年5月

2020年5月、人民元基準値が12年3か月ぶりの安値

2020年5月25日、中国人民銀行は人民元取引の基準値を12年3カ月ぶりの安値となる1ドル=7.1209元に設定しました。

相場実勢に追随し、政府による元安容認といえるでしょう。

香港を巡ってアメリカが制裁を示唆したり、米中貿易摩擦の激化が懸念される等、米中関係が緊張しつつある中、アメリカをけん制するため元安カードをちらつかせたとの受け止め方がなされています。

2020年4月

2020年第一四半期のGDP、初のマイナス

2020年4月17日発表の2020年1~3月の経済成長率は前年同期比マイナス6.8%と、四半期の統計で遡れる1992年以降で初のマイナスとなりました。

もちろん要因は新型コロナウイルスの感染拡大で1月下旬から2月に経済活動が止まった事です。

更に新型コロナの欧米へのまん延で外需が消え、4~6月の「V字回復」も厳しくなっています。

産業別のGDP成長率としては、第2次産業(製造業)が同▲9.6%、第3次産業(非製造業)が同▲5.2%となり、製造業の落ち込みが目立ちました。

ただ、1-2月に2桁の落ち込みとなった工業生産のマイナス幅は大きく縮小しており、中国当局にとっては明るい材料となりそうです。

あるマーケット関係者は、今回のデータが今のところ中国経済が回復しつつあることを物語る一方で、消費の出遅れ感が鮮明になりつつあると言っています。

2020年4月のV字回復はなし

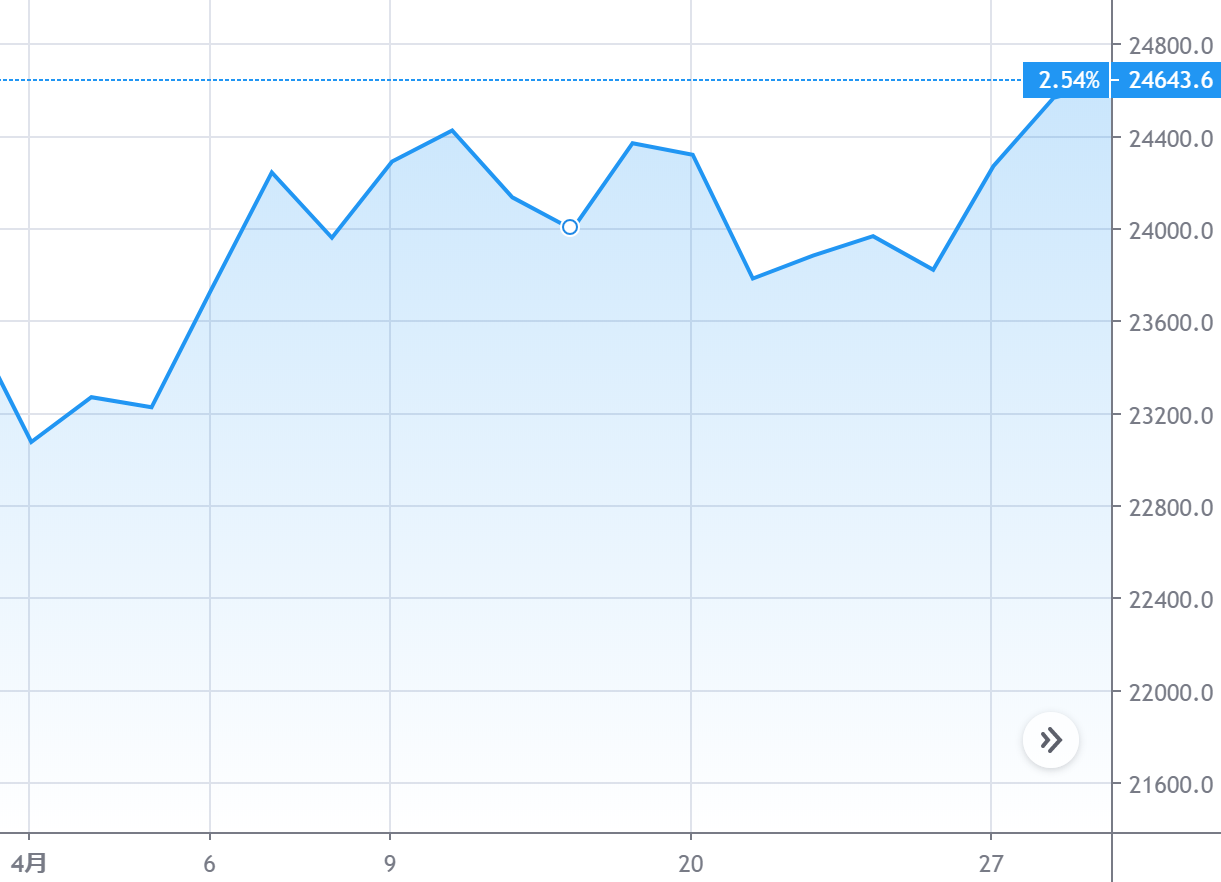

4月に入ってからの中国本土株式市場は3月に比べると少し足踏み気味となりました。

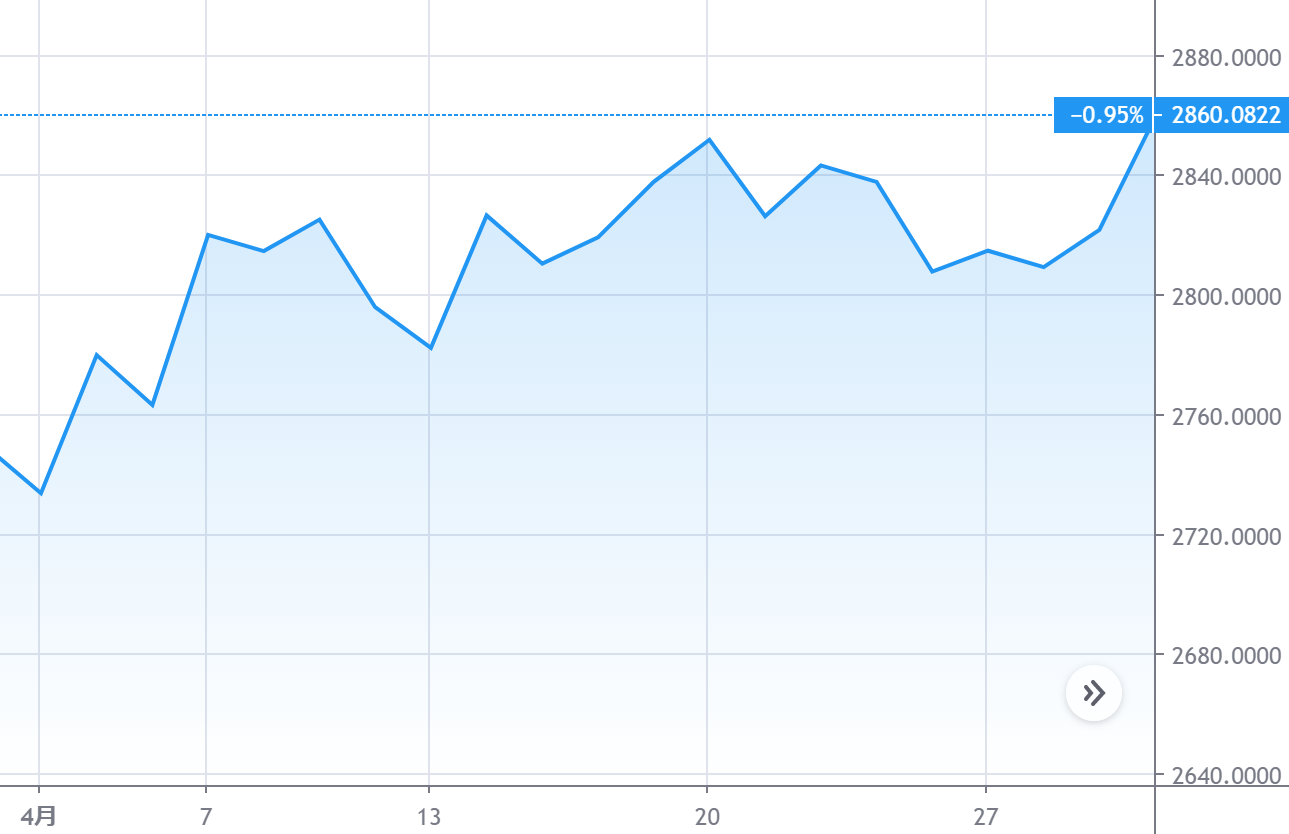

【2020年4月の上海総合指数の推移(出所:TradingView)】

【2020年4月の香港株式指数の推移(出所:TradingView)】

4月に入ってからも軟調なわけではありません。

しかし、3月は新型コロナウイルスの感染拡大を抑え込み、中国株式市場もいち早くV字回復するという見方がそれなりに優勢で、また、それを見込んだ大量の資金流入というという話も聞かれていたことを考えると、今の状況はやや控えめです。

こうした背景にあるのは、海外の感染状況に抑制の兆しが見えないことでしょう。

中国株式市場も内需が大きいとはいえ、外需の見通しが立たなければ、大きな上昇は厳しいという事でしょう。

統計はV字回復が厳しい事を示唆(2020年4月)

2020年4月30日に発表された製造業購買担当者景気指数(PMI)は、新規受注の改善が鈍ったことで3月より水準が低下しました。

とくに海外需要の落ちこみが激しくマインド回復の重しとなっています。

4月のPMIは50.8と拡大・縮小の節目である50は2カ月連続で上回りましたが、前月比では1.2ポイント下がりました。

背景

- 項目別PMIで新規受注が前月比1.8ポイントも落ちたこと

- 特に海外受注が不振なこと

が主たるものです。

預金基準金利引き下げは示唆せず

2020年4月3日、中国人民銀行の劉国強副総裁は預金基準金利の変更をすぐには行わない旨を示唆しました。

基準金利引き下げを決断する前に十分な評価が必要だと述べました。

最近の貸出金利の下げを受けて銀行の利ざや圧迫を和らげるため、人民銀が近く預金金利を引き下げるとの観測がありましたが、これを否定した形です。

同総裁は預金金利は国内金利システムの「安定役」であり、インフレや経済成長率、通貨安圧力など複数の要因を総合的に勘案して決めるべきと指摘しました。

預金基準金利は現在1.5%です。

民間のPMIは50を切る

同日に発表された財新/マークイットの4月の中国製造業PMIでも、輸出受注が世界金融危機以来の大幅な縮小を記録しました。

製造業PMI自体は49.4で、予想外の50割れとなっています。

こうした動きを受けて、中国経済が早期に回復するという市場の楽観的な見方は後退しつつあるようです。

2020年3月

コロナウイルスの影響で中国の成長予測、下振れ

コロナウイルスの影響で、ゴールドマン・サックスやUBS、マッコーリーなどは第1四半期および通年の成長見通しを引き下げました。

エコノミストの予想では、今年の中国実質GDPは5.8%増と、前月予想の5.9%増から低下しています。

S&Pは2020年3月6日、2020年の中国の成長率見通しは従来の5.7%から4.8%に引き下げています。

ただ、S&Pは経済的影響の大半は第1・四半期にあらわれ、第3・四半期までにしっかりと回復すると見ているようです。

因みに、予想される回復を考慮し、中国の2021年の成長率見通しは5.6%から6.4%に引き上げています。

中国政府は第2四半期から回復と予想

2020年3月17日、中国政府は経済対策の効果が表れるのに伴い、中国経済が第2・四半期には正常化するとの見通しを示しました。

政府によれば湖北省以外では大規模事業会社の90%が通常操業、浙江省、江蘇省、上海市などでは100%に近いレベルで再開しているとし、鉄道輸送や民間航空輸送、港湾事業、水上輸送も平常通りに活動しているとしました。

また、2020年3月22日には中国人民銀行の陳雨露副総裁が経済指標は第2四半期に顕著な改善を見せる公算が大きく、中国経済はかなり迅速に潜在的な生産水準に戻るだろうと発言しています。

消費刺激に軸足を置く

中国政府は、新型コロナウイルスの感染拡大で落ち込んだ消費の刺激に取り組んできました。

例えば自動車産業のテコ入れへ、新車購入の補助金創設や所有制限の緩和といった政策です。

具体的内容

20年末で打ち切る予定だった電気自動車など新エネルギー車への自動車取得税の免税措置と1台当たり1万元(約15万円)以上の補助金の支給を2年間延長すると決めたりしています。

中国政府は新型コロナの感染拡大を抑え込んだとして、次は基幹産業の需要を喚起し、経済のV字回復につなげるシナリオを描いているようです。

また、地方政府への援助も始めています。

これまで渋滞緩和のために導入していたナンバープレートの発行制限を緩和し、新車販売の押し上げ効果を見込みます。

財政赤字拡大と特別国債発行を容認

財政赤字の拡大を認め、特別国債を発行する方針を固めています。

中央政治局は3月25日の会議で、GDPに対する財政赤字比率の「適切な」引き上げと特別国債の発行、地方政府のインフラ債増発を容認することを決定したようです。

中国は10年以上にわたり財政赤字の対GDP比率を3%以内で維持しています。

報道では財政刺激策に関するこれ以上の詳細は言及されていません。

中国は新型コロナの危機で重要な政治会合の開催が遅れており、2020年の予算がまだ公表されていない状況です。

数兆元のインフラ投資の準備と今年の成長率目標を下方修正

経済再生のために数兆元規模の景気刺激策を準備すると同時に2020年の成長率目標を引き下げる準備をしているようです。

中国では失業者が増える中、個人消費の回復が遅れる可能性があります。

世界が新型ウイルスの感染拡大のパンデミックに見舞われる中で、輸出も打撃を受けるとみられます。

こうした中、政府はインフラ投資に力を入れるようです。

地方政府は最大2兆8000億元(3940億ドル)の特別債を発行できるようになります。

因みに2019年は2兆1500億元でした。

2020年の成長目標は設定しない可能性

中国の指導部は、新型コロナウイルスのパンデミックの影響がまだ分からないとして、今年の経済成長に数値目標を採用しない選択肢を検討しているようです。

その代わりGDPの目標を成長率の数値ではなく文章化して発表する可能性があるようです。

昨年の目標は6ー6.5%でした。一方で、今年の成長率の予想値は1.5~1.8%となっています。

中国指導部が成長率の数値目標発表を見送る場合、少なくとも過去20年で初めてとなります。

輸出企業、サービス業の支援策も検討

中国政府は、新型コロナウイルスの感染拡大による影響を受けた輸出企業やサービス業への支援策を検討しているようです。

輸出企業には財政面や金融面、輸出取引信用保険の分野などで支援策を講じ、サービス業にも稼働再開の加速に向けた支援を行うという事です。

中国税務総局、輸出業者向けに減税などを検討

中国国家税務総局が、新型コロナウイルスの感染拡大で業績が悪化している中国の輸出業者向けに減税などの措置を検討していると明らかにしました。

税務総局は記者会見の中で、より多くのセクターで減税などの優遇措置をより多くの外国企業に認める案も検討していると述べました。

中国人民銀行、7日物リバースレポ金利を引き下げ

2020年3月30日、中国人民銀行は7日物リバースレポ金利を2.20%に設定し、前回(2.40%)から0.2%引き下げました。

引き下げは昨年11月以来、3回目で、引き下げ幅は過去5年近くで最大でした。

馬駿・人民銀金融政策委員は、中国には金融政策の調整余地がかなりあるとの認識を示した上で、このタイミングで引き下げた事は、中国国内企業の操業再開や世界的な新型コロナウイルスの感染拡大状況、対外的な経済状況の悪化を考慮したものであるとしました。

この金利水準は5月27日の会合でも維持されています。

預金準備率を複数回引き下げ

2020年3月13日、中国人民銀行は中小零細企業向けの融資を増やした銀行を対象に、預金準備率を下げる事を決定しました。

下げ幅は0.5%か1%。

引き下げは1月以来2カ月ぶりです。

また、2020年4月3日には農村で営業する農村商業銀行、農村信用社、農村合作銀行など約4千の金融機関を対象に預金準備率を1%引き下げています。

準備率を下げると市中銀行が人民銀行に預けるお金が減り、貸し出しなどに回すお金が増えます。

3440億ドル規模の財政政策を実施

2020年3月26日には中国が新型コロナウイルス対策として3440億ドル規模の財政政策を実施しているとの発表がありました。

この財政政策には1兆元(1410億ドル)の減税などが含まれているという事です。

人民元安に歯止めをかける

さらに、中国当局は春節明け以降、人民元相場の基準値を実勢より高めに設定し、人民元安に歯止めをかける姿勢をとっています。

今後も人民元の先安観が強まる局面では、追加の人民元の安定化策が打ち出されるのではないかと思われます。

政策がどの様に人民元相場に影響を与えるか注視していきましょう。

中国株が、コロナウイルスの影響で安全資産に

コロナウイルスの影響で世界全体が大きな下落を経験している中、中国株だけ安定した値動きになっています。

中国株の主要指数は2020年2月~3月で10%前後上昇と、世界全体で突出した堅調ぶりを見せています。

景気刺激策への期待感が、低調な経済活動への懸念を圧倒しているのです。

上海と深センは上昇モードで、香港は株価がさえない状況です。

中国の事業者は楽観ムードに浸り続け、株価がそれにも表れているといった所でしょうか。

中国では、短期金利が低く、なおかつ的を絞った産業支援策が打ち出される局面では、どんな経済情勢であっても株価が上昇する傾向があります。

そうした政策は通常、状況が悪い時に発表されるので、結局中国政府の一挙手一投足に注目せざるを得なくなるのです。

海外でも、中国本土の株式市場がニューヨークやロンドンと連動していない点を好ましいと考える向きがあるようです。

当面は、中国本土株が世界的な流れに逆らう存在になれるかもしれません。

他の地域の株価指数が、新型ウイルスの悪影響で急落している中で、中国株の変わった性格がリスクに対するヘッジ先を投資家に提供しているようです。

3月以降も引き続き下落幅の小さい中国株

中国株は、3月末になっても年初来の下落率が10%程度と引き続き底堅いイメージです。

中国株の代表的な指数である上海総合指数の年初からの下落率は1割にとどまっています。

日米などが2~3割の下げに見舞われている中でこれはかなりの小ささです。

当局は春節休暇明けの2月上旬、証券会社に空売りの禁止を指示したり追加担保の差し入れ猶予も求めるなど、なりふり構わぬ株価対策を続けざまに打っており、そういった事の効果という面もあります。

もちろんこうした露骨な介入は、株価が正しく市場の需給を反映しなくなるという事もあり、中国ならではのやり方と言えるかもしれません。

それでも、セクターによってパフォーマンスの違いはあるようです。

堅調なのは遠隔教育やネット医療、半導体製造等で、資源や不動産、金融などが軟調なようです。

中国株への資金流入が過去最大規模

上記の事実は、資金流入動向を見ても裏付けられます。

2020年3月の後半2週間において、中国株に海外から流入した資金は70億ドル超とほぼ5年ぶりの高水準だったようです。

投資家の間で、新型コロナウイルスによって落ち込んだ中国経済の回復期待が高まっているとみられます。

中国株の下落が他国の株式マーケットよりも小さいのもこれが一因でしょう。

中国は既に感染のピークを一番先に抜け出しつつあり、またさまざまなマクロ経済指標の改善もが続いている事が要因と思われます。

コロナウイルスの影響で経済統計、初めてのマイナス

2020年3月16日発表の2020年1~2月の主な経済統計は、いずれも統計を遡れる範囲で初めて伸び率がマイナスとなりました。

内容

工業生産は13.5%減、小売売上高は20.5%減、固定資産投資24.5%減といずれもマイナスで、予想を大きく下回りました。

これで1~3月のGDPの成長率もマイナスの公算が大きくなり、中国当局が描いてきた4月以降のV字回復のシナリオも揺らいでいます。

産業も休業延長による影響に加え、生産低迷による設備投資意欲の低迷、金融市場の動揺に伴う資金繰り悪化も重石になりました。

さらに、比較的堅調な推移をみせてきた不動産投資も前年比▲16.3%となっていて、企業マインドも急速に悪化する事態に直面しています。

生活必需品以外の需要が総崩れ状態となっており、原油市況の軟調が好材料の一方、物価高の原因である供給要因の解消は遠く、家計消費は力強さを欠く展開が続きそうです。

2020年3月のPMIは上昇

中国国家統計局が3月31日に発表した製造業PMIは52と、過去最低を記録した前月(35.7)から上昇し、財新/マークイットが発表した3月の中国製造業購買担当者景気指数(PMI)は50.1と、こちらも分岐点の50を上回りました。

ただ、景況改善はわずかにとどまり、新型コロナウイルスの世界的流行の中国経済への影響が大きいことが改めて示された形です。

財新/マークイットのPMIは調査対象が小規模・輸出志向企業中心となっており、中国政府が発表するPMIよりも見劣りする形となりました。

2020年3月末時点の予想平均はマイナス3.7%

日本経済新聞社と日経QUICKニュースの調査によれば、2020年3月末時点で中国の1~3月期のGDP成長率の予想平均値はマイナス3.7%だったいう事です。

因みに通年の成長率は3.3%。

上記の様に欧米系の金融機関はもっと大幅なマイナス予想をしています。

となると、それをネタに権力闘争が再燃する可能性もあるかもしれません。

3月時点で多くの企業が生産を再開

この様に弱気な見通しや予想修正ばかりが相次いでいますが、2020年3月13日、中国政府は湖北省以外の鉱工業部門において、大企業の95%、中小企業の60%が活動を再開したと発表しました。

つまり生産活動は3月から持ち直しに向かっていると判断でき、中国経済は徐々に回復していくものと思われます。

ただ、輸出先である諸外国の景気が底割れすると弱い需要から、供給能力は回復しても目覚ましいリバウンド、という風にはいかないかもしれません。

2020年2月

政府のコロナウイルス関連の主な支援策

人民元について、新型コロナウイルスの影響を中国政府は積極的な政策で下支えしよとしています。

現地企業が休業期間を延長するなど、経済活動が停滞するとの懸念が高まっていますが、中国経済への影響がどの程度かまだまだ不透明な状況です。

人民元相場も景気悪化を警戒し、2月3日にかけて対円、対米ドルで軟調に推移しました。

中国当局は、2月1日~3日にかけて、財政・金融面での積極的な支援姿勢を示し、人民元を含めた中国アセットの下支えに躍起になっています。

具体的内容

- 1.2兆元(約18.7兆円)にものぼる大規模な市場への流動性供給

- 市場での資金調達の際に適用される金利の0.1%の引き下げ、

- 株式の空売りを一時停止(一部)

- 企業に対しては、債券発行手続きの簡素化、

- 融資の返済期日延長

中国政府としては、今年が所得倍増計画の最終年に該当することから、景気の大幅な下振れを回避したい意向が強いのでしょう。

今後、新型肺炎が沈静化に向かい、実体経済への悪影響が明らかになるにつれ、中国政府は減税策等の景気対策を打ち出す可能性が高いと思われます。

2020年2月PMIは前月から大幅に悪化

2020年2月29日に発表された2月のPMIは35.7と、前月の50.0から大きく下げました。

理由

中国政府が講じた移動制限などの新型ウイルス対策によって春節の連休後に職場に戻れない人が出たり、原材料不足が発生して工場が再開できないことなどが要因となったようです。

市場予想は45.0でした。

2月の非製造業PMIも29.6と1月の54.1を大きく下回りました。

50が景況感の良し悪しの分かれ目とされています。

当局データによると、2月26日時点で生産を再開した中小企業は約30%程度で通常通りフル稼働していない企業も多くあるようで、V字回復の可能性は低く、回復は緩やかなものとなる可能性が高いとの事です。

また、今回の製造業PMIの大幅低下がマーケットにどの様な影響を与えるかがポイントです。

2020年第1四半期のGDPはマイナスの可能性も

中国の1-3月のGDPが予想以上の縮小に向かう可能性がありそうです。

2020年2月29日に発表されたPMIが想定以上に弱かったため、上記の様な声が聴かれ始めているのです。

ノムラ・インターナショナル香港のエコノミストらは、製造業PMIの発表後に公表したのリポートで、1-3月のGDPが前期比で2.5%縮小する可能性があると予想し、従来のマイナス1.5%という見通しを下方修正しました。

スタンダードチャータードは製造業PMIの発表前段階でマイナス1.5%、オーストラリア・ニュージーランド銀行は発表後にマイナス2%と予測していました。

PIMCOは、新型コロナウイルス感染拡大の影響を受け、年換算で6%のマイナス成長を見込んでいます。

中国経済がマイナス成長になれば、2011年以降の比較可能なデータの下で初めてとなります。

IMFの見解

世界経済の成長率は新型ウイルスの影響で0.1%ポイント下押しされるとしました。

人民元決済のネットワークが2015年10月に稼働して以来、多くの国の銀行が参加する形で確実に普及しているようです。

アメリカが経済制裁の対象としたロシアやトルコなどを取り込み、2018年の取引額は前年比8割増の26兆元に達したようです。

アメリカの対外強硬路線が、逆にドルの覇権を揺らがせているという状況になっています。

中国本土株式市場はコロナ懸念以降も堅調

新型コロナウイルス懸念が起きても、年初来の中国本土市場のパフォーマンスは堅調です。

春節(旧正月)明けの2月3日こそ、上海総合指数、深セン総合指数はそれぞれ、前営業日比-7.7%、-8.4%と大きく下げたのですが、その後の回復は早いものがありました。

昨年末比でみると、2月中旬時点では、上海総合指数は▲2%程度ですが、深セン総合指数は+6%程度と、アメリカのナスダック総合指数と同じ位になっています。

理由

- 中国政府による財政・金融両面での景気下支え策があること

- もともと春節明けは実体経済に係る主要指標の発表が少ない一方、流動性は緩むため、中国本土市場は上がりやすいこと

- 元々中国本土株は好調だったこと

- 企業業績を踏まえた市場の上昇と投資家のリスク選好の高まりがあったこと

等が挙げられます。

ただ、ここからコロナウイルスで実体経済が相当痛めつけられているというデータや指標が出てくると、こうしたポジティブな循環も消え失せてしまうかもしれません。

IMFの2月上旬現在のコロナによる中国経済への影響

2020年2月13日、IMFは新型コロナウイルス問題で不透明性が存在するものの、中長期的には中国経済は底堅く推移すると見通しと述べています。

その上でIMFは、新型ウイルスに関連した中国の取り組みを評価し、必要に応じ支援する用意があると表明しました。

2020年2月、春節休暇明けで急落

2020年2月3日に取引を再開した上海市場では株価指数が一時、9%安と急落しました。

新型肺炎問題によって世界の株式時価総額はこの10日間ほどで約4兆ドル減った計算になります。

1週間半ぶりに取引を再開した3日の上海総合指数は大幅に続落し、春節前の1月23日終値比8%安の2746.6056で取引を終えました。

これは約1年ぶりの安値水準です。

中国株は一部を除いて値幅制限が上下10%と小さく、値幅制限いっぱいまで下げた銘柄は3000超と上海、深圳上場企業の8割に達し、まだまだ下げ圧力は続きかねません。

【2020年1月3日~2月3日の上海総合指数の推移(出所:TradingView)】

資金流出の速度は速く、1月21日からの1週間で約284億ドルが中国株から流出したようです。

これは2019年4月の米中貿易摩擦時を超えるペースです。

2月3日は元の対ドル相場も急落し、1ドル=7.02元と2019年12月以来の安値をつけました。

2020年1月

2019年GDPは6.1%と前年から0.5%も下振れる

2020年1月17日発表された2019年のGDP成長率は6.1%にとどまり、18年から0.5ポイントも縮小しました。

要因

貿易戦争が主因ですが、生産年齢人口の減少に伴う個人消費の弱含みもありそうです。

10-12月(第4四半期)は6%成長と7-9月(第3四半期)と同じでした。

固定資産投資の拡大ペースが強まり、今後持ち直しが根付いていく可能性があることも示唆しています。

ただ、それでも内需の不振は中長期的な事を考えると放っておけないものでしょう。

経済成長への消費の寄与度は3.5ポイントと2018年より1.5ポイントも縮小し、30年ぶりの低水準となりました。

成長を支えたのは皮肉にも外需で、寄与度は18年のマイナス0.6ポイントから19年は0.7ポイントに改善しています。

輸入低迷による貿易黒字の増加がなければ、成長率は5%を割っていた可能性もあります。

2019年10月

2019年第3四半期のGDPも不調

中国の2019年7~9月のGDPが前年同期比で実質6.0%の伸びにとどまり、2四半期連続で減速しました。

具体的な背景は

貿易戦争が長引き、自動車や電機など製造業に打撃が広がったようです。

2020年のGDPを10年比で倍増する長期目標の達成も若干懸念が残ります。

一方で中国政府は過剰債務を抱えており、大規模な景気対策を打ち出しにくい状況にあります。

因みに、

- 9月の工業生産は前年同月比5.8%増(市場予想は同4.9%増加)

- 小売売上高は前年同月比7.8%増と予想と一致

- 1-9月の固定資産投資は前年同期比5.4%増(予想は5.5%増)

となっています。

2019年4月

元高修正が続く??

2019年4月初頭に行われたエコノミスト調査で、人民元の対ドル相場の見通し修正が相次いだようです。

2019年末の予測平均は1ドル=6.8元と2018年12月時の調査の時6.95元だったのと比べて2%ほど元高・ドル安になりました。

これはFRBが利上げを停止し、元売り圧力が後退したためです。ドルが低下する状況では人民元が強くなる傾向にあるのが最近です。

中国人民銀行の金融政策をめぐっては今後1年で1~4回の預金準備率下げを予想する声が多いようです。

2019年3月

MSCIも中国株の組み入れウェートを拡大

2019年3月、MSCIが展開する複数のベンチマーク指数において、中国本土上場株式のウエートを大幅に引き上げるとの報道がありました。

MSCIは世界中で参照されている指数ですから、ここに組み込まれると、それだけで資金流入が増加し、しかもずっとの状態が続けば多額のマネーがそのマーケットでずっと回遊し続ける事になるのです。

MSCIによれば、中国A株の組み入れ比率を2019年5月から3段階で引き上げるとの事です。

これでMSCI新興市場指数におけるA株のウエートは2019年3月の0.72%から2019年11月には3.3%に高まります。

テクノロジー株の比重が大きい創業板市場の上場銘柄は、2019年に初めてMSCI指数に組み入れられます。

2019年3月 地方都市で広がる不動産バブル

中国の不動産バブルはかなり前から問題視されていた事柄だったと思います。

当局もこのバブルを抑制しようと、大都市における不動産価格の沈静化に努めているものの、経済基盤の弱い都市については放置したままなのが実態です。

国内経済の減速を懸念する中国政府は、中小都市における不動産価格について特に何もせずに放置しているのです。

2019年3月の全人代で改めて目先の不況対策を前面に出したわけですが、最近の金融緩和によって価格急騰があおられ、住宅投資に関わる地方の債務負担が無尽蔵に膨らんでいるとの懸念が広がっているようです。

ある調査によれば、200を超える都市で不動産価格が2018年だけで2桁の上昇を記録したとのこと。

個人のレベルで言うと、住宅価格の対所得比で、現在の中国の住宅バブルはかつての日本の不動産バブルより深刻な状態になっているという事です。

2019年3月 全人代を受けた中国債券市場の動向

2019年の全人代は、目先の景気浮揚に注力するという内容で、大きなサプライズもなく終了しましたが、政策金利も含めた金利の引き下げへの言及があったことは中国の債券市場に投資をしている人にとっては注目すべき所だったと思われます。

これは、将来の利下げの可能性を示唆していると思われます。

最近は民間企業の資金繰りを支援するための預金準備率の引き下げに重点が置かれ、政策金利は一定の水準

で維持されてきました。

これは、利下げによる景気浮揚のメリットよりも、不動産市況の過熱や国内から海外への資金流出などの副作用への懸念が強かったためだと考えられます。

ただ、今後については利下げが実施される可能性が高まりつつあるのかもしれません。

2019年の全人代における利下げの可能性への言及は、ただちに債券利回りの低下に繋がるものではないかもしれませんが、債券利回りの上昇を抑制する要因にはなるでしょう。

一帯一路、次第に関係国も警戒

この一帯一路について、関係国からは「債務の罠」であり、国が借金まみれになり、政治がコントロールされ、港湾など戦略的軍事拠点が奪取されるとの非難が出てきています。

北極海航路を狙われているロシア、中央アジアも「一帯一路」への警戒感を強めているようです。

またマレーシアでも、93歳のマハティール首相の再登板によって、“脱一帯一路”、脱中国の動きが急速に進行中のようです。

こうした覇権主義的な動きが、実はアメリカによる貿易戦争での中国つぶしにつながっているのかもしれません。

2019年2月

赤字決算続いても見通しが明るくなりつつあり、中国株式市場に資金が流入

2019年2月後半になってから、中国本土株式の取引市場が活況に沸いています。

政府の市場開放策や国内産業の明るい見通しなど好材料が目白押しで外国からの資金が流入しているためです。

2月の最終週では米中貿易摩擦について進展が見られ、それによって人民元と中国株はかなり上昇しました。

中国企業の赤字決算相次ぐ 数は過去10年で最大

2018年度の決算について、中国で通期の赤字見通しを示している上場企業の数は、過去10年で最大となっています。

景気鈍化で事業が停滞し、資産価値が減少したためです。

ある調査によると上海と深センに上場している企業のうち395社が、2018年通期純損益が赤字になる見通しを示していて、赤字額は合計で2890億〜3350億元(約4兆6800億〜5兆4300億円)に上る可能性があるようです。

2019年1月

2019年1月16日 対ドルで人民元が半年ぶりの高値

いつもながら、上のチャートでは分かりにくいのですが、人民元の対ドル相場が下げ止まりつつあるようです。

2019年1月15日は1ドル=6.75元と、ほぼ半年ぶりの高値圏で推移しました。

2018年後半には7元近くまで売り込まれていましたが、貿易問題を巡る米中交渉が一定の進展を見せているとの期待が元高につながったようです。

もちろん、米利上げ観測の後退や、中国が景気対策に本腰を入れるとの見方も元売りが一服する要因となっていると思われます。

1ドル=7元を突破すると、為替政策が元安誘導だと主張するトランプ政権からの批判が強まる恐れがあったため、中国も元安抑制措置の再導入や断続的な為替介入などで対抗していました。

そして、2019年12月の米中首脳会談で一定の進展があったとマーケットが判断し、元売り圧力は峠を越えた形です。

2019年1月 中央銀行が預金準備率引き下げ

中央銀行が市中銀行から強制的に預かるお金の比率を示す預金準備率を1ポイント引き下げました。

景気下押し圧力への対応策として、中国当局は2018年よりも緩和的な金融政策をとる姿勢を鮮明にした形です。

金融政策を巡る表現も変わりました。

直近で預金準備率を引き下げたのは2018年10月でしたが、この時は「穏健で中立な金融政策を続ける」としていた所を、今回は「穏健な金融政策を続ける」に改めました。

つまり、「中立」の二文字が削除され、緩和姿勢をより強調した形になったのです。

次は2015年秋から据え置いている政策金利を下げるかどうかが焦点になるでしょう。

2019年1月 2018年のGDPに関する見方

中国の2018年の第4四半期と通年のGDP成長率について、各社のレポートを見ていると解釈が分かれているようです。

2018年のGDP成長率は6.6%でしたが、これを28年ぶりの低水準と強調する内容がある一方、意外と底堅かったと評価する見方も結構ありました。

実際にこのブログでも、28年ぶりの低水準とする見出しで書き始めているのですが、色々と各社のレポートを見ているうちに異なる解釈も沢山発見し、どちらを信用するかで投資戦略にも影響を及ぼしそうです。

今回の数値が悪いと考えて、政府が力強く景気浮揚策を実行していくという考えもありだし、今回の数値が予想よりは良かった、と考えて「そこまで政策によるサポートは実は不要」と考えるのもありです。

目先で言うと米中貿易摩擦が一番大きなトピックになりそうなのでそれを受けて色々とマーケットが動くという事でしょう。また、それらがひと段落したころには政府がどう考えて動きそうかという新しい情報も出ているかもしれません。

2019年1月 2018年の成長率、減速が鮮明に

2018年の実質成長率は6.6%と28年ぶりの低水準で18年10~12月期は6.4%に落ちました。

7~9月期比での低下幅は0.1ポイントにすぎませんが、消費などの主要指標は米中貿易戦争の影響が本格化した秋以降に急変しているようです。

このままでは2019年も成長の下振れは必至で、危機感を強める中国当局は減税と金融緩和で景気の腰折れ回避を急ぎます。

今回の景気減速は中国経済が厳しかった2015年の水準近くまで悪化しつつありますが、状況は異なります。

2015年は過剰設備を抱えた重厚長大の国有企業が不振でしたが、今回は民間企業や外資が苦しくなっています。

このまま成長率が6%を一時的にでも割り込む場合はかなり大規模な財政投融資をする可能性があります。

2019年1月 景況感悪化止まらず

中国が2018年12月31日発表した2018年12月の製造業購買担当者景気指数(PMI)は前月に比べ0.6ポイント低い49.4となり、4カ月連続の低下で2年10カ月ぶりの水準に沈み、かつ好不況の節目である50も割り込みました。

もちろん背景は貿易戦争です。共産党指導部もこれ以上の景況感悪化を防ぐべく、貿易交渉を急ぐとみられます。

2019年1月 中国企業の業績下方修正相次ぐ

2019年1月下旬、中国の大手企業20社以上が2018年通期利益が予想を大幅に下回る見通しだと明らかにしました。中国企業は業績予想に大幅な変更が生じる場合は31日までに報告することが義務づけられているため、この時期に下方修正を明らかにする企業が多くなるのです。

主な要因は、国内経済の減速、最近の会計規則変更、株式相場の急落などがよく語られています。

中国株式市場は2018年に時価総額が2兆3000億ドル(約250兆円)減り、減少額が世界最大でした。

ここに昨今の米中貿易摩擦やファーウェイ問題が加わって事態が悪化したり、世界全体の波及して悪循環に陥る、といった事は避けたいところです。

2019年1月 中国景気減速等で債券への流入が鮮明に

中国の景気減速が懸念される事と、2018年の中国株が大きく下落したこと、など色々な要因から、中国債券への流入が強まっているようです。

中国当局がより緩和的な政策で景気減速に対処しようとしていることもあり、中国の10年国債利回りは2018年10月ー12月だけで0.4%近く低下しました。

今後さらなる緩和政策が実施されれば、利回り低下が一層進み、債券投資家の利益は増大します。

2019年4月になればブルームバーグ・バークレイズ・グローバル総合指数が中国国債と中国の政策銀行債を組み入れ始めますから、海外からの投資意欲は更に強まる公算が大きいと思われます。

スタンダード・チャータードは、その組み入れによって、2019年の中国債券市場にはパッシブ運用の資金500億ドルが流入する可能性があると試算しています。

2019年1月 ASEAN諸国での人民元使用促進

2019年1月11日、中国政府は人民元の国際化を促す最新の政策の発表を行いました。

中国人民銀行は、中国国務院(内閣に相当)がベトナムに隣接する広西チワン族自治区を、中国・ASEAN間をつなぐ特別区としたと発表し、その中で、ASEAN諸国で人民元の使用を促すことに強い意欲をにじませました。

具体的には、ASEANとの商品取引に人民元を使うことを奨励するほか、域内における人民元建て融資の支援、オフショア人民元市場の確立、国境を越えた金融投資の促進が盛り込まれています。

2018年12月

最先端のAI関連のベンチャー投資も積極的

中国のAIベンチャーによる2017年の資金調達額は米国を抜いて世界一になりました。

顔認証やAIプロセッサーの開発に多額の投資をしています。

最先端技術の競争が米中2強の時代に入ったことを印象付ける出来事です。

これらは宇宙開発や軍事にも関わる所なので、政府も大きな支援をしています。

2018年12月 2019年は減速の予想

日系メディアの報道によると、中国の2019年のGDP成長率の予測平均値は6.2%だったようです。

米中貿易戦争の影響が本格的に表れ、29年ぶりの低水準にとどまる見通しです。

中国政府は様々な景気対策をしていますが、その効果が出るのは2019年下期以降との見方が多く、中国経済の先行きは不透明感が増しています。

足下の2018年10~12月期の成長率は6.4%と、7~9月期実績の6.5%より小幅に減速する見通しになっています。

2018年通年は6.6%と政府目標である6.5%前後を達成出来そうです。

2018年12月 中央経済工作会議

2018年12月に行われた中央経済工作会議が、来年の経済成長を「妥当な範囲」に維持すると表明しました。

外部環境が厳しく景気は減速気味であると認めた上で、雇用、貿易、投資を支援し、小規模企業や民間企業の資金調達難の解消を図るとともに、リスクや金融市場の不安定な動きを抑制するとしました。

また、民間企業の資金調達難を解消する金融緩和策や大規模な減税も行っていく予定との事です。

2018年12月 中央銀行、「一部の期待ほど緩和しない」

中央銀行の当局者は金融政策について、穏健なスタンスに変わりはないと強調し、大幅な緩和政策行う事については否定的な見解を示しました。

中国人民銀行は先に公表した声明の中で、穏健な金融政策を維持し、引き締めと緩和の適切なバランスを図っていくと表明すると同時に、「中立」との文言を削除していました。

これが新たな表現だとして、一部のエコノミストが政策金利や預金準備率が来年引き下げられると予想していました。

内需拡大方針を鮮明に

2018年12月13日、中国共産党は中央政治局会議を開き、2019年の経済政策などを議論し、貿易戦争を念頭に内需を拡大する方針を示しました。

会議では「強大な国内市場を形成し、経済の全体的な水準を高める」方針を決めました。

12月の米中首脳会談でもアメリカからは内需拡大を迫られていて、それへの対応が急務です。19年の経済運営は景気下支えに軸足を置くとみられます。

経済政策としては中国は金融リスク抑制、環境保護、貧困対策を3つの優先課題に据え、更に米中摩擦による景気減速で国内が動揺しないよう、党による統制を強める方針も示しています。

人民元、いまだ下げ圧力

人民元の対米ドル相場は2018年12月28日に1ドル=6.8658元で取引を終え、2017年末と比べて5.2%下落しました。

一定の範囲内で変動を認める「管理変動相場制」に移行した2005年以降では、2016年に次ぐ大きな下落率となりました。

やはり米中貿易戦争で中国経済が減速するとの見方から元売りが優勢だった為ですが、引き続きマーケットでは2019年も元売り圧力が続くとの見方が多いようです。

心理的な節目の1ドル=7元に近づくと、中国本土から資本流出が加速するとの思惑が高まりやすく、中央銀行は過度な元売りを抑止するため、元売りの先物取引をやりにくくしたり、取引の目安となる「基準値」の計算方法を変えたりしています。中国らしいですね。

こうした「政策」の結果、人民元は2018年11月以降、米中が歩み寄るとの期待感もありいったん下げ止まったものの、引き続き先行きは元安を見込む声が多いようです。

2018年12月 米中貿易戦争で景気減速が鮮明に

貿易戦争の影響からでしょうか、中国の景気に減速感が鮮明になってきています。

2018年12月14日発表した2018年11月の小売売上高の伸びは15年半ぶりの低水準で、工業生産も実質10年ぶりの低い伸びにとどまりましたた。

貿易戦争の影響は雇用に及びつつあり、先行き不安から消費が低迷、生産も鈍化しています。

共産党指導部は2019年の経済運営方針を近々決めるようですが、減税など景気重視の姿勢を打ち出すとみられます。

不動産や製造業の投資が堅調だったので固定資産投資の伸びが3カ月連続で加速したことは明るい材料かもしれません。

ただ、一方でインフラ投資の伸びは横ばいとなっていて。地方政府は借金漬けで投資余力が失われている恐れがあるとの指摘もあります。

2018年12月 上海株は4年1か月ぶりの安値

景気の先行き懸念が深まる中、2018年12月27日の上海総合指数は、前日比0.6%安の2483で取引を終えました。

この水準は2014年11月以来、4年1カ月ぶりの安値です。

直接の要因は11月の工業企業の利益が前年同月を下回ったこと。

改めて景気の先行きに警戒感が強まったようです。

2018年12月 融資担保株が火種となるか

2018年12月の後半から、世界的に株式下落が続く中で、中国株式も同じ動きとなっています。

そんな中、中国株式市場で新たな懸念が出始めています。

創業者など大株主が資金借り入れのため担保に差し出した上場株の担保価値が下がり、預かっている金融機関が処分に踏み切れば一段の株安につながる可能性がある、というものです。

その量は結構凄いです。

時価で言うと概算で約4兆元(64兆円)、株数で見ると、4年ほど前と比べると約3倍になっていて、株式が担保にされている上場企業は3400社を上回っています。これは上場企業全体の9割超にあたります。

株価がさらに下落して消費者心理を冷やせば、減速する中国景気の重荷になりかねません。

監督当局である中国証券監督管理委員会も危機感を持っていますが、抜本的な解決策はまだ提示できていません。

いざとなれば政府・共産党の言う事を何でも聞くのが中国金融機関なので、大丈夫とは思いますが、懸念ポイントでしょう。

2018年12月 中国人民銀行が金融支援拡大

2018年12月に入ってから、中央銀行は小規模・零細企業への融資拡大に意欲的な銀行を対象に、最長3年間、低金利の資金を供給すると発表しました。

減速感の見える景気の下支えを図っての事です。

中央銀行は「対象を絞った」中期貸出制度を設け、規制上の要件を満たし、小規模・零細企業への与信を拡大する意欲のある銀行から申請を受け付けます。

金利は3.15%で、現行の似た制度よりも供給される資金の期間は短く、金利も高く設定されているようです。

シャドーバンキング問題の解決で金融引き締めが行きすぎたという思いが引き続き政府にはあるのでしょう。

2018年12月 11月の小売売上高が15年ぶりの低水準

中国国家統計局が2018年12月14日発表した2018年11月の主要経済統計によると、社会消費品小売総額(小売売上高)は年初来累計で前年同月比+9.1%と、2003年以来15年ぶりの低水準となりました。

11月単月では前年同月比+8.1%と、2003年5月の+4.3%以来15年半ぶりの低さです。

11月は、中国で「独身の日」と呼ばれるインターネット販売の大規模セールがあったのですが、それにも関わらず、小売売上高の減少が続いた事で、中国景気の減速感がかなり出てきている印象を持ちます。

やはり米中貿易摩擦を背景とする経済や雇用環境の先行き不安が消費者心理に影を落としているようです。

既述の通り、共産党上層部もこれに危機感を持っていて、様々な対策を打っています。

2018年11月

2018年11月 中国当局、為替介入を強化か

中国人民銀行が発表した2018年10月末の外貨準備高は前月比339億0000万ドル減の3兆530億ドルと、予想以上の減少となりました。この外貨準備高は1年半ぶりの低水準です。

1ドル=7元を超える元安を回避するため、当局が介入を強化している可能性があります。

因みに減少幅は2016年12月以降で最大で、2018年9月は226億9000万ドル減でした。

地方を中心に住宅価格の上昇は続く

中国国家統計局が11月15日に発表した2018年10月の「主要70都市新築住宅価格動向」によると、主

要70都市のうち、前月比で価格が上昇したのは65都市と、9月の64都市から1つ増えました。

中国は住宅価格の高騰を抑制するため、住宅ローン規制などの住宅購入規制を実施していますが、地方都市を中心に多くの都市で価格の上昇が続いているようです。

米中貿易摩擦等で不透明な景気を刺激するために金融緩和策を採るとの思惑が、不動産市場にプラスに働いているとみられます。

2018年11月 債務削減政策の副作用で、資金難の民間企業が急増

政府が進めてきた企業や地方政府の債務削減を巡り、中央銀行の易綱総裁が謝罪しました。

民間企業の資金繰り悪化を招いた責任を認めたわけです。

中国は将来の金融危機発生の芽を摘もうと、2018年初めから国有企業や地方政府が抱えた過剰債務の圧縮に乗りだしました。

目玉はシャドーバンキングの締めつけです。

「理財商品」と呼ばれる高利回りの投資商品の販売を規制したのです。その背景は金の流れが複雑すぎて当局ですらどこにリスクがあるか把握しきれなかった為です。

しかし、これが本当に必要な中小零細な民間企業の資金繰りを圧迫したのです。

元々普通の銀行が融資するのは殆ど国営企業で、民間企業はあまり相手にされません。リスクが低い国有企業に融資しても厚い利ざやを確保できるからです。

これまで民間企業の資金需要を満足させていたのがシャドーバンキングだったわけですが、これが断たれたことで一気に債務不履行の民間企業が増えたのです。

もちろん、これは当局の意図とは違いました。一気にまた政策の軌道修正が行われるはずですが、おそらく重要な債務削減とゾンビ企業の退場はまだ先になりそうです。

不動産業者による用地取得が6割減

2018年11月現在、中国の不動産大手が新規用地取得に慎重になっているようです。

不動産大手20社が2018年7~9月に取得した総面積は、前年同期に比べて6割強減りました。

やはり米中貿易摩擦による景気の先行き不透明感に加え、直近の販売額の伸びが鈍化したことなどから各社が当面、大きな需要が見込めないと判断したようです。

当分の間、不動産業者も状況を様子見する事になりそうです。

民間向け融資2倍に、銀行に目標を設定

中国が景気テコ入れのためになりふり構わずやり始めています。

当局トップが銀行に対し、民間向け貸し出しを3年以内に2倍超増やして新規融資全体の5割とするよう要請したのです。

債務削減が民間企業の経営を圧迫して経済減速の原因になっているため資金繰りを支援するわけですが、ゾンビ企業を増やす可能性が大いにあり、金融リスクの先送りとその拡大につながる懸念があります。

中国の2018年7~9月の債務不履行は計53件で、その合計は521億元(約8500億円)となっています。これは四半期で過去最高です。また、このうち4分の3は民間企業です。

今回の政策が中国の経済を更におかしくしない事を祈ります。

懸念される地方政府による民間企業買収

2018年後半から、中国の地方政府が上場民営企業に出資し、経営権を取得する動きが相次いでいます。今年に入りすでに約50社を超えていて、出資総額は300億元(約5000億円)に達しました。

債務削減や米中貿易戦争などで資金繰りが厳しい企業を救済する目的なのですが、政府のコントロールが強まるとの懸念が広がっています。

出資の形態は、創業者ら大株主からの株式取得が大半のようです。

多くの経営幹部は自社株を担保に借金していて、最近の株価下落で資金繰りが悪化しているのです。そこで、地方政府の後ろ盾を得ることで、自社の信用力のアップにつなげようとしているのです。

海外の投資家にどういった影響が出ていくか中長期的に見ていく必要がありそうです。

2018年10月

2018年10月下旬 1ドル=7人民元の壁を一時突破

2018年10月は、人民元の下落基調が続いています。

2018年10月26日は一時1ドル=6.96元と、約10年ぶりの安値となる場面がありました。

一部統計で中国からの資金流出懸念が強まったことが背景と見られます。

中国は輸出下支えのため、ある程度の元安を容認するとの観測が強くなっていますが、一方で元買いの為替介入も増やしているようです。

これまで意識され続けてきた1ドル=7元の大台維持を巡ってどの様な値動きになるか要注目です。

2018年10月 預金準備率の引き下げを発表

中国人民銀行(中央銀行)は2018年10月7日、一部市中銀行の預金準備率を引き下げると発表しました。

景気浮揚策の一環です。アメリカとの貿易摩擦激化で経済を巡る懸念が漂う中、銀行の資金調達コストを引き下げ、中国経済の成長を刺激するのが狙いです。

預金準備率の引き下げは今年4回目です。今回は1兆2000億元(約1750億ドル)の流動性を放出すると発表しました。

しかし、今の経済の状況でここまで流動性を膨らませてどうやって消化するのかは少し分かりません。いずれにせよ、政府は必死なようです。

2018年10月の景況感は悪化

2018年10月31日に発表された2018年10月のPMIは前月より0.6ポイント低い50.2でした。

好不調の節目となる50は27カ月連続で上回っていますが、ここ数年で見るとかなりの低水準です。

アメリカとの貿易戦争が企業の景況感にも響き始めていると思われます。

こうした統計を受けて、中国の指導部は追加刺激策が計画されている事を示唆しました。

共産党政治局では2018年10月31日に声明を発表しており、この中で、国内の経済状況が変化し、下押し圧力が強まっていると指摘した上で、政府はこれに対処するため時宜を得た措置を取る必要があると述べています。

2018年10月 中国株は売られすぎか??

2018年10月8日は、中国が休みとなる国慶節の週明けで、上海総合指数は他の市場の下げを⼀⽇で反映する形で▲3.7%と⼤幅に下落しました。これによって2018年1⽉の⾼値から▲23.7%の下落となっています。

2018年10月現在で最⼤の懸念材料である⽶中貿易摩擦については、⻑期化・深刻化の様相を強めいるので、この問題が引き続き意識され続ける事は確かでしょう。

しかし、バリュエーション的には調整はもう終了しても良いくらいのレベルになりつつあります。例えばPER(先⾏き12ヵ⽉予想ベース)では10倍台にまで低下していて割高感は消えつつありますし、今後12ヵ⽉のEPSの伸び率も、2018年10月時点で16%程度⾒込まれていて相応のレベルです。

中国政府の⾦融・財政政策で内需は底堅く推移することも⾒込まれており、企業業績が急失速するリスクも限定的と考えてもおかしくはありません。

そう考えると、これ以上中国の株価が落ちれば、それはかなり割安に買えるチャンス、という事になるのかもしれません。

2018年10月18日 上海株は4年ぶりの安値

2018年10月18日、上海総合指数はほぼ4年ぶりの安値になりました。

人民元も対ドルで10年ぶりの安値水準となっており、中国へ投資をしている投資家は心配な状況が続きそうです。

アメリカの金利上昇で中国との金利差が縮小し、中国からの資金流出が懸念されているほか、アメリカとの貿易戦争や景気減速などマイナス材料が増えています。

売却しているのは海外の投資家。特に香港を経由して本土株を売買する「株式相互取引」で外国人が売り越しているようです。

2018年10月 存在感を増す人民元

IMFの四半期報告によると、2018年第2四半期の世界全体の外貨準備総額に占める中国人民元の割合が1.8%に増加したようです。

これは豪ドルやカナダドルと同水準のレベルです。

因みに、世界全体の外貨準備総額のうち、アメリカドルが占める割合は62.2%。ユーロは20%、円が5%となっていますが、人民元の存在感が今後高まっていく事はほぼ間違いないでしょう。まだまだですが。少しずつリスクヘッジ通貨として人民元が認識され始めています。

2018年10月 7-9月のGDPは減速

2018年10月に発表された7-9月のGDPですが、経済の減速が鮮明になってきたようです。

実質成長率は6.5%と2期連続で減速し、リーマン・ショック直後以来の低水準です。

要因としては、地方政府や企業の債務削減によって投資や消費が振るわない事と、やはり貿易戦争です。先行きは不透明さを増しており、少し不安な感じになっています。

習近平指導部も経済の減速を少しで和らげようと必死です。

2018年9月

2銀行の預金残高も増加

国債投資が人気なのと同じ背景で、銀行預金の残高も増えているようです。

中国本土株は急落し、債務不履行も記録的ペースで増加する中、不安に駆られた貸し手が資金返還を求めて慌ただしく動いています。高利回りの金融商品投資が想定よりリスク高いことが明らかになるにつれて、銀行預金の魅力が再び高まっているのでしょう。

2018年9月 李首相、輸出刺激目的の通貨切り下げはしないと明言

アメリカとの貿易摩擦が激しさを増す中、中国の李克強首相は2018年9月19日、輸出競争力の向上を目的に人民元を切り下げることはないと述べました。

中国は先日、アメリカによる対中追加関税第三弾の発動に報復する方針を示したばかりです。

李氏は、最近の元相場の変動が意図的とみられているという点にも言及し、実際はそうではないと説明した上で、「一方的な切り下げは中国経済にとって不利益であり、中国が元切り下げを通じて輸出を刺激することは決してない」と表明しました。

これを受けて、人民元はいくばくか上昇しています。

上海株指数下落止まらず、2016年1月以来の安値に

2018年9月17日の上海総合指数は2651まで下落し、2016年1月の「人民元ショック」後の最安値を更新しました。

アメリカとの貿易戦争も終わらず、殆どの銘柄が値下がりするほぼ全面安の展開です。

貿易戦争が長引くほど中国景気への悪影響が強まるとの見方は多いでしょう。最近は米国からの輸入の伸び悩みや購買担当者景気指数(PMI)の低下など、景気減速を示すデータも増えています。

嫌なのはこの流れがアジア株全体、世界株全体に広がる事ですね。どこら辺が底値になるのかまだ分からない所が不安な所です。

2018年9月から景況感悪化

2018年9月30日に中国国家統計局が発表した2018年9月の製造業購買担当者景気指数(PMI)は50.8と、前月比0.5ポイント低下しました。

市場予想(51.2)を下回っていて、春節に伴う特殊要因を除くと2016年9月以来2年ぶりの低水準となっています。

背景はやはり貿易摩擦による影響でしょうかね。

実際、悪化が目立つのが輸出入関連の項目です。

輸出の新規受注は48.0と前月比1.4ポイントも低下。節目の50を下回るのは4カ月連続です。

景況感悪化でも海外からの投資は増加

面白い事に、中国の景況感が悪化しているというニュースが多い中、外国からの証券投資ラッシュが止まらないようです。

保護主義が台頭しても資本市場の開放が進んでいるためなのでしょう。

今はダメでも長い目で見たら成長可能性は引き続き高いという事で、多くの海外の機関投資家が割安になった銘柄を中心に買いを強めています。

2018年8月

2018年8月 上昇する中国株のボラティリティ

アメリカとの貿易戦争やデフォルトの増加、景気対策やバリュエーション低下・・・色々な材料が交錯している中国株ですが、そのせいなのか2018年8月現在で株価の変動率が高い水準で止まっているようです。

投資家によってこの先どうなるかの見方が割れている事を示しているのかもしれません。

強気なのか弱気なのか、結局中国株は政策主導で大きく動きやすいので、政府が何かしら大きな景気刺激策を打ち出すと一気に強弱入り乱れていたところから強気トレンドに変わっていく可能性もあります。

マレーシアも一帯一路に絡むプロジェクトの中止を決定

マハティール首相が2018年8月の中国訪問で表明しましたよね。

一帯一路における経済援助の名の下に、中国からの借金漬けになりかねないとの事で、中止を決定したのです。

習近平が肝いりで中国覇権を作る一つの方策としてやってきたわけですが、中国が腹で考えている事はもちろんみんな分かっているわけで、そう簡単にはいかないのかもしれません。

景気対策の流動性供給や貿易戦争によって、比較的安全な国債への投資が人気?

これは、前述のブルームバーグ社の指標組み入れとは別の文脈ですが、2018年8月頃から、中国の債券投資、特に国債への投資が良いのではないかという話が盛り上がってきているようですね。

景気対策で中央銀行が流動性供給を増やそうとしていたり、貿易摩擦・貿易戦争で比較的安全な資産の需要が高くなっているためです。

2018年8月1日 アメリカ、第3弾の追加関税措置を指示

アメリカは2018年8月1日、2千億ドル分の中国製品を対象とした第3弾の対中制裁について、関税率を当初の10%から25%に引き上げるよう指示を出しました。

アメリカの通商代表部は、これについて民間からのパブリックコメントを2018年9月5日まで受け付ける為、具体的な発動時期は9月以降になるでしょう。

しかし、これが発動されれば、中国製品の半分くらいに追加関税が課されることになります。

最近はこの問題について実質的な交渉も途絶えているようなので、しっかりとした意思疎通と妥協をお互いするという事でしょう。

ただ、アメリカは中国がこれ以上力を持つことに懸念を持っているはずなので、いい機会と考えて色々と攻撃してくるかもしれないですね。

中央銀行の考える人民元の下限はどこか

この水準は、過去数年にわたり当局が重視してきた元安のラインなのです。金融当局の元安防衛策が発動されるのではと市場の緊張が高まっています。

しかし、2018年8月に入ってから、もっと元安が進むかもと言われ始めているようです。

2018年4月から7月までの人民元の対ドル相場は8%安と、このレベルは結構な下落幅になっているのです。

以前なら中央銀行が動いて過度な元安は食い止めていました。しかし今回はほとんど通貨安抑制に動いていないようなのです。

中央銀行がどれ位の元安の基準を持っているのか、市場は見極めたがっているようです。

2018年8月現在では、元安やドル高を促す要因が多いですよね。例えば、

- 米中貿易摩擦

- 減速しつつある景気

- 利上げが続くアメリカと中国の金利の金利差縮小

- 外国企業の本国への利益送金

四つ目は季節的要因ですけどね。12月決算が固まって、中国の現地法人とかが本国に利益送金をする為、外貨買い(=元売り)をするするという事です。

※アジア通貨でこの2018年初頭に最も下げたのはインドとフィリピンです。こちらのブログもご参考ください。

2018年7月

2018年4-6月の経済(GDP)成長率

そして2018年7月中旬に、18年4-6月期の実質GDP成長率が発表されました。

前年同期比+6.7%と、前期の+6.8%から伸びが鈍化しています。

予想通りですね。

成長率は3期ぶりの減速ですが、市場予想通りで、18年の政府の成長率目標の

「+6.5%前後」を上回りました。

2018年7月頃より景気刺激姿勢が鮮明に

2018年7月下旬より、中国政府が景気下支えを優先する姿勢を鮮明にし始めています。

中国人民銀行(中央銀行)が流動性の拡大を実行しているのです。狙いは格付けの低い社債の債務不履行を防ぐため。

インフラ建設の拡大方針も示し、景気下支えのための財政出動も激しくなりつつあります。

2018年8月17日には当局が国内の金融機関に対して、インフラ向けの融資を拡大するよう要請しました。

アメリカとの貿易戦争による経済の下押し圧力を和らげる狙いがあるものと思われます。

中国は、「影の銀行」への締め付けを強め、筋肉質な金融システムを再構築しようとしていました。しかし、その結果、2018年前半の債務不履行額が4千億円超と前年比4割増加し、方針転換したようです。

つまり、構造改革よりも目先の景気安定を優先する姿勢を明確にしたということ。痛みを伴う改革は共産党一党独裁の政府でもなかなか難しいのかもしれないです。

米中貿易戦争の推移

2018年7月6日、アメリカは事前の公表通り中国に対する追加関税を発動しました。

トランプ大統領は以前から中国が米国の貿易赤字を不当に膨らませているとの見方を示しており、2018年6月14日、中国製品500億ドル相当への追加関税を承認していました。

今回の追加関税は自動車、産業ロボット、航空機な340億ドルが対象となりました。

このほか、トランプ大統領は他の160億ドル相当に関しても2週間以内に発効する可能性があるとしているほか、最終的には5,500億ドル相当の中国製品が対象になる可能性も示唆しています。

中国は米国産大豆や豚肉などに同程度の報復関税を発動させると表明しています。

そして中国の対米関税導入はトランプ政権のさらなる貿易障壁を招く可能性があります。

今後は、

- 米中が水面下で落としどころをまとめる、

- 米中が互いに景気に影響が出ない程度の関税を実施して、お互いに成果を主張した後にお互い静観する、

- 対立がややエスカレートし、景気・資産価格に変調の兆候が出たところで軌道修正する、

といったシナリオが考えられると思います。

今回の保護主義的な通商政策の背景には2018年11月の中間選挙と2020年の次期大統領選がある事はこのブログでも書いている通りです。

その観点からすると、この政策に固執しすぎて景気を悪化させてはかえってマイナスになることをトランプ政権は理解しているはずです。

したがって、米中貿易摩擦は、景気を悪化させない範囲で落としどころを探ることが期待されます。

2018年7月10日、アメリカは中国の知的財産侵害に対する制裁関税の追加措置案を公表しました。

衣料品や食料品など2千億ドルに相当する6031品目の輸入に10%の追加関税を課すとしています。

発動は9月以降になる見通しです。

2018年7月6日の関税に対する中国の報復措置があった事に対する対応です。

しかし、中国側もさらなる報復に出る構えを示しており、両国間の対立は一段と激しくなりそうです。これによって世界景気全体がおかしくなる事を個人的には恐れています。

2018年4-6月のGDP事前予想

2018年6月以降、中国経済の減速を警戒する見方が広がってきています。

あるエコノミスト調査によると、4~6月の実質国内総生産(GDP)成長率の予測平均値は6.7%と、1~3月の6.8%を下回る見通しとなり、2018年通年も6.6%と、17年の6.9%から減速する見込みのようです。

米中貿易摩擦 経緯

アメリカは2018年3月、中国による知的財産の侵害を理由に、500億ドル相当の同国の製品に25%の関税を課す制裁措置を正式に発表しました。

因みに、アメリカが考える中国の知的財産権侵害とは、アメリカの高い技術力を取得するため、中国が共同出資を強要したり、免許などで不当に扱い、圧力をかけてきた事だと言っています。

2018年6月15日、アメリカは中国の知的財産権侵害に対する報復措置として、500億米ドル(約5.5兆円)分の中国製品に25%の追加関税を課すと発表しました。

これを受けて16日、中国政府も米国製品に同規模の報復関税措置の発動を表明しました。

まずは2018年7月6日に自動車、産業用ロボット、電子部品などを中心に818品目、340億米ドル分の制裁関税を発動し、残りの160億米ドル分(鉄道車両など284品目)については、発動時期を今後決定するとしています。

アメリカでは中国の報復措置に対して再報復関税として1,000億米ドル分積み増す案が検討されていますが、中国側も一歩も引かぬ姿勢を示しており、先行きの落とし所が見えない状況となっています。問題が長期化すれば両国経済のみならず世界景気に及ぼす影響も大きくなってしまいます。

2018年6月

人民元債券市場

2018年以降、中国の長期金利は一進一退ながら、直近はやや低下する展開となりました。

やはり、債券市場はグローバルな金融市場の流れを受けにくいのです。

しかし、注意すべきこともあります。今年記録的な起債が見込まれる中国のドル建て債市場では、リスクの高い債券の発行増加が問題となる可能性もあります。

信用力の低い企業の社債は今年のドル建て債発行量全体の55%に達しており、その割合は2011年以来の高水準です。

中国政府はこれまでの様に会社を絶対つぶさないといった態度を徐々に変えてきており、デフォルトが増加すれば中国の債券市場は混乱に陥る可能性があります。

ZTE問題

アメリカは2018年4月16日、中国の通信機器大手、ZTE社のアメリカにおける事業について虚偽の説明を行なったとし、アメリカの企業によるZTE社への製品・部品の供給を7年間禁止する措置を発表しました。これが、トランプ大統領の言う知的財産権の保護の観点による対応として、貿易摩擦の深刻化につながる可能性が危惧されています。

この問題は紆余曲折ありましたが、それらの経緯については過去のアーカイブをご確認ください。

このZTEに対する制裁は6月7日に見直され、最大14億ドルの罰金などを条件に、ZTEにアメリカ企業との取引再開を認めました。もちろん、この裏に中国政府の働きかけがあった事は間違いありません。

対米貿易摩擦の推移

中国政府からはアメリカの赤字削減に向けた提案がなされていたとウォール・ストリート・ジャーナルが報じています。それによると「中国が(報復)関税措置の破棄を条件にアメリカから700億ドル近い農産物やエネルギー製品を輸入する」というものです。

トランプ大統領としては、中間選挙に向けた実績の1つとして、中国のアメリカ製品輸入拡大はそれなりに価値があるものと考えているでしょうし、中国としてもアメリカの制裁関税の最終案発表が2018年6月15日に迫っている事から、早めにこの問題を収束させたいという意図があります。

こうした動きを見ると、米中貿易戦争は収束に向かいつつあると考えても良いかもしれません。

固定資産投資

実際に、2018年6月14日発表の固定資産投資と社会消費品小売総額(小売売上高)はいずれも伸び率が大幅に鈍りました。明らかに金融規制の強化が背景にあると思われます。輸出は好調ですが、貿易摩擦で先行きは不透明であり、中国経済は減速傾向が強まりそうになっています。指導部の政策運営に注目が集まります。

2018年5月

対米貿易摩擦の推移(ZTE社)

そのZTEは2018年5月、スマートフォン事業の売却を検討していると報じられました。ZTEは制裁により、スマホの自社生産が難しくなっている状況です。

こうした中2018年5月下旬、トランプ大統領と習氏が電話会談をし、習近平が制裁見直しを求める条件としてZTEに5億ドルの罰金を支払わせる意向を示すと、トランプ大統領が15億ドルの罰金を要求し、最終的には罰金額を13億ドルにすることで決着したという報道がありました。

アメリカの与野党議員の間では、中国政府のスパイ活動に関わっているといわれるZTEへの制裁緩和に反対意見はいまだ多く、どの様な最終決着となるかは2018年5月時点では分かりません。

その後、アメリカは2018年5月29日、知的財産権侵害への制裁として6月中旬にも中国製品に追加関税を発動すると表明しました。6月の2~4日に第3回目となる貿易協議を開催しますが、ハイテク分野では両者とも妥協する気配がなく、落としどころはまだみえないままです。

貿易摩擦 対象品目とその影響

アメリカが発表した制裁関税の対象品目は5月下旬までに一般から意見を募ったうえで品目を確定し、トランプ大統領が発動するか決めるようです。上記の『中国製造2025』に基づいて特定するとアメリカ側は説明しており、貿易戦争のみならず技術覇権の争いという観点も大いにあると思われます。

ただ、追加関税による影響は、中国の輸出額のうち、2017年の対GDP比で僅か0.5%程度と試算されています。中国経済は、他のアジア諸国と比較して米国の需要や対米輸出への依存度が相対的に低く、国内需要への依存度が高いので、そうした「事実」もしっかりと頭に入れておくべきと思われます。

ZTEに対する対応

これに対して2018年5月13日、トランプ大統領はZTEについて「ビジネスに速やかに戻れるよう習近平国家主席と共に取り組んでいる」と述べ、制裁の緩和を示唆しました。

そして2018年5月19日、米中は共同声明を発表し、具体策を協議する間は両国が追加関税の発動を保留することで一致するなど、一定期間棚上げする事で合意しました。貿易不均衡の解消に向けた取り組みでは一定の歩み寄りを見せているものの、アメリカが求めるレベルからは程遠い印象です。

米中貿易摩擦 当初の期限

上記の5月下旬(5月22日)にトランプ大統領が発動するか決める、という所がポイントです。裏を返せば、それまでに両国協議の結果、何らかの合意がなされる可能性があります。それがなされなかった場合、この問題の解決は例えばアメリカの中間選挙位まで長引くかもしれません。

ZTEスマホ事業の売却先候補

報道によれば、売却先には華為技術(ファーウェイ)やOPPO(オッポ、広東欧珀移動通信)、小米(シャオミ)など中国の有力スマホメーカーがあがっているようです。

対米貿易摩擦と選挙

この貿易問題が、秋の中間選挙を意識した政治的駆け引きに過ぎないのか、それとも、アメリカの通商政策の根本的な方針変更を意味するものなのか、が大変重要です。

A株のMSCI指数組み入れ

A株については一つ良いイベントがあります。株価指数で有名なMSCI社は、2018年8月までにA株の大型株222銘柄を同社指数に組み入れる予定です。これによりA株はMSCI中国指数の2.5%を占めることになります。将来的には、MSCI中国指数の40%に増加すると見込まれています。MSCIの指数と同じ銘柄で運用するファンドは多いので、A株の銘柄が同指数に入っただけで、その銘柄に買いが入り続けるという事になります。これはとてもポジティブな話なのです。

資金流入が続く深セン市場

上記の通りMSCIが2018年6月より中国本土株を新興国株指数に組み入れることを控えて、流動性を高めるために2018年5月から中国本土(上海・深セン)と香港での『株式相互取引』の1日当たりの投資の上限額が従来の4倍に引き上げられました。

特に深セン市場の、「ニューエコノミー」銘柄を中心に資金流入が続いており、この傾向がもう少し続くかもしれません。

2018年4月

預金準備率の引き下げ

中国人民銀行(中央銀行)は2018年4月17日、預金準備率を1%引き下げると発表しました。

教科書的には預金準備率の引き下げは利下げ同様金融緩和策ですが、人民銀は引き下げの目的は中小企業の支援と金融システム内の安定的な流動性の確保と説明しており、今回のアクションが緩和へ方針転換した証拠、と見る事は必要ないと思われます。

預金準備率の引き下げにより浮いた資金で市中銀行が中央銀行から借り入れている資金を返済させ、負担が軽減された分を中小企業向け融資にまわすことが期待されています。

従って、預金準備率を引き下げた分流動性が増すものの、中央銀行への借入返済で相当な金額が吸収される為、流動性の純増は大した事ないレベルです。

金利収入目当てで投資をしたい場合は以下のブログもご参考ください。

習近平 4月10日の講演で国内市場開放について言及

習近平は2018年4月10日の講演で、国内市場の開放のために、①自動車の輸入関税を大幅に引き下げ、②銀行や証券、保険、自動車・船舶・航空機製造において、外資系企業の過半出資を認める方針を示し、③アメリカが問題視する、中国企業による知的財産権侵害の取締りを強化し、④透明性の高い投資環境を整える、考えを示しました。

アメリカとの貿易戦争

また、アメリカは中国企業の対米投資も一部制限する他、WTOに中国の知的財産権の侵害を提訴する予定です。

中国は貿易摩擦の回避に向け、輸入拡大による対米黒字の圧縮に動くべく準備しています。天然ガス、半導体、自動車を軸に国有企業を中心に購入増を求める方針のようで、市場開放策でも金融市場の外資参入を拡充します。購入増を求めるといった所、中国らしい対応です。

米中貿易摩擦 トランプ側の事情

2018年3月に行われた下院補欠選挙で共和党候補が敗北し、大統領は自身の支持層をつなぎとめる事に躍起になっています。もちろん、実際に中国との報復合戦が激化して経済に悪影響が出れば、むしろ大統領の支持率は低下すると見られ、中間選挙の勝利も困難になると思われます。

こうした事から、2018年4月中旬現在では、中国が望む「交渉で解決」の余地が広がりつつあるようです。

貿易戦争と製造業2025

知的財産権で中国がアメリカに譲歩すると、「中国製造2025」の産業アップグレード政策に打撃をもたらすリスクもあり、中国としては悩ましい所です。

2018年3月

2018年 全人代

2018年の全人代は2018年3月5日に開幕し、1993年以降で最も長い16日間の会期になります。

全人代 政府活動報告の内容 トピック

政府活動報告の中で「資源配分で市場に決定的な役割」との文言が削除された事も少し気にされているようです。市場経済に向けた中国の改革が鈍るのではないか、共産党支配の強い経済構造を志向しているのではないかという懸念です。

2018年の全人代

2018年の全人代は注目されていました。国家主席や首相など国家人事を5年ぶりに改選する手続きに加え、14年ぶりの憲法改正を行う為です。この改正によって、最高指導者の在任期限が事実上撤廃されることとなりました。憲法改正の記述は以下をご確認ください。

また、いつも全人代で注目されるのが成長率目標です。全人代で決議される実質成長率目標は昨年同様に+6.5%前後となりました。今回、経済成⻑⽬標は据え置かれたものの、昨年の⽬標にあった「可能ならばそれ以上を⽬指す」との⽂⾔は削除されたことから、前述のように成⻑重視の政策から、質の改善をより重視した政策へ軸⾜を移したように見受けられます。今年は、構造改⾰などを通じて経済のリスク要因の削減に努め、財政⽀出についても引締め気味のスタンスで臨む姿勢を明確にしたのでしょう。

2018年の全人代では習近平が国家主席に選ばれたのはもちろんのこと、彼の側近であり、昨秋に引退した王岐山が異例の形で国家副主席に選出され外交を担当する事となりました。彼は序列は八位ですが、事実上ナンバー2と言われています。逆に李克強は首相に再任されたものの、その存在感は薄れています。

成長率

成長率という観点で見ると、2017年の実績は6.9%でした。2018年の目標は6.5%。

成長率という意味では減速する目標となりますが、2017年10月に開催された共産党大会で習主席が示した、「経済は高成長段階から、質の高い発展段階に転じる」という方向性に沿うものだと思われます。

対米貿易摩擦への対応

2018年3月下旬時点だと、中国は⼤規模な報復措置を⾃制しており、米中貿易戦争が直ちに勃発する最悪シナリオは回避されています。

中国の貿易摩擦に対する考え方

中国としても貿易戦争は避けたいところです。ただ、仮に米中貿易戦争となった場合、最大の被害者は米国の消費者になると思われます。今年のアメリカの中間選挙に鑑みると、トランプ大統領は中国側から譲歩を引き出し、国内の支持者に報告できる一定の成果を得れば矛先を収めるのではないかという観測もあります。

中国の貿易摩擦

輸出によって国を発展させてきた中国ですが、当然種々の貿易摩擦があります。一番はアメリカでしょう。アメリカのトランプ大統領が貿易収支を重視している事は有名ですが、アルミと鉄鋼の輸入関税の件は貿易戦争に発展する可能性を秘めている点で注目しなければなりません。

2018年3月、アメリカが鉄鋼とアルミニウムへの関税を引き上げると報じたニュースもありましたが、当初の想定よりも柔軟な対応となりそうという事で、株式市場は落ち着いています。

対中強硬派が国家経済会議の委員長に就任

トランプ大統領は経済政策の司令塔である国家経済会議(NEC)の委員長に、保守派の経済評論家、ラリー・クドロー氏を指名しました。彼は対中強硬派で就任に先立って対中制裁も辞さない考えを表明しました。また、アメリカは中国に対して米国の対中貿易赤字を1千億ドル減らすよう求めたもようで、対中強硬色が一段と強まっています。

2018年2月の貿易統計

更にタイミング的に神経質な所で発表されたのが中国の貿易統計です。2018年3月8日に発表となったこの統計において2月の貿易黒字は大幅に増加しました。季節要因が原因とみられますが、米中で貿易問題が大きく報じられている時だけに、少し注意が必要かもしれません。

憲法改正

この憲法改正は大きな動きです。具体的には憲法第七十九条にある「中華人民共和国国家主席、副主席は全国人民代表大会の毎期の任期と同じく、連続して二期を越えることは出来ない」という文言の削除を行いました。これによって事実上最高指導者としての地位が10年限定だった所を変更し、長期間権力者として君臨する事ができるようになります。これについては以下の「習近平」の項でも少し触れます。

債務についてはシャドーバンキングも含めて大きな問題です。金融危機後に膨らんだ債務への対応が未済で中国経済にとっての最大の課題とされているからです。習近平政権はこの課題を統制を強めることで軟着陸を図ろうとしているようです。

2018年2月

対米貿易黒字

2018年1月のアメリカの貿易赤字は、2008年10月以来、単月ベースでは過去最高の566億ドルに達しました。その中で対中国貿易赤字(季節要因調整前)は、2015年9月以来の水準である360億ドル、2018年1月までの12ヵ月間でも3,799億ドルとなりました。

2017年12月期の決算

基本的には業績が拡大しているようです。2017年12月期の純利益は前の期比21%増と、6%弱の伸びだった16年12月期から伸びています。資源関連メーカーが大きく利益を伸ばした一方、小型車減税の圧縮で自動車が伸び悩むなど、国の政策の影響を大きく受ける構図は変わっていません。

相変わらず銀行業の純利益は莫大で、上場企業全体の4割を上回っています。中国は金利の自由化が遅れているため、十分な預貸金利ざやが確保出来ているからです。

中国の製造業

牽引役となったのは、安い人件費、人口の多さからくる潜在消費需要の囲い込みを目的とした外資企業の投資、安価な製品輸出の拡大でしょう。因みに、輸出については、衣類から電化製品に至るまで、多様な製品を輸出しています。

日本やアメリカなどへの輸出拡大は目覚しく、大幅な貿易黒字を記録しています。

こうした極度に輸出と投資に依存した経済成長を続けた結果、個人消費の割合が著しく低くなり、また激しい貿易摩擦も引き起こしたため、2006年以降個人消費と内需による経済成長を図る方針へ転換しました。

コメントを残す