この投資ブログは、

①メキシコペソに投資をしてみたいが、どういう所に気を付けたら良いのか分からない人、または

②既に投資をしているものの一旦冷静にメキシコやペソについて考えてみたい投資家の人たちに向けて書いています。

高金利通貨のメキシコペソは持っているだけでチャリンチャリンと利息が入ってくる通貨ですが、新興国らしく政治で色々と左右されるような難しい通貨でもあります。

でも、こういう時に粘り強く投資をし続けられるかが最終的な収益に大きく影響するのです。

筆者はバリュー平均法でメキシコに2017年から投資をしている個人投資家です。含み損を抱えている状況ですが、投資は継続しています。

ずっと投資し続けています。

このブログはメキシコの基本情報のみならず、最近メキシコやメキシコペソ周辺で何が起こっているか網羅的に知りたい人に向けて書いているものです。

メキシコペソと株式相場

メキシコの株式相場

メキシコの代表的株式指数はボルサ指数です。

メキシコ証券取引所に上場する代表的な37銘柄で構成される株価指数で、「IPC指数」等とも呼ばれています。

因みにIPCはスペイン語「Indice de Precios y Cotizaciones」の略だそうです。

メキシコペソ及びメキシコ株価指数(ボルサ指数)のチャート

過去5年間のメキシコペソとボルサ指数の推移(出所:TradingView)

グラフの左上の「MXNJPY」でメキシコペソー日本円のチャート、「ME」でボルサ指数がご覧いただけます。

invstem.com

invstem.com

メキシコペソの予想、今後の動き

ロペスオブラドール氏が就任してから2022年11月までの動きを振り返ってみましょう。

【USD-MXNの2018年12月~2023年1月までの推移(出所:TradingView)】

©Trading View

実はほとんど対ドルでは水準が変わっていません。若干ペソ安になっていますが、大体同じような水準で推移しています。

ロペスオブラドール氏の政策運営は反資本主義的ですが、逆に皆諦めており、意外な動きもしないので逆に安定しているのかもしれません。

すると、高い金利でずっと持っていればその分だけ儲かるという事になります。

ロペスオブラドール氏のスタンスが良い意味でも悪い意味でも変わらない限り、ペソも大きく減価するという事はないと言えるかもしれません。

ロペスオブラドール氏の政権下においては、コロナで一時的にペソ安になった時を除けば、高金利で安定的に収益を稼げた、という事になります。

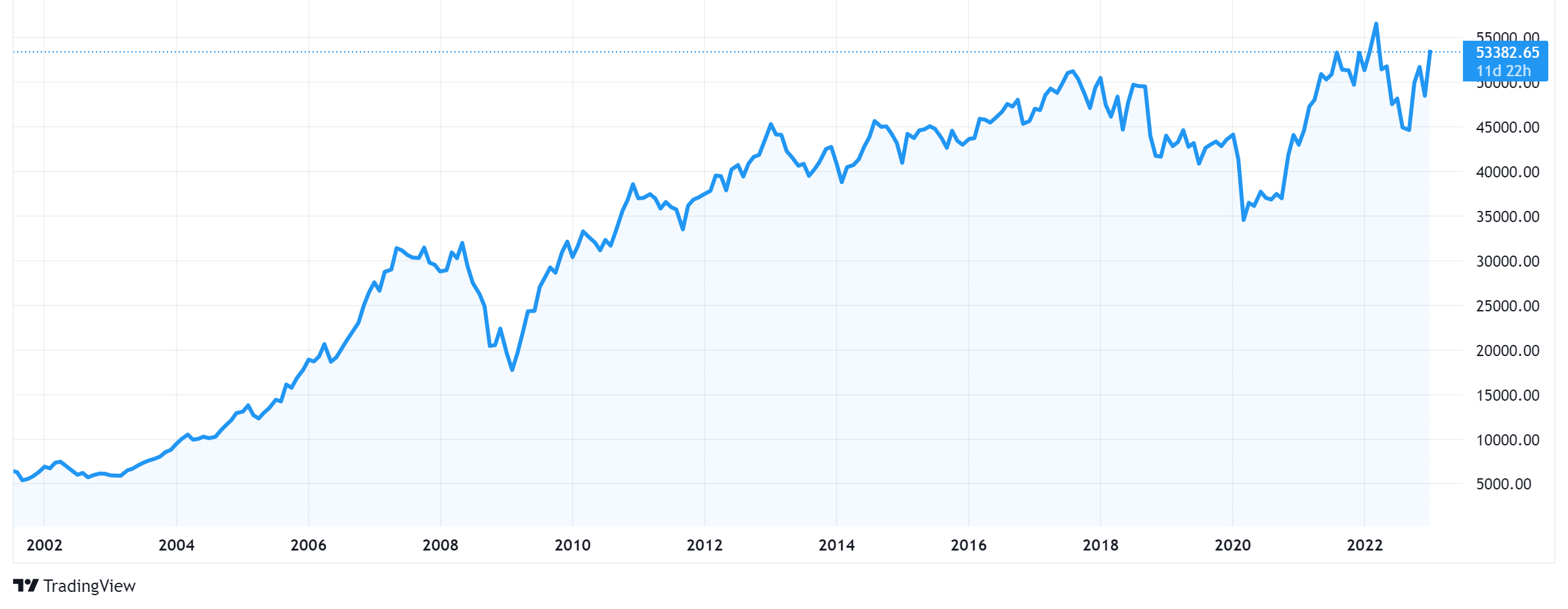

メキシコボルサ指数の中長期的な動き

【2002年からのメキシコボルサ指数の動き(出所:TradingView)】

©Trading View

2002年から2023年1月までの20年間投資し続けていたとすると、大体6~8倍以上になっている計算です。もちろん現地通貨ベースなので、日本から投資をしてそのままの倍率という事にはなりません。

メキシコペソー日本円の推移はと言いますと、

【2007年~2023年1月までのMXN-JPYの推移(出所:TradingView)】

©Trading View

ボルサ指数と期間が違うので単純に比較することは出来ませんが、少なくとも2004年頃は1メキシコペソ=10JPY程度だったので、そこから比べるとかなりのメキシコペソ安になっていると言えます。

新興国では、何となく成長性が著しいので、長期的には為替で勝てると思いがちですが、メキシコやインド、ベトナムなど成長性が著しい国であっても、為替は意外に当該通貨安のトレンドになっている事が多いです。

メキシコの金利

メキシコの金利はかなり高めで、2023年5月時点で11%となっています。

メキシコペソの見通しがよく分からなくても、「上がるまで金利収入を得て待ち続ける」という戦略がお勧めです。

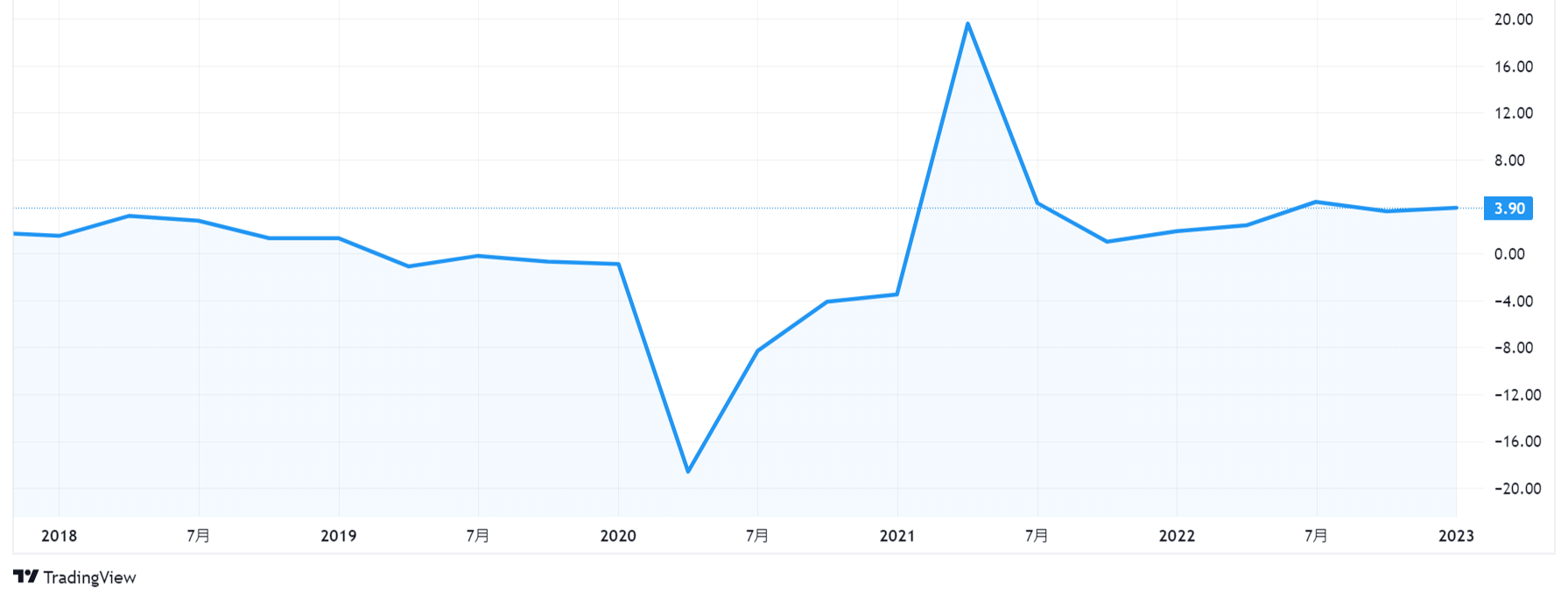

直近の金融政策決定会合

メキシコ銀行は3月30日、金融政策決定会合を開き、政策金利を0.25%引き上げて11.25%にすると発表しました。

【直近5年の政策金利の推移(出所:TradingView)】

15会合連続の利上げとなりました。

前回まで2会合連続で0.5%の利上げでしたが、足元のインフレ率の低下を受け、利上げ幅を縮小しています。FRBに追随したという事でもあるでしょう。

インフレ率の高止まりを受け、利上げ幅の維持を決めた。

中銀のインフレ目標

中銀のインフレ目標は3%(±1)です。

メキシコの政策金利だけフォローしている記事を準備していますので最新のメキシコの政策金利は↓からどうぞ。

【最新】メキシコの金融政策についてのまとめと経緯

【最新】メキシコの金融政策についてのまとめと経緯

invstem.com

invstem.com

2023年4月 インフレ率が1年5か月ぶりの水準

4月5日発表された3月の消費者物価指数は、前年同月と比べて6.85%の上昇でした。

2021年10月以来、1年5カ月ぶりに7%を下回りました。

メキシコ銀行(中央銀行)が利上げを続ける中、インフレが鈍化し始めているといえそうです。

【直近5年のインフレ率の推移(出所:Tradingview)】

スワップポイントを活用したメキシコペソへの投資

既述の通り、メキシコの政策金利は7.75%(2022年9月時点)で、超低金利の日本とは大きな差があります。

この金利差により生み出されるのがスワップポイント、つまりスワップポイントとは、2国間の金利差から得られる利益のことをいうわけです。

円のように低金利通貨を売って、高金利のメキシコペソを買うと、両通貨の金利の差額を受け取ることができ、これが投資家にとって一つの収益となっていくわけです。

メキシコの大統領

メキシコの大統領はロペスオブラドール氏です。

左派系のいわゆるポピュリストで、耳障りの良い政策で国民の圧倒的支持を受けています。

しかし、その政策はどうしても現実を無視したものになりがちで、なかなか経済低迷から抜け出すことが出来ません。

早く現実を受け入れて、地に足の着いた政策をいかに進められるかがメキシコペソやメキシコ株式市場の上昇に大きくかかわってきます。

ロペス・オブラドール新大統領の政策

ロペスオブラドール大統領の経済政策は民間経済を軽視し、典型的なポピュリズム政治であることが特徴です。

これは大変危険で、国としてのポテンシャルが高いだけに大変残念ですが仕方がありません。長い目で少しずつ投資をしていく事が肝要です。

上記の様に、ロペスオブラドール氏の政策がこの国の通貨や株式マーケットには極めて重要なので、政策内容や進捗だけをフォローした記事を作っています。

是非ご参考ください。

メキシコ ロペスオブラドール新大統領の政策についてまとめてみた

メキシコ ロペスオブラドール新大統領の政策についてまとめてみた メキシコの政策の遂行状況のまとめ

メキシコの政策の遂行状況のまとめ

メキシコの経済・産業

簡単にメキシコの経済について。

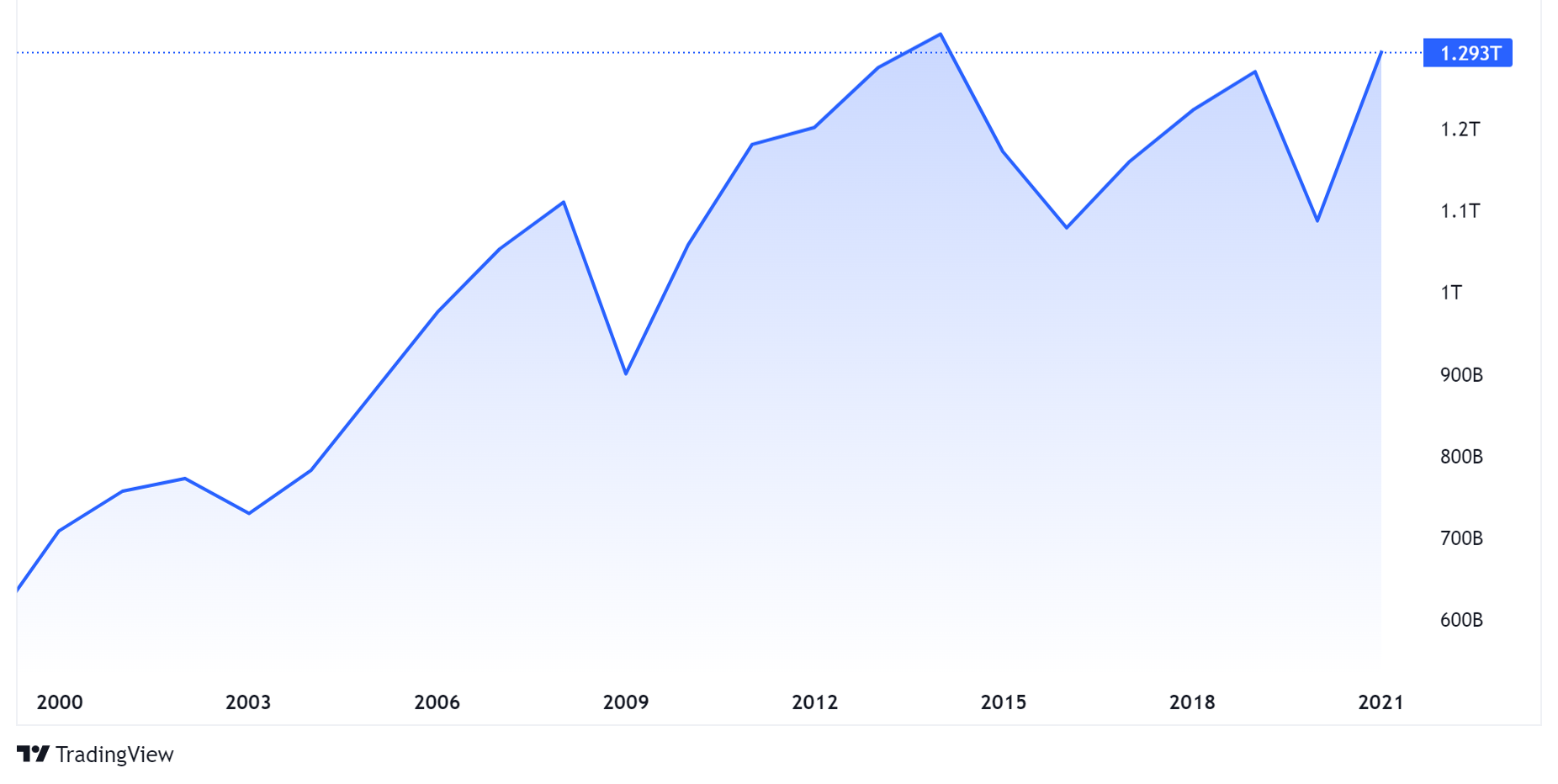

メキシコの経済 GDP

メキシコの経済規模は中南米でブラジルに次ぐ2番目です。

2021年のGDPは約1.1兆ドル。近年は1兆ドル前後を行き来している感じです。

【2000年以降のメキシコのGDPの推移(出所:TradingView)】

©Trading View

アジアで言うとインドネシアより少し大きめの経済規模といった所でしょうか。

2023年第一四半期は、前四半期比で1.1%の上昇

4月28日発表された2023年1〜3月期の実質経済成長率は、前四半期比で1.1%増でした。

事前の市場予想を上回った水準です。

サービス業が好調だったほか、主力産業である自動車生産も回復しています。

前年同期比では3.9%の成長です。

【2018年以降のメキシコのGDPの推移(出所:TradingView)】

人口の規模と貧困層

メキシコの人口は約1.2億人なので、ほぼ日本と同じくらいの規模ですが、貧困率は高めです。逆に言えば、この貧困層が中間所得者になっていく事で、飛躍的に経済規模が拡大していくと思われます。出生率は2.2人でアジアの新興国よりも少し低めの数値です。

メキシコ経済と北米自由貿易協定(NAFTA)

メキシコ経済にとって絶対に外せないのが北米自由貿易協定(NAFTA)です。

これは1994年に発効したもので、アメリカ、カナダ両国との自由貿易協定です。

特に世界一の経済規模をほこるアメリカとの関係はとても重要であり、メキシコのマキラドーラ地域は米国の製造業の移転先となっています。

NAFTAは近い将来USMCAと名前を変えて、新たな形となります。

これまでの経緯については以下をご参考ください。

メキシコと自動車産業

自動車産業にとってメキシコは対北米輸出加工拠点として位置付けられている事が多いようです。特に近年の米国景気の回復・拡大に伴う自動車の需要増が、メキシコにおける自動車産業の集積の最大の要因となっています。

ただ、アメリカにかなり依存した構造はリスクでもあります。輸出台数の80~90%が北米向けとなっており、アメリカの自動車需要や貿易協定などに影響を受けやすい構造となっています。

電気自動車(EV)でも存在感

明るいニュースもあります。

2017年12月に米フォードがEVの生産拠点をメキシコに移すと表明しました。

同社は40車種のEV開発を目指して1兆2,000億円を投じると発表しており、その一つの施策としてメキシコ国内に工場の新設を計画しているのです。

うまくいけば、これまでの自動車生産・輸出に加え、EVの生産・輸出の拡大も期待されているのです。

資源国メキシコ 商品相場に注目

メキシコと言えば資源国というイメージもあります。

メキシコは石油産出国で、メキシコ湾では国有石油会社ペメックスという会社が操業しています。

この国に投資をするときは石油価格の動向も注目しておく必要があります。

invstem.com

invstem.com

メキシコペソを考える際に、OPECの協調減産、アメリカやカナダのシェールオイル、イギリスやブラジルの石油産出についてもオイル価格の動向という観点で注意してみてみると良いかもしれません。

2019年3月~、メキシコ・アメリカ間の移民問題

2019年4月、アメリカとメキシコ間の移民問題で経済的に影響が出るか懸念されています。

この問題はメキシコへの制裁関税といった事態にも発展する可能性があるので注意が必要です。

この問題にフォーカスした記事を作っていますのでご確認ください。

アメリカとメキシコの貿易・移民問題2019

アメリカとメキシコの貿易・移民問題2019

トランプ大統領が不法移民を巡りメキシコからの輸入自動車に関税を課す可能性があると発言したことに対し、メキシコのマルケス経済相は「通商と移民は別に協議すべきだ」と話してけん制しました。

もちろんそうなのですが、ずっとその原則を振りかざしていてもあまり意味はなさそうです。

マルケス氏は米側が不法移民対応による人手不足として米メキシコ国境間の通関担当者を減らしたことで、輸出に影響がでていると指摘しています。

ロペスオブラドール氏は経済や政治的な原理原則を無理したポピュリズムで支持を集めていますが、アメリカに対してどのような手腕を発揮するのか注目されます。

治安の改善も経済発展には必要

メキシコについては治安悪化の深刻さについて言及している専門家もたくさんいます。彼らの中には、NAFTA再交渉や大統領選挙の行方よりも治安悪化のほうが経済成長に深刻な影響を与えるとの見解もあり、中長期的にこれらの行方にも注意が必要かもしれません。

メキシコの投資環境とその魅力

経済政策はまずいが魅力的な高金利

しかし、それでも高金利の魅力があると思います。長期的に考えれば、高金利通貨にずっと投資を続けている事が結果的にハイリターンにつながりやすいので、長い目線で投資をしていきたいと考える投資家の方は今から買い続けても良いと思います。

メキシコへの投資は投資信託かETFが中心

メキシコについては債券でも株式でも投資信託かETFが中心になると思います。選ぶときは信託報酬の安さや販売手数料の多寡よりもパフォーマンスを優先にするべきです。

個人的にお勧めするのは、やはり外資系の運用会社の商品か、国内の運用会社でもしっかりとしたメキシコのリサーチ体制を持つ運用会社に外部委託している商品です。信託報酬が若干高くなる傾向にありますが、信託報酬の高さばかり気にして、肝心のリサーチ体制やパフォーマンスを置き去りにしてはいけません。

パフォーマンスは1年などの短期ではなく、なるべく長めのもののほうがパフォーマンスの差がしっかり出ます。参考にできると思います。

また、純資産が最低でも10億円はあるものが良いと思います。あまりに純資産が小さいファンドは、運用会社も入ってくる信託報酬が多くないので繰り上げ償還(途中でファンドの運用をやめてしまうこと)をする可能性が高くなってくる為です。

加えて個人的に重視しているのはレポートの充実です!投資する前も投資した後も質の高いレポートがたくさん出ている事は大切ですね。

特にしっかりと相場観を記している所は重宝するものです。

ただ、こうした投信のレポートは購入者でなくても無料で見ることができるので、やはり実際に投資をする際に大切なのはそのファンドのパフォーマンスです。

メキシコへの投資 注意点

先進国の金利と新興国投資の関係

これはメキシコに限った事ではありませんが、今まで先進国から新興国に流れていた資金が金利上昇の結果先進国に戻ってしまうと、新興国の資産は売られるという事になります。新興国の通貨などはそれを受けて当然下落圧力にさらされます。

実際に国際金融協会がインドやブラジルなど主な新興8カ国の株式、債券市場を対象に集計したところ、外国人の投資資金は2018年1月末以降、流出超過に転じたそうです。とりわけ2018年の2月5日~9日は約60億ドルの流出超過となったようです。

情報量の少なさはネック

メキシコ投資の難しさの一つは、なかなか自分でメキシコのニュースを効率的に入手する事は出来ない事ではないかと、このブログを書いていて思いました。運用会社のレポートでも、メキシコにフォーカスして情報提供しているものがなかなか無いのです。新興国というくくりの中で、メキシコは結構な頻度で出てきますが、情報量は限られます。個人投資家の方々はこうした情報量の少なさを克服する必要があります。

ブログのトップに戻る場合はこちらトップページ![]()

I just want to tell you that I am beginner to blogging and absolutely liked your page. More than likely I’m want to bookmark your website . You actually come with wonderful articles and reviews. Thanks a lot for sharing your website.