この記事では、2018年から始まっている中国の景気対策全般について特に時系列でまとめていきます!

過去から全て時系列で確認する場合は↓から。kindle unlimitedで無料でご覧いただけます。

中国は世界で二番目の経済大国でいずれ世界一になると言われている国です。

この国の景気・経済状況はあらゆる国の景気にも関係しており、どの国への投資を行う場合でも知っていて損はありません。

また、中国は一党独裁制でもあるため、各種政策が効果を発揮するまでのタイムラグが他の国よりもくなる傾向があったりもしますので、より政策内容に対して敏感になっていた方が投資をするという観点では良いと思われます。

本来は本ブログに記述する所ですが、細かく追っていく為には一つの記事としてまとめ直すことが分かりやすくする上でベターと考えました。

本ブログは↓をご参考ください。

米中貿易摩擦についての記事は↓

中国の経済政策の核をなす中国製造2025については↓

中国の一帯一路政策についての記事は↓

基本的に、新しく起きたものが上に来るように記述していきます!

2025年12月

中央経済工作会議が開催

2025年12月10日から11日にかけて開催された中国の中央経済工作会議では、2026年に向けた経済運営の基本方針が示されました。

財政政策については「より積極的」、金融政策については「適度に緩和的」とする昨年来の方針が維持されており、引き続き景気の下支えを重視する姿勢が強調されています。最優先課題として掲げられた「内需の拡大」についても昨年同様の枠組みとなりましたが、今回の会議では特に「強い供給と弱い需要」という構造的な矛盾が顕著であるとの認識が示された点が注目されます。

経済の健全化に向けた動きとしては、不動産市場の安定化や地方政府の債務リスク削減に対して、より踏み込んだ言及がなされました。具体的には、不動産不況が長引く中で、在庫物件の買い取り促進や都市更新(再開発)を通じた市場の需給調整、さらには「質の高い住宅」の供給拡大といった方針が打ち出されています。また、地方政府が抱える「隠れ債務」のリスクを解消するため、中央政府のレバレッジを引き上げる一方で、地方の債務負担を長期かつ低利の債券へ借り換えさせるなど、秩序あるリスク管理を徹底する姿勢が明確になりました。

一方で、市場関係者からは、こうした基本方針が昨年と大きく変わらない「代わり映えのしない内容」に留まったとの冷ややかな見方もあります。消費者の所得向上や家計マインドの改善といった内需拡大の成否は、今後発表される具体的な実行計画や予算配分に依存しており、不動産価格の下落や雇用不安といった根本的な問題に対してどこまで実効性のある策を打ち出せるかが焦点となります。今後は、2026年3月の全国人民代表大会(全人代)に向けて示される、具体的な財政赤字比率や国債発行額などの詳細な数値目標が、市場の信頼を回復できるかどうかの試金石となるでしょう。

積極財政と金融緩和を維持

中国共産党が12月8日に開催した中央政治局会議は、2026年に向けた経済運営の羅針盤となる重要な方針を打ち出しました。

習近平総書記の主導のもと、政府は「より積極的な財政政策」と「適度に緩和的な金融政策」の継続を明言し、内需拡大と供給の最適化を通じてデフレ圧力や過剰生産問題の解決を急ぐ構えです。

特筆すべきは、2026年を「国内経済と貿易紛争の調整を強化する年」と位置づけた点です。これは、トランプ政権の再来などを見据えた対米貿易摩擦の再燃リスクに対し、内需主導の成長モデルへシフトすることで経済の弾力性を高める狙いがあります。また、EV業界などに代表される過度な価格競争に歯止めをかけ、地方政府の債務問題といった構造的なリスクを「着実かつ積極的に解消する」姿勢を強調しました。

海外メディアや専門家の分析(ロイター通信やブルームバーグ等)を補足すると、今回の会議は、2025年の成長目標(5%前後)の達成に自信を示す一方で、外部環境の不確実性に対する強い警戒感が反映されていると指摘されています。特に「適度に緩和的」という表現は、単なる資金供給ではなく、市場の流動性を確保しつつシステミックリスクを防ぐというバランスの難しさを示唆しています。この基本方針は、近日開催される「中央経済工作会議」でより具体的な数値目標や施策として詳細化される見通しです。

2025年10月

新しい5か年計画を発表

中国共産党は2026年から2030年までの第15次5カ年計画の草案を公表しましたが、習近平国家主席は今回も具体的な成長率の数値目標を示しませんでした。

これは、不動産不況による内需の低迷やデフレ懸念など、経済の先行きに対する不透明感が強まっているためとみられます。

草案では、2035年までに1人当たりGDPを「中程度の先進国」水準(イタリアやスペインを想定)に引き上げる長期目標が掲げられ、その達成には「適切な速度の成長」が必要だとされています。ただし、今回の計画も前回同様、定性的な方針にとどまり、数値目標は2026年3月の全国人民代表大会での正式決定に委ねられました。

経済面では、内需主導の成長を目指し、個人消費の拡大が重点課題とされています。具体策として、有給休暇の取得促進による消費時間の確保などが挙げられましたが、直接給付などの財政支援には触れていません。また、企業間の過当競争を意味する「内巻」への対応も長期的課題として位置づけられています。

国際面では、米国との摩擦を背景に、一国主義や保護主義への警戒感が強調されました。科学技術分野では、基礎研究への投資比率を高める方針が示され、半導体やAIなどのハイテク分野への長期支援が明記されています。さらに、輸出管理制度の整備や対外制裁への対抗措置も盛り込まれました。

社会政策では、少子高齢化への対応として、義務教育の延長や教育費負担の軽減、出産・育児に関する保険制度や休暇制度の整備が提案されています。

金融分野では、中央銀行デジタル通貨「デジタル人民元」の発展と、人民元の国際化を進める越境決済システムの構築が目標とされています。

この草案は2026年3月の全国人民代表大会で正式に決定される予定です。

四中全会閉幕

中国共産党は第20期中央委員会第4回総会(4中総会)で、2026年から2030年にかけての第15次5カ年計画の基本方針を採択しました。

この計画の中核には、科学技術分野での自立と強化が据えられており、特に半導体や人工知能(AI)といった先端技術への投資を通じて「新質生産力」の育成を目指しています。これは、欧米によるハイテク輸出規制や国内の高齢化といった課題に対応し、持続可能な成長エンジンを構築するための戦略です。

また、内需拡大も重要な柱とされており、国内消費の喚起と投資促進に取り組む姿勢が強調されました。全国統一市場の形成を妨げる障害を取り除くことや、雇用・所得の改善、社会保障の充実などを通じて、消費主導型の経済構造への転換を図る方針です。これまで中国経済は輸出と債務主導の成長に依存してきましたが、今後は内需を軸としたバランスの取れた成長を目指すとしています。

さらに、2035年を見据えた長期的な目標として、経済力、科学技術力、国防力、そして国際的な影響力の飛躍的な向上が掲げられました。これは、米中対立の長期化を背景に、国際社会における主導的な地位を確立しようとする意図がうかがえます。中国はすでにWTOでの途上国待遇の放棄を表明し、気候変動対策でも新たな目標を打ち出すなど、国際的責任を果たす姿勢を強調しています。

一方で、景気減速や不動産不況といった国内の経済課題も依然として深刻です。政府は追加の支援策を講じているものの、その効果は限定的で、市況の悪化が続いています。こうした状況の中で、具体的な数値目標は示されていないものの、今後の政策の詳細に注目が集まっています。

四中全会を開催

中国共産党は10月20日から23日にかけて第20期中央委員会第4回総会(4中総会)を開催し、2026年から2030年を対象とする第15次5カ年計画を非公開で審議しました。

習近平総書記が直接関与するこの計画では、消費主導型経済への転換や先端技術分野の強化が焦点となっており、国内外の注目を集めています。

中国経済は現在、不動産不況やデフレ傾向、成長鈍化といった課題に直面しており、内需の回復が急務です。一方で、アフリカや東南アジア向けの輸出拡大により、過去最大の貿易黒字が見込まれるものの、輸出依存の高まりは構造改革の障害にもなり得ます。

新計画では、GDPの約4割を占める個人消費の活性化が重要課題とされ、サービス消費の拡充や中低所得層の所得向上、休暇制度の整備などが提言されています。また、米中対立を背景に、海外依存を減らした独自の供給網構築やAI・ロボットなどハイテク分野での技術力強化も重視されています。

さらに、地方財政の逼迫を受けて不動産税の導入など税財源の見直しも議論される見通しです。今回の総会では、経済政策に加えて党幹部の人事も扱われる可能性があり、軍の汚職疑惑に関連した発表も注目されています。

2025年7月

四中全会を10月に開催

中国共産党は7月30日に中央政治局会議を開き、今年10月に第20期中央委員会第4回全体会議(4中全会)を開催することを決定しました。

この会議では、2026年から2030年までの第15次5カ年計画の草案について議論される予定です。新たな計画では、不動産対策や消費の回復、米国との貿易摩擦への対応などが主要な論点となります。

中国では不動産バブルの崩壊以降、新築住宅の販売が低迷しており、政府が打ち出した支援策も効果が一巡して再び市況が悪化しています。不動産開発の停滞により土地収入が減少し、地方政府の財政も厳しくなっているほか、傘下の融資平台の債務問題も深刻化しています。これらの債務が地方政府に波及すれば、全国的な金融不安につながる可能性があります。

消費の低迷も大きな課題です。政府はスマートフォンや電気自動車などの買い替えに補助金を支給していますが、「需要の先食い」に過ぎず、中長期的な効果は限定的と指摘されています。外需についても、トランプ政権下での米中貿易摩擦や輸出規制の強化により、厳しい状況が続いています。

習近平指導部は、半導体や人工知能(AI)などの先端技術分野への支援方針を打ち出すかどうかに注目が集まっています。また、2021〜2025年の現行計画では数値目標が示されませんでしたが、今回の新計画では経済成長率の目標が復活するかどうかも焦点となっています。中国社会科学院は、2026〜2030年の潜在成長率を4.88%と予測しています。

会議では、2025年下半期の経済運営方針も決定されました。政府は「5%前後」の成長率目標の達成に向けて努力すると強調し、積極的な財政政策と緩和的な金融政策を実施する方針を示しました。景気悪化に備えて、特別国債や地方政府によるインフラ債の発行を加速し、内需を刺激する施策を進める考えです。

金融政策では、科学技術開発や中小企業支援、消費促進などを重視し、安定した資金供給を求めています。内需拡大に向けては、モノだけでなくサービス消費の育成にも力を入れる方針が示されましたが、具体的な消費喚起策には触れられていません。

地方の債務問題については、新たな隠れ債務の発生を厳しく禁じる姿勢を明確にし、リスクの着実な解決を目指すとしています。ただし、不動産不況への新たな対応策については言及がありませんでした。

この中央政治局会議は、習近平総書記が主宰し、3カ月ごとに経済の現状を点検しながら、マクロ経済運営の方向性を定める重要な場となっています

2025年5月

政治局会議でも目新しい政策はなし

政治局会議では、外需の減少に対応するため経済活動を促進する方針が示されたものの、新たな施策は発表されず、既存政策の強化にとどまりました。

追加の国債発行の言及もなく、市場では失望感が広がり、予防的な景気支援策が実施される可能性は低いと考えられています

2025年3月

全人代2025、目新しい政策はなし

全人代の政府活動報告では、2025年の主要経済目標としてGDP成長率を約5%に設定し、予想通りの内容となりました。

しかし、財政政策においては、超長期特別国債の新規発行枠が市場予想を下回る1.3兆元に設定されたことで、一部では失望感が広がりました。

一方で、AIを含むハイテク分野の「新質生産力」強化が言及され、これにより市場ではハイテク銘柄主導の上昇が見られるなど好意的に受け止められました。

以下が主なポイントです。

- 経済政策: 特別国債5000億元を発行し、国有銀行に公的資本を注入。不動産不況による金融リスクを抑制する狙い。

- 財政赤字: 1兆6000億元増加し、5兆6600億元に。耐久財の買い替え補助金などで個人消費を支援。

- 科学技術投資: AIや半導体分野への投資を拡大。科学技術予算は前年比10%増。

- 不動産問題: 地方政府が銀行融資を促進するも効果は限定的。不動産不況が続く。

- 雇用と社会不安: 若年層の失業率が高まり、社会不安が増加。

中国政府は財政拡充を進めていますが、施策は旧来型のインフラ投資が中心です。

耐久財の買い替え補助金やインフラ債の発行枠拡大が主な取り組みですが、少子高齢化や雇用情勢の悪化に対応する構造改革は見られません。

人口減少や若年層の失業率増加が消費不振を招き、経済全体の生産性が伸び悩む懸念があります。

国有企業の強化が続く一方で、民間企業への支援は限定的です。社会不安の増加も課題となっています。

2024年12月

特別債のプロジェクトを拡充

中国は地方政府による特別債発行による投資対象を拡大します。

これに加えて、承認プロセスを簡素化する方針を明らかにしました。

公的資金源の有効活用を促す施策です。

中央政府が特別リストに載せていないプロジェクトの投資に特別債を活用できると、中央政府は12月25日に発表しました。

このリストには利益をまったく生み出さないプロジェクトや、政府の建物、巨大彫像のような無益な建造物や商業用不動産が含まれています。

。

財政政策拡大

中国は12月12日、2025年の経済運営方針を決める「中央経済工作会議」を終えました。

財政出動の拡大により景気を下支えするため、25年のGDPに対する財政赤字の比率を引き上げる方針を示しました。

2024年11月

不動産売買における減税を発表

中国政府は不動産売買における減税措置を発表しました。

住宅購入者に対する契約税の最大2%の引き下げや、累進課税分岐点の90平米から140平米への引き上げなどが含まれています。

ただ、中古住宅の供給増加により、不動産価格の下落が止まるかどうかは分かりません。

地方負債対策で210兆円

全人代で、今後5年間で地方債務対策に10兆元(約210兆円)を投じることが決定されました。

地方債の増発を認めて、それによって隠れ債務の借り換えを促すのが狙いです。

不動産不況で困窮した地方財政の破綻を防ぐ目的ですが、根本的な解決に至るかは分かりません。

住宅市場の活性化など需要刺激策は盛り込まれませんでした。

これにより株価などが下落しました。

政府は来年の強力な財政政策を示唆していますが、中国当局の問題解決には全体を把握する時間も必要でしょう。

2024年10月

不動産テコ入れ策などの財政政策を発表

中国は10月12日に財政政策の骨格を発表し、特別国債を発行して大手国有銀行に資本注入する方針を示しました。

加えてまた、地方政府が特別債を活用して売れ残り住宅を買い取ることなどに言及しました。これにより、金融システムと不動産市場の健全性を高めることを目指しています。

こののち17日には、優良な住宅開発案件を選定して銀行の融資を促す制度を拡大すると表明しています。

2024年末までに融資枠を現在の倍近い4兆元(約84兆円)に広げる予定で、不動産開発会社の資金繰りを支援します。

2024年9月

景気刺激策を発表

中国人民銀行は9月24日、追加の景気刺激策を発表しました。

貨幣供給を増やし、融資済みの住宅ローン金利を引き下げたりします。

内需を刺激しデフレ回避を急ぎます。

中国経済は停滞が長引き、世界の景気回復のリスクとなっています。

マーケットはこれを好感しています。

年初来安値が迫っていた上海株は9月25日に大幅続伸し、中国景気との連動性が高い銅など非鉄相場も上昇しました。

市場では更なる景気刺激策として財政拡大を期待する声が多いものの、中国政府は慎重姿勢を崩していません。

2024年7月

中央政治局会議では大きな方針なく

7月30日に7月の中央政治局会議が行われました。

経済が難しい局面ですが、それに関する具体的な解決は示されませんでした。

株式市場には失望感が広がったようです。

それでも、2024年の+5%前後の経済成長目標については必ず達成すると言及しており、今後は小さめの政策発表があるかもしれません。

三中全会の内容

7月21日に三中全会の全文が発表されました。

これによると、消費税の徴収権が中央政府から地方政府に次第に移転される予定とのことです。

地方政府の税収増に繋がるわけですが、そもそも地方政府の財政難はかなり深刻なため、これだけではもちろんあまり効果はありません。

地方政府が消費税率を引き上げる可能性もあり、注意が必要です。

2024年6月

不動産発の金融危機を防ぐ基金を設立

中国政府は不動産不況に端を発する金融危機を防ぐための基金を設けます。

預金者など顧客保護を目的とした従来の基金とは異なり、金融市場を動揺させかねない金融機関の突発的な破綻を防ぐものです。

経営難に陥った金融機関に当面の資金を供給したり資本注入したりすることを想定しています。

不動産の開発制限策

中国政府は住宅在庫の圧縮に乗り出します。

完成から引き渡しまでの期間が3年を上回る地域で、地方政府が不動産会社に国有地使用権を売るのを禁じるという内容です。

つまり事実上の開発制限です。

対象は主要都市の4割に及んでおり、これはひとえに過剰在庫による値崩れを防ぐ狙いなわけですが、地方財政の悪も招くためどうなるか注視する必要があります。

2024年5月

不動産支援策を発表

中国政府は不動産問題について、地方政府が売れ残り住宅を買い取り、安価な住宅に転換する方針を示しました。

これに加えて、国有企業の住宅購入支援などの措置も発表しました。

今回のこうした支援策は従来より踏み込んだものとして期待が高まっているようです。

ただ、具体的に動き始めるのはこれからということで、不動産市況がどこまで復活するのかはまだ分かりません。

2024年3月

全人代の評価

中国の第14期全国人民代表大会(全人代)の第2回会議が3月11日に閉幕しました。

5日から続いていた全人代は、2024年の実質経済成長率の目標を「5%前後」と定めた政府活動報告や、前年比7.2%増の国防費を盛った24年予算案を承認しました。

初日に発表された政府の2024年の経済運営計画に対して、市場では失望感がやや強かったほか、欧米が中国産EVに対して制裁をかける懸念が強まったことを受けて、株式市場は軟調に推移しました。

2024年の実質経済成長率の目標は前年と同じ「5%前後」と定め、不動産不況など需要不足に直面するなか、超長期国債の発行など財政を拡張します。

ただ、李強首相は、今年の成長目標の達成が容易ではない、と指摘しています。

昨年と異なり、経済活動はかなり低調で、それを考えれば、昨年よりもやや強気の成長目標を設定した、と考えられます。

なお、物価上昇率と失業率の目標についても据え置かれています。

今回は経済状況が厳しいこともある中目玉的な政策も欠けて、例年のように、政策期待が高まったり、株式市場が著しく好感する場面はみられませんでした。

2024年2月

不動産セクターに再びサポート姿勢

中国の商業銀行が再び不動産業界の支援に乗り出しています。

主要行が明らかにした不動産プロジェクト向け融資額は1300億元(約2兆7000億円)を超えており、当然この背景には不動産不況に危機感を抱く中国政府の思惑があると思われます。

2023年12月

経済政策会議は期待はずれ

12月8日に党中央政治局会議が、11-12日にはより具体的な経済政策の方針を発表する中央経済工作会議が開催されました。

中央政治局会議では来年の経済政策の大方針が提示され、それにもどついて工作会議で細かい政策が話し合われます。

しかし、習近平国家主席が工作会議の二日目を欠席したことで、彼が経済を軽視しているという印象を与えてしまったことや、具体策が欠けていること等によって、マーケットでは失望感が広がったようです。

結果的に、財政拡大や不動産救済などの具体策を待つ状況に変わりない状況となってしまっています。

2023年11月

前例のない不動産支援策を検討

中国は市中の銀行に対し、不動産開発会社への無担保の短期融資を初めて許可するかもしれません。

もしこれが実現すれば、足下の不動産危機を緩和する大きな一歩となるかもしれません。

また、これ以外にも銀行に対して年間目標をつくり、融資全体に占める民間企業向けの比率を段階的に高めるように指示したりしています。

もちろん、民間企業の資金繰りを改善させ投資や雇用の増加を促す狙いなわけですが、一方でやみくもな融資拡大も懸念されています。

2023年10月

インフラ投資の後押しを発表

政府は10月24日、被災地復興関連のインフラ投資の後押しを発表しました。

2023年度の財政赤字対GDP比率目標を3.0%から3.8%へ引き上げており、財政支出の拡大へ進んでいます。

追加財政出動20兆円規模

中国政府は2023年に発行する新規国債を1兆元(約20兆5000億円)増やします。

今年の夏に豪雨災害を受けた地域の経済復興に充てる予定のようです。

交通や通信などインフラ整備の需要を創出し、景気を下支えする狙いもあるようです。

2023年8月

中国が株式浮揚策・為替政策を相次ぎ導入

中国当局が株式浮揚策を相次いで打ち出しています。

ここ最近の株価や人民元の下落ペースを受けてのものと思われます。

中国本土の取引所が、一部の投資基金に対し、株式の売り越しを避けるよう求めたり、為替介入の強化を行ったりしています。

ハイテク企業を中心に構成される科創板の上場企業に対しては自社株買いを強く奨励したりしています。

加えて、株式売買の手数料も引き下げられることが分かりました。

2023年7月

ハイテク大手に投資の成功例を求める

中国政府は国内の大手テクノロジー企業から、スタートアップ投資における成功事例をヒアリングしています。

当局の指示でハイテク各社によるスタートアップ投資は2年ほど前から事実上止まっていました。

しかし、当局がこのように企業側に聞くというのは、今後こうした締め付けがなくなっていくという兆しかもしれません。。

地方債務削減へ包括策

中国共産党は7月24日、中央政治局会議を開きました。

2023年下半期の経済運営方針について、地方の財政難を巡り債務削減の包括的な方策を定めて実施することを打ち出しました。

また、不動産政策を適時調整し合理化するとも強調しています。

財政拡大論が台頭

中国で、財政拡張論が浮上しているようです。

あるシンクタンクは2023年の財政赤字を1兆3000億元(約25兆円)以上拡大するよう提起しています。

国債の増発に伴う歳出拡大で消費のテコ入れなど需要を刺激すべきだと訴えています。

ここにも加えて追加利下げなども求めています。

当局の締め付けでテック系企業の時価総額が1兆ドル減

中国当局が2020年にハイテク企業に対する締め付けを開始して以来、テック系企業の時価総額は下落傾向です。

アリババ・グループなど大手5社の時価総額は1兆ドル以上減少していますが、これはオランダの経済規模に匹敵する水準です。

不動産業への支援を強化

中国は資金繰りが悪化している不動産開発業者を支える政策を繰り出しています。

低迷する不動産セクターのてこ入れを図るため、融資返済の1年延長などの支援策を拡大するようです。

金融機関は不動産企業の未返済ローンに関して延長の交渉に応じるよう奨励されており、仕掛かり物件を完成させ、引き渡しのペースを加速する狙いがあるようです。

2024年より前に期限を迎える信託融資など、ローン残高の一部については1年の返済猶予が与えられるという事です。

昨年11月の包括的支援などを受け、中国の不動産市場には回復の兆しが見られましたが、足元では再び新築住宅価格に鈍化がみられており、当局は懸念しています。

他の不動産指標も同様に足元悪化しており、ここから中国不動産市場を支える姿勢を維持しているようです。

2023年6月

中国政府の下支えがどこまでか不透明

6月中旬、中国政府が景気対策を発表しなかったことで、景気懸念が強まっています。

投資家などの間では、当局がどこまで成長を後押しするのか懸念の声もあるようです。

実際投資家らは、国務院が6月16日の会議後に新たな景気刺激策を発表すると予想していました。

しかし、これは裏切られた形になっています。

景気押上げに政策強化

中国は不動産市場を支える新たな政策の導入を検討しているようです。

結局、これまでの対策では不動産セクターの回復につながらなかった、ということでしょう。

当局は主要都市の中心部以外で物件の手付金比率を引き下げることや、仲介手数料の減額を検討しているとの報道があります。

一方で、こうした方針はまだ最終決定されていないため、まだ様子見をする必要があるでしょう。

また、一般的な経済浮揚策も検討されているようです。

しかし、債務水準の急上昇や金融安定への懸念もあるため、過去の景気下降局面に比べれば一連の政策は限定的なものになる可能性が高いです。

2023年1月

政府が不動産支援へ転換

中国政府が不動産企業への支援へ方針転換を行います。

資金調達制限などを緩めるなど、大手に対して定めた財務指針「3つのレッドライン」を緩和するという内容です。

同指針は企業の資金繰りを悪化させ、住宅市況失速の要因となっていたため、不動産業界のサポートになるでしょう。

業界再編に向けた資金計画も支援する予定で、構造改革より安定成長を重視する姿勢を鮮明にしました。

これについては、中国の金融当局と不良債権処理会社が、優良な不動産開発会社の借り換えを支援するため1-3月に最大1600億元(約3兆円)を供給する計画との報道があります。

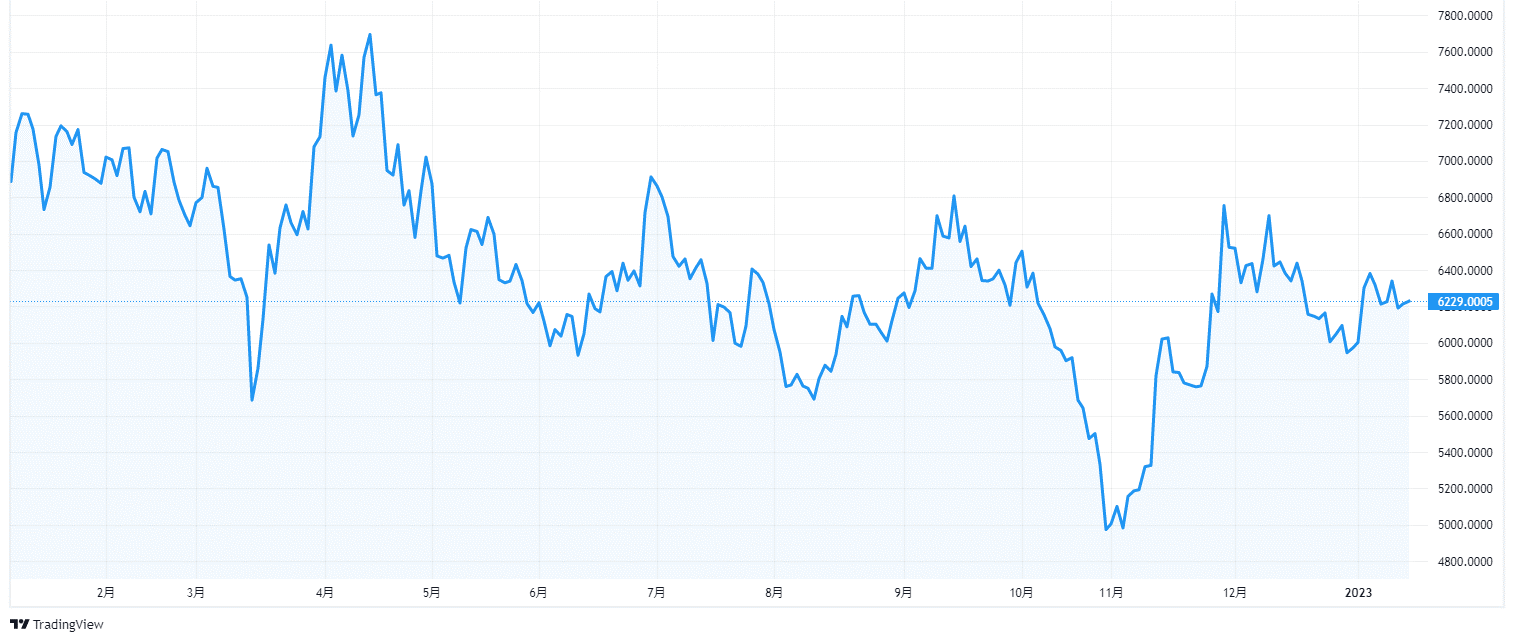

【直近1年のCSI300不動産指数の推移(出所:TradingView)】

2022年12月

ゼロコロナ政策の緩和を正式に発表

12月26日、政府は2023年1月8日からのゼロコロナ政策の緩和を正式に発表しました。

主に、防疫対策の基準を緩和するほか、濃厚接触者の追跡も廃止するなどがその主な中身です。

短期的には感染拡大が懸念されるものの、3月以降の経済正常化に向けた進展と言えます。

適切な財政拡大を表明

中国が財政拡大で経済成長を後押しします。

中国政府は財政支出を来年適切に拡大して、民間投資の促進や消費拡大、対外貿易や投資の安定化を促進させると表明しました。

経済工作会議の内容

12月16日に中央経済工作会議の要旨が発表されました。

コロナ禍の予防と経済の安定の両立を重視する方針が掲げられるとともに、積極的な財政政策と慎重な金融政策のほか、安全保障や科学技術を重視しつつ国民生活の安定を図る姿勢が示されました。

経済・雇用・物価面では「安定第一」のスローガンが揚げられ、内需拡大による景気回復を図ると同時に、政府の信頼回復にも注力する内容が盛り込まれています。

特に、不動産業のサポート政策や、ITプラットフォーム産業への支持姿勢が強調されており、金融市場に安心感をもたらしました。

国内消費喚起の政策を策定

中国当局が国内消費と投資の拡大を目指した計画を策定しているとの報道がありました。

ゼロコロナで傷んだ国内経済と、世界経済の低迷による輸出の減少が中国経済を翻弄しています。

ここから、まずは国内需要を喚起して景気回復をしなければならないと考えたようです。

国務院が発表した2022ー35年の計画では、内需の拡大によってより質の高い経済成長を追求し、外部のリスクや課題に対応できるようにするとしています。

中国は2035年までに消費と投資の規模を新たな水準に引き上げ、都市部と農村部の所得格差を大幅に縮小し、中国の「共同繁栄」を大幅に前進させることを目指すとしています。

半導体業界向けに1兆元超の支援パッケージ

中国政府は自国の半導体業界向けに1兆元(約19兆7000億円)を超える政策支援を考えているようです。

内容ですが、国内での半導体生産・研究活動を後押しするための補助金と税控除を柱とする5年間の政策支援パッケージです。早ければ来年1月から始まる可能性もあるようです。

中央経済工作会議で成長政策を議論か

12月中旬に行われる中央経済工作会議で、ゼロコロナを方針転換し経済成長を支えるための財政・金融政策が話し合われると期待されています。

同会議では来年の政策目標が具体化され、GDP成長率目標についても議論される予定です。

不動産支援に63兆円

中国が不動産業界の支援に乗り出しています。

政府の包括的な金融支援策が出た事で、国有銀行が相次ぎ不動産会社向け融資枠を設定しており、その総額は3兆1950億元(約63兆円)を超えています。

これは9月末の融資残高の約2割強に相当しており、不動産セクターへの回復が期待されます。

ただ、過剰債務という構造的な問題は放置されたままなので、またいつか同じような事が起きる可能性がります。

ゼロコロナ政策が緩和

ゼロコロナ政策の見直しが始まっています。

中国政府は、足元中国に蔓延しているコロナの病原性は比較的弱いことや、今後の政策の重心が新型コロナウイルスのワクチン接種にシフトする可能性を示唆しています。

2022年11月

不動産業界を包括支援

中国政府は、調整が長引く不動産市場に対する包括的な金融支援策をまとめました。

銀行にマンション開発資金の融資期間を1年延長するよう促したり、地方政府に住宅ローン金利の下限引き下げを求めたり、完成前に物件を販売する事前販売制(プレセール)が一般的である中国において、事前販売で得た資金へのアクセス拡大を認めたりしました。

10月の主要70都市の新築価格は平均下落率が7年8カ月ぶりの大きさとなっており、政府は住宅価格の下落への危機感を強めているようです。

不動産業界に追加支援

中国が不動産業界への追加支援を行います。

中国当局が一部銀行に対し、不動産セクター向けに11、12月で4000億元(約7兆8450億円)の追加資金支援を行うよう指示したとの報道がありました。

指示を受けたのは最大手に次ぐ規模の各銀行で、融資や住宅ローン、債券投資の形で資金を供給するよう要請されたとの事です。

ゼロコロナ政策の出口

11月現在、ゼロコロナ政策に関する様々な情報が交錯していますが、恐らく2023年3月の全人代以降のゼロコロナ政策の緩和に向けて、共産党指導部が具体的な議論や準備を始めたと考えられます。

それまでは局地的なロックダウンが再び導入されるなどはあるでしょうが、段階的な緩和の方向性が確認できたことはマーケットにとってはポジティブでしょう。

2022年10月

政策金融で支援に乗り出す

中国政府が政策金融機関による金融支援に乗りだしました。

インフラ建設や未完成マンションの工事再開を促します。

通貨・人民元の下落を警戒して利下げカードを切りにくいなか、政策金融を活用して特定分野に資金を流し、景気を下支えする狙いのようです。

成長第一の方針に限界

中国の「成長第一」路線が限界にさしかかっているようです。

景気回復がもたつくなか、政府は共産党大会の期間中にGDPなど経済統計の公表を取りやめました。

習近平総書記は10月16日の活動報告で成長の数値目標を示せず、民間企業への統制強化などで安定成長が揺らいでいます。

共産党大会は目新しい政策はなし

10月16日の中国共産党大会の開幕式で習近平党総書記が政治報告を行い、今後5年の政策方針を発表しました。

総じて、既存政策の焼き直しが多いとの評価が太宗です。

顕著な政策転換はみられませんが、「発展」を党の第一任務とすることや、ハイレベルの対外開放、製造強国、IT強国の目標等は株式市場にプラスと言えます。

一方、ゼロコロナ政策について今後の方針が示されなかったことは市場の重しかもしれません。

株価への大きなインパクトは17日の週においては見られませんでした。

【直近1か月のCSI300の推移(出所:TradingView)】

金融当局が不動産マーケットをサポート

金融当局は国有銀行に対して、不動産業向けの6,000億元の融資を実施するよう指示したとの報道がありました。

これが事実であれば、優良な不動産企業を中心に資金繰りが改善し、ハードランディングのリスクを大幅に低下させることが出来るかもしれません。

2022年9月

住宅ローン補助の政策を発表

9月末に、不動産、特に住宅ローンに関するサポート政策が発表されました。

条件付きでの住宅ローン金利の下限撤廃、住宅財形の住宅ローン金利引き下げ、住宅買い換え時の個人所得税減免などの住宅購入支援策が発表され、不動産業の回復期待が高まりつつあるようです。

不動産販売へのテコ入れ

中国政府は、一線都市以外の全ての都市の住宅購入制限を緩和するなど、不動産販売へのテコ入れ策を強化します。

不動産株も相応に上昇しました。

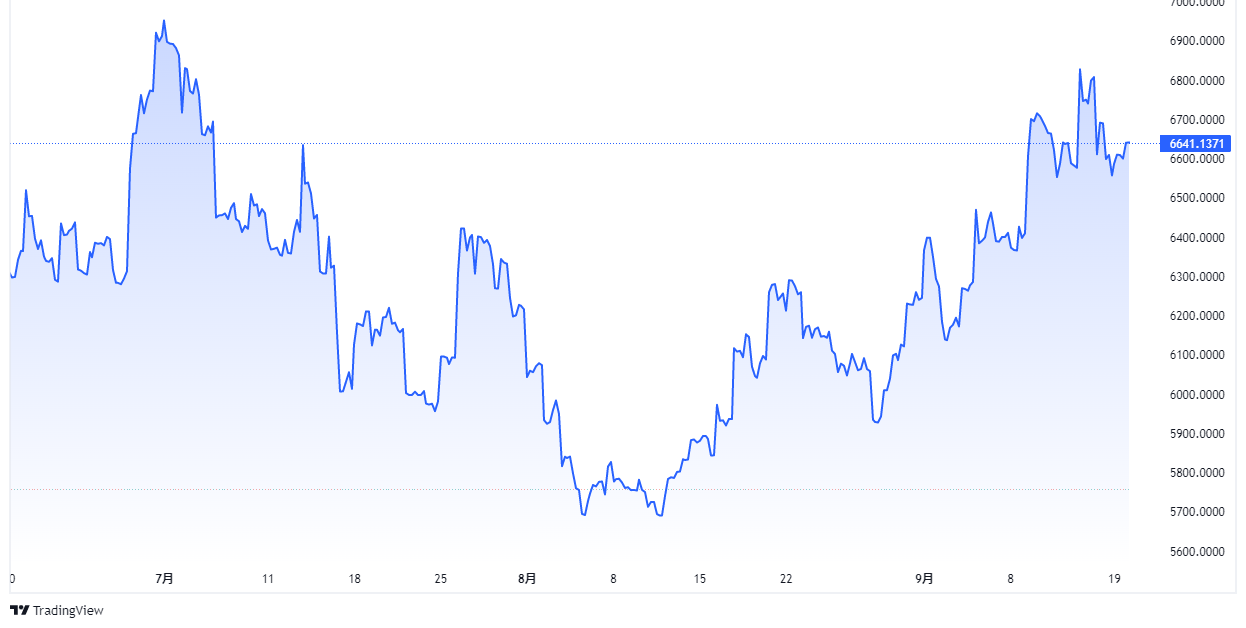

【直近3か月のCSI不動産指数の推移(出所:TradingView)】

©Trading View

ただ、16日に発表された8月の不動産販売は、改善傾向にあるものの、前年同月比2割減であり、引き続き住宅購入の意欲が回復するか注視する必要がありそうです。

住宅市場を金融支援

中国政府は住宅市場の混乱を解消するため、金融支援に乗り出します。

不動産開発企業の資金不足で工事が止まったマンションの完成を促すため、政策銀行が2000億元(約4兆1000億円)の融資枠を設けました。

各地で購入者が引き渡しの遅れに抗議し、住宅ローンの返済拒否を表明しています。

政府は住宅不況が金融不安に発展しかねないとの警戒から対応を急いでいます。

当面の資金規模は2000億元に上るようです。

人民銀行の指導のもとで政策銀行の中国国家開発銀行と中国農業発展銀行が貸し出し、資金の使い道は、分譲済みだが工事の遅れや停止で引き渡しができていないマンションの早期竣工に限るようです。

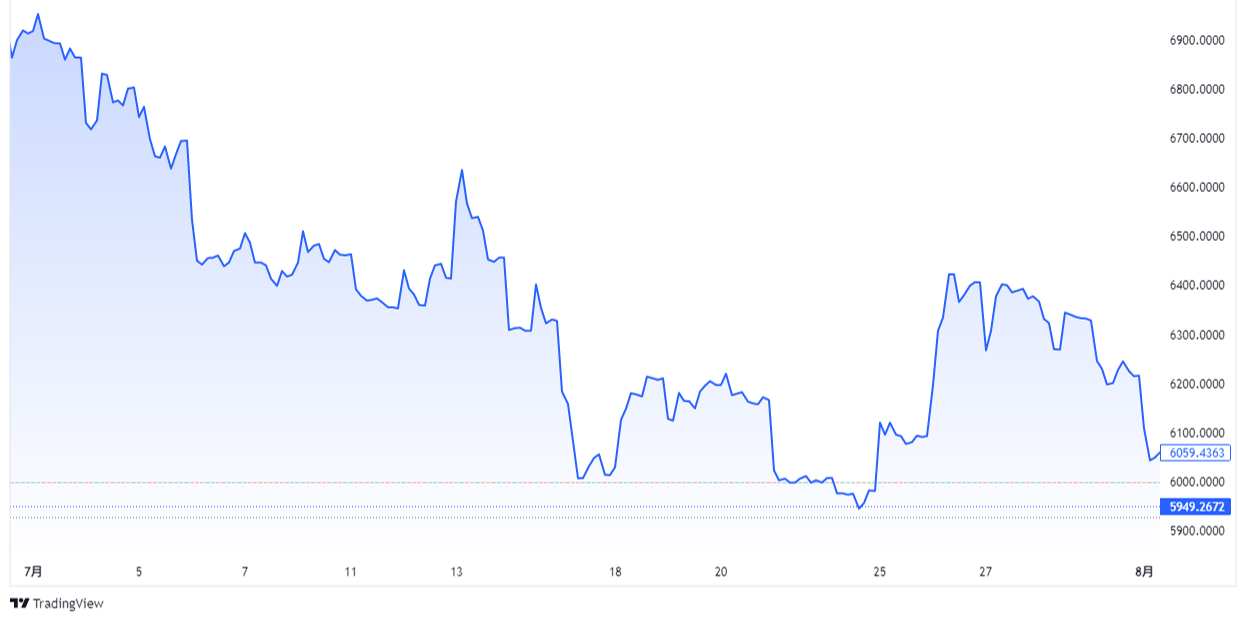

【直近1年のCSI不動産指数の推移(出所:TradingView)】

©Trading View

2022年8月

バットバンクが機能不全に

わずか半年前には中国の不動産セクターを危機から救うかもしれないと期待されていた不良資産の受け皿会社が、今や問題の一部に転じているようです。

業界好況時に不動産開発会社に積極的に融資した総額7300億ドル規模のこうした「バッドバンク」は巨額の貸し倒れを抱えています。

受け皿会社が発行した社債の価格が急落し、各社が自社の財務を立て直すまで政府は暫定的な救済計画の検討を強いられているのです。

不動産危機の深刻化に伴い、バッドバンクのトラブルは悪化しています。

受け皿会社は開発会社が10-12%のプレミアムを上乗せし返済することを前提に、ローンと社債の債務を引き継いでいます。

開発各社は確保した資金でより多くの土地を購入し、住宅を販売することで収入を得ていました。

不動産が値上がりサイクルにあった時代に機能したやり方ですが、これが逆回転しています。

中国政府は今、受け皿会社の体制見直しを検討しているようですが、議論は始まったばかりでまだ何か光明が差しているというわけではなさそうです。

インフラ債増発

中国は、地方政府のインフラ債を最大5000億元(約10兆円)超上積みします。

10月末までに発行する予定で、沿岸部など経済規模が大きい地域を主な対象に見込んでいます。

指導部は、秋の共産党大会の成功を目指して新型コロナウイルスを抑え込む「ゼロコロナ」政策を堅持し、景気悪化を招きました。

党大会後をにらみ、公共事業の拡充で経済の下支えを狙う狙いです。

追加の景気刺激を検討

中国政府が景気刺激策に1兆元(約20兆円)相当の措置を追加しました。

新型コロナウイルス対策の度重なるロックダウンや不動産セクターの危機で低迷する経済を支える狙いです。

政府は19項目の政策パッケージを準備したと報じられており、インフラ事業に充てる3000億元を債券発行などで調達すると先に発表していた所に加えて、インフラ事業に投資可能な資金3000億元を上乗せします。

中小銀行に公的資金

中国政府は、中小銀行に3200億元(約6兆3000億円)の公的資金を注入します。

2020~21年に投じた2100億元に続く第2弾です。

インフラ債で調達した資金を使う予定です。

中国では新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策で景気が悪化し、地方経済の柱である不動産業も低迷しています。

そこで政府は資本増強で不良債権リスクに対応させる方針のようです。

2022年7月

住宅建設支援策を検討

中国は資金難に陥っている不動産会社の遊休地を差し押さえ、捻出した資金で工事が止まっている住宅事業の完工に向け財務支援をする計画を検討しているようです。

関係者によれば、この提案はまだ協議段階で、変更の可能性もあるようです。

中国の法律では、地方政府が不動産会社への土地を売却した後、その土地が2年を経ても未開発のままなら、地方政府が同意なしに土地の権利を取り戻すことが可能です。

こうした法制度に着目した案です。

インフラ投資の伸びが加速

中国政府が、景気浮揚の政策としてインフラ投資を積極的に行っています。

インフラ用の資金調達として地方政府特別債の発行で行われており、3月の全人代で設定された新規発行枠は3.65兆元と昨年と同額でした。

しかし、景気の減速を受けて、6月までに枠の大半を発行し、実際のプロジェクトが動き始めているもようです。

1~6月のインフラ投資は前年同期比+7.1%と伸び率を前月から加速させています。

同じタイミングで不動産開発投資が急減速しているのとは対照的と言えるでしょう。

インフラ投資は、一般に経済全体への波及効果が大きく、雇用の吸収にも有効と考えられます。

当局は足元の景気の減速に際して、即時性の高い政策対応として大規模な消費刺激や不動産規制の緩和よりもインフラ投資によるものを選好していると考えられます。

デベロッパー向けに1480億ドル融資

中国は多額の債務を抱える不動産開発業者を支援するため、中断された建設プロジェクト向けに1兆元(1482億ドル)の融資を提供する方針のようです。

FTが7月28日、報じました。

中国人民銀行はまず国有商業銀行に対し年1.75%程度の低利で約2000億元の融資を行い、銀行が自己資金とともに人民銀の融資を利用して、行き詰まったプロジェクトの借り換えを行えるようにするという事です。

香港市場では値下がりしていた不動産株が報道を受けて上昇に転じ、1%高となりました。

【CSI300不動産指数の2022年7月の推移(出所:TradingView)】

©Trading View

成長目標の未達を追認

中国共産党は7月28日、中央政治局会議を開き、2022年下半期の経済運営方針を決めました。

景気回復の流れを強固なものとし最良の結果を得られるよう全力を尽くすと打ち出したものの、成長目標の達成には触れませんでした。

新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策などで通年の経済成長率目標は実現が難しくなり、党として公式に追認したわけです。

感染再拡大による局所的な行動制限再開の動きは企業マインドの底入れの動きを一服させており、国内・外双方で需要が鈍化する懸念も高まっています。

行動制限の影響が出やすい製造業のマインドも政府、民間統計ともに頭打ちするなど回復の動きが一服していますし、インフラ投資の進捗促進の動きは建設業のマインドを押し上げる一方、サービス業のマインドは頭打ちしているほか、幅広い分野で雇用が調整するなど家計部門への悪影響が懸念されています。

中国経済の底入れの動きは早くも一巡しつつある懸念が高まっている状況です。

7月の会議は下半期の方針を決めるので注目度が高かったわけですが、なかなか先行きは厳しそうです。

大型の景気対策取らず

李克強首相は7月19日、世界経済フォーラムの会合で、成長目標達成のために、大型の景気刺激策等を行う事はないと語りました。

今春に景気が悪化し、政府が定めた2022年の経済成長率目標は達成が難しくなっているわけですが、目標未達でも容認する姿勢を示唆したとみられます。

因果関係があるか分かりませんが、この後中国の株式指数は更に下落しています。

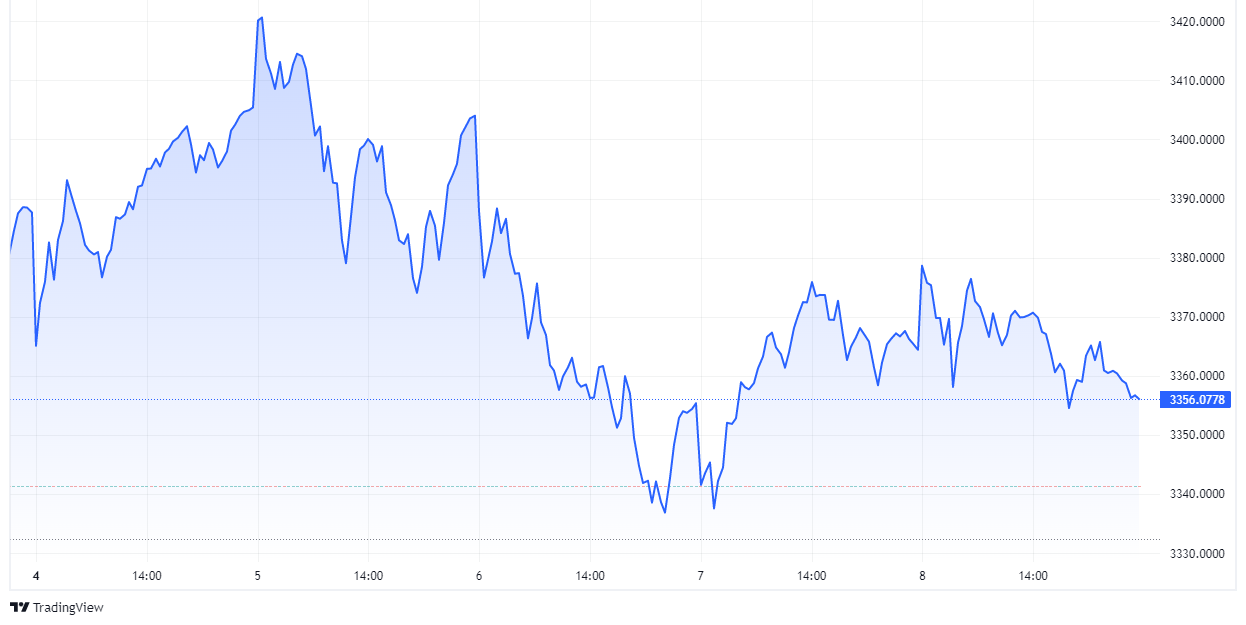

【2022年7月20日以降の上海総合指数の推移(出所:TradingView)】

©Trading View

30兆円規模の景気対策を検討

中国財政省は地方政府に対して7-12月に1兆5000億元(約30兆円)相当の特別債発行を許可することを検討しているようです。

景気てこ入れを目指しインフラ投資を加速させます。

債券発行は来年の発行枠から前倒しされるようですが、このような発行前倒しは前例がなく、中央政府が景気への懸念を深めていることがうかがわれます。

通常は地方政府債の発行は新会計年度が始まる1月1日以降になりますので、こうしたスケジュールの変更は国務院による審査が必要で、国会に相当する全国人民代表大会の承認も必要な可能性があるという事です。

地方で住宅購入補助

中国の地方都市で、住宅の購入に当局が補助金を出す動きが広がってきました。

古い住宅街の再開発から立ち退く住民が対象で、新たなマンションの購入負担を和らげる一方、積み上がった在庫を減らす狙いです。

中国の住宅市場は調整局面が長引いており、規制緩和などに加えて財政支援も強化します。

中国政府は住宅環境の改善や不動産投資の促進を目的に、再開発を進めてきました。

2025年までの5カ年計画でも、古い住宅街の再開発を推進すると明記しています。

追加の景気対策を発表

当局は、追加景気対策を発表しました。

主に、

- インフラ投資関連では、5,000億元規模の国家インフラ設備投資ファンドを設立

- 2023年の地方政府専門債の発行枠のうち、1.5兆元を今年に前倒しして発行

- 各地方政府においても、消費券(クーポン)の発行や自動車購入への補助金策などが発表

インフラ投資と自動車産業が景気回復をけん引する構図が一段と鮮明化されました。

これに対するマーケットの反応ですが、あまり大きな反応は見られなかったようです。

【2022年7月4日~11日の上海総合指数の推移(出所:TradingView)】

©Trading View

2022年6月

追加景気対策を発表

29日の国務院常務会議で、追加景気対策が発表されました。

政策銀行等に3,000億元の金融債発行枠を付与し、重要投資プロジェクトの資本金に充てることが明らかになっています。

6月1日に発表された政策銀行への8,000億元の貸出枠と合わせて、年後半の投資を後押しすると期待されます。

インフラ資金調達で地方債の発行最大

中国で地方債の発行が加速しています。

6月の発行額は過去最大を更新し、1兆5000億元(約30兆円)を超す見通しです。

習近平指導部がインフラ投資での景気の底上げを目的に、資金調達のための債券発行を地方政府に急がせている事が背景です。

6月26日までの発行額は1兆4126億元で、前年同月の1カ月分と比べて8割近く増えました。

新型コロナウイルス禍からの早期の経済正常化を狙って発行が急増した2020年5月の1兆3024億元を上回り、最大を更新しています。

月内の発行予定分を合わせると1兆5000億元を超す見通しです。

自動車消費促進策を強化

6月22⽇の国務院常務会議で、李克強⾸相が⾃動⾞消費促進策の強化を指⽰しました。

新エネ⾞購⼊税免税政策の延⻑や、中古⾞市場の活性化が柱となっています。

6⽉の⾃動⾞販売・⽣産が急速に回復し、景気回復を牽引することが期待されます。

原材料高の打撃受ける製造業に支援

中国政府は原材料コスト上昇による打撃を利益面で受ける川下の工業企業を支援するため、新たな「桁外れ」の政策を計画しているようです。

工業情報省が供給サイド政策構造の強化や消費者需要の喚起、テクノロジー投資の後押しに向けた施策を検討しているようです。

新エネルギー車メーカーを含む多くの川下工業企業が今年、損失を計上しているという事で、サポートが必要と考えているのです。

政府系シンクタンク、中国国際経済交流センター経済研究部は川中・川下セクターが縮小すれば、今年後半の製造業投資は大幅に鈍り、中国経済に打撃となる恐れがあると上海証券報で分析しており、政府はこうした企業の投資マインドを安定させ、売掛金延滞などの問題解決を通じて資本回転率の改善を支援する必要があると指摘しています。

国務院、いまだ経済への下方圧力がある事を指摘

中国国務院は、経済への下方圧力はなお顕著だとの見方を示しました。

国務院は定例会合後、中国が第2・四半期に妥当な経済成長を達成できるよう努力すると改めて表明しました。

大半の地方が政策に沿って成長安定化に向け対応していると指摘し、そうした政策によって経済のプラス要因を増やし、市場の信頼が高まったとしました。

金融破綻防止へ基金

中国政府は、銀行の突発的な破綻など金融危機のリスクを防ぐ基金をつくります。

数兆~十数兆円規模を計画しており、金融機関を公的管理下に置くための資本注入などを想定しています。

新型コロナウイルス対応の厳しい行動制限で中国景気が失速し、米国など世界的な金利上昇で外需が悪化するリスクも高まっているため、金融システムの混乱をあらかじめ防止するため金融の安全網を強化します。

政府の統計によると、中国商業銀行の不良債権比率は3月末時点で1.7%にとどまっているようですが、不良債権の認定が甘く、実際の比率はより高いとの指摘があります。

不動産問題と今後の景気

中国における不動産マーケットの不調をどの様に克服していくかは、中国経済を考えるうえでは、かなり重要になってくるものです。

中国ではまだまだ都市化率が低く、潜在的な不動産需要は強いと言えます。

しかし、近時の不動産規制によってその成長は現状抑えられています。

ただ、党大会を前に、権力基盤を整えようとする習指導部にとって、鳴り物入りで開始した不動産投機抑制政策の撤回は政治的なダメージになるとも思われます。

このため、規制が完全に撤回される可能性は低いと考えられ、結果的に債務リスクの抑制と景気の安定化のバランスを取っていくという難しいかじ取りが必要となってきます。

中国経済は今後コロナ禍からの回復過程に入り、景気のモメンタムは上向いていく見込みです。

しかし、不動産投資の減速と新たな成長のけん引役の不在から、ある程度回復した段階で、再び景気の鈍化に直面する可能性もあります。

インフラ向け与信枠16兆円弱を設定

中国は国有の政策銀行に対し、インフラ計画向けに8000億元(約15兆5700億円)の与信枠を設けるよう指示しました。

新型コロナウイルス対策に伴うロックダウンで打撃を受けた経済を刺激すべく、同国は建設事業に力を入れるようです。

この与信枠は、今年のインフラ計画で必要な資金のかなりの部分を支えるとみられます。

ちなみに、2021年の中国のインフラ支出は23兆元に達したと言われています。

2022年5月

景気支援の一連の政策発表

中国国務院は5月31日、景気促進と雇用安定化に向けた一連の政策措置を発表しました。

この中には、

- 地方政府特別債の発行加速

- 大卒者を雇用する企業への現金支給

- 税額控除の対象セクターを拡大

- 新型コロナウイルス関連規制の打撃を受けた産業を対象に社会保障費の支払い延期を認めること

等が含まれています。

ゼロコロナ堅持で成長率未達の可能性大

中国の「ゼロコロナ」戦略堅持は、2022年の経済成長率が5.5%前後という政府目標を大きく下回ることがほぼ確実であることを意味しています。

最新の調査によれば、中国のGDPは今年、前年比4.5%増(予想中央値)となる見込みです。

約30年前に成長率目標を設定し始めた中国政府が目標未達を認めたのは一度だけです。

1998年は目標をわずか0.2ポイント下回りました。

新型コロナウイルスのパンデミック(世界的大流行)が始まった2020年は、成長率目標を定めませんでした。

中国が年央に成長率目標を調整したことはないため、そうした選択肢があるのか、あるとしてもどのようなプロセスで調整されるのかは分かりません。

エコノミストらは、雇用の維持・創出が優先課題とされ、成長率目標はひっそりと扱われることになる公算が大きいとみているようです。

追加の税還付を実施

中国国務院が、追加の景気安定策を決めたようです。

税還付の規模を1400億元(約2兆6600億円)超上積みするほか、消費を刺激するため乗用車購入税の負担も600億元減らす予定です。

習近平指導部が新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策にともない、景気が悪化していることに対応します。

地方政府が倹約大号令

中国の地方政府で倹約政策が広がっているようです。

背景は、土地収入が大幅に落ち込み、財政難に拍車がかかっている事です。

新しいパソコンの購入を禁止するなどの出費抑制を徹底しています。

倹約の徹底は政府や共産党関係者の腐敗を撲滅する狙いもあるようですが、景気が悪化するなかでの経費削減は地方経済のさらなる打撃になりかねません。

マンション市場へテコ入れ

中国人民銀行は5月20日、住宅ローンなど中長期の貸出金利の目安となる事実上の政策金利を引き下げました。

マンションの購入需要をテコ入れし、不動産開発会社の資金繰りも支える狙いがあります。

一方、政府は新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策を堅持する方針でもあり、厳しい行動制限が金融緩和の効果を減殺する可能性もあります。

すぐに効果てきめんというわけにはいかなさそうです。

景気テコ入れ策を立て続けに発表

5月中旬、立て続けに景気テコ入れ策・市場安定策が発表されました。

例えば、1軒目の住宅ローン金利の0.2%ポイントの引き下げや、劉鶴副首相によるプラットフォーム企業の活動と国内外での上場への支持のほか、自動車購入補助金も計画されている模様です。

これを受けて、不動産、自動車、ITセクターの株価上昇に繋がっています。

テコ入れ策を近く発表

中国は経済成長をてこ入れするためより多くの政策を近く公表する見通しです。

最高指導部は先に、新型コロナウイルス感染拡大抑制の「ゼロコロナ政策」を後退させることなく、成長目標を達成する方針を明言していました。

5月5日の報道によれば、投資促進や輸出強化、テクノロジー・プラットフォーム企業の支援に向けた措置が検討されているようです。

中国人民銀行も5月4日遅く、オンラインプラットフォームの金融活動を通じた支援を表明しています。

2022年4月

成長率は5.5%目標堅持

中国共産党は4月29日、中央政治局会議を開き、「5.5%前後」とした2022年の経済成長率の目標を堅持する方針を確認しました。

直近の経済情勢は、新型コロナのまん延とウクライナ危機で複雑さや厳しさ、不確実性が増しているものの、内需を拡大するためインフラ建設を全面的に強化して目標達成を目指すとしています。

ロックダウンでマイクロソフトなどに影響大

中国に広がるサプライチェーンの恩恵にあずかってきたマイクロソフトやテキサス・インスツルメンツなどの企業にロックダウンの影響が及んでいます。

習近平政権は厳格なロックダウンで徹底的に新型コロナウイルスを抑え込む「ゼロコロナ」戦略を堅持しています。

自動車メーカーやテクノロジー企業に半導体を供給しているTIは26日、売上高見通しを約10%引き下げました。

顧客企業が中国の工場で操業を停止したり、事業活動を縮小したりしたためです。

コロナ対策で雇用安定化政策を発表

中国国務院は雇用の安定に向けた取り組みを表明しました。

背景には新型コロナウイルス感染拡大が経済に脅威を与えており、政府として成長押し上げに躍起にならざるを得ないという事情があります。

4月27日に開かれた国務院常務会議は、雇用拡大に向けて、より強力な政策措置を講じる必要があるとの見解をまとめました。

李首相は経済成長を妥当なレンジに維持する上で、雇用の安定化が「極めて重要な支え」だと述べたという事です。

マンション売買、規制を緩和

中国がマンション投機を抑えるため設けた売買規制を一転、緩和し始めました。

移住者への購入制限を撤廃したり、転売を防ぐための所有義務期間を短くしたりします。

新型コロナウイルスの感染再拡大も重なり回復が遅れる住宅需要を刺激して景気を下支えしたい考えです。

投機的な取引が増えて庶民の不満が強まる恐れもあり、今後の対応はまだ不透明です。

ゼロコロナ政策で生産物流停滞

中国当局が「ゼロコロナ政策」の名の下で早急に新型コロナウイルスの感染を封じ込めようとする動きが、高速道路および港湾の渋滞、数え切れないほどの工場の操業停止につながっています。

特にひどく痛手を受けているのはトラック輸送です。道路には動けなくなった多数のトラックが並び、配送に遅れが生じているほか、トラック運賃の上昇をもたらしています。

外国の企業団体は、とりわけ声高に懸念を訴えており、中国に進出した欧州企業で構成する在中国EU商工会議所は、中国政府に書簡を送り、当地のドイツ企業の約半分がサプライチェーンを巡る問題に見舞われていると苦境を訴えました。

中国当局は、港湾と空港の終日稼働などを通じて感染防止の規制がもたらす負の影響を和らげようとしています。

2022年3月

民間企業の起債支援

中国政府は3月27日、民間企業の起債を支援する方針を示しました。

新型コロナウイルスの流行で景気減速リスクが高まっていることが背景でs。

ハイテク産業や戦略的な新興産業の民間企業は、「テクノロジー社債」や「イノベーション社債」の発行が認められます。

資本市場安定化方針を受けて、支援策を発表

国務院の資本市場安定化方針を受け、各政府部門が支援策を発表しました。

不動産市場では、不動産企業への銀行貸付の積極化等が発表され、IT関連ではADR上場廃止を巡り中国政府が米側に歩み寄る動きがみられました。

2021年来の規制強化の一巡が示され、政策期待を強める動きが出ています。

財政赤字をコロナ前水準に

中国政府は、2022年の財政赤字を新型コロナウイルス前の水準に抑える計画です。

GDPに対する比率を2019年に並ぶ2.8%程度に下げます。

財政の健全化をアピールするものの、赤字削減は中国人民銀行の利益上納金など一時的な要因もあります。

高齢化で膨らむ社会保障費など歳出の抑制などが今後の課題です。

中国財政省の予算報告によると、22年の財政赤字は3兆3700億元(約63兆円)と見積もりました。

新型コロナの打撃で税収が落ち込んだ2020年の赤字額は前年比36%増の3兆7600億元に拡大しましたが、2年連続で圧縮します。

2021年12月

中央経済工作会議の内容が発表

12月10日に「中央経済工作会議」の内容が公開されました。

当局が需要後退等、景気の低迷を率直に認めたことがサプライズとなり、景気支援策への期待が高まりました。

2022年は、財政支出の増額と加速、金融政策面では流動性供給の増加などで景気の下支えが行われ、4-6月期以降は景気モメンタムが強まる可能性があります。

中央経済工作会議が終わる

12月10日、2022年の経済運営方針を決める「中央経済工作会議」を終えました。

中国では、毎年12月に翌年のマクロ経済運営の方針を討議する中央経済工作会議が開催されます。

翌年の経済運営の基本方針を決めるために開く経済分野の重要会議で、今年は12月8日から3日間開催されていました。

昨年の同会議では新型コロナ禍からの回復が進む一方、景気の「K字」化や金融の不均衡が顕在化するなかで政策の微調整が模索されました。

今年の同会議において、指導部は閉会に際して、来年の経済運営では、安定の確保が最優先課題だと表明し、住民の合理的な需要を満たすために商業住宅市場を支援すると約束したようです。

つまり、景気への配慮が相応にあったという事です。これは、習指導部の3期目入りを決める党大会を来秋に控えていることもあると思われます。

ポイントとしては、

- 金融政策は柔軟かつ適切を維持し、財政政策は効果的で的を絞った、持続可能なものとなる

- 政府当局はインフラ投資の適切な推進を約束

- 中国は資本の効果的な規制を強化する

- 民間部門の発展を支援していく

- 政府は都市別の政策を導入し、産業の健全な発展を促す

- 金融リスクを解決するための政策を練っていく

- 不動産規制は一定程度継続

目玉は景気の下支えへ新たな減税やコスト削減を実施する事です。

投機抑制を狙った不動産規制の骨格は変えませんが、住むために買う実需が満たされるよう部分的に修正する方針も示しました。

マクロ政策では、積極的な財政政策と緩和的な金融政策を続けます。

財政では新たな減税やコスト削減策を実施する方針です。

減税の内容は明らかにしていませんが、コスト高で収益が悪化する中小零細企業などを支援するとしています。

財政支出の進捗を早め、インフラ投資を前倒しすることで、早期に需要を作り出す方針も盛り込みました。

最近話題となっている不動産規制は続けます。

住宅は住むものであって投機対象ではないとの文言を踏襲した一方で、中低所得層向けの住宅開発をてこ入れするなど「新たな成長モデルを模索する」と強調しました。

規制の修正で、マンション購入の実需を満たすとともに、規制強化で資金繰り難に陥った不動産業の安定成長を促します。

競争環境を巡っては、独占や不正競争を禁じる方針を改めて盛り込んでいます。

立場が不利になりやすい中小零細企業や家計に目配りしたわけです。

もちろん習近平の「共同富裕」にも言及しています。

まずは経済のパイを大きくしてから、それを合理的な制度に基づいて分配するとしています。

成長と分配のバランスを重視する姿勢を示し、社会主義的な傾向が強まるとの懸念を払拭したいとの思惑があるのでしょう。

会議は22年の経済成長目標も議論したようです。

党関係者は、成長の持続可能性を高めるため、債務リスクへの対応が不可欠で、22年の目標は下がるとかたっていますが、政府系シンクタンクの中国社会科学院は「5%以上」、国務院発展研究センターは「5.5%前後」と提言したという事です。

2021年11月

六中全会が終了

六中全会が11月8日から11日の会期で開催され、史上3度目の歴史決議を採択して終了しました。

歴史決議とは、過去の党の歴史を顧みて、どのような指導者の下でどのような実績を遂げたのか、についての歴史認識を共有したうえで、現指導者の方針を示すものです。

基本的にはその当時の指導者の権力基盤の強化に使われます。

共産党の総書記は68歳に定年があると言われており、5年に一度の党大会で続投もしくは後任人事を決めます。

現在、習近平氏は2期目の任期中で、慣例に従えば来年の党大会で引退するはずです。

しかし、これまで習近平氏は国家主席の任期撤廃を行うなど、定年ルールを撤廃する方向で動いてきており、3期目も続投するとの見方が優勢です。

そんな中今回の歴史決議が採択されたため、習近平政権の長期化がほぼ確実になったと言えるのです。

経済政策ですが、やはり共同富裕というキーワードが大切です。

共同富裕は、格差を縮小させ、社会全体で豊かになるという考えで、今年の8月に習近平氏が大々的に打ち出したスローガンです。

これは、富裕層および企業を対象とした再分配政策の導入が加速する可能性が高いことを示唆しています。

習近平氏は、共同富裕の達成は①報酬、②税および社会保障、③企業や富裕層の自主的な寄付、の3つの分配によって行われるべきとしています。

こんな中外国人投資家が注目すべきなのは固定資産税(不動産税)の導入、および③の企業への再分配圧力の強まりでしょう。

不動産税は一部の都市に限っての試験的な導入が検討されるのではないかと言われています。

党内からの批判も多いとみえ、全国的な導入までの道のりは長いと思われます。

ただ、習近平氏が今回の六中全会で権力基盤を整えたことから、今後導入が加速する可能性もあると見られ、その場合は不動産投資の更なる減速の要因となるなど短期的に景気を押し下げる懸念があります。

2021年10月

第14次5か年電子商取引発展計画

商務省などは10月末、「第14次5カ年電子商取引発展計画」を公表しました。

20年に約37兆元(約650兆円)に達したネットサービスによる取引額を、25年には46兆元まで引き上げる目標を掲げています。

同時に共産党によるネット業界の統制をさらに強化していくとも明記しています。

党主導による業界の発展が前提だと強調しているわけです。

計画では独占禁止法など関連法も近く改正するとしています。

11月1日に施行する個人情報保護法などデータ統制3法の整備も完了し、政府によるネット統制は総仕上げの段階に入りつつあるようです。

エネルギー集約型産業に2025年までの目標を提示

中国政府は21日、鉄鋼、アルミニウム、セメント、石油精製などのエネルギー集約型産業に対し、2025年までに生産能力の30%以上をより厳しいエネルギー効率基準に適合させるべきだとする目標を共同で発表しました。

中国は世界最大の温室効果ガス排出国です。

2030年までに排出量をピークアウトさせ、2060年までに排出量を実質的にゼロにする「カーボンニュートラル」を実現するという公約を掲げています。

付随文書では、1生産単位当たりどの程度のエネルギー消費量削減が必要かを提示しています。例えば石油精製企業は、処理能力が年間200万トン(日量4万バレル)以下の工場を閉鎖しなければならないという計算になります。

さらに、鉄鋼、一次アルミニウム、セメント、板ガラス業界の合併や再編を加速させるべきとし、同業界の生産能力を統合するという政府目標を改めて提示しました。

非化石燃料の消費割合を2060年までに80%

中国共産党政権は24日、2060年までに1次エネルギー消費に占める再生可能エネルギーなど非化石燃料の比率を80%以上に高める目標を明らかにしました。

低炭素社会の実現に向けて、国の基金創設や税制を通じた二酸化炭素(CO2)の排出抑制も検討します。

政府が掲げた「30年までに二酸化炭素の排出量をピークアウトさせ、60年までに実質ゼロにする」という目標に向けた具体的な指針となります。

非化石燃料の消費割合は20年時点で約16%でした。25年に約20%、30年に約25%へ高めていく中間目標も掲げています。

長期的な目標を実現するため、政策も充実させます。

政府は低炭素社会への転換を促す基金の創設を検討し、企業にも関連の基金を立ち上げるよう促します。

また方針は「二酸化炭素の排出を減らす税収政策を研究する」と盛り込みました。

排出量に応じて課す炭素税などが念頭にあるとみられます。

中国人民銀行も金融政策として、排出削減に役立つ資金供給策などを設ける予定です。

2021年9月

北京証券取引所を開設

中国政府が北京証券取引所の設⽴を発表しました。

有望ベンチャーの国内上場を後押しする政策で、資本市場によるイノベーションを促進する政府の方針が再確認されました。

これによってIT企業の株価上昇にも繋がりました。

景気見通しに懸念、経済支援の強化が図られる

中国政府は、中小企業の資金繰り支援を強化するとともに、地方政府債をより有効に活用する方針を示しました。

厳しい不動産規制や新型コロナウイルス感染再拡大で中国経済の減速を示す兆候が増えています。

具体的には中国人民銀行(中央銀行)が中小企業への融資促進に向けて市中銀行に3000億元(約5兆1000億円)規模の低利資金供給を行うことを明らかにしました。

また、コロナ禍で大きな打撃を受けた企業への利子補給や、投資促進における地方政府の専項債(特別債)の役割拡大などの措置も講じるようです。

今回の支援策拡充は中国当局が景気見通しに対する懸念を強めつつあることを示唆していて、エコノミストらは人民銀が今後数カ月で預金準備率の追加引き下げなど、的を絞った支援を強化すると見込んでいます。

2021年8月

規制強化の概観

今中国で取りざたされている規制強化は、IT産業への3本柱を軸としたルール整備、格差の是正が主要な二つのテーマと考えられます。

IT産業については、2019年までほぼ規制がありませんでした。

しかし、ネット関連企業の巨大化や過度な利益追求などが、社会的不満を高める結果となり、共産党が支配できなくなる事の懸念から規制される方向となりました。

2019年末から規制強化の動きが出始め、2020年末から「3本柱」を軸とした規制強化が一気に加速したことが今までの流れです。

政府は、①GAFAなど一部の世界企業が独占するのではなく、中小企業も成長できるようにして、中長期的なIT産業の健全な発展を目指すこと、②ハイテク企業の高い利益率を社会への分配に一部振り向けて社会不満を和らげること、③システミックリスクの抑制などが挙げられるでしょう。

一方で、足元逆風が強まっている不動産業と教育産業の共通点としては、可処分所得の一段の増加を妨げ、格差の拡大に繋がりかねないことです。

特に教育産業においては、私立の企業が公立機関から人材などの資源を奪いながら高額の学費を設定したことで、平等な教育機会が与えられない社会になっていることを政府は危惧しています。

住宅投機を抑え込み

中国当局がマンション取引の規制を強めています。

主要都市で住宅購入に資格制を設けたり、中古物件の売買価格に当局が介入したりしているようです。

不動産高騰への社会の不満が強いためで、今後3年で投機や違法取引を抑え込む方針です。

2021年7月

政治局会議の議事録

30日、7月の政治局会議の要旨が発表されました。

具体的には、ハト派的なスタンスが示されると同時に、年後半は金融緩和への転換や財政支出の加速等により景気を支援する方針が示されました。

また、政策の軸が「規制強化」から「景気の下支え」へ移行すると読み取れる文言変更も確認され、株式市場を揺さぶった各種規制強化が一段落するという期待も出てきています。

政策の統一性を欠いた動き

中国は景気回復がいち早く進行した一方で、年明け以降は信用が鈍化するなど景気の足かせとなる動きもみられ、その対応に統一性を欠いたところがあり、注意が必要です。

当局は「ニュー・エコノミー」の振興を図る一方、IT企業の海外上場を制限するなど締め付けを強めています。

中銀は資金繰り支援を目的に金融緩和を検討するものの、当局の意向が金融支援の有無を左右する状況となる可能性もあります。

当局が資金繰り支援を検討する背景には国際商品市況の上昇に伴う業績圧迫があります。

その対応策として先物市場を通じて無理矢理価格抑制を図る動きをみせたりしています。

6月の生産者物価は資源高に伴う上昇圧力がくすぶる一方、商品価格への価格転嫁が難しく、消費者物価は引き続き低調に推移しています。

つまり、当局の政策で価格メカニズムが大きく歪んでいるわけです。

当局の対応が市場メカニズムや価格メカニズムに歪みを与えるなか、それに伴う弊害をすべて公的部門が背負う結果になっています。

また、人民元安は物価の上振れを招くなか、金融緩和観測はその影響を増幅させるでしょう。

当局による金融市場、物価政策、人民元相場への対応は統一性を欠いており、今後はこうした対応の不透明さが金融市場の混乱を招く可能性に注意する必要がるでしょう。

2021年2月

農業政策、食糧安保へ重点

中国政府は2月22日、2025年までの農業政策として食糧安全保障を重視する方針を示しました。

過去6年連続で達成した年6億5000万トン以上の生産量を数値目標として掲げました。

対米摩擦を念頭に海外調達の不確実性が高まると懸念を示しています。

2020年の生産量は約6億7000万トンと最高を記録しましたが、今後は就農人口減少が生産規模を保つうえでの足かせとなると見込まれています。

農業の現代化を進めて、大豆やトウモロコシで米国の6割に満たない単位面積当たりの収穫量を増やす予定です。

2021年1月

景気回復に必要な措置を講じる姿勢

中国国家発展改革委員会はコロナ危機時に導入された一時的な緊急対策は長期間継続しないとの認識を示す一方で、政策の崖が生じないようにする意図も見せました。

中国は今年、信用の伸びを緩やかにし、財政支出を削減するとみられていますが、関係筋によると、政府当局者は景気回復を阻害しないよう慎重な姿勢を取る見通しだという事です。

中国本土と香港での新規調達額が10年ぶりの高水準

2020年の中国本土と香港のIPOに伴う調達額は10年ぶりの高水準となったようです。

本土と香港で世界全体の約45%を占めました。

米中対立を踏まえて自国で資金調達する中国企業が目立ちました。

香港の政治問題や、アント・グループの上場中止はありましたが、成長資金を供給する資本市場としての存在感を世界に示しました。

20年の全世界のIPO調達額は2630億ドルと前年比23%増でしたが、このうち香港取引所は24%増の503億ドル、上海証券取引所は83%増の499億ドル、深圳証券取引所は95%増の185億ドルとなり、合わせて世界全体の45%を占めました。

因みに、香港と上海は取引所ランキングでそれぞれナスダック(92%増の535億ドル)に次ぐ2位と3位に入りました。

2020年12月以前

以下からご覧ください。kindle unlimited で無料でご覧いただけます。

コメントを残す