中国経済は世界第二位の経済大国として、その景気動向が世界全体に影響を与える為、注目されています。

もちろん、中国株式に投資をしている人はもちろんのことだと思います。

ここでは、中国に関する本ブログ(人民元と中国株で儲けたい方へ 中国投資情報ひとまとめ)だけでは書ききれないより細かめな数値の所も含めて記述していく事にします。

過去の経緯は網羅的に以下からご覧いただけます。

kindle unlimitedで、全て無料でご覧いただけます。

2026年1月

GDP成長率は4.5%増

中国国家統計局が発表した2025年10-12月期の実質GDPは前年同期比4.5%増となり、通年では政府目標の「5%前後」を達成しました。

しかし、内容を精査すると、補助金による家電・通信機器の買い替え促進策や堅調な輸出に支えられた「供給サイド」主導の成長であり、足元では景気減速の兆候が鮮明になっています。特に物価変動を反映した名目GDP成長率が実質を下回る4%にとどまっている点は、デフレ圧力の根強さと国民の生活実益の乏しさを象徴しています。

経済の二極化も深刻で、産業AIや電気自動車(EV)といった先端製造業が牽引する工業生産が底堅さを維持する一方で、内需の柱である個人消費(小売売上高)は冷え込んでいます。25年末には頼みの綱であった補助金効果が息切れし、家電販売が大幅なマイナスに転じたほか、不動産不況の長期化による資産価値の下落が消費マインドをさらに冷やしています。また、トランプ政権下の関税強化による対米輸出の減少を他地域向けで補っているものの、過剰生産による価格競争も激化しており、経済の持続性には不透明感が漂います。

こうした状況を受け、2026年に向けた中国の経済政策は、闇雲な大規模緩和ではなく「的を絞った重点支援」へとシフトしています。中国人民銀行による再貸出制度を通じた特定分野への融資促進や、財政・金融政策の組み合わせによるピンポイントな対策がその中心です。不動産市場の底打ちが見えない中、株式市場の堅調さといったポジティブな側面を維持しつつ、いかにして購買意欲を再燃させ、構造的な課題を解決できるかが今年の大きな焦点となります。

2025年12月

IMF、中国の成長予想を上方修正

IMFは最新の年次報告書において、中国の2025年の成長率見通しを5.0%、2026年を4.5%へとそれぞれ上方修正しました。

この背景には、中国政府によるマクロ経済政策の効果や米中間での追加関税引き下げ、さらには過度な価格競争を抑える「反内巻」政策によるインフレ率の回復見込みがあります。

一方で、不動産不況や地方財政の悪化、消費者のマインド低迷といった内需の弱さは依然としてデフレ圧力となっており、中長期的には少子高齢化や生産性の低下が成長の足かせになると分析しています。これらを踏まえ、IMFは輸出や投資に頼る現状から消費主導の経済モデルへ転換することを提言し、社会保障の充実や不動産改革を通じて内需を底上げする必要性を強調しました。

2025年11月

経済指標は総じて弱い

中国国家統計局が11月14日に発表した10月の主要経済指標は、全体として景気の弱さを示す内容となりました。

小売売上高は前年同月比2.9%増と市場予想をわずかに上回ったものの、9月の3.0%増を下回り、内需の力強さに欠ける結果でした。外食など飲食関連は3.8%増と改善し、金・宝飾品は37.6%増、通信用品も23.2%増と好調でしたが、家電製品は14.6%減、自動車は6.6%減と耐久財は大幅に落ち込みました。補助金政策の効果が薄れ、需要先食いの影響が出ているとみられます。

工業生産は前年同月比4.9%増と市場予想の5.5%増を下回り、9月の6.5%増から大幅に減速しました。輸出に連動する傾向があり、中秋節の時期の影響や過剰生産懸念のあるセメント・鉄鋼・太陽光パネルなどの不振が押し下げ要因となりました。

固定資産投資は年初来で前年同期比1.7%減と、9月の0.5%減からさらに悪化しました。不動産投資は14.7%減とマイナス幅を拡大し、住宅関連指標も軒並み悪化。インフラ投資も伸び悩み、製造業投資は過剰生産や米中摩擦の不透明感から慎重姿勢が強まっています。中国当局は9月末に5000億元規模の政策金融ツールを導入しましたが、効果は限定的とみられます。

総じて、10月の小売・工業生産・固定資産投資はいずれも前月を下回り、景気の弱さが鮮明になりました。7〜9月期GDPは年初来で5.2%増と目標を維持したものの、10月の指標は先行きへの懸念を強める内容であり、従来型の景気対策だけでは不十分との見方が広がっています。

この流れを踏まえると、中国経済の今後を左右するのは「雇用と所得の安定」と「内需拡大戦略の具体化」であり、次の政策対応が市場の焦点となっています。

インフレ率、伸びは鈍い

中国国家統計局が発表した10月の消費者物価指数(CPI)は前年同月比0.2%上昇し、9月の0.3%下落から4カ月ぶりにプラスへ転じました。

中秋節と国慶節が重なった8連休で旅行需要が高まり、宿泊費や航空券など旅行関連が2.1%上昇したほか、教育や医療などサービス価格も上がりました。一方で、自動車は1.9%下落するなど耐久財の不振が続き、スマートフォンも伸びが鈍化しました。政府の補助金政策は効果が薄れ、激しい価格競争も影響しています。食品は2.9%下落し、特に豚肉が16.0%と大幅に値下がりして物価を押し下げました。

物価の伸び悩みには、ネット通販各社が「独身の日」セールを前倒しして10月から開始したことも影響しています。京東集団は10月9日から、アリババ集団は約1カ月間にわたりセールを展開しました。景気減速を背景に家計の節約志向は強く、中国人民銀行の調査でも「貯蓄を増やす」と答えた人が6割超に達しています。

同時に発表された卸売物価指数(PPI)は前年同月比2.1%下落し、37カ月連続のマイナスとなりましたが、下落幅は9月の2.3%からやや縮小しました。

要するに、旅行需要の一時的な増加でCPIはプラスに転じたものの、耐久財や食品の値下がり、家計の節約志向、ネットセールの影響などで物価の上昇は依然として弱い状況です。

2025年10月

GDPは減速

2025年7〜9月期の実質GDP成長率は前年同期比4.8%増となり、前期の5.2%から減速しました。

これで2四半期連続の鈍化となり、1年ぶりに5%を下回る低成長です。主因は不動産不況による内需の停滞と、習近平指導部の政策に対する過剰な反応による消費・投資の抑制です。

消費は特に弱く、小売売上高の伸び率は1〜9月で4.5%と前期より鈍化。外食産業は不調で、大型飲食店の収入は前年同月比で減少しました。公務員の接待に対する倹約令の改定も影響し、宴会の自粛が広がっています。EVなどへの補助金も効果が薄れ、買い控えが目立ちます。

投資も低迷しており、固定資産投資は1〜9月で0.5%減。特に民間企業の投資は3.1%減と4カ月連続のマイナスです。過剰生産による競争激化(「内巻」)が問題視され、政府はEVや鉄鋼などの業界に対して「反内巻」政策を打ち出し、企業の投資意欲が萎縮しています。

一方、外需は堅調で、米国以外のASEANやEU向け輸出が増加。対米輸出は27%減でしたが、貿易黒字は12%増加しました。ただし、トランプ米大統領が11月から中国製品に100%の追加関税を課す方針を示しており、外需の先行きには不安が残ります。

中国政府は2025年の成長目標を「5%前後」としていますが、米調査会社ロジウム・グループは実際の成長率は2.8%にとどまると試算しています。共産党は統治の正当性を保つために高成長を強調する姿勢を続けると見られます。

こうした状況の中、北京では第20期中央委員会第4回全体会議(4中全会)が開幕し、2026〜2030年の経済運営方針を定める第15次5カ年計画が議論されています。内需拡大、不動産問題、米中摩擦への対応などが焦点となり、最終日には討議内容をまとめた文書が発表される見通しです。今後の政策動向が中国経済の回復に大きく影響するため、当局の発表に注目が集まっています。

インフレ率は2か月連続でマイナス

中国国家統計局が発表した2025年9月の消費者物価指数(CPI)は前年同月比で0.3%の下落となり、8月に続いて2カ月連続のマイナスを記録しました。

これは内需の低迷が背景にあり、特に食品や耐久財の価格が下がり続けています。食品では豚肉の価格が前年同月比で17.0%下落し、野菜や卵も1割以上値下がりしました。

家計の節約志向も根強く、自動車やバイクの価格は1.9%下落。電気自動車(EV)の価格競争が激化していることも値下げ圧力の一因です。景気の減速による雇用不安が消費を抑制しており、財布のひもは固いままです。

内需不足の根本原因とされる不動産不況も依然として改善の兆しが見えません。新築住宅の販売面積は前年同期比で4.7%減少し、在庫の増加が耐久財の販売不振につながっています。

こうした状況を受けて、中国共産党は20〜23日に第20期中央委員会第4回全体会議(4中全会)を開催し、2026〜2030年の経済運営方針を定める5カ年計画を議論する予定です。会議では内需拡大に向けた対応策が公表される見通しで、医療やレジャーなどサービス消費の支援策や雇用改善策を通じて消費回復の道筋を示すとみられています。

2025年9月

景況感は引き続き厳しい

中国国家統計局が発表した2025年9月の製造業購買担当者景気指数(PMI)は49.8となり、好不調の分かれ目である50を6カ月連続で下回りました。

これは2019年の米中貿易戦争時以来の長期低迷であり、米国との貿易摩擦の長期化と内需の弱さが背景にあります。

PMIの内訳では、生産指数は51.9と改善したものの、新規受注は49.7、海外からの新規受注は47.8と、いずれも50を下回り、需要の弱さと輸出減少が続いています。特に対米輸出の減少が企業収益に影響を与えているとみられます。

こうした状況を受けて、中国政府は景気下支えのため、国家発展改革委員会を通じて政策金融機関から5000億元(約10兆4000億円)を重点分野に投入する方針を示しました。具体的な分野は明示されていませんが、AI、消費、物流、インフラ設備などが対象とされる見通しです。

物価指数は再び下落

2025年8月の消費者物価指数(CPI)は、前年同月比で0.4%の下落となり、3カ月ぶりにマイナスに転じました。

これは、家計の節約志向が根強く、消費の回復が進んでいないことを示しています。政府は消費刺激策として家計の借り入れ需要を後押しする政策を打ち出していますが、目立った効果はまだ見られていません。

CPIは5月まで4カ月連続でマイナスでしたが、6月にわずかにプラスに転じ、7月は横ばいとなっていました。8月の下落幅は過去6カ月で最大であり、特に食品価格の下落が大きく影響しています。豚肉は16.1%も値下がりし、野菜や卵も1割以上の下落となりました。さらに、原油価格の低迷によりガソリンなどの交通燃料も7.1%下がっています。

一方で、食品とエネルギーを除いたコアCPIは前年同月比で0.9%上昇し、7月の0.8%から拡大しました。これは金やプラチナの宝飾品価格の高騰が影響しており、金の価格は国際市場でも最高値を更新するなど、原材料費の上昇が生産コストを押し上げています。

消費の停滞は耐久財にも及んでおり、自動車やバイクの販売は1.9%減少しました。政府は電気自動車(EV)の買い替え時に補助金を支給するなどの支援策を講じていますが、販売不振は続いています。自動車業界では価格競争が激化しており、BYDは主力EVセダンの価格を1万元(約20万円)値引きすると発表しました。政府はこうした値下げ競争に対して監督措置を講じる方針を示していますが、現状では値引きが止まらない状況です。

さらに、政府は9月から消費者が5万元未満の商品や一部の高額商品の購入時に組むローンの利子を補助する新たな消費支援策を開始しました。銀行融資の利子の1%分を中央政府と地方政府が負担する仕組みですが、その効果はまだ不透明です。

家計が支出を控える背景には、雇用の改善が遅れていることによる将来不安があります。2025年1〜7月の都市部の新規雇用は820万人で、依然として新型コロナウイルス感染拡大前の2019年同期を5%下回っています。若者の就職難も続いており、消費性向の高い層の購買力が回復しない限り、消費全体の回復は難しい状況です

2025年8月

複数の指標で予想を下回る数値

中国国家統計局が発表した7月の主要経済統計は、いずれの指標も市場予想や前月の数値を下回る結果となりました。

小売売上高は前年同月比で3.7%増にとどまり、工業生産は5.7%増、固定資産投資は年初来で1.6%増と、いずれも伸び悩みが見られました。特に不動産投資は12%減と、前月よりもマイナス幅が拡大しており、建設関連の生産(セメント、ガラス、粗鋼など)も軒並み減少しています。

統計局は、米中通商協議の不透明さと豪雨・洪水などの悪天候を「2つのマイナス要因」として挙げつつも、中国経済はそれらを乗り越えて成長と安定を維持したと説明しています。ただし、実際には不動産危機の深刻化や消費マインドの低下など、構造的な問題も影響しているようです。例えば、飲食店収入は1.1%増と低水準で、5月に改定された「倹約条例」が会食の自粛を促している可能性があります。

品目別では家電や娯楽用品などが好調な一方、自動車は1.5%減と振るわず、消費の勢いに陰りが見えます。また、7月の失業率は5.2%と前月より悪化しており、雇用環境の不安定さも消費意欲の低下につながっていると考えられます。

金融面では、新規融資が約499億元の減少となり、2005年以来のマイナスを記録しました。国債発行など官主導の資金調達は堅調でしたが、民間融資は住宅市場の低迷や消費マインドの改善の遅れが影響し、回復が鈍い状況です。外的要因の影響が薄れても、景気回復が進まない場合には、さらなる金融緩和が必要になる可能性も示唆されています。

このように、7月の中国経済は一見すると外的要因による一時的な鈍化に見えますが、実際には内需の弱さや不動産危機など、より深刻な課題が背景にあることが読み取れます

2025年7月

GDP成長率が減速

2025年4〜6月期の中国の実質GDPは前年同期比5.2%増となりました。

政府が掲げる「5%前後」の成長目標は達成したものの、前期(1〜3月)の5.4%からはやや減速しました。背景には、長引く不動産不況と、トランプ政権による追加関税の影響で対米輸出が急減したことがあり、国内外の需要低迷が重なってデフレ圧力が強まっています。

名目GDPの伸びは3.9%にとどまり、実質成長率を下回る「名実逆転」が9四半期連続で続いており、これは過去最長です。消費者物価指数(CPI)も前年同期比で0.1%低下し、2009年以来のマイナスとなりました。都市部の消費性向も60.8%と、新型コロナ前の水準(64〜65%)を下回っており、家計の消費意欲は依然として低調です。

不動産市場では新築住宅の販売面積が前年同期比で3.7%減少し、不動産投資も11.2%減と低迷が続いています。政府の支援策は一巡し、開発投資の減少が顕著です。こうした状況を受けて、習近平指導部は10年ぶりに中央都市工作会議を開催し、都市再開発などを通じて需要創出を図る方針を示しました。

一方、対米輸出は前年同期比で24%減少し、追加関税の影響が深刻です。貿易黒字は25%増となったものの、伸びは前期の5割増から鈍化しました。輸出先としては東南アジアや欧州が堅調でしたが、米中貿易摩擦の行方が依然として不透明で、8月の協議が不調に終われば正常化はさらに遅れる可能性があります。

6月の主要経済指標では、工業生産が前年同月比6.8%増と堅調でしたが、小売売上高や固定資産投資は市場予想を下回りました。特に固定資産投資は製造業の伸び悩みと不動産投資の悪化が影響しています。EVなど新エネルギー車の生産も急減速し、政府は過剰生産への警戒を強めています。

年後半の中国経済は、消費の持続性や輸出の不確実性、不動産市場の回復力など多くの課題を抱えており、政府の政策運営が一層注目される局面となっています。

2025年5月

4月の統計は減速傾向

中国の4月の主要経済指標は、全体的に減速傾向が見られました。

- 小売売上高は前年同月比5.1%増と市場予想を下回り、特に飲食店収入や衣類・自動車の売上が伸び悩んだ一方で、スポーツ用品や家電製品は好調でした。

- 工業生産は6.1%増と市場予想を上回ったものの、前月の7.7%増から減速。特にスマートフォンの生産は、3月の増加に対する反動で4月は減少しました。

- 固定資産投資は前年同期比4.0%増と低調でした。

- 製造業PMIは49.0と前月から大幅低下し、景気の鈍化を示唆しました。

背景には、トランプ政権の関税政策による下押し圧力がある一方で、中国政府の景気刺激策が一定の支えとなったものの、全体の回復には至らなかったようです。5月に関税が引き下げられたため、今後の経済指標の改善が期待されますが、依然として中国景気の下押し要因は多く、新たな景気刺激策が求められています。 特に、財中心の消費促進策からサービス消費への拡大が、今後の重要な戦略になりそうです。

2025年4月

GDP成長率は5.4%のプラス

2025年4月16日、中国国家統計局は1-3月期のGDP成長率が前年同期比5.4%増と発表しました。

これは市場予想の5.2%を上回り、中国政府が掲げる年間成長目標「5%前後」を超える結果です。

主なポイントは以下の通りです。

- 輸出が増加:1-3月期の輸出は12.4%増で、特に3月の伸びが顕著。この成長は、関税引き上げ前の駆け込み輸出が要因と考えられます。

- 内需の堅調さ:3月の工業生産は7.7%増、新エネルギー車の生産が活発化。また、小売売上高も5.9%増で、どちらも予想を上回る成長を示しました。

ただし、将来的なリスクとして、米国による追加関税や不動産問題の解決が遅れている点が挙げられます。特に関税の影響で輸出が減少する可能性があり、今後の成長見通しには不透明さが残っています。

2025年3月

近時の中国統計指標について

中国の1-2月の主要経済指標は市場予想を上回っていますが、持続的な成長には課題が残っているようです。

まず固定資産投資は前年同期比4.1%増で市場予想を上回り、製造業やインフラ投資が堅調でしたが、不動産投資は9.8%減と期待を下回りました。

小売売上では家電製品が10.9%増加し、宝石や化粧品なども回復の兆しを見せています。

国務院は消費回復策や失業対策を含む計画を発表し、労働市場改革や民間企業の活性化が求められています。

失業率は5.4%と目標範囲内ですが、公務員人気の高まりは労働市場への不安を反映していると見られます。

景気対策として耐久消費財の買い替え促進策が継続される一方で、これらの政策が持続的な成長に繋がるかは不透明です。

民間企業の再活性化と雇用拡大が今後の鍵となるでしょう。

インフレ率が約1年ぶりの下落

中国の消費者物価指数(CPI)が2月に前年同月比で0.7%低下し、1年1カ月ぶりに下落しました。

春節の時期が昨年より早かった影響もありますが、デフレ圧力の強さが浮き彫りになっています。

生産者物価指数(PPI)は同じく前年同月比で2.2%低下し、縮小傾向にあるものの、2年以上連続で低下しています。

中国政府は2025年のインフレ率目標を2%前後と設定しており、需要喚起によるデフレリスク回避を優先すると見られています。

さらに、経済再活性化への取り組みが強まる中で、野心的な経済成長目標(5%前後)を掲げ、財政刺激策や国内消費の増加を計画しています。

2025年1月

デフレ圧力が強まる

1月17日発表された2024年のGDPは前年比5.0%の増加でした。

5.0%前後とされる24年の中国政府の経済成長率目標は達成しましたが、名目GDPは4.2%増と、9年ぶりに名目が実質を下回りました。

デフレ圧力の強まりやトランプ次期米政権の追加関税が25年の経済下押し要因となります。

2024年10月

厳しい経済指標

10月の中国の主要経済指標は引き続き中国経済が厳しいことを物語っています。

小売売上高が市場予想を上回りましたが、消費刺激策や特殊要因が影響しており、持続的な回復というのはまだ先の話です。

工業生産や固定資産投資は予想を下回っており、固定資産投資は横ばいながら、けん引役であったインフラ投資も息切れ感があるようです。

GDPの数値減速

中国経済の減速が目立ってきています。

7~9月のGDPは前年同期比4.6%増となり、市場予想を上回りましたが2四半期連続で伸びは縮小しました。

不動産不況など国内の需要不足が要因です。

中国政府は財政出動と金融緩和の両面から景気の下支えを急ぎます。

2024年9月

貿易統計の数値

8月の貿易統計によると、輸出は前年同月比8.7%増で5ヵ月連続のプラスとなりました。

ただ、輸入は0.5%増にとどまりました。

輸入は軟調であり、中国の内需の低迷を反映しています。

一方で輸出は堅調でした。しかし、欧米の景況感には懸念のあるデータもあり、輸出の今後についても予断は出来ません。

株式市場から資金流出

中国本土の株式市場からの資金流出が止まらないようです。

経済の長期停滞懸念で海外投資家は退避姿勢を強めていますが、本土投資家による香港株買いは過去最高ペースです。

つまり、域外に資金を逃がす動きが加速しているわけです。

当局の株価対策もなかなか継続的なサポートになっていないと思われます。

PMIは引き続き低調

8月の製造業PMIは49.1で市場予想を下回り、4か月連続で50を下回りました。

輸出関連の数値も先行きについて懸念を残すもので、輸出ビジネスに不安が残る内容となりました。

景気回復の鈍さを反映して税収も伸び悩んでおり、不動産売却収入の減少で、特に地方政府の財政悪化も進みそうです。

不動産、過半が赤字

中国の不動産開発会社の2024年1~6月期中間決算は56%に相当する88社の最終損益が赤字だったことが分かりました。

不動産不況で新築販売の不振が続き、売上高が15%減ったのです。

2024年8月

住宅不況の底が見えない状況

8月15日発表された7月の主要70都市の新築住宅価格は平均で約3年前のピークから8%下落しました。

販売不振が長引いており、どこが価格の底値か分からない状況になっています。

IMFは不動産問題の解決へ中央政府による140兆円規模の財政出動を提起しています。

どこに底があるか分からず、中国政府の政策も目先の景気をどうしても考えてしまうため、なかなか外の投資家からすると踏み込むことが出来ません。

やるとしても、中国に相当精通している人でないt痛い目にあってしまうでしょう。

2024年7月

景気の減速感が強い

7月31日発表された7月の製造業購買担当者景気指数(PMI)は3カ月連続で好調・不調の境目の50を下回りました。

非製造業の景況感を示すビジネス活動指数も前月から低下しています。

小売りや不動産などサービス業が振るわず、経済の減速感が強まっています。

GDPは伸び悩み

7月15日発表された2024年4〜6月のGDPは、物価の変動を調整した実質で前年同期比4.7%のプラスでした。

1〜3月の5.3%増より伸びは縮小しています。

生産や輸出がけん引したものの、消費がさえず、中国経済の停滞感が強まっています。

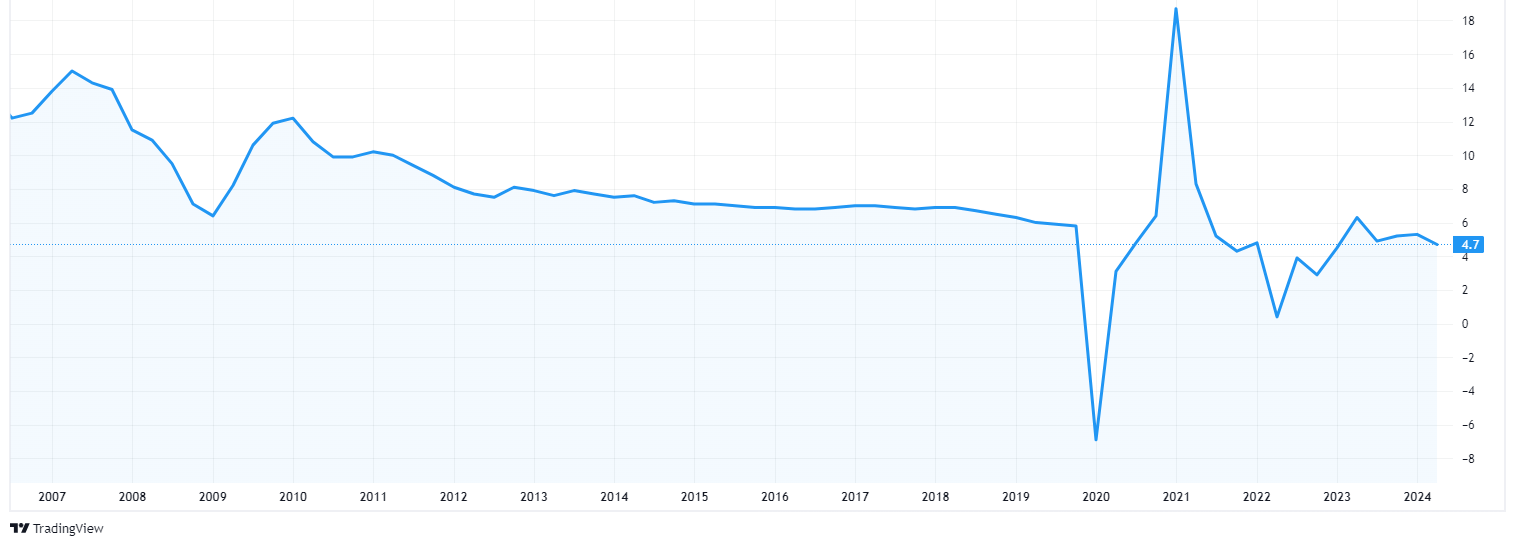

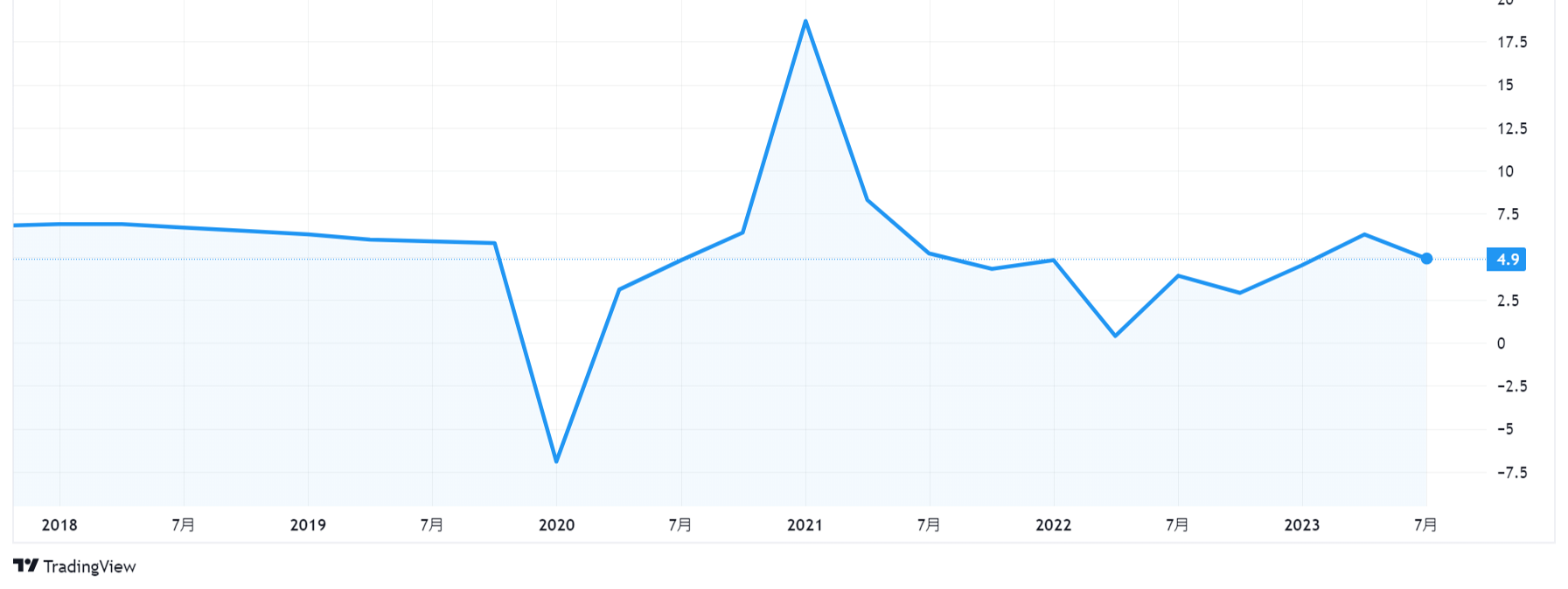

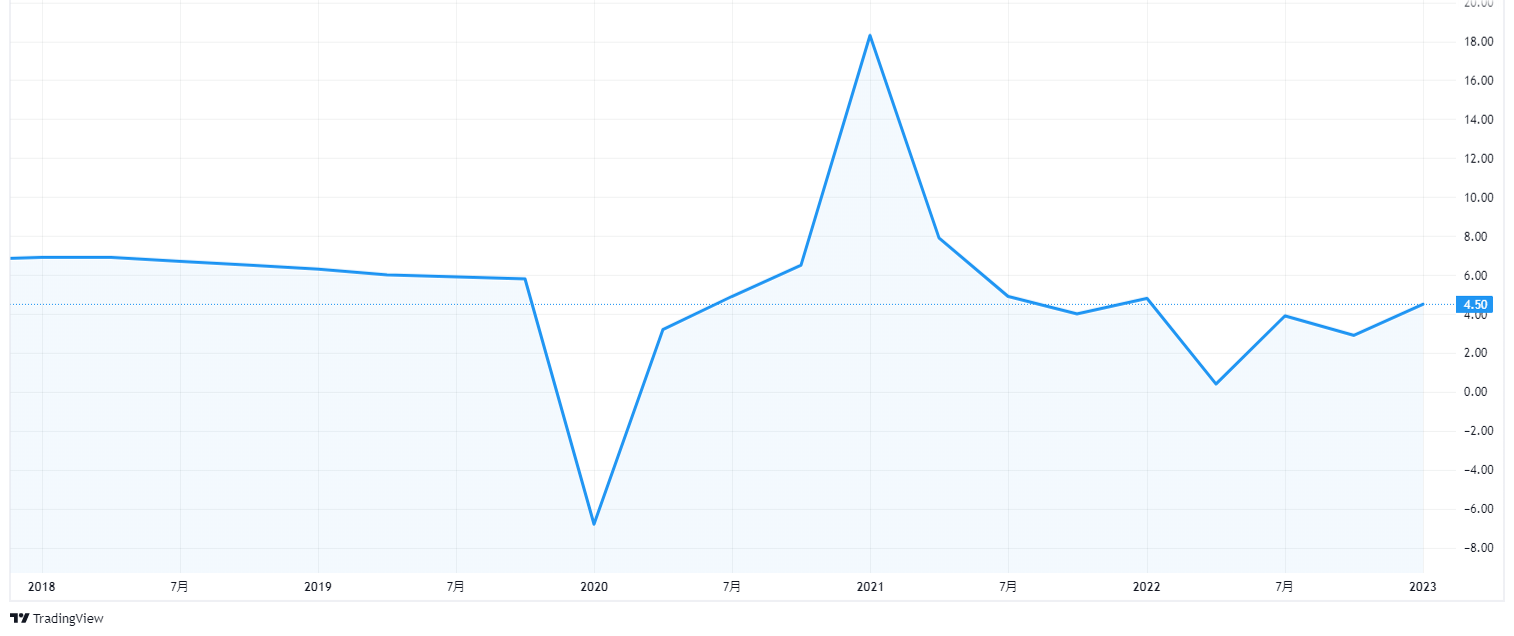

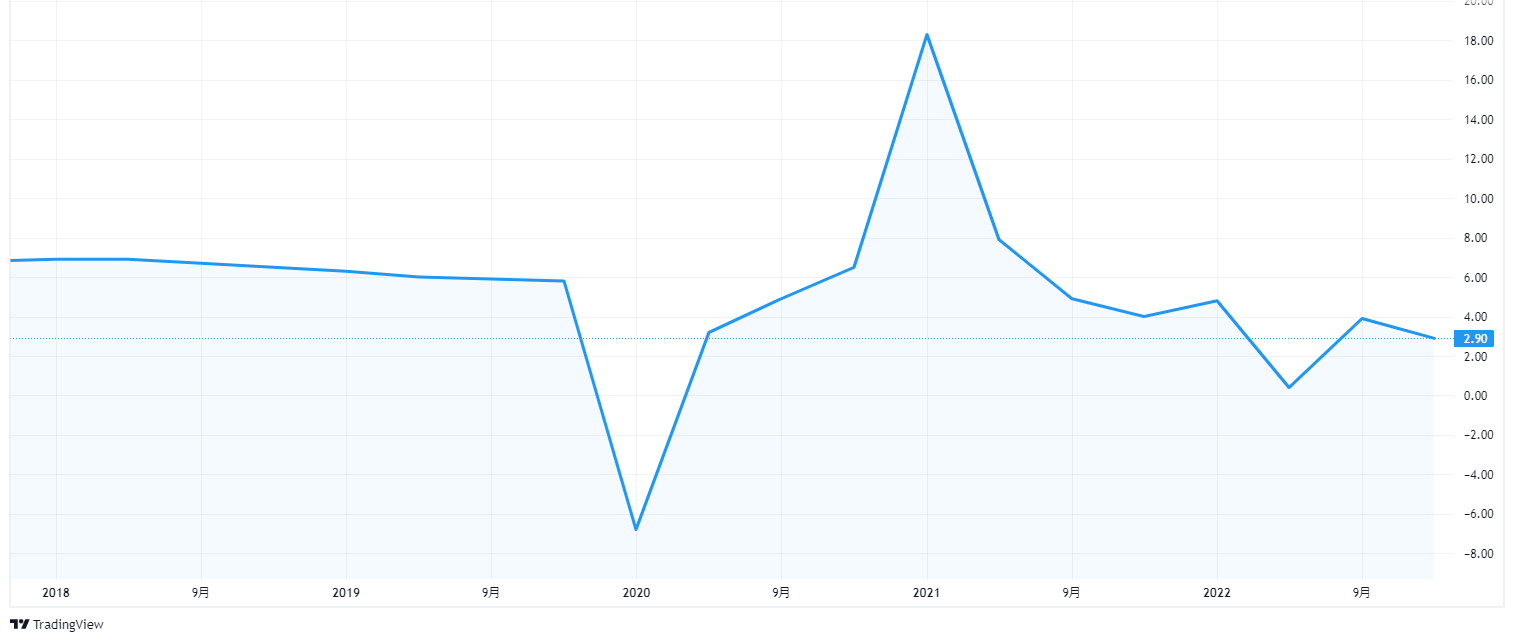

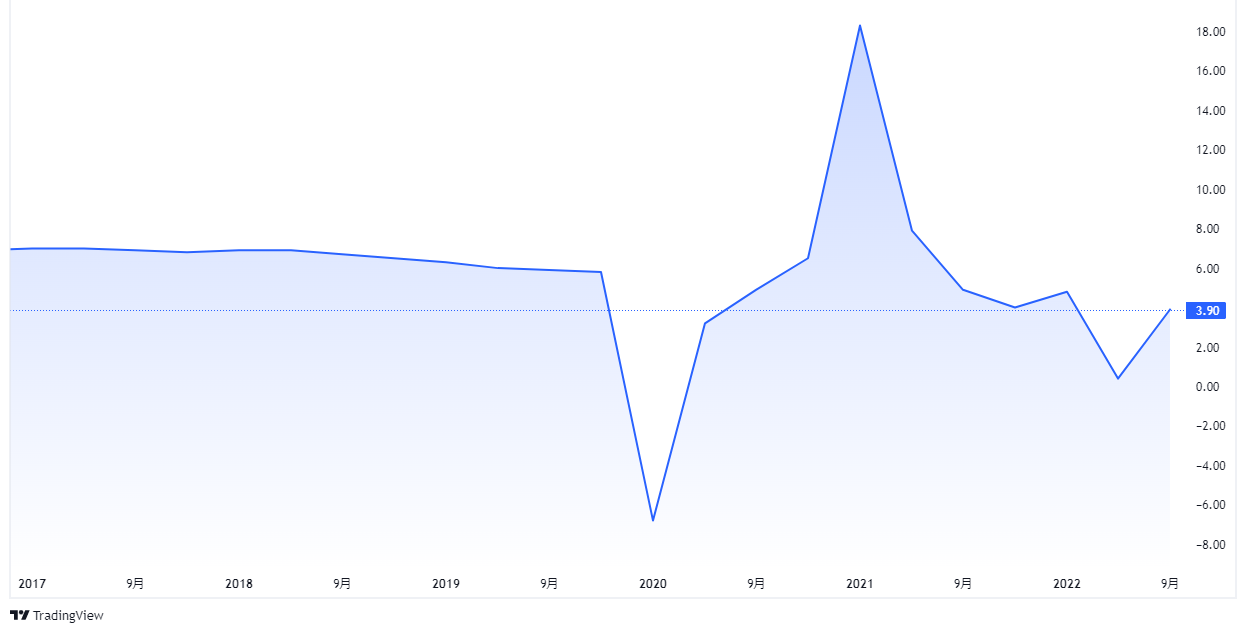

【2007年以降のGDP成長率の推移(出所:TradingView)】

消費者物価は伸び悩み

7月10日発表された6月の消費者物価指数は前年同月比で0.2%上昇しました。

中国の景気回復には今年ばらつきがあります。

製造業に明るさが見える一方、長引く不動産不況や労働市場の低迷が消費の足を引っ張っているようです。

2024年6月

消費者物価指数の上昇は小幅

6月12日発表された5月のCPIは食品とエネルギーを除くコア指数が前年同月比0.6%の上昇にとどまりました。

豚肉やガソリンなど生活必需品は値上がりしており、消費者の節約志向は根強いと思われます。

また、工業生産と固定資産投資は市場予想を下回りましたが、小売売上高は市場予想を上回っています。

やはり政策的なところで、特定の製造業に対する当局の支援策などで支えされていると思われます。

2024年4月

景況感は維持

4月30日発表された4月の製造業購買担当者景気指数(PMI)は50.4でした。

前月より0.4ポイント下がったものの2カ月連続で好調・不調の境目である50を上回っています。

生産主導で景気の持ち直しが続くものの、供給力過剰に不安が残る状況に変わりありません。

GDPは5.3%のプラス

4月16日、2024年1〜3月のGDPが前年同期比5.3%増えた事が発表されました。

EVなどの生産・輸出や官製投資によって景気を底上げしたようです。

【2007年以降のGDP成長率の推移(出所:TradingView)】

3月の小売売上高などは市場予想を下回りましたし、融資の伸びも低水準であったことから、GDPの数字ほどには、景気回復の実感はなかったと思われます。

不動産不況を起点とする深刻な内需不足は変わっておらず、デフレ圧力も残ったままのため、まだまだ本格回復までは時間がかかりそうです。

非鉄高で景気底入れの可能性

中国が最大の消費国で、製造業で広く使われる銅が4月9日、約1年3カ月ぶりの高値をつけました。

世界で製造業が持ち直しており、中国にも恩恵が波及することが期待されます。

【直近1年の銅価格の推移(出所:TradingView)】

不動産部門の苦境は続いているため、国全体の回復にはまだまだ時間がかかる可能性がありますが、底入れのタイミングを探りつつあるのかもしれません。

2024年3月

PMIが半年ぶりに50を超える

3月31日発表された2024年3月の製造業購買担当者景気指数(PMI)は50.8でした。

前月より1.7ポイント高く、6カ月ぶりに好調・不調の境目である50を上回りました。

2月中旬の春節休暇後は3月にかけて生産活動が正常化しているようですが、構成指数の一部に弱さもみられます。

また、製造業、非製造業とも「官製需要」による回復と思しき点も引き続き懸念です。

2024年2月

インフレ率が4か月連続で低下

中国で物価の下落が鮮明になってきています。

1月の消費者物価指数は前年同月比0.8%下落し、4カ月連続で低下しました。

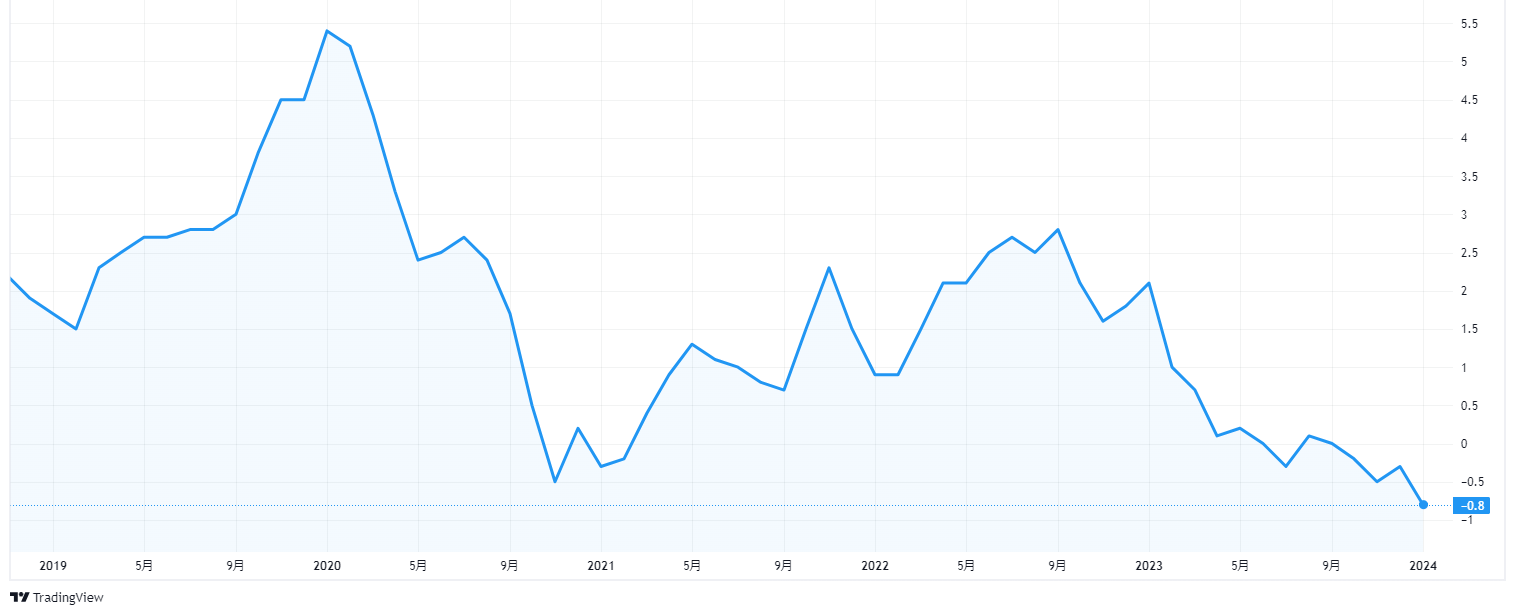

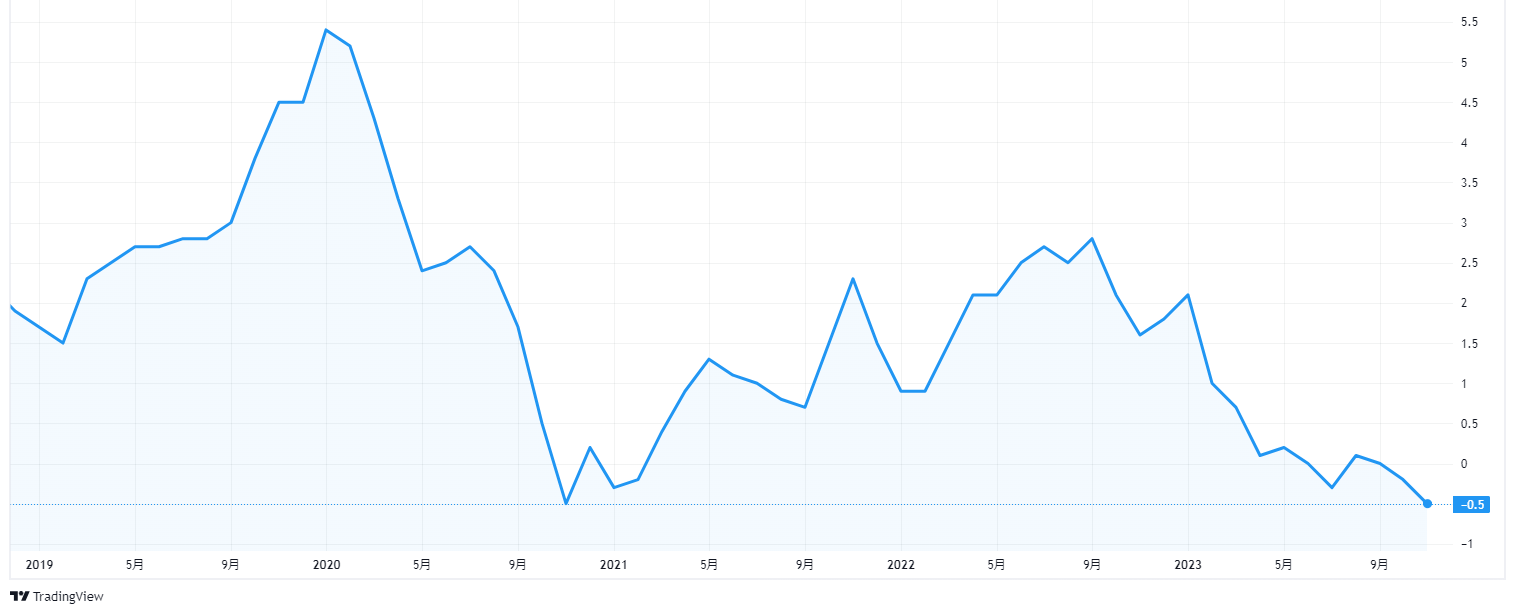

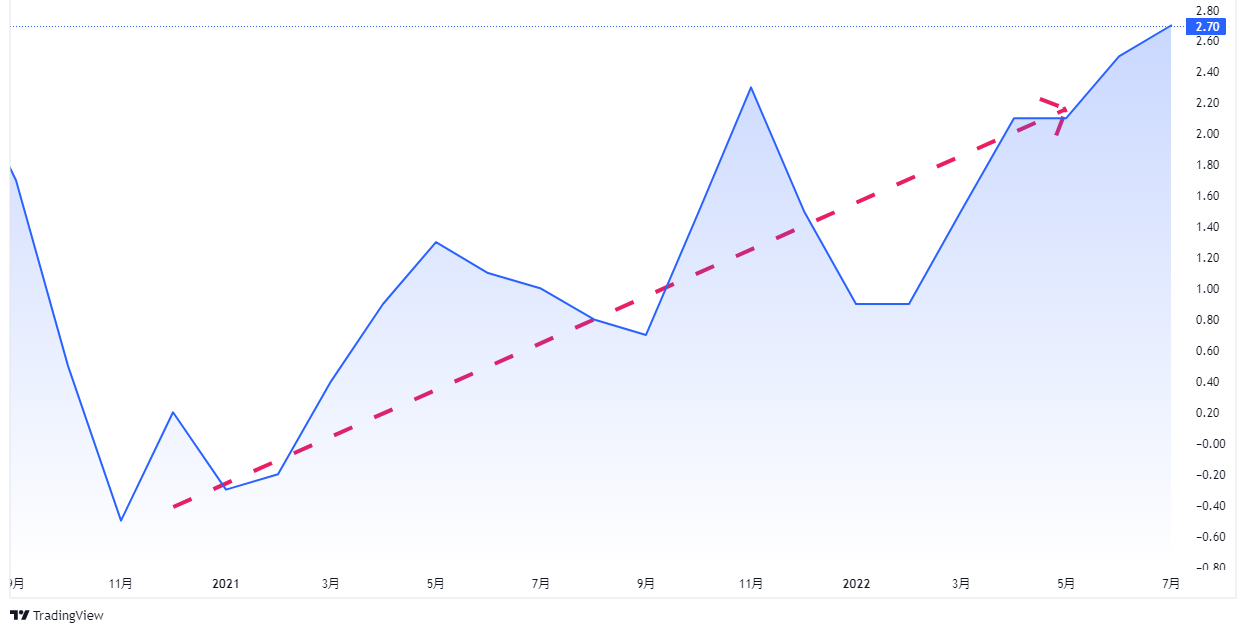

【直近5年のインフレ率の推移(出所:TradingView)】

下落の幅も、持続期間も約14年ぶりの水準です。

下げが目立つ食品価格を除いても物価の伸びは鈍く、消費の弱さが浮き彫りになりました。

2024年1月

中国の資金、5年ぶりに流出超過

中国の企業や家計が2023年に外国と取引した資金は、5年ぶりに流出超過となりました。

外資企業の事業縮小や富裕層の流出が背景にあると思われます。

直近も上海総合指数が3年10カ月ぶりの水準まで下がり、日本など外国株への資金逃避が起きています。

社債償還、140兆円

中国で企業の債務返済負担が増しています。

2024年に満期を迎える社債は6兆8000億元(約140兆円)の予定で、前年より2割増えて、過去最高を更新する見込みです。

特に地方政府系の投資会社「融資平台」の増加が目立ち、これまでの調達のツケが回っていると言えます。

政府の支援による問題先送りを続けるほど金融システムにリスクは蓄積し、経済の停滞を長引かせる要因になります。

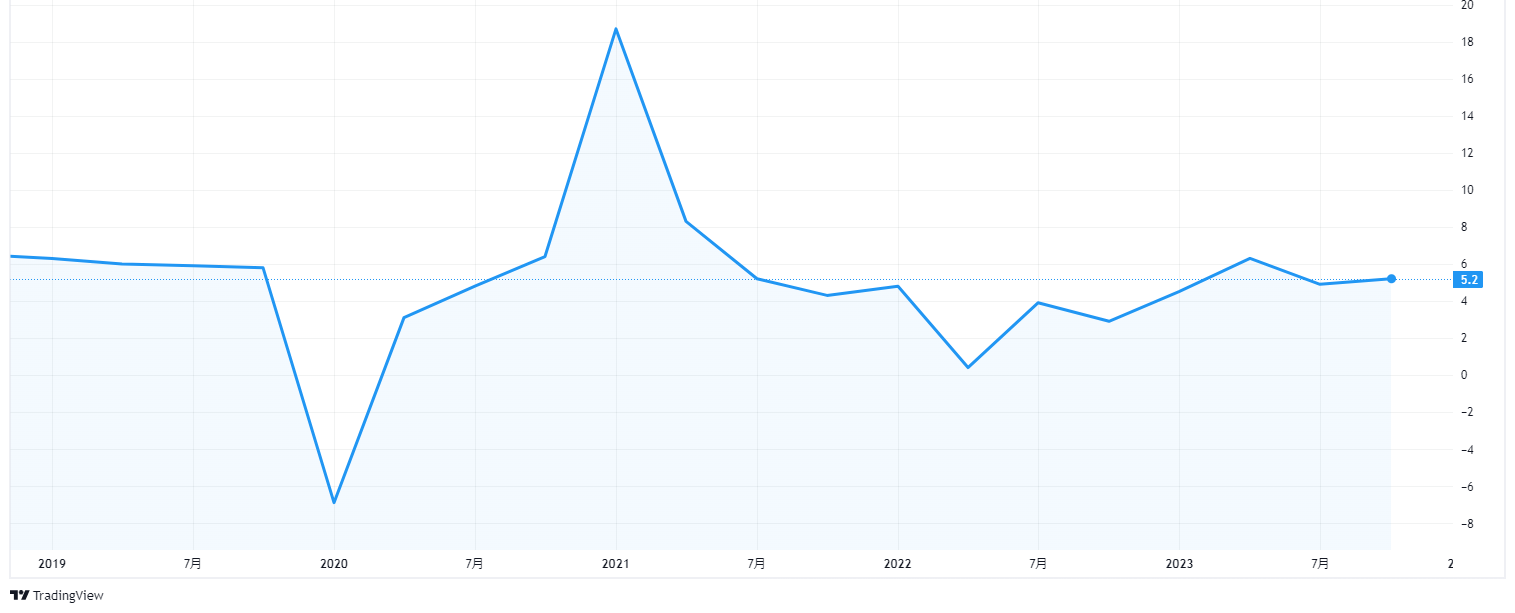

GDP成長率は5.2%

1月17日に発表した2023年10-12月期の実質GDP成長率は、前年同期比+5.2%でした。

これだけ見ると前期から加速していますが、季節調整済みの前期比では+1.0%と前期(同+1.5%)から減速しました。

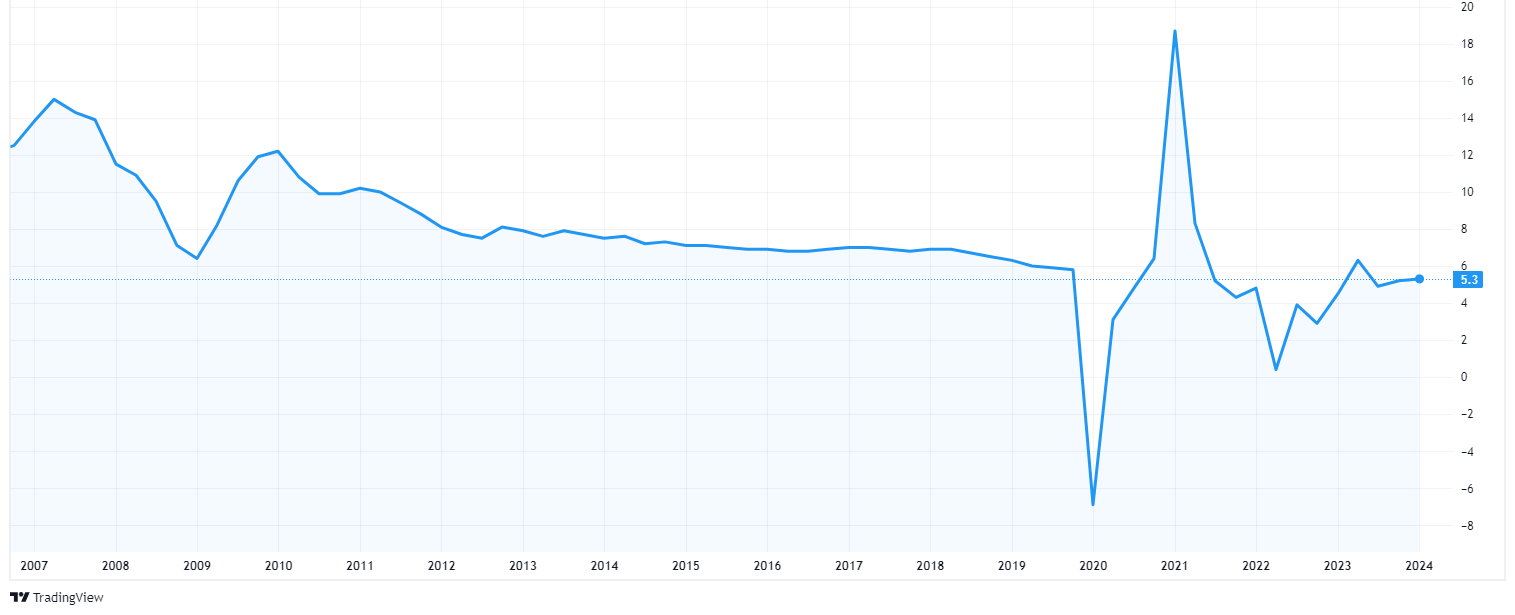

【直近5年のGDP成長率の推移(出所:TradingView)】

通年では前年比+5.2%となりました。

コロナも明けて経済活動が正常化したことと、年後半の製造業の回復から、昨年の全人代で設定された5%前後の成長目標を達成しました。

2023年12月

実質金利が5%に近づく

報道によれば、インフレを調整した実質金利が5%に近づく可能性があるようです。

5%を超えますと2016年以来の高水準となります。

消費者および生産者の物価の下落がその背景にあります。

CPIが前年同月比0.5%低下

中国の11月の消費者物価はマイナスとなりました。

12月9日、11月の消費者物価指数(CPI)は前年同月比0.5%低下だったと発表がありましあt。

これは2020年11月以来最大の落ち込みです。

【直近5年のインフレ率の推移(出所:TradingView)】

ムーディーズ、格付け見通しをネガティブに

ムーディーズは12月5日、中国の信用格付けの見通しを「安定的」から「ネガティブ」に変更しました。

不動産市況の低迷が長引き、地方政府の財政が悪化するなか中国の財政、経済、制度に広範な下振れリスクが生じていると指摘しています。

2023年11月

物価上昇率は停滞

中国の物価が停滞しています。

11月9日発表された10月の消費者物価指数(CPI)は前年同月比0.2%下がりました。3カ月ぶりの下落です。

【直近5年のインフレ率の推移(出所:TradingView)】

雇用不安を抱える家計の節約志向は根強く、消費回復は勢いを欠いています。

2023年10月

資金流出が加速

中国から資金流出が加速しているようです。

9月は流出超過額が7年8カ月ぶりの規模となりました。

外資企業の事業縮小や富裕層の資産移転で投資マネーの逃避が進んだとの指摘があります。

こうした動きは人民元の下押し圧力となり、政府も監視を強めています。

GDPは国策がらみで上昇

10月18日発表された7~9月のGDPは前年同期比4.9%の増加でした。

同日に発表された9月の小売売上高、工業生産はいずれも市場予想を上回りましたが、そこまで強気になれるものではありません。

【直近5年のGDP成長率の推移(出所:TradingView)】

生産に持ち直しの兆しも出てきたものの、雇用不安はかなり強く、その結果家計消費が伸びていません。

月次の経済統計からは、消費の回復が鈍い一方で、前期と比べて固定資産投資が改善していることが分かりますが、これは国をあげて行っているハイテク技術関連投資およびインフラ投資など不動産以外の固定資産投資の影響と考えられ、本格的な景気回復はまだまだのようです。

2023年9月

小売売上高、若干の改善

2023年9月15日に発表された8月の小売売上高は若干の改善が見られました。

小売売上高は前年同月比4.6%増(市場予想は3.0%増)と、前月7月の2.5%増を上回りました。

もちろんこれは季節要因もあり、夏季の旅行需要もありますし、また景気刺激策の効果もあったと思われます。

インフレ率、3か月ぶりに上昇

9月9日発表された8月の消費者物価指数は前年同月を0.1%上回りました。

上昇は3カ月ぶりとなります。

豚肉やガソリンの値下がり幅が縮まった一方で、耐久財の価格の下落がきついようです。

雇用不安を抱える家計は大型消費に慎重で、物価が上がりにくい状況が続きそうです。

貿易黒字が縮小

中国の貿易黒字が縮小しています。

2023年8月はドル建てで前年同月を13.2%下回り、4カ月連続で減少しています。

【直近5年のインフレ率の推移(出所:TradingView)】

輸出の停滞が長引き、貿易で稼いだ資金の流入が縮小しています。

2023年8月

景況感、弱い状態続く

中国経済の回復がもたついています。

8月31日発表された8月の製造業購買担当者景気指数(PMI)は、好調・不調の境目である50を5カ月連続で下回りました。

自動車などの受注は上向いていますが、不動産市場の低迷が建材生産の重荷となっています。

住宅価格が下落

中国でマンション販売価格の下落が広がっています。

8月16日発表された7月の主要70都市の新築住宅価格動向では、7割の都市で前月の水準を下回りました。

各都市平均の下落率は0.23%に拡大しています。

先行き不安から販売不振が長引き、資金繰りが悪化した不動産大手への市場の不安も高まっています。

デフレ懸念が深まる

8月9日発表された7月の消費者物価指数(CPI)は前年同月比0.3%下落となりました。

2年5カ月ぶりに低下しました。

景気低迷に伴う将来不安から、自動車など耐久財の販売が伸びませんでした。

このままいくと、消費者の間でデフレ心理が広がる可能性もあります。

【直近5年のインフレ率の推移(出所:TradingView)】

2023年7月

景気不振が長引く

7月31日発表された2023年7月の製造業購買担当者景気指数(PMI)は4カ月連続で好調・不調の境目である50を割り込みました。

米中貿易戦争の影響で景気が減速した2019年5~10月以来の長さとなってしまいました。

不動産市場の低迷や輸出の停滞が重荷となっていますが、当局の対応もそこまでまだなく、受難が続きます。

雇用回復に黄信号

7月13日発表された貿易統計によると、2023年4~6月の輸出(ドル建て)は前年同期比4.7%減りました。

世界経済の減速に加え、米国などが対中依存の軽減を進めており、2期ぶりのマイナスとなってしまいました。

不動産GDPが減少

7月18日、2023年4〜6月の業種別GDPが公表され、不動産関連のGDPが減少しました。

販売不振で新たな開発投資が落ち込む不動産業は前年同期比1.2%減少しました。

2022年春に上海がロックダウンを実施した反動で他業種の前年同期比増加率は1〜3月から拡大しましたが、不動産業だけ増加から減少に転じました。

GDP、6.3%増止まり

7月17日発表された2023年4~6月のGDPは、物価の変動を調整した実質で前年同期比6.3%増えました。

1~3月の4.5%増より伸びが拡大していますが、これは昨春に上海がロックダウンした反動が大きいと思われ、期待外れの結果と言えます。

【直近5年のGDP成長率の推移(出所:TradingView)】

足元の景気は不動産市場の低迷などで失速感が目立っていると言えます。

家計や企業部門のセンチメントが悪化し、需要が弱くなっている中、当局の政策対応にも注目が集まります。

もし政策的な支援がないと、今年の経済成長率の目標達成にも暗雲が立ち込めることとなるでしょう。

6月の経済指標においても、不動産投資が前年同月比▲20.6%と低迷が続き、小売売上高が前月の同+12.7%から同+3.1%へ大幅に鈍化するなど冴えない結果となっています。

デフレの懸念高まる

中国でデフレ懸念がくすぶっています。

7月10日発表された6月の消費者物価指数(CPI)は前年同月から横ばいで、2年4カ月ぶりに上昇が止まっています。

【直近5年間のインフレ率の推移(出所:TradingView)】

雇用の改善が緩慢で、消費回復が勢いに欠けることが背景にあります。

物価上昇を予想する消費者の割合も過去最低となっており、物価の低迷が長期化する恐れもあります。

2023年6月

中国経済の失速の兆し

中国の景気回復は消費者が主導してきたものの、そこでも勢いが失われつつあるようです。

連休中の旅行から自動車、住宅に至るまで、あらゆる支出が鈍化しており、当局が景気刺激策を強化するとの期待が高まっています。

景気が停滞懸念に

中国景気の回復ペースが鈍っているようです。

5月の工業生産や、民間企業の固定資産投資は減少に転じました。

また、不動産の販売も落ち込み、新規開発も元気がありません。

ゼロコロナ政策後の復活への期待はしぼみ、株価もあまりいい状態ではありません。

インフレ率、長期停滞の懸念も

中国で消費者物価指数の停滞が長期化する可能性があります。

5月は前年同月比0.2%上昇でした。

住宅販売の不振によって、家電や家賃といった関連のモノやサービスが値下がりした事が背景です。

雇用や所得の改善が緩慢で、物価が上がりにくい状況です。

【2018年以降のインフレ率の推移(出所:TradingView)】

2023年5月

景気回復に疑問符

中国景気の回復力に疑問符が出ています。

5月31日発表された5月の製造業PMIは48.8と、2カ月連続で好調・不調の境目である50を割り込みました。

経済への影響が大きい不動産市場の低迷など需要不足が背景にあり、企業収益や雇用の改善が遅れているようです。

2023年4月

GDPが持ち直す

中国経済が持ち直してきています。

4月18日発表された1~3月のGDPは前年同期比4.5%増と、1年ぶりの高い伸びとなりました。

【2018年以降のGDP成長率の推移(出所:TradingView)】

季節調整済みの前期比では+2.2%の成長率となり、ウィズコロナへの移行によって、外食や旅行などサービス消費を中心に経済活動が急回復したとみられます。

ただ、輸出に関しては今後が微妙です。

世界的な成長鈍化を背景に、中国製品に対する需要の減少傾向が続くものと考えられるからです。

3月の中国の輸出は前年同月比約+15%と、過去2ヶ月の減少から予想外の大幅増に転じたものの、コロナ規制解除後ならびに年初の春節の休暇中に積み上がった受注残の輸出が反映されただけと思われるからです。

注目は雇用の改善と言えそうです。

2023年1月

経済成長率の見通しが軒並み上昇

中国の2023年経済成長率見通しについて、エコノミストやIMFが引き上げています。

ゼロコロナ政策が予想より早く解除された事で、経済情勢が回復すると見込まれています。

IMFのゴピナート筆頭副専務理事も1月18日、中国経済が第2・四半期以降に急激な回復を遂げる可能性があるとの見解を示しています。

GDP成長率が失速

1月17日発表された2022年10~12月のGDPは前年同期比2.9%増となりました。

【2018年以降のGDP成長率の推移(出所:TradingView)】

7~9月の3.9%からさらなる減速です。

また、同時に発表された2022年通年のGDP成長率は、前年比3.0%増と、中国政府が目標とする同+5.5%前後を大きく下回りました。

ただ、関心はゼロコロナ政策解除後の中国経済の行方でしょう。

ゼロコロナ政策の終了で2023年は経済活動が正常化に向かっていますが、輸出の低迷や家計の貯蓄志向など経済の回復力には懸念が残っています。

輸出が急ブレーキ

中国の輸出が急減しています。

2022年10~12月のドル建て輸出額は前年同期比7%減と、2年半ぶりのマイナスとなりました。

米欧向けの出荷が減った事がえいきょうしており、こうした外需の縮小は、ゼロコロナ後の景気回復に水を差しかねません。

2022年12月

インフレ率が落ち着く

中国のCPIの伸びが止まってきています。

11月の前年同月比上昇率は1.6%と、10月から0.5ポイント縮まりました。

【中国の直近5年のインフレ率の推移(出所:TradingView)】

特に家計の購買力を映すコア指数は0.6%まで低下しています。

新型コロナウイルスを封じ込めるゼロコロナ政策に伴う厳しい移動制限が消費行動を妨げたと考えられます。

輸出が低迷

中国の輸出が失速しているようです。

12月7日発表した11月のドル建て輸出は前年同月比8.7%減少しました。

新型コロナウイルスの流行初期である2020年2月(41%減)以来の大きなマイナスですが、今回は世界の景気減速がその要因です。

外需の落ち込みは、新型コロナ対策の移動制限で低迷が長引く中国経済の回復を遅らせかねません。

2022年11月

厳しい統計が続く

2022年11月15日に発表された各種統計は引き続き厳しい内容だったようです。

10月の小売売上高は前年同月比マイナス0.5%減となり、市場予想の0.7%増、9月の2.5%増を下回りました。

インフレ率が前月比で低下

2022年11月9日に発表された10月の消費者物価指数(CPI)は前年同月比で2.1%上昇しました。

【中国の直近5年のインフレ率の推移(出所:TradingView)】

市場予想と前月を下回った水準で、世界の多くの国がインフレで苦しむ中、中国の物価統計は将来的なデフレを思わせる動きとなっています。

輸出入がマイナス

世界経済のけん引役であった中国の景気停滞が鮮明になっています。

中国のドル建て輸入額は10月、前年同月比0.7%減少しています。

新型コロナウイルスを徹底して封じ込める「ゼロコロナ」政策が経済活動の足かせとなっており、輸出についても米欧の景気減速で同0.3%の減少に転じています。

2022年10月

景気回復力は弱いまま

中国経済の回復力が以前弱いままです。

10月の景況感を示す指数では、製造業も非製造業も好調・不調の境目である50を割り込みました。

新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策は共産党大会の終了後も続いています。

移動制限が経済活動を阻害し、とりわけ中小零細企業の先行き不安を強めています。

GDPは3.9%の上昇

10月24日発表された2022年7~9月期のGDPは、物価の変動を調整した実質で前年同期比3.9%増えました。

前期の0.4%増から持ち直しましたが、コロナ禍前の実質GDP成長率は前年比+6%程度の伸び率であったことを鑑みれば、7-9月期の景気は冴えなかったとみられます。

また通年の目標も達成は難しそうです。

【直近5年のGDP成長率の推移(出所:TradingView)】

地方政府のインフラ投資が伸びたものの、新型コロナウイルス対応の移動制限が経済活動を妨げており、年間の成長率は政府目標の5.5%前後を大幅に下回りそうです。

GDP統計は当初、共産党大会期間中の10月18日に公表する予定でしたが、直前に延期が発表されました。

景気回復のもたつきを示す内容だっただけに、GDPの公表が習総書記の3期目入りに不都合と判断した可能性があります。

輸出伸びるも、米国向けは減少

10月24日発表された2022年9月の貿易統計(ドル建て)によると、輸出は前年同月比5.7%増の3227億ドルでした。

伸び率は8月の7.1%から鈍化しています。

米国などの急速な利上げをうけ、外需が減速傾向にある事が背景と考えられます。

輸入は0.3%増の2380億ドル、輸出から輸入を差し引いた貿易黒字は847億ドルでした。

輸出の伸びが輸入の伸びを上回ったため、前年同月より24.5%拡大しています。

鉱工業生産は予想を上回る伸び

10月24日発表された9月の鉱工業生産は前年同月比6.3%増加し、伸び率は前月の4.2%から加速し、予想値の4.5%も上回りました。

厳格な新型コロナウイルス関連規制で一時停滞した生産活動が着実な回復を続けていることが示されました。

海外マネーの流出が止まらない

中国の金融市場からの海外マネーの流出が止まらないようです。

外国人投資家は8月まで7カ月連続で中国債券の保有を減らし、その間に12兆円が流出しました。

株式も9月は単月で売り越しに転じています。

景気の急減速や米中金利の逆転に加え、ロシアにまつわる地政学リスクを警戒する声も根強く、人民元への売り圧力も強まっています。

2022年9月

世界銀行、中国の成長率予想を下方修正

世界銀行は9月26日、東アジア・太平洋地域の新興国の経済見通しを発表しました。

2022年の中国の実質成長率は2.8%で、4月の前回予測で示した5.0%から大幅に下方修正しました。

新型コロナウイルスの感染封じ込めを狙う厳しい移動制限が経済活動を妨げたほか、不動産市場の停滞も景気を下押ししました。

2023年は4.5%と予測しています。

主要指標は予想を上回る

9月16日、8月の主要経済指標が発表されました。

鉱工業生産は前年同月比+4.2%となり、7月の+3.8%から伸び率が拡大しました。

小売売上高も前年同月比+5.4%と、7月の+2.7%から伸びが加速しています。

また、1~8月の固定資産投資は前年同期比+5.8%と、1~7月の+5.7%からわずかではありますが改善しました。

主要指標はいずれも市場予想をやや上回り、前月から持ち直したと言えるでしょう。

しかし、特に小売売上高は、昨年8月の新型コロナウイルスの防疫措置強化による反動の影響が大きかったとみられます。

不動産市況の苦境が終わらず

中国で不動産市場の苦境が深まっています。

新規開発や販売が伸びず、新築住宅の値下がり期間は過去最長に並びました。

不振にあえぐ開発企業向けの不良債権が増え、問題が金融システムに波及する兆しもあるようです。

共産党大会を開く年は景気対策で経済成長率が高まる傾向にありましたが、2022年は2%台の低成長にとどまるとの予測すら出てきています。

9月16日発表した8月の主要70都市の新築住宅価格動向によると、各都市平均の価格下落率は0.3%でした。

7月の0.1%より拡大し、12カ月連続で前月を下回りました。

2014年5月~15年4月に並ぶ最長期間です。

住宅販売面積も前年同月比24%減と2ケタのマイナスが続いています。

政府の資金規制や販売不振で開発企業は資金不足から抜け出せず、新規開発も低迷しています。

1~8月の不動産開発投資は前年同期を7.4%下回りました。

各年同じ期間で比べると、遡れる05年以降で初めての減少となります。

新車販売が3か月前年を上回る

9月9日に発表された8月の新車販売台数は、前年同月比32.1%増の238万3000台でした。

3カ月連続で前年を上回りました。

内陸の四川省などでは電力供給が逼迫し、一部企業の生産に影響が出たようですが、政府の需要喚起策が奏功し、販売は堅調だったようです。

CPIは鈍化

9月9日発表した8月の消費者物価指数(CPI)は前年比2.5%上昇しました。

市場予想の2.8%上昇を下りました。

【直近5年の中国CPIの推移(出所:TradingView)】

©Trading View

生産者物価指数(PPI)は昨年2月以来の低い伸びです。

猛暑や新型コロナウイルスの感染再拡大が影響。内需の弱さを反映し、当局にさらなる政策緩和余地を与える内容となりました。

輸入が伸び悩み

中国の輸入が伸び悩んでいます。

8月はドル建てで前年同月比0.3%増にとどまりました。

国際商品市況の高騰で3割増えた原油を除くと3%減となり、6カ月連続で減少しています。

新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策に伴う厳しい移動制限で、内需の停滞が長期化しています。

2022年8月

PMI、予想上回るも節目の50は下回る

2022年8月31日に発表された8月の製造業購買担当者景気指数(PMI)は49.4と、市場予想や前月を上回りました。

ただ、景気の好調・不調の境目である50は下回りました。

猛暑による電力不足の影響や、一部都市における新型コロナウイルスの感染再拡大に対する移動制限(ゼロコロナ政策)などの影響と見られます。

成長予測、3.5%に下げ

エコノミストは中国経済について一段と弱気になりつつあり、2022年の成長率予測をさらに引き下げたほか、不動産市場の混乱と新型コロナウイルスの感染拡大が続く中、来年に入ってもリスクは残るとみているようです。

最新のエコノミスト調査によると、今年の経済成長率は3.5%と見込まれています。

従来予測は3.9%でした。

2023年に関しては最初の3四半期の予測が0.1-0.4ポイント引き下げられましたが、通年の予想中央値は5.2%に据え置かれました。

主要経済指標は予想を下回る

2022年8月15日に発表された7月の主要経済指標は予想を下回る弱いものでした。

総じて言うと、7月は新型コロナウイルスが再び流行した他、不動産市場の不調が続き、持ち直していた中国経済の回復ペースが鈍化したと思われます。

小売売上高は前年同月比2.7%増と、市場予想の4.9%増、6月の3.1%増を下回り、引き続き個人消費の弱さが示されました。

工業生産も前年同月比3.8%増と、市場予想の4.3%増、6月の3.9%増を下回っています。ただ堅調な輸出などに支えられ、比較的小幅な鈍化にとどまりました。

1-7月の固定資産投資も同様で、前年同期比5.7%増と、市場予想の6.2%増、前月の6.1%増を下回りました。主な内訳を見ると中国政府が景気回復のけん引役と位置づけるインフラ投資は7月が同7.4%増でしたが、不動産投資は同マイナス6.4%と軟調な展開となっています。

インフレ状況、楽観できず

中国のCPIの伸びがじわじわと拡大しています。

7月は前年同月比2.7%上昇し、2年ぶりの高さを記録しました。

【2022年7月までの中国のインフレ率の推移(出所:TradingView)】

©Trading View

中国人の食卓に欠かせない豚肉などの値上がりで、「3%前後」とした政府の抑制目標に近づいています。

必需品の価格高騰は家計を圧迫し、庶民が不満を募らせかねないため、政府は物価動向への警戒を強めています。

人民銀も、構造的なインフレ圧力は短期に高まるかもしれず、輸入インフレの圧力も依然あるとして、警戒を続ける様子です。

輸出は前月同様の伸び

8月7日発表された2022年7月の貿易統計(ドル建て)によると、輸出は前年同月比18.0%増の3329億ドル(約45兆円)でした。

伸び率は6月とほぼ同じでした。

景気の減速懸念が強まる米国向けは伸び悩んだものの、ウクライナ侵攻で米欧の経済制裁を受けるロシア向けは5カ月ぶりの増加に転じました。

2022年7月

製造業PMIは49.0

7月31日発表された7月の製造業PMIは49.0と予想外に悪化し、景況改善・悪化の分岐点となる50を再び割り込んでしまいました。

新型コロナウイルスの新たな感染拡大と世界経済の見通し悪化が需要を圧迫したようです。

6月は50.2、マーケット予想では50.4への改善が見込まれていました。

先行きを示す傾向がある新規受注は48.5と、50を下回ると共に、前月の50.4から低下しています。

輸出向け新規受注も47.4と、前月の49.5を下回りました。

今年のGDP成長率は4%割れの可能性

中国の今年のGDP成長率は4%に届かない見通しのようです。

新型コロナウイルスを徹底的に抑え込む「ゼロコロナ」政策や不動産セクターを巡る危機、世界経済の見通し悪化が中国経済の重しとなりそうです。

エコノミスト調査の予想中央値によると、2022年のGDP成長率は3.9%が見込まれています。

従来見通しは4.1%でした。

中国政府が設定した今年の成長率目標(5.5%前後)を大きく下回る水準です。

4-6月のGDPは0.4%止まり

7月15日発表した2022年4~6月期のGDPは、物価の変動を調整した実質で前年同期比0.4%の増加でした。

4-6月期は上海におけるロックダウンが長期化し、同市の経済活動が落ち込んだほか、物流の停滞から全国的な生産活動の減少につながり、1~3月の4.8%増から失速しました。

また、季節要因を調整した前期比の伸びは2.6%減でした。これは新型コロナの打撃を初めて受けた20年1~3月以来の減少となるものです。

上海市などのロックダウンが解除されたことから、6月の経済指標は改善傾向を示しており、景気は足元で回復しているとみられるものの、政府が22年の成長率目標とする「5.5%前後」の達成は厳しい様相です。

これを受けて、政府内では財政拡張論も浮上してきているようです。

輸入額、伸び悩む

7月13日発表となった2022年6月の貿易統計(ドル建て)によると、輸入は2333億ドルで前年同月比1.0%増えました。

伸び率は5月の4.1%から鈍化しています。

新型コロナウイルス対応の行動規制は緩和されたものの、内需が緩やかな回復にとどまっています。

国際商品市況の高騰で原油の調達額が4割伸びたものの、原油を除いた輸入額は3%減で、4カ月連続で前年同月を下回りました。

最大の輸入品目である半導体が5%減ったほか、化粧品類も6%落ち込みました。

新車販売が4か月ぶりに増加

7月11日に発表された6月の新車販売台数は前年同月比23.8%増の250万台でした。

上海市のロックダウン解除に加え、政府の販売刺激策が奏功し、4カ月ぶりに前年実績を上回りました。

2022年通年では前年比3%増との予測を発表しており、これは年初の5%増と比較すると下方修正となりますが、2年連続の成長を見込んでいます。

融資規模が大きく加速

2022年7月11日に発表された社会融資規模の6月の新規調達額は約5兆1700億元(約104兆8000億円)で、市場予想の4兆2000億元、前月の2兆8000億元を上回りました。

残高は6月末で334兆元と、前年同月末から10.8%増えています。

残高の増加率は1年ぶりの高さであり、地方政府がインフラ建設の資金を調達するため債券の発行を急いだほか、企業が設備投資などに充てる中長期資金を銀行から借り入れた事が背景とみられます。

インフレ率が上昇

中国で消費者物価指数(CPI)の伸びが拡大しています。

7月9日発表されたCPIの伸びは5月を0.4ポイント上回り、6月の前年同月比上昇率は2.5%と、1年11カ月ぶりの高さとなりました。

燃料や食品が値上がりしたほか、新型コロナウイルスの感染を封じ込めるための行動規制が緩和され、サービス需要が持ち直したことが背景です。

国際商品市況の高騰をうけてガソリンや軽油の価格が3割超高くなったほか、食品も2.9%値上がりした。

2022年6月

景況感が回復

新型コロナウイルス対応の規制で悪化した中国経済が持ち直しつつあるようです。

6月の景況感は4カ月ぶりに、経済が「拡大」していることを示しました。

6月の国家統計局PMIは、製造業、非製造業とも50以上まで回復しました。

特に、非製造業が上振れしており、サービス業の回復が著しいようです。

感染者が減って規制を緩めたことで、経済活動が正常化し始めたのでしょう。

ただ中小零細企業の先行き不安は根強く、雇用の回復を通じて家計に恩恵が広がるには時間がかかりそうです。

インフラ資金調達で地方債の発行最大

中国で地方債の発行が加速しています。

6月の発行額は過去最大を更新し、1兆5000億元(約30兆円)を超す見通しです。

習近平指導部がインフラ投資での景気の底上げを目的に、資金調達のための債券発行を地方政府に急がせている事が背景です。

6月26日までの発行額は1兆4126億元で、前年同月の1カ月分と比べて8割近く増えました。

新型コロナウイルス禍からの早期の経済正常化を狙って発行が急増した2020年5月の1兆3024億元を上回り、最大を更新しています。

月内の発行予定分を合わせると1兆5000億元を超す見通しです。

6月に経済が回復している可能性

中国で新型コロナウイルス対策の制限措置が徐々に緩和される中で、同国経済は6月にある程度の改善を見せたようですが、回復は依然として力強さを欠いています。

金融ハブの上海市がロックダウンを解除してビジネス活動の再開を認め、大半の住民も外出可能になりました。これは中小企業の景況感の指標が2カ月間の縮小から拡大に転じたことに表れています。

住宅市況が加速する予想

中国の民間不動産取引データ会社が6月21日、国内の新築住宅販売が6月に加速するとの見通しを示しました。

新型コロナウイルス関連の制限がやや緩和されたほか、今年講じられた一連の刺激策が寄与するとしました。

100都市の新築住宅販売(床面積ベース)は前月比21%増の2506万平方メートルと、5月の14%増から伸びが拡大すると予想しました。

経済の回復はまだ

中国国家統計局が2022年6月15日に発表した5月の主要経済統計によると、本格回復はまだまだのようです。

- 百貨店、スーパーの売り上げやインターネット販売を合計した社会消費品小売総額(小売売上高)は前年同月比でマイナス6.7%と、前月のマイナス11.1%を上回りました。

- 工業生産は前年比0.7%増と、市場予想のマイナス0.9%、前月のマイナス2.9%を上回りました。

- 固定資産投資は前年同期比6.2%増と、市場予想を上回ったものの、前月の6.8%増を下回りました

もちろん新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策で需要がしぼんだためです。

政府が重視する失業率も5.9%と高止まりし、若年雇用は悪化が続いています。

また、同日発表された別の政府統計は5月の発電が前年同月比3.3%減り、電力消費は1.3%減少したことを示しています。

4-6月のGDPは7月になるまで発表されませんが、電力データや週間統計が示唆しているのはGDPの前年割れです。

弱い民間需要

中国で民間の資金需要が冷え込んでいるようです。

設備や住宅の購入に充てる中長期資金の銀行融資は5月、前年同月比4割減りました。

新型コロナウイルスの感染封じ込めを狙う政府の「ゼロコロナ」政策で景気が悪化し、企業や家計の先行き不安が強いためです。

民需主導の持続的な景気回復が実現するまでには時間がかかりそうです。

中国人民銀行によると、5月の人民元建て融資の純増額は1兆8900億元(約38兆円)で、26%増えました。

4月の56%減から改善したものの、大半は企業向けの短期資金で11倍に膨らみました。

収益が悪化した企業が、運転資金などの確保を急いだようです。

物価水準の上昇が家計を圧迫

中国で食品や燃料の値上がりが家計を圧迫しています。

6月10日に発表された統計で、5月の消費者物価指数(CPI)は前年同月比2.1%上昇しました。

このうち穀物は7年半ぶりの伸びで、ガソリンや軽油は3割上がりました。

景気の失速で雇用が悪化するなか、必需品の値上がりは家計の購買力を奪い、消費回復の妨げとなりかねません。

輸入がなかなか増加せず

中国で輸入の回復が鈍くなっています。

5月はドル建てで前年同月比4%増にとどまり、価格が高騰する原油を除くと2%減少しました。

物流の混乱は和らいだようですが、新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策で内需が停滞した事が背景です。

米利上げなどリスクを抱える世界経済にとっても重荷となりかねません。

一方で、5月の輸出は17%増と、市場予想を大幅に上回る改善を見せました。

通関手続きの正常化が進み、港湾などに積み上がった製品の出荷が進んだとの指摘もあります。

資源高に伴う価格転嫁も輸出額を押し上げたようです。

PMIは底打ちした印象も

2022年6月6日に発表した5月の財新中国サービス業購買担当者景気指数(PMI)は41.4と、市場予想の46.0を下回るも、4月の36.2を上回りました。

2022年5月

中国経済の回復はまだ

中国経済の回復がもたついています。

企業の景況指数は5月も経済が「縮小」したことを示しました。

国家統計局が5月31日発表した製造業PMIは49.6でした。

3月末からロックダウンを続けた上海市が段階的に経済を再開させたため、4月より2.2ポイント上昇したものの、節目の50を3カ月連続で下回ってしまいました。

4~6月がマイナス成長に沈むとの予測も出るなか、危機感を強める政府は景気対策の徹底で成長の下支えを狙っていますが、新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策が景気対策の効果を相殺しかねず、経済正常化の道は遠いと思われます。

不動産販売、16年ぶりの大幅減

4月の中国の不動産販売は金額ベースで前年比46.6%減となり、2006年8月以来の大幅な減少を記録しました。

新型コロナウイルスの流行に伴うロックダウンが響きました。

3月は26.17%減でした。

1-4月の不動産販売は、金額ベースで前年比29.5%減でした。

中国では今年に入り、80都市以上で補助金、住宅ローン金利・頭金の引き下げといった需要喚起策が導入されましたが、上海市など多くの都市では新型コロナの行動制限が長期化しており、見通しは依然芳しくありません。

ゴールドマン、中国の成長率予想を下方修正

ゴールドマン・サックスは5月18日、今年の中国経済について、成長率見通しを4%に引き下げました。

従来予想は4.5%でした。

4月の経済統計が予想より悪かったことを理由に挙げています。

同行のエコノミストらはリポートで、中国のGDPは4-6月に前年同期比1.5%増にとどまると予想しました。

これまでは4%増と見込んでいました。

年間成長率見通しは新型コロナウイルスの感染拡大がほぼ抑えられ、不動産市況が好転し、政府がインフラ支出を増やすという前提に基づいていると説明しました。

ゼロコロナで上海の経済活動は半減

ロックダウンに踏み切った中国・上海市の4月の経済活動は前年に比べほぼ半減しました。

生産が前年同月比6割減、小売りと不動産開発は5割減になりました。

上海市は6月に封鎖を解除する見通しですが相当なダメージです。

新型コロナウイルスを抑え込む「ゼロコロナ」政策で受けた打撃を軽減するため、政府は中小・零細企業向けに1400億元(約2兆7000億円)相当の税の減免を実施する方針です。

4月の主要経済指標はロックダウンにより軒並み悪い

2022年5月16日に4月の主要経済指標が発表されました。

小売売上高は前年同月比マイナス11.1%の減少と、市場予想であったマイナス6.6%減少や、3月のマイナス3.5%減少を大幅に下回りました。

生産活動を反映する鉱工業生産も前年同月比マイナス2.9%の減少と、市場予想、前月を下回っています。

香港が成長予想を下方修正

香港政府は5月13日、新型コロナウイルス対策の規制や金利上昇の影響を踏まえ、今年の経済成長率見通しを下方修正しました。

政府は現在、2022年の域内総生産(GDP)成長率を1-2%と想定しています。

これまでは2-3.5%と見込んでいました。

ファイナンス活動が大きく落ち込む

中国経済のファイナンス活動は4月に大きく落ち込んだようです。

新型コロナウイルス対策のロックダウンで経済活動が混乱し、借り入れ需要が弱まったようです。

中国人民銀行が5月13日発表した4月の経済全体のファイナンス規模は9100億元(約17兆3000億円)と、2020年2月以来の低水準です。

これは予想値の2兆2000億元を大きく下回る数値です。

インフレ率が5か月ぶりの大きさ

5月11日発表となった2022年4月の消費者物価指数(CPI)は前年同月比2.1%上昇しました。

伸び率は3月より0.6ポイント拡大し、5カ月ぶりの大きさとなりました。

新型コロナウイルスの感染を徹底的に抑え込む政府の「ゼロコロナ規制」で物流が混乱し、生鮮野菜など食品やガソリンが物価を押し上げています。

食品全体では前年同月を1.9%上回っており、中国人の日常生活にゼロコロナ政策の副作用が出てきています。

ロックダウンの影響で貿易統計は低迷

5月9日発表された2022年4月の貿易統計(ドル建て)によると、輸出は前年同月比3.9%増で、3月の14.7%増から失速しました。

上海市の都市封鎖(ロックダウン)など新型コロナウイルス対応の厳格な行動制限で物流が混乱し、電化製品の生産や出荷が滞った事が影響しました。

輸入も横ばいにとどまり、内需の低迷も映し出しています。

2022年4月

ロックダウンで景気減速に拍車

4月30日、4月の製造業購買担当者景気指数(PMI)と非製造業のビジネス活動指数が発表されました。

製造業が前月より2.1ポイント低い47.4、非製造業が同6.5ポイント低い41.9でした。

ともに2カ月連続で50を下回り、経済が「縮小」したことを示しました。

いずれも、新型コロナの打撃を初めて受けた20年2月以来の低さです。

主因はモチロン2022年3月末から続く上海市の都市封鎖です。

新規感染者数は減少しつつあるものの、今なお4割超の住民が自宅もしくはマンション敷地からの外出を禁止されている状況です。

最大の経済都市でビジネス活動がほぼ止まり、物流が混乱したのです。

ロックダウン強化でGDP1%押し下げも

中国北京市で新型コロナウイルスの大規模検査が大半の地区に拡大したことを受け、ロックダウンが導入された場合の経済への影響に懸念が生じています。

当局は住民に対し、4月30日ー5月4日の労働節休暇に北京から離れず、集まりを避けるよう求めています。

北京封鎖による経済的影響は製造業が集積する上海封鎖の影響より小さいと思われ、職種のほとんどで在宅勤務が可能なため、企業への影響は小さいと思うともいわれています。

一方、一部では北京と上海の2都市が封鎖された場合、第2・四半期の中国GDPは1%押し下げられる可能性があると予想されています。

3月の統計データ

コロナ対策の厳格化によって3月の統計数値は悪化しました。

3月の小売売上高は前年同月比▲3.5%とマイナスに転じました。

1~2月の平均値である年初来の前年同期比+6.7%と比べると大きく減速しています。一部都市のロックダウンにより個人消費が落ち込みました。

3月の鉱工業生産は前年同月比+5.0%とプラスでしたが、1~2月の年初来前年同期比の+7.5%から減速しています。ロックダウンに伴う工場稼働率低下等の影響を受けました。

一方、1~3月の固定資産投資は前年同期比+9.3%と、比較的堅調と言えるでしょう。政府の景気対策の下でインフラ投資が+8.5%と、前月から加速した事が背景です。

第1四半期GDP、予想外に加速

4月18日に発表された2022年1-3月期の実質GDP成長率は、前年同期比+4.8%と2021年10-12月期から加速しました。

1ー2月の中国経済が予想外に好調だったため、事前の市場予想である同+4.2%を上回る堅調な結果でしたが、3月以降は新型コロナウイルス感染対策の広範な規制やウクライナ戦争が打撃となり、消費や不動産市場、輸出が落ち込みつつあり、今後数カ月で景気が大幅に減速するリスクを示唆しています。

因みに、1-2月の底堅さを支えたのは投資や生産活動です。過剰投資の温床として抑制されてきた固定資産投資の一部、特にインフラ投資が回復傾向です。

ただ3月以降は、「ゼロコロナ規制」が最大の足かせとなっており、4~6月の経済成長も減速するとの見方が増えています。

足元の感染拡大により、今年の全人代(全国人民代表大会)で設定された5.5%の成長率目標の達成には距離のある状況になりつつあります。

マンション市況、引き続き厳しい

15日発表された2022年3月の主要70都市の新築住宅価格動向によると、前月比で価格が下落したのは全体の54%にあたる38都市でした。

政府の規制緩和で資金繰り難が和らいだ不動産企業が物件の投げ売りを控え、供給面での価格下落圧力は弱まっていますが、過半の都市が値下がりしており、需要は弱いままです。

取引価格が比較的自由で市場の需給を反映しやすい中古物件でも、全体の6割超に相当する45都市で価格が下落しています。

新型コロナウイルスの感染を抑え込む厳格な行動制限などで景気の先行き不安が強まり、住宅購入に関する様子見が広がっているのです。

値上がり期待が弱まったことも需要持ち直しの足かせになっているかもしれません。

社会融資規模が拡大

4月11日発表された3月の経済全体のファイナンス規模(社会融資規模)は4兆6500億元(約91兆6100億円)と、市場予想の3兆5500億元や、前月の1兆1900億元を上回りました。

前年同月は3兆4000億元でした。

輸出入が予想外の数値

4月13日公表されたデータによると、3月のドル建て輸出は前年比14.7%増加し、輸入は新型コロナウイルス流行に伴う国内の規制を背景に予想外に0.1%減少しました。

輸入は2020年8月以来の前年比マイナスとなりました。

新車販売が11.7%減少

4月11日発表された3月の新車販売台数は、前年同月比11.7%減の223万台でした。

新型コロナウイルスの感染拡大で工場の休止が相次ぎ、3カ月ぶりのマイナスとなりました。

コロナの感染が拡大して、地元当局からコロナ対策の一環として工場の稼働停止が命じられたりしています。

この結果、3月の新車生産台数は9%減の224万台に落ち込みました。

不景気と物価高の二重苦

中国が景気停滞と物価高の二重苦に陥っています。

4月11日発表された3月の卸売物価指数(PPI)は前年同月比8.3%上昇し、中でも石炭や石油は約5割上昇しました。

新型コロナウイルス対応の厳格な移動制限で中国景気は停滞感を強めています。

ウクライナ情勢緊迫化に伴う資源高が企業収益を一段と悪化させ、家計の節約志向も強めかねません。

中国から資金が流出

中国から投資マネーが逃避し始めました。

2022年1~3月の外国人投資家による株・債券の売越額は、4月1日時点の集計で384億元(約7400億円)となりました。

四半期ベースで過去最大の規模になります。

ウクライナに侵攻したロシアの通貨や証券が暴落した連想から、強権的な政治・外交姿勢の中国への投資を見直す動きが広がりつつあるようです。

中国への投資を見直す傾向は長期に及ぶ可能性があります。

投資家がこれまで軽視していた政治体制や価値観の違いに目を向けつつあるためです。

中国から資金が流出する一方、政治や経済の自由度に応じて投資配分を決める「自由主義100新興市場指数」に連動するETFには2022年3月、過去最大となる5300万ドルが流入しました。

2022年3月

ウクライナ危機で中国景気が悪化

中国企業の景況感が悪化しています。

3月31日発表の2022年3月の製造業PMIは49.5と、前月より0.7ポイント下がりました。

中国景気の「拡大」と「縮小」の境目とされる50を下回るのは、電力不足が生産の足を引っ張った2021年10月以来、5カ月ぶりで、中国景気が一時的に「縮小」に転じたもようです。

ウクライナ危機に伴う資源高で採算が悪化し、生産を見合わせる動きも出ています。

ここに新型コロナウイルスの影響が加わり、世界経済の回復に水を差す可能性があります。

新型コロナの感染者数が高止まりで景気回復後ずれ

3月下旬において、新型コロナウイルスの新規感染者数は、足元4,000人台と高止まりしています。

特に上海市の市中感染が増加傾向にあり、政府は対策強化を実施しています。

期待されていた3月からの景気回復が5月以降に後ろ倒しになる可能性が高まっています。

景気回復の傾向も、持続力が不透明

中国経済が年明けから持ち直しの動きを見せ始めています。

生産や小売売上高の前年同期と比べた増加率は、1~2月期が2021年12月を上回りました。

半導体の不足感が薄れた自動車が押し上げたようです。

ただ、中国では3月に入り、新型コロナウイルスの感染が急拡大しています。

事実上のロックダウンなど強力な規制が重荷になることと、ウクライナ情勢が重荷となり、景気回復が持続するかどうか不透明です。

内訳は以下の通り。

- 2022年1~2月期の工業生産は+7.5%と21年12月の+4.3%から拡大し、21年6月以来の大きさ

- 小売売上高は+6.7%と21年12月の+1.7%から拡大し、21年7月以来の高い伸び

- 全体の約1割を占めるレストラン等飲食店売上が+8.9%と21年12月の-2.2%から復調

- 家電製品や自動車販売も回復。

- 2022年1~2月の固定資産投資は+12.2%。このうち、全体の約6割を占める民間投資は+11.4%、また、地方政府の公共投資が動き出したことからインフラ投資は+8.1%

マンション価格の回復は遅れ

中国のマンション市場の回復が遅れています。

主要都市の新築物件は2月まで6カ月連続で値下がりし、1~2月の住宅販売面積も前年同期より1割超減りました。

雇用の回復が遅れるなかで、住宅ローンを組むのをためらう消費者も増えています。

地方政府はマンション売買の促進策を打ち出しましたが、効果が表れるまで時間がかかりそうです。

主要経済指標は良好な結果

3月15日に発表となった主要経済指標はまずまずの結果でした。

1~2月の鉱工業生産は前年同期比7.5%増と、市場予想の4.0%増を上回り生産活動の回復が示されました。

投資の動向を示す固定資産投資は前年同期比12.2%増と、市場予想の5.0%増を大幅に上回っています。

輸出が16%増加

3月7日発表となった2022年1~2月の貿易統計(ドル建て)によると、輸出は前年同期比16.3%増の5447億ドルでした。

2桁の増加が続いていますが、伸び率は20年10月(11.4%)以来の低さとなりました。

ウクライナに侵攻したロシアとの貿易は輸出入ともに、全体の伸びを上回りました。

輸出の伸びが鈍化したのは、世界のサプライチェーン(供給網)が復旧してきた影響もあります。

新型コロナウイルスの感染は収まっていませんが、各国でも生産活動が正常化に向かっています。

新型コロナ後に中国の輸出を押し上げた代替受注が減ってきた可能性があります。

製造業が持ち直し

中国製造業の新規受注が持ち直してきたようです。

3月1日発表となった2月の製造業購買担当者景気指数(PMI)によると、新規受注を示す指数が7カ月ぶりに好不調の境目である50を上回りました。

アナリストは49.9への低下を予想していたので、想定よりも強いものだったと言えます。

地方のインフラ建設などが動き出したことが今回の数値の背景にはありそうです。

ただ、恩恵は大手や中堅に偏っています。

コスト高も加わり、中小企業の景況感は悪化が続いています。

2022年2月

高所得国の基準まで少し

2月28日に発表した2021年の国民経済・社会発展統計によると、1人あたり名目国民総所得(GNI)はドルベースで、1万2438ドル(約143万円)となりました。

GNIは1年間に個人や企業が国内外で得た所得の総額を指していて、国内で生み出した付加価値の総額を表すGDPに、海外とやり取りした利子や配当の純受取額を加えて算出したものです。

この数値が世界銀行が定める高所得国の基準(1万2695ドル超)に迫っています。

新型コロナウイルスの打撃から経済が急回復したうえ、人民元高も進み、前年比20%の大幅増となった事が背景です。

マンション価格、5か月連続で下落

中国のマンション市場が、大都市と中小都市で二極化しています。

1月の大都市の新築物件価格は前月比で上昇に転じましたが、中小都市は下落が続きました。

家を買う人に直接補助金を配るなど需要喚起策が広がっていますが、人口流出や景気回復の遅れが目立つ中小都市の市場が回復するには時間がかかりそうです。

2月21日発表となった主要70都市の新築住宅価格によると、前月より値下がりした都市は39で、2021年12月より11減りました。

各都市の価格変動率を単純平均すると、0.04%の下落です。

これは5カ月連続のマイナスですが、12月の0.28%より水準としては和らぎましだ。

節約志向でインフレ率0.9%の上昇に鈍化

2月16日発表された2022年1月の消費者物価指数(CPI)は前年同月比0.9%上昇と伸びが鈍化しました。

2カ月連続で伸びは鈍化しています。

食品やエネルギーなど必需品のコスト負担が和らいだことが背景にありそうです。

ただ生活用品やサービスの価格も伸びが緩やかで、家計の節約志向を物語っていると言えるでしょう。

CPI上昇率は21年11月の2.3%から1.4ポイント下がりました。

生鮮野菜が下落に転じたほか、中国人の食卓に欠かせない豚肉の値下がり幅が広がっています。

ガソリンなど交通燃料も価格上昇が落ち着いてきています。

2022年1月

PMI、景気の弱さを浮き彫りに

30日発表の1月国家統計局PMIは、総じて景気モメンタムの弱さを浮き彫りにしました。

製造業においては、新規輸出受注の低下が懸念材料として浮上し、50.1と市場予想の50.0は上回ったものの、前月の50.3を下回りました。

非製造業も先月の52.7から51.1へ低下しました。

1月に新型コロナウイルスの感染が拡大する中、サービス業が再び打撃を受けたことが示された形です。

財新製造業PMIは1月が49.1と50を下回りました。財新製造業PMIには民間企業、特に中小企業が多くカバーされており、その分指数が下がったと見られます。

GDP、前年同期比で+4.0%

17日発表された2021年10~12月のGDPの伸びは前年同期比4.0%と7~9月の4.9%から鈍りました。

新型コロナウイルスの感染を徹底して抑え込む「ゼロコロナ」政策が経済活動の足かせとなっており、22年1~3月も景気の停滞が続きそうです。

昨年通年の経済成長率は+8.1%と10年ぶりの高成長となりましたが、+6.3%ものプラスのゲタが試算されるなどその実力は乏しいものと思われます。

共産党大会を前に当局は「経済の安定」を重視している事から、政策の総動員を図って経済政策運営をしていくと見込まれます。

GDPと同時に発表された主要経済指標でも景気の減速が示されました。

- 2021年の工業生産は前年比+9.6%と、1~9月の前年同期比+11.8%から減速。

- 小売売上高は前年比+12.5%と、1~9月の前年同期比+16.4%から縮小

- 工場やマンションの建設等を示す固定資産投資は前年比+4.9%と、1~9月の前年同期比+7.3%から鈍化。

貿易黒字が最大に

14日発表された2021年通年の貿易統計(ドル建て)によると、輸出から輸入を引いた貿易黒字は6764億ドル(約77兆円)となりました。

前年から3割増え、過去最大となりました。

新型コロナウイルス禍からの出口へ向かう米欧景気の回復を背景に、パソコンや玩具の輸出が伸びた事が背景です。

貿易黒字が最大を更新するのは15年以来6年ぶりとなります。

輸出は29.9%増の3兆3639億ドルと、5年連続の増加で、伸び率はリーマン・ショック後の10年以来の大きさです。

パソコンが21%伸びたほか、労働集約的な玩具も前年を38%上回りました。

消費者物価が12年ぶりの低い水準

1月12日発表の2021年の消費者物価指数(CPI)上昇率は0.9%と、09年以来12年ぶりの低水準となりました。

CPI上昇率は政府目標の「3%前後」を大きく下回っています。

新型コロナウイルス対策の厳しい行動制限で消費の回復が鈍いからです。

節約志向も強く、消費現場に近いサービス業を中心に資源高のしわ寄せが行っています。

インフレ率の低さは卸売物価指数の上昇率が資源高で8.1%と、1995年以来26年ぶりの高水準だったのと対照的です。

値上がりが川下まで広がらない主因は、雇用や所得の改善の遅れにあると思われます。

一方で、21年12月の生産者物価指数(PPI)は前年同月比10.3%上昇と、市場予想の11.3%、11月の12.9%上昇を下回りました。

原材料価格の上昇によるコスト高は景気回復の要因と見られるだけに、改善に持続性があるかが注目されます。

中国製造業が活動拡大に転じる

中国の製造業が先月、活動拡大に転じたことが財新伝媒とIHSマークイットが4日発表した最新のPMIで分かりました。

ただ、雇用は引き続き弱いようです。

2021年12月の中国製造業PMIは50.9に上昇しました。

11月は49.9で、エコノミストらは活動拡大・縮小の分かれ目である50と見込んでいました。

2021年12月

不動産業の社債発行が3倍に

中国の不動産会社による人民元建て社債の発行が回復に転じつつあるようです。

11月の新規発行額は前月と比べて3倍超に増えました。

背景には中国恒大集団の経営危機など不動産業界の信用収縮が社会不安に発展することを危惧する当局の指導があります。

一方、米ドル債市場は事実上のシャットダウンが続いています。

各社の住宅販売も不振が鮮明で、信用収縮は依然として深刻です。

雇用の回復がもたつく

中国の雇用回復がもたついています。

都市部の新規雇用は11月、前年同月比18%減り3カ月連続のマイナスとなりました。

新型コロナウイルスの感染再拡大でサービス業が打撃を受けたほか、中小零細企業は資源高で収益が悪化している事が背景です。

所得は伸びにくく、必需品も値上がりしており消費の停滞に拍車をかけているようです。

生産の伸びは加速

12月15日、11月の主要な経済指標を発表しました。

鉱工業生産は前年同月比+3.8%と市場予想をやや上回り、前月の+3.5%から伸び率が小幅に拡大しました。

政府の環境規制による電力の供給制限が和らいだことなどから、全体として底堅く推移しました。

新エネルギー車や産業ロボットなどのハイテクセクターの生産が引き続きけん引したようです。

小売売上高は前年同月比+3.9%と市場予想を下回り、前月の+4.9%から伸び率が鈍化しました。新型コロナの感染再拡大の影響で飲食業などが減速しました。

インフレ率が2年ぶりの高水準

9日発表となった2021年11月の消費者物価指数(CPI)は前年同月比2.3%上昇しました。

2020年8月以来の大きさとなりました。

野菜など食品が値上がりしたためです。

卸売物価指数は12.9%の上昇で、約26年ぶりの伸びとなった10月の13.5%と比べてやや縮小しました。

2021年11月

中国経済は総じて10月よりも回復

中国の経済活動は10月に予想を上回って推移しました。

小売売上高の伸びが加速したほか、エネルギー不足も和らぎ、不動産の低迷を一部相殺しました。

10月の小売売上高は前年同月比4.9%増と、市場予想中央値(3.7%増)に比べて高い伸びとなっています。

9月は4.4%増でした。

工業生産は前年同月比3.5%増で、予想の3%増を超えました。因みに、9月は3.1%増加でした。

10月の生産者物価は前年同月比13.5%上昇し、1996年10月の統計開始以来最も高い伸びとなりました。資源価格の高騰や石炭火力使用制限による電力不足等が主な要因と見られます。

これと同時に発表した10月の消費者物価の上昇率は同1.5%と9月の同0.7%から拡大し、2020年9月以来の大きさとなりました。

10月の主要経済指標は、固定資産投資が減速したものの、新型コロナ関連の規制や電力供給不足のなかで、生産と消費が予想を上回る伸びとなったことから、過度な景気悲観論は後退する可能性があります。

中国新車販売、下落幅は縮小

11月10日、10月の新車販売台数が前年同月比9.4%減の233万3000台だったと発表されました。

6カ月連続で前年実績を下回りましたが、マイナス幅は5カ月ぶりに1ケタ台に縮小しました。

販売台数は2019年10月よりも増えたことから、半導体不足はある程度改善してきたと見られています。

乗用車の販売台数は5.0%減の200万台です。

半導体不足が続いていますが、ピークは越えたとの認識です。

海外旅行に行けない富裕層や中間層の消費意欲が旺盛で高級車の販売が2ケタの増加幅となり、乗用車全体のマイナス幅の縮小につながったようです。

卸売物価は高止まり、低水準の消費者物価に反転の兆し

2021年11月10日に発表された10月の中国の卸売物価指数(PPI)は、前年同月比13.5%増と、市場予想の12.3%増、先月の10.7%増を上回りました。

10月の消費者物価指数(CPI)は前年同月比1.5%増と、市場予想の1.4%増、先月の0.7%増を上回りました。

中国のGDP、アメリカの7割に

習指導部が発足して9年の間に名目GDPはドルベースで1.7倍となり、米国の7割に達しました。

ただ、格差問題が深刻となり、習氏は成長と分配の両立に苦慮しています。

この10年弱で、米国と比べたGDPの割合は5割から7割に高まりました。

目立つのは消費拡大です。1人当たり可処分所得が倍増し購買力が高まったのです。

例えばスーパーやインターネットでの販売を合計した1~9月の社会消費品小売総額は約32兆元(約565兆円)で、12年の同時期の2.1倍です。

2021年10月

景況感は悪化が続く

31日発表された2021年10月の製造業購買担当者景気指数(PMI)は49.2と、前月より0.4ポイント低下しました。

好不調の境目である50を2カ月連続で下回っています。

資源高による企業収益の悪化で受注が伸び悩んだほか、電力制限も生産の足かせになったようです。

前月を下回るのは7カ月連続です。

PMIは製造業3000社を対象に調べます。新規受注や生産、従業員数など項目ごとに調査して50を上回れば前月より拡大、下回れば縮小を示しています。

中国の不動産GDPは1年半ぶりのマイナス

19日、2021年7~9月の業種別GDPが発表されました。

物価の変動を調整した実質ベースで、不動産業は前年同期比1.6%減少しました。

新型コロナウイルスが直撃した20年1~3月以来、1年半ぶりのマイナスとなります。

加えて当局の金融規制などで開発が滞ってもおり、建築業も1.8%落ち込みました。

GDP経済成長に踊り場感

中国経済の停滞感が強まっています。

18日発表された7~9月のGDPは、季節要因をならした前期比で0.2%増にとどまりました。

6期連続のプラス成長ながら、4-6月期の+7.9%から伸び率が縮小し、景気の減速傾向が明らかになりました。

月次の経済統計を踏まえると、生産活動が大幅に鈍化したことが7-9月期の低成長につながった可能性が示唆されます。

その他、散発的な行動制限措置の導入により消費の回復が遅れたことや不動産投資の鈍化も低成長の要因と考えられます。

資源高で企業収益も悪化し、雇用回復の遅れが消費に悪影響を及ぼす可能性もあります。

政府の規制強化も影を落としているでしょう。

GDPの前年同期比伸び率は4.9%増と、4~6月の7.9%から縮小しました。

市場予想の5.0%もわずかに下回っています。

特定業種でいうと、中国政府による不動産市場の規制強化で建設活動が抑制されるとともに、業界向けの資金供給が圧迫されました。

不動産開発大手、中国恒大集団の債務危機が一段と深刻になり他のデベロッパーにも波及し、不動産販売の不振を招いています。

9月には電力が不足し、製造業は生産抑制や操業停止を余儀なくされました。

新型コロナウイルス感染の散発的な流行を封じ込める厳格な措置も引き続き個人消費の重しとなったようです。

需要関連の投資はかなり弱く、電力不足による供給サイドへの影響も非常に深刻と考えられ、10-12月の成長率も3-4%に低下するかもしれません。

もっとも、当局は経済及び雇用面などでの構造的問題を認識する一方、政策対応余力に自信をみせています。

中国はエネルギー価格上昇などで生産者物価が上昇する一方でインフレ率は低いことから中小企業などが価格転嫁に苦しんでいると見られます。

中国は来年が政治的に重要な時期で、新型コロナ禍を経て財政状況が急速に悪化し、折からの企業部門を中心とする過剰債務問題に注目が集まる動きもみられるなか、今後の中国当局の対応がこれまで以上に注目されます。

国有と民間の利益が逆転

中国で国有企業と民間企業の収益が逆転しました。

1~8月期の利益総額は、国有企業が民間企業を8%上回りました。

13年ぶりに通年で国有が民間をしのぐ可能性もあります。

民間は、当局の規制強化で資金調達が滞り、「川下」の消費財関連に多いため原材料価格の高騰で打撃を受けるのです。

政府の国有企業強化のひずみが表面化してきています。

ここ最近に発表された統計の見方

10月前半までに発表された中国統計からは、中国の物価動向への注意が必要です。

輸出は市場予想を大幅に上回り、当面の中国経済の下支え要因と言えるでしょう。

しかし、資金調達の動きは中国当局の規制強化の動きもあり全般に鈍くやや不安材料となっています。

物価動向は消費者物価が9月に低下する一方、生産者物価は歴史的水準にまで上昇しました。

これで今後の中国の物価動向には注意が必要です。

卸売物価指数が過去最大の伸び

中国の電力不足が素材高に拍車をかけています。

9月の卸売物価指数は過去最大の伸びを記録しました。

政府は電力生産を増やすため、値上げを容認しました。

資源高と重なり企業のコストは一段と膨らみ、価格転嫁の圧力は強まっています。

政府は価格統制で小売価格の上昇を抑え込んできましたが、政府が市場に介入する手法が揺らいでいると言えます。

中国国家統計局が14日発表した9月の卸売物価指数は前年同月比10.7%上昇しています。

これは統計が遡れる1996年10月以来、最大です。

輸出額が前年同月比28%増

13日発表した9月のドル建て輸出額は前年同月より28.1%増えました。

市場の事前予想では国内の電力制限が輸出を下押しするとの見方が多かったのですが、結果は8月の25.6%増より加速しました。

資源や半導体など原材料高を製品価格に転嫁する動きが輸出額を押し上げています。

7~9月期の貿易収支(輸出額-輸入額)は同19%増の1,815億ドル(約21兆円)の黒字となりました。

黒字額は同期間としては過去(1992年以降)最大、四半期ベースでは2020年10~12月期の2,074億ドル(約24兆円)に次ぐ大きさとなりました。対米黒字額は、バイデン米政権の経済対策やワクチン接種の普及による経済活動再開の動き等を背景に同国向け輸出額が好調だったこと等から、同18%増の1,151億ドル(約13兆円)に拡大しました。

対米黒字額は四半期ベースで過去(1993年以降)最大を記録しました。

生産者物価の伸びが過去最高の水準

9月生産者物価指数の前年同月比は統計開始以来最高の10.7%を記録しました。

但し、前月比で詳細をみると、石炭価格が12.1%と急騰したものの、それに続くのは非鉄金属の3%弱となっていて、石炭以外の品目の極端な価格上昇はみられませんでした。

消費者物価指数の伸び率が抑制されているものの、不確実性もありインフレ懸念は当面続くもしれません。

経済成長、5%に減速予想

中国エコノミスト調査によると、中国の2021年7~9月期のGDP伸び率の予測平均値は5%でした。

厳格な新型コロナウイルス対策や不動産大手、中国恒大集団の経営問題に電力不足が重なり、4~6月期の7.9%と比べて減速が鮮明になっています。

7~9月期の前年同期比伸び率は有効回答22人のうち14人が5%台、6人が4%台を予想しました。

季節調整済みの前期比は平均0.2%増と、4~6月の1.3%増から大幅に鈍化する見通しです。

ゴールドマン・サックスはゼロ、バークレイズやモルガン・スタンレーはマイナスを予想しています。

先進国のように前期比を年率換算した成長率は、一時的にゼロかマイナスになったとの見立てです。

2021年9月

PMI、製造業が一年半ぶりに50を割り込む

9⽉の国家統計局PMIは、⾮製造業が53.2へ持ち直した⼀⽅、製造業が約1年半ぶりに50を割り込みました。

需要減に加えて、サプライチェーンの滞り、電⼒不⾜等による供給不⾜も影響しました。

電⼒不⾜問題は、あらゆる⼿段での冬季の電⼒供給を確保するよう指⽰されており、改善に向かう可能性が⾼く、そうすると、製造業PMIも下げ⽌まると思われます。

因みに、この電力不足の背景は石炭不足、もしくは石炭生産の低下です。

中国の国内発電の7割程度が石炭由来と言われ、電力需要と石炭生産は足並みを揃えてきました。

しかし20年9月に習近平国家主席が30年にCO2排出ピークアウト、60年にカーボンニュートラルとの目標(3060目標)を示し石炭発電に逆風が吹いているのです。

石炭や石炭のクリーン利用プロジェクトの新規案件に融資を渋る動きが一部金融機関に見られ始めたようです。

他方、民間統計の財新製造業PMIは50.0と辛うじて50を回復しましたが、こちらも内・外需ともに弱含む動きが確認されました。

電力不足の顕在化により操業が困難になるなか、製造業では幅広く雇用調整圧力が強まる動きがみられるなど、家計消費など内需への悪影響も懸念されます。

主要統計は軒並み鈍化

8月の主要経済指標は、7月の大幅減速に続き、前年同月比の伸び率が一段と低下しました。

小売売上高や不動産投資等において伸び率の低下が顕著です。

- 工業生産は前年同月比5.3%増加したものの、伸び率は7月の同6.4%増から鈍化し、2020年7月以来の低い伸び

- 小売売上高は同2.5%増と、自動車販売の減少等を受けて7月の同8.5%増から減速し、2020年8月以来の低い伸び

- 工場やマンションの建設等を示す固定資産投資は前年同期比8.9%増と、投資全体の約6割を占める民間投資の減少等により、7月の同10.3%増から鈍化

国際物流の停滞や半導体不足に直面するグローバル経済の変調を映しています。

7月下旬から新型コロナウイルスも再び広がる中、大規模な行動制限を繰り返す対応手法が消費の頭を押さえています。

中国では新型コロナの再拡大を背景に港湾の検査を厳しくしており、生産や輸出入の重荷となっているのです。

中国政府は、8月下旬には防疫措置を大幅に緩和しています。足元で感染者が再拡大しているものの、そのほとんどが福建省で、同省のアモイ市などでは9月13日からロックダウンが始まっています。

9月下旬から始まる中秋節と、10月1日の建国記念日に始まる大型連休の国慶節では、例年帰省や旅行で移動が活発化しますが、今年は感染拡大抑制に伴う規制強化により、これらに関する消費は落ち込むと見られます。

このため2021年の後半は従来よりも成長見通しが低下すると考えられ、9月の経済指標も軟化する可能性が高いだけでなく、通年でも8%台前半の成長率に落ち着くと見られます。

追加金融緩和の期待の高まりに繋がるかもしれません。

社会全体の資金調達状況

中国人民銀行が2021年9月10日に発表した8月の経済全体の資金調達規模は2兆9600億元(約50兆5000億円)でした。

市場予想で見込まれていた2兆8000億元や、前月(1兆1000億元)を上回りました。

人民銀は8月23日に発表した声明で、適切な政策運営により金融の安定を維持すると共に、「適度なマネーの伸び」による質の高い景気拡大を支援する方針を示しました。

卸売物価が13年ぶりの高水準

9日発表となった2021年8月の卸売物価指数は前年同月比9.5%上昇しました。

7月の9.0%より拡大し、08年8月以来13年ぶりの高い伸びとなりました。

資源高が素材や中間財の価格を押し上げ、川下企業のコスト負担を重くしています。

業種別でみると、石炭は57%、石油・天然ガスは41%それぞれ上がりました。

川上の価格上昇は素材や中間財など川中の業種にも広がっています。

石油・石炭加工、鉄鋼、非鉄金属加工、肥料など化学原料、化学繊維は2~4割高まっています。

輸出が前年同月比25%増

7日発表された8月の輸出はドル建てで前年同月を25.6%上回りました。

増加率は市場予想を上回っており、7月の19.3%からも拡大しました。

石油製品や家電、液晶パネルの単価上昇が全体の金額を押し上げています。

原材料や人件費などコスト上昇分を製品価格に転嫁する動きが出ています。

2021年8月

PMIが1年半ぶりに50を下回る

31日発表された8月のPMIによると、製造業と非製造業を合わせた総合産出指数は前月より3.5ポイント低い48.9となりました。

好不調の境目である50を下回るのは、新型コロナウイルスが直撃した2020年2月以来です。

感染再拡大に伴う移動制限で旅行業などが打撃を受けました。

主要経済指標は景気リスクを示す

2021年8月16日に7月の主要な経済統計が発表となりました。

工業生産は前年同月比6.4%増と、市場予想の7.9%、6月の8.3%を下回りました。

不動産投資は伸びが鈍化

6日発表された1ー7月の不動産投資は、前年同期比12.7%増加しました。

1ー6月の15%増から伸びが鈍化しました。

1ー7月の不動産販売は前年比21.5%増でした。

ちなみに1-6月は27.7%増でした。

価格転嫁に遅れ

9日発表された2021年7月の卸売物価指数は前年同月を9.0%上回り、6月の8.8%より上昇率が拡大しました。

資源高の影響が加工業にも広がっているわけですが、最終製品への転嫁は遅れています。

中国でも新型コロナウイルスの感染再拡大で移動制限が強まっており、消費の下振れは販売価格引き上げを難しくし、収益を圧迫するかもしれません。

2021年7月

貿易額が四半期で最高

中国の貿易(ドル建て)が、2021年4~6月期の輸出入額はともに、4~6月期及び四半期ベースで過去(統計が遡れる1992年以降)最高を記録しました。

4~6月期の輸出額は前年同期比30%増の8,093億ドルとなりました。

増加率は4~6月期としては11年ぶりの大きさです。

主要地域・国別ではアジア(豪州を含む、以下同じ)向けが同34%増の3,870億ドル、米国向けが同23%増の1,339億ドル、EU向けが同21%増の1,229億ドルです。

品目別では、携帯端末を含む機械・電気製品が同30%増となる一方、先進国でのワクチン接種普及による特需の後退で、マスクを含む織物は同28%減少しました。

4-6月期のGDP成長率は前年同期比7.9%

15日発表した4~6月の実質経済成長率は、前年同期との比較で7.9%でした。

不動産開発や輸出が堅調でしたが、過去最大の伸びを記録した1ー3月期の18.3%増からは大きく鈍化しました。

原材料価格の高騰が工業生産に打撃となったほか、新型コロナウイルス感染拡大で消費が伸び悩んだと思われます。

ただ、足元の中国経済の成長スピードをより反映すると言われ、日米欧が重視する指標である実質GDP成長率の対前期比の伸び率は1.3%増と、新型コロナウイルス感染が拡大し、春節休暇中に移動制限が行われていた1~3月期の0.4%増からは伸びが加速しています。

このままだと、アジア新興国などの生産復調で、他国分も受注していた新型コロナウイルス特需が弱まり、年後半の景気減速リスクが高まっています。

これまで中国の成長を支えてきた輸出の鈍化が想定される一方で、個人消費などがどこまで埋め合わせることが出来るかに注目が集まります。

この点、中国でもワクチン接種が進んでおり、サービス消費を中心に、今後は消費の回復を期待して良いかもしれません。

当局も、経済の回復をより確実なものとするため預金準備率を0.5%引き下げるなど、金融政策の正常化ペースを若干遅らせるなどの微修正で下支えしています。

主要経済指標は、伸びが鈍化

15日発表された主要経済指標は伸びが鈍化しました。

- 工業生産は前年同月比8.3%増加したものの、伸び率は5月の同8.8%増から鈍化しました。これは半導体不足の影響等があると思われます。

- 一方、省力化投資の拡大等を背景にロボットは60%を超える伸びとなりました。

- 小売売上高は同12.1%増と、伸び率はレストラン売上や自動車販売の減少等を受けて5月の同12.4%増から低下しています。

- 固定資産投資は前年同期比12.6%増と、投資全体の約6割を占める民間投資の鈍化等により、5月の同15.4%増から減速しました。

中国成長予想7.7%予想

中国エコノミスト調査によると、中国の2021年4~6月期のGDP前年同期比伸び率の予測平均値は7.7%だったようです。

新型コロナウイルスを抑え込み、回復基調を保つと見込みますが、インド型(デルタ株)の流行や消費の弱さといった懸念材料もあり、下期は勢いが鈍るとの見方が多くなっています。

新規銀行貸し出しが過去最高に

7月9日発表された2021年上半期の新規の銀行貸出額は、前年同期比5.6%増加し、上半期としては統計が遡れる2004年12月以降で最高の12兆7,600億人民元(約215兆円)となりました。

景気回復を背景に住宅ローンが好調で、同28.8%増の4兆5,800億人民元(約75兆円)に拡大し、過去最高を記録しました。

一方、企業(除く金融)向けは、中国政府の資金繰り支援策により同40.0%増加した20年上半期の反動もあり、同4.6%減の8兆3,700億人民元(約140兆円)となっています。

2021年6月

6月景況感は3か月連続で悪化

30日発表された2021年6月の製造業PMIは50.9と、前月より0.1ポイント低下しました。

3カ月連続の悪化です。

好不調の境目である50は上回ったものの、半導体や電力の供給不足が生産回復の重荷となりました。

非製造業PMIも53.5と高水準を維持するも、改善が期待されたサービス業を中心に内・外需双方で下押し圧力が掛かるなど頭打ちしました。

これは市場予想の55.3、前月の55.2を大幅に下回りました。

建設業は底堅いものの、規制強化の動きが重石となる可能性があるなど不透明感が高まりつつあるようです。

PMIは新規受注や生産、従業員数など項目ごとに調査するものです。

50を上回れば前月より拡大、下回れば縮小を示します。

新型コロナウイルスの打撃をうけたサプライチェーンが復旧に動き出した20年3月以来、50を上回っています。

中国統計、6月の成長は拡大の兆候?

中国経済の6月の基調的な成長モメンタムは引き続き堅調で、よりバランスの取れた景気拡大の兆候が示されたようです。

8つの先行指標を束ねた総合指数は、6月も前月から変わらず。景気拡大・縮小の7段階の上から3番目の拡大領域にあることが示唆されました。

5月の経済データは足踏み

中国経済は1-3月(第1四半期)に記録的な成長を遂げたものの、回復は5月も足踏みとなりました。

小売売上高など主要経済指標が軒並み予想を下回っています。

5月の工業生産は前年同月比8.8%増、小売売上高は前年同月比12.4%増、失業率は5%でした。

その他は、

- 工業生産は前年同月比8.8%増加。伸び率は4月の同9.8%増から鈍化。

- 巣ごもり消費効果の一巡等で、パソコンが同10.8%増と4月から減速

- 半導体不足の影響等で自動車が同4.0%減と、2020年3月以来のマイナスを記録

- 工場やマンションの建設等を示す固定資産投資は前年同期比15.4%増と、投資全体の約6割を占める民間投資の鈍化等により、4月の同19.9%増から減速

統制で価格がゆがむ

中国で生産コストが高騰するなか、最終製品への価格転嫁が遅れ、最終価格がゆがんでいます。

5月の卸売物価指数は前年同月比9.0%上昇しましたが、消費者物価指数(CPI)の伸びは1.3%にとどまっています。

生活品の値上がりが庶民の不満を高めると懸念する政府が価格統制を強めているのが一因で、企業の採算悪化につながっています。

中国国家統計局が9日発表した卸売物価指数の上昇率はリーマン・ショックが起きた2008年9月以来、12年8カ月ぶりの大きさとなりました。

21年1月にプラスに転じた後、4カ月で8.7ポイントも拡大しています。

原燃料価格が上昇しているためです。

中国は就業者の8割が中小零細企業で働いており、収益の回復がもたつけば、雇用に響きかねません。

都市部の新規雇用は1~4月時点で新型コロナ前の水準に戻っていません。

中長期的にみれば、価格統制など政府が市場に介入するツケは大きく、経済正常化の足かせになると思われます。

不良債権問題と同じく、先送りをずっとし続けている状況です。

貿易収支、輸入の増加幅が10年4か月ぶりの高さ

7日発表された2021年5月の貿易統計(ドル建て)によると、輸出は前年同月比27.9%増の2639億ドル、輸入は51.1%増の2183億ドルでした。

輸入は資源高が全体を押し上げ、11年1月以来10年4カ月ぶりの高い伸びとなりました。

輸出から輸入を差し引いた貿易収支は455億ドルの黒字となり、増加額で輸入が輸出を上回ったため、貿易黒字は28%減少しました。

新型コロナウイルス流行前の19年5月と比較すると、輸出は23%、輸入は27%それぞれ増加しています。

2021年5月以前

2020年9月以前は以下からご確認ください。

kindle unlimitedで無料でお読みいただけます。

コメントを残す