ここでは中国の金融政策等についてフォーカスして見ていきます。

中国の他の記事と合わせてご確認ください!

2024年7月

窮余の利下げ

中国人民銀行は7月22日、追加利下げに踏み切りました。

中国共産党の内需拡大の方針に沿った動きですが、下げ幅は0.1%と小幅です。

これは、米ドルに対する人民元安や銀行収益の悪化を配慮したためで、人民銀行の苦境が分かります。

2024年4月

ローンプライムレートを据え置き

中国人民銀行は4月22日、4月のローンプライムレートを据え置きました。

米国の利下げ観測が後退して人民元安が進んでおり、人民銀行が追加で利下げするハードルは高くなっていると思われます。

2024年2月

ローンプライムレートを大幅に引き下げ

中国人民銀行は5年超の最優遇貸出金利を大幅に引き下げました。

背景には、不動産市場へのテコ入れ姿勢を示す必要があったという所でしょう。

その一方で1年物のLPRは据え置いています。

中国はデフレ傾向にあり、利下げをしてもいいのでしょうが、利下げによって人民元安が進行することを懸念したのだと思われます。

2023年11月

短期金利を低く抑え込む

中国が短期金利を低く維持するように動いています。

金利の乱高下を抑え込もうと短期金融市場での資金供給を増やしています。

1兆元の国債増発による金利上昇圧力に対応したもので、金融財政政策の一体運営で景気を維持しようとしています。

2023年9月

利下げでも短期金利は上昇

中国で短期国債の利回りが上がっています。

中国人民銀行は6月と8月に利下げしましたが、期間が短い国債の利回りほど上昇幅が大きくなっているのです。

海外投資家による資金逃避や国内企業の資金繰り悪化で短期マネーの需給が逼迫しているとの指摘があります。

企業や家計の資金需要を刺激して景気を下支えする金融緩和の効果を弱めています。

2023年8月

政策金利を引き下げ

中国人民銀行は8月21日、2カ月ぶりの利下げに踏み切りました。

事実上の政策金利である最優遇貸出金利のうち、優良企業向け貸出金利の参考となる1年物を年3.45%とし、0.1%下げたものです。

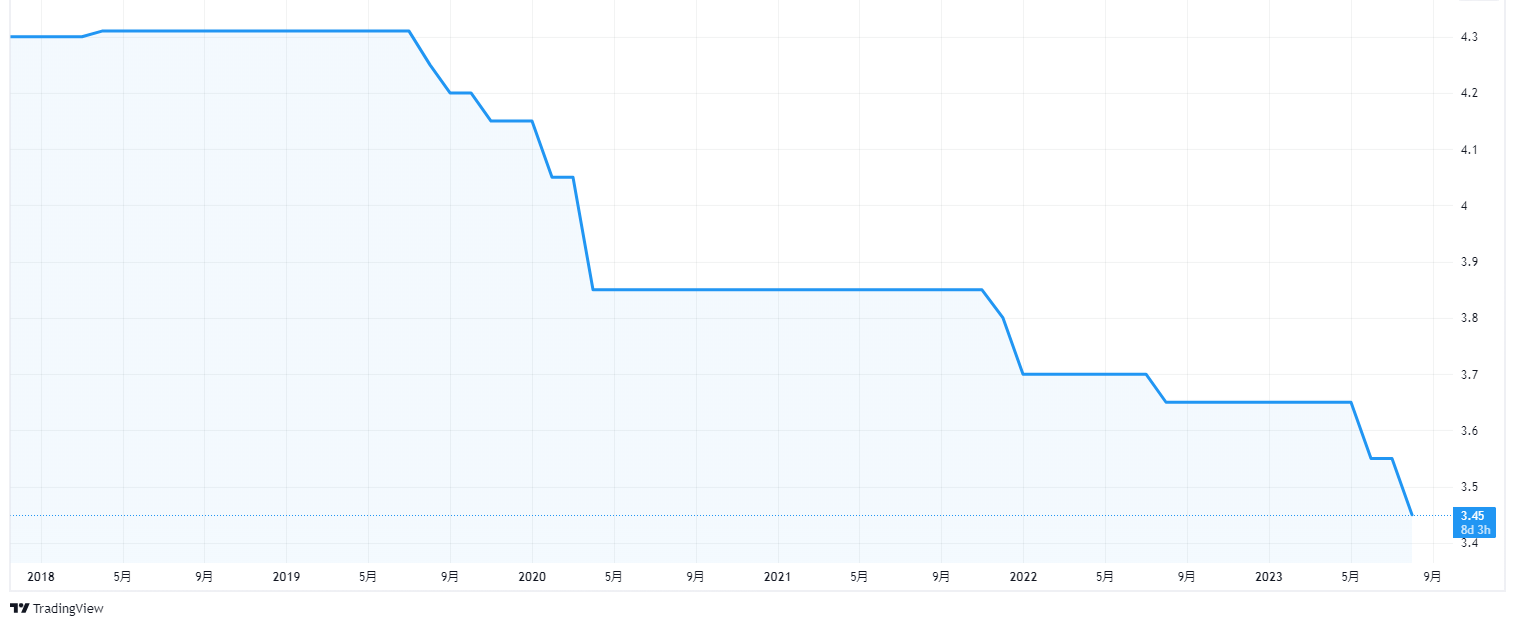

【直近5年の政策金利の推移(出所:TradingView)】

住宅ローン金利の目安となる期間5年超の金利は年4.20%で据え置いています。

実は、この一週間ほど前の8月15日には、市中銀行向けに1年間の短期資金を融通する場合の金利となる1年物の中期貸出ファシリティ金利を、市場予想の据え置きに反し、引き下げています。

これについては、それまでの年2.65%から年2.50%になっています。

2023年6月

10か月ぶりの利下げ

中国人民銀行は6月20日、10カ月ぶりの利下げを行いました。

住宅ローン金利などを下げて低迷が続く中国の不動産市場を下支えする狙いがあると見られます。

投資家はとにかく当局の下支え政策を待っており、これに対する一つの回答でもあります。

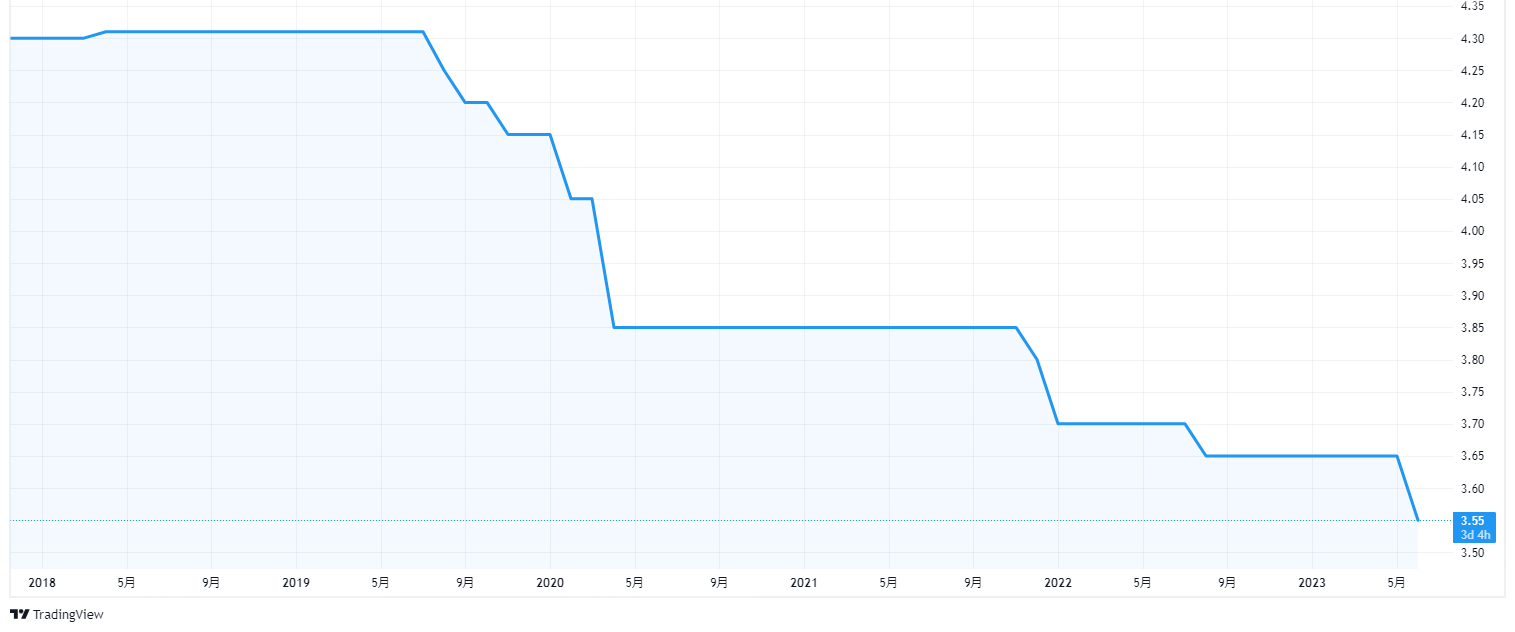

【直近5年の政策金利の推移(出所:TradingView)】

2023年1月

利下げ見送り

中国人民銀行は1月20日、事実上の政策金利と位置づける最優遇貸出金利(LPR、ローンプライムレート)を据え置きました。

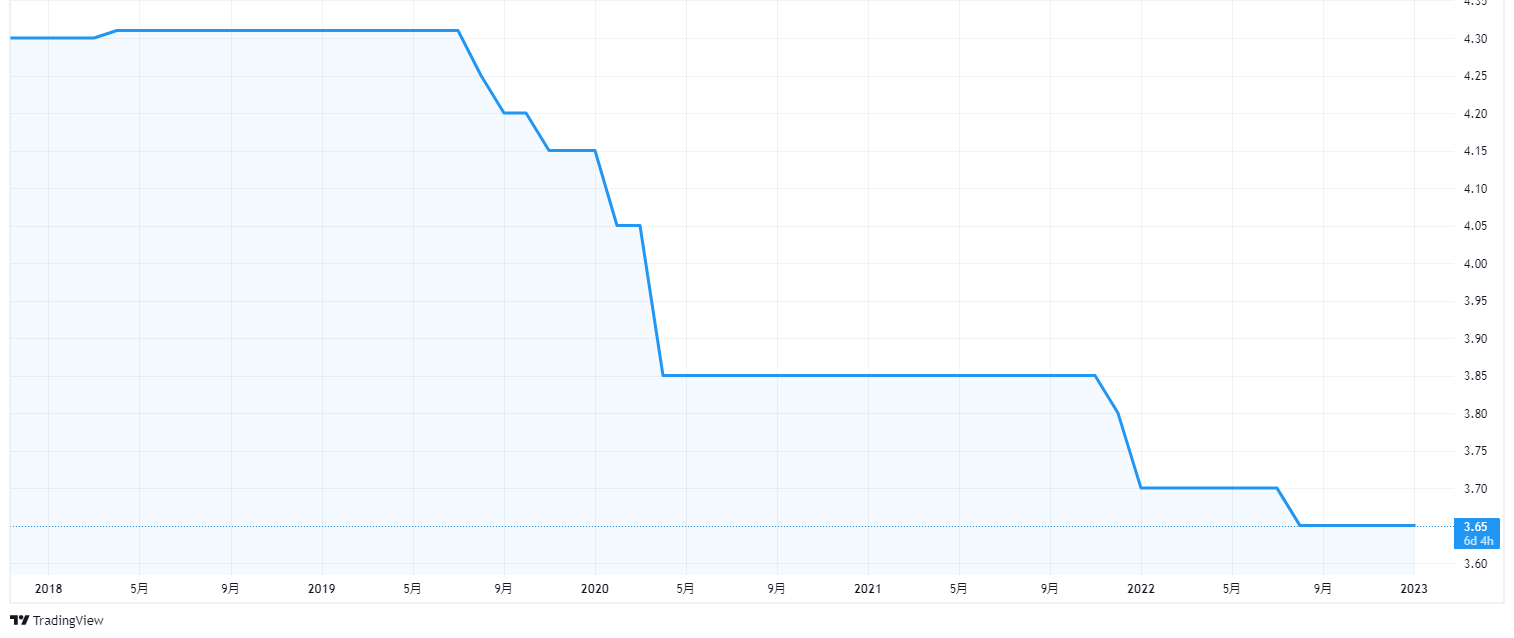

【直近5年の政策金利の推移(出所:TradingView)】

不動産業界、特に住宅不況が好転するまで緩和を続ける方針です。

政府は全国一律の利下げでなく、販売不振が続く地域で住宅ローン金利の下限撤廃を認めるといった規制緩和で市場を正常化させたい考えのようです。

2022年12月

政策金利据え置き

中国人民銀行は12月20日、事実上の政策金利である最優遇貸出金利(LPR、ローンプライムレート)を据え置きました。

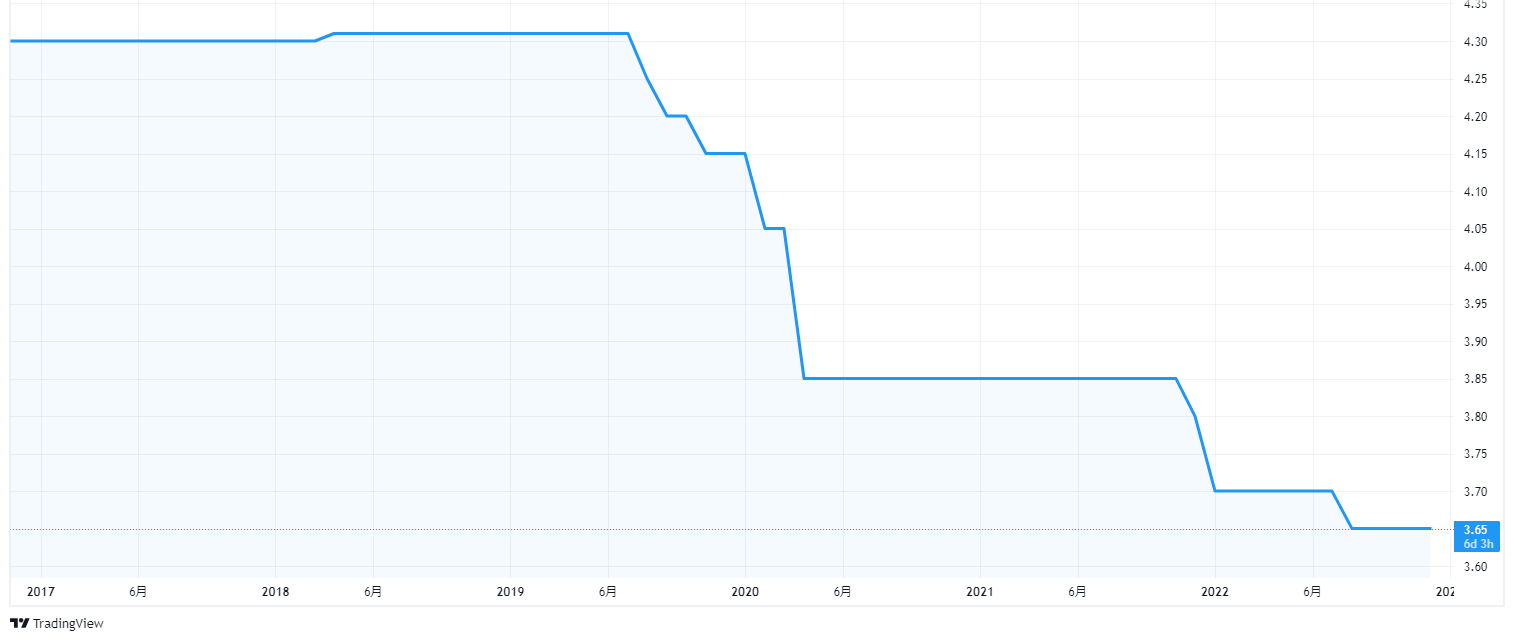

【直近5年の政策金利の推移(出所:TradingView)】

政府は懸念されている不動産セクターのテコ入れのため、工事の中断が相次いだ不動産開発企業の資金支援を強化し、信用改善を通じてマンション取引の正常化を急ぎます。

2022年9月

政策金利を据え置き

中国人民銀行は9月20日、事実上の政策金利と位置づける最優遇貸出金利(ローンプライムレート、LPR)を据え置きました。

景気回復の遅れで追加利下げの観測も浮上していますが、約2年ぶりの水準となった人民元安が懸念材料です。

さらなる金融緩和は資金流出につながる可能性もあり、人民銀行は慎重に金融政策を判断していく方針です。

2022年8月

今年3度目の最優遇貸出金利を利下げ

中国人民銀行は8月22日、今年3回目の利下げに踏み切りました。

今春に悪化した景気の回復が鈍いためです。

金融緩和で資金需要を刺激する狙いだが、新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策が経済活動の正常化を阻んでいます。

潤沢な資金を市場に供給しても消費や投資が増えない「流動性のワナ」に陥りつつあるとの見方もあるようです。

予想外の利下げ

中国人民銀行は8月15日、中期貸出制度(MLF)の1年物金利を予想に反して2.75%に引き下げました。

利下げは1月以来です。

新型コロナウイルス感染対策のロックダウンや不動産低迷の深刻化による影響を受ける経済への支援を強化する狙いです。

市場では、⽶国をはじめ海外で利上げが進み、約12年ぶりに中国⻑期⾦利の⽅が低い環境下、中銀が⽶中⾦利差を考慮し利下げを⾏わないと⾒込まれていました。

そのため、今回の利下げはポジティブサプライズをもたらしましたが、⾜元の⽶国⻑期⾦利のピークアウトが利下げ余地を与えた可能性もあります。

2022年6月

利下げなくも、追加利下げ観測あり

中国人民銀行(中央銀行)が6月20日発表した6月の最優遇貸出金利(LPR、ローンプライムレート)は、5月と同じでした。

中小企業の借入金の返済猶予など5月にまとめた金融支援策の効果を見極める姿勢のようです。

ただ景気の悪化で住宅市場の調整は長引いており、市場では追加利下げの観測も根強く残っています。

2022年5月

住宅ローン向け利下げ

中国人民銀行は5月20日、住宅ローンなど中長期の貸出金利の目安となる事実上の政策金利を引き下げました。

マンションの購入需要をテコ入れし、不動産開発会社の資金繰りも支える狙いがあると思われます。

一方、政府は新型コロナウイルスの感染封じ込めを狙う「ゼロコロナ」政策を堅持する方針のため、厳しい行動制限が金融緩和の効果を減殺する可能性もあります。

人民銀行、利下げ示唆

中国人民銀行の総裁は5月12日の記者会見で利下げを示唆しました。

「市場の貸出金利をさらに引き下げて、企業などの資金調達コストを減らし、資金需要を刺激する」と述べた事が、政策金利の引き下げを示唆したと受け止められたのです。

5月12日の上海市場で人民元は対ドルで1ドル=6.79元で取引を終え、2020年9月以来の安値を付けました。

人民銀は最優遇貸出金利(LPR、ローンプライムレート)を事実上の政策金利と位置づけています。

1年物は優良企業の貸出金利の参考となり、5年物は住宅ローンなど中長期資金を融資する際の目安となります。

5月に利下げすれば4カ月ぶりとなります。

2022年4月

利下げ見送り

中国人民銀行(中央銀行)は4月20日、事実上の政策金利と位置づける最優遇貸出金利(LPR、ローンプライムレート)を据え置きました。

新型コロナウイルス対応の行動制限で経済は失速していますが、まずはすでに発表した資金繰り支援策の効果を見極める姿勢を保っています。

利下げによる資金流出の懸念も背景にあると思われます。

預金準備率引き下げ

中国人民銀行は4月15日、市中銀行から強制的に預かるお金の比率を示す「預金準備率」を引き下げると発表しました。

4月25日から0.25~0.5%下げます。

3⽉以降のコロナの感染拡⼤、上海市などの都市封鎖による経済の落ち込みを下⽀えする狙いとみられます。

準備率の引き下げは2021年12月以来、4カ月ぶりです。

準備率を下げると市中銀行が人民銀に預けるお金が減り、貸し出しなどに回すお金が増えます。

2022年3月

金利引き下げを見送り

中国人民銀行が3月21日発表した2022年3月の最優遇貸出金利(LPR、ローンプライムレート)は1年物が3.70%でした。

新型コロナウイルスの感染急拡大などで利下げ観測も浮上していたものの、据え置きました。

1月までの利下げ効果と最近の景気下押し圧力を慎重に分析する方針とみられます。

2022年2月

政策金利、2月は据え置き

中国人民銀行が2月21日発表した2022年2月の最優遇貸出金利(LPR、ローンプライムレート)は1年物が3.70%となりました。

3カ月ぶりに据え置きました。

景気の下押し圧力は残っているものの、1月まで2カ月連続で実施した利下げなど金融緩和の効果を見極める方針のようです。

1年物のLPRは優良企業に適用する貸出金利の参考となります。

人民銀は毎月公表し、事実上の政策金利と位置づけているものです。

住宅ローンなど中長期資金を融資する際の目安となる5年物は4.60%で、1月と同じでした。

中国の22年通年の成長率を市場予想で見ると5.2%程度である一方で、1-3月期の想定は大体4%と想定されており、年後半に景気を押し上げる方向で考えている可能性が高いでしょう。

昨年の預金準備率の引き下げから、足元の各種政策金利の引き下げは、今後も継続する可能性があります。

なお、利下げ幅が、先進国で見慣れた0.25%の利下げに比べ小幅なのは国営銀行など銀行収益への配慮があるためと見られ、今後想定される1回分の利下げ幅も比較的小幅にとどめ調整を続ける運営と見込まれます。

2022年1月

2か月連続の利下げ

中国人民銀行(中央銀行)が20日、2カ月連続の利下げに踏み切りました。

新型コロナウイルスの感染拡大に伴う移動制限で経済活動が停滞しているためです。

優良企業に適用する貸出金利の目安となり、事実上の政策金利と位置付けられる1年物の最優遇貸出金利(ローンプライムレート)を0.10%引き下げ、3.70%としました。

ただ新たな財政刺激策は乏しいままです。

地方政府が依存する土地収入などが落ち込んでおり、金融頼みの景気下支えが鮮明になっています。

また、LPR金利の低下も公表されました。

特に5年物LPRの低下は、不動産業への締め付け政策の休止を示唆しています。

MLF金利の追加的な引き下げの可能性も含め、LPRの一段の低下が進むことは景気の下支えとなると期待されます。

これを受けた金融市場の動きですが、5年物の最優遇貸出金利が1年9ヵ月ぶりに引き下げられたことが投資家の買い安心感を誘い、1月20日の香港株式(ハンセン指数)は、同市場上場の中国主要不動産銘柄で構成されるハンセン中国不動産株指数の上昇にけん引され、続伸しました。

2021年12月

中国人民銀行が利下げ

中国人民銀行が利下げしました。

20日、事実上の政策金利と位置づける最優遇貸出金利(LPR、ローンプライムレート)の1年物を0.05%下げ、3.85%から3.80%となりました。

2020年4月以来、1年8カ月ぶりの引き下げです。

景気の減速を受けて中小企業の借り入れ負担を和らげ、雇用への影響を抑えたい考えです。

ただ、その利下げ幅は小さく、景気下支え効果は大きくなさそうです。

消費の伸び悩みや不動産開発の停滞で減速傾向にある景気を刺激するため、人民銀行は2020年4月以来1年8ヵ月ぶりに金融緩和に踏み切ったのです。

2021年11月

中銀、金融緩和の姿勢を強める姿勢

19日に中銀は7-9月期の「貨幣政策執行報告」を発表しました。

経済情勢に関して経済安定の難しさが増したとした上で、金融政策について、「大規模かつ広範な流動性供給を行わない」との文言を削除し、「与信拡張の安定性を強化する」との文言を追加しました。

景気の底上げに向けて、金融緩和の姿勢を強めるとの期待に繋がる内容です。

脱炭素向けに金融緩和

11⽇8⽇、中国⼈⺠銀⾏が新たな流動性供給ツールを発表しました。

脱炭素関連企業向けの優遇⾦利の適⽤で、的を絞った⼤幅な「利下げ」ともいえるものです。

対象分野は、クリーンエネルギー、省エネと環境保護、炭素排出削減の3つです。

利下げについてですが、企業向けと銀⾏向けで分かれています。

まず企業向けですが、銀⾏が今後脱炭素関連企業に貸出を⾏う際、現在3.85%の1年最優遇貸出⾦利(LPR)並みの⾦利で貸出を⾏うことが定められました。

⼀般的な貸出⾦利の加重平均は現在5.2%なので、⼤幅に優遇された⾦利といえるでしょう。

次に銀⾏向けですが、貸出額の60%に対して中銀が1.75%の⾦利で流動性供給を⾏うこととされました。

これは銀⾏の市場での資⾦調達⾦利を⼤きく下回る⽔準です。

この結果、銀⾏は約2%ポイントの利ザヤを確保できるため、脱炭素関連企業への貸出意欲が⼀段と⾼まると期待されます。

これについては、銀⾏が先に貸出を⾏ってから中銀が流動性供給を⾏うという⼿順が決まっています。

また、貸出について脱炭素の効果なども含め、中銀への報告が求められています。

この二つにより低⾦利のマネーが確実に脱炭素関連企業の実需に向かい、⾦融市場でバブルを引き起こす副作⽤を抑制する効果が期待される、というわけです。

2021年9月

中国人民銀行、中小支援枠に5兆円

中国人民銀行は9日、中小零細企業に低利での借り換えを促すため3000億元(約5兆1000億円)の資金枠を設けると発表しました。

資源高でコストが上がっても価格転嫁が遅れており、企業の資金繰りは苦しくなっています。

景気の減速感が強まるなか、就業者の8割が働く中小零細企業の支援に注力し、雇用の安定にも目配りをします。

2021年7月

預金準備率を引き下げ

中国人民銀行は9日、市中銀行から強制的に預かるお金の比率を示す「預金準備率」を引き下げると発表しました。

一部の小型地銀を除く金融機関が対象で、15日から0.5%下げます。

卸売物価指数の伸びが高止まりしており、中小零細企業はコスト高に苦しんでいます。

準備率の引き下げで銀行に中小零細向けの貸し出しを増やすよう促す狙いがあります。

預金準備率の引き下げは2020年5月以来で、1年2カ月ぶりです。

人民銀は刺激策推進の再開ではないと主張しているようですが、7月7日に行われた国務院常務会議で預金準備率の引き下げが示唆された時、市場にはポジティブサプライズをもたらしました。

そして今回の9日の正式な発表においても、的を絞った預金準備率の引き下げが見込まれる中、中銀が全ての銀行に対して預金準備率を引き下げたことは、市場センチメントの一段の改善に寄与しました。

全面的な引き下げにより、大量のMLF(中期貸出ファシリティ)の償還や納税の集中等による当面の大きな資金需要を上回る流動性が金融市場に供給されるとみられます。

人民銀による迅速な行動は国内経済の落ち込みを防ぎ、安定した回復を確保する方法の一つです。

預金準備率引き下げを検討

中国国務院(政府)は7日開いた常務会議で、市中銀行から強制的に預かるお金の比率を示す「預金準備率」の引き下げなど緩和的な金融政策を検討していると明らかにしました。

中小企業の資金繰りを支援する狙いがあります。

実施時期は「適切な時期」として具体的には明らかにしませんでした。

2021年2月

最優遇貸出金利を10か月連続で据え置き

中国人民銀行(中央銀行)は2月20日、銀行の貸出金利の指標となる最優遇貸出金利(ローンプライムレート)を10カ月連続で据え置きました。

据え置きは市場の予想通りで、1年物は3.85%、5年物は4.65%です。

春節前に金融引き締め

中国が金融の引き締め政策を遂行しています。

不動産の値上がりや株価上昇への対応です。

金融市場から2週間あまりで3200億元(5兆2000億円)を吸収し、春節前としては異例の引き締め気味の運営を続けています。

1月末には銀行間取引で翌日物金利が一時6%台に跳ね上がっています。

資産高騰を抑えたい当局の意向を反映しているわけですが、海外市場や景気に波及する可能性が残っています。

2021年1月

2021年は金融政策の安定を優先

中国人民銀行(中央銀行)の易綱総裁は、2021年は金融政策の安定を優先して取り組む考えを示しました。

人民銀はさまざまな政策手段を用いて流動性を合理的な範囲で、潤沢な水準に維持し、マネーサプライと社会融資総量の伸びを名目経済成長率と基本的に一致させると述べました。

2020年11月

中期貸出を通じて8000億元を供給

2020年11月16日、中国人民銀行は中期貸出制度(MLF)を通じて8000億元(1214億8000万ドル)を金融機関に供給しました。

月間の供給額としては2016年以降で最大です。

同国では、国有企業のデフォルトが相次ぎ、先週の社債市場で売りが膨らんでいました。

今回の措置は市場の懸念を鎮静化する狙いがあるとみられます。

2020年8月

人民銀行がステルスで国債を買い入れしている可能性

7月の中国国債保有状況関するデータで「その他機関」の保有額が急増したことから、人民銀行(中央銀行)が景気回復を支援するために国債を購入していたのではないかとの観測が浮上しているようです。

通常月次ベースでほとんど変化がないその他機関の国債保有は7月に1964億9000万元増の1兆7900億元(2578億9000万ドル)となりました。

その他機関には人民銀、財政省、政策銀行などが含まれており、必ず人民銀行が買っている事が明らかになっているわけではありません。

2020年5月

人民銀行が170億ドル程度の資金を供給

2020年5月27日、中国人民銀行は期間7日のリバースレポを通じて1200億元(168億ドル)を供給したと発表しました。

金利は2.20%に据え置きました。

人民銀行、より強力な措置を表明

中国人民銀行は新型コロナウイルスのパンデミックへの対応として、「より強力な」政策を講じると表明しました。

人民銀は5月10日に1-3月の金融政策執行報告を公表しました。

前回の報告書にあった、「中国経済を過剰な流動性であふれさせることは避ける」との文言は、政策見通しに関する部分から削除されました。

これまでは預金準備率や対象を絞った預金準備率の引き下げといった手段を明記していたものの、今回はどのような具体的な政策への言及は避けました。

2020年4月

政策金利を0.2%引き下げて3.85%に

2020年4月20日、中国人民銀行は2カ月ぶりに利下げしました。

政策金利の最優遇貸出金利(LPR、ローンプライムレート)1年物を4月分は前月比0.2%低い年3.85%に下げました。

下げ幅は前回(0.1%)から拡大しました。

中国共産党は17日の政治局会議で、中小零細企業に資金を行き渡らせるべきとして、利下げや預金準備率の下げを求めており、それに応えた形です。

1年物MLF金利を2.95%に引き下げ

2020年4月15日、中国人民銀行は中期貸出制度(MLF)を通じて1年物資金1000億元(約1兆5200億円)を供給しました。

金利は従来の3.15%から2.95%に引き下げました。

基準金利引き下げは示唆せず

2020年4月3日、中国人民銀行の劉国強副総裁は預金基準金利の変更をすぐには行わない旨を示唆しました。

基準金利引き下げを決断する前に十分な評価が必要だと述べました。

最近の貸出金利の下げを受けて銀行の利ざや圧迫を和らげるため、人民銀が近く預金金利を引き下げるとの観測がありましたが、これを否定した形です。

同総裁は預金金利は国内金利システムの「安定役」であり、インフレや経済成長率、通貨安圧力など複数の要因を総合的に勘案して決めるべきと指摘しました。

預金基準金利は現在1.5%です。

預金準備率を1%引き下げ

2020年4月3日、中国人民銀行(中央銀行)は市中銀行から強制的に預かるお金の比率を示す「預金準備率」を下げると発表しました。

対象は農村で営業する農村商業銀行、農村信用社、農村合作銀行など約4千の金融機関で下げ幅は1%となります。

新型コロナウイルスで打撃を受ける中小零細企業向けの貸し出しを増やす事が狙いです。

4月15日に0.5%、5月15日に0.5%それぞれ下げる方針です。

準備率を下げると市中銀行が人民銀行に預けるお金が減り、貸し出しなどに回すお金が増えます。人民銀によると、今回の措置で計4千億元(約6兆円)の資金が市場に放出されるという事です。

人民銀は同時に、法定の預金準備率を超えて銀行が人民銀にお金を預けた場合、超過部分につける利息を下げる方針も発表しました。

4月7日から年0.72%だった所を年0.35%に下げます。

2020年3月

中国人民銀行、7日物リバースレポ金利を引き下げ

2020年3月30日、中国人民銀行は7日物リバースレポ金利を2.20%に設定し、前回(2.40%)から0.2%引き下げました。

引き下げは昨年11月以来、3回目で、引き下げ幅は過去5年近くで最大でした。

馬駿・人民銀金融政策委員は、中国には金融政策の調整余地がかなりあるとの認識を示した上で、このタイミングで引き下げた事は、中国国内企業の操業再開や世界的な新型コロナウイルスの感染拡大状況、対外的な経済状況の悪化を考慮したものであるとしました。

利下げは見送り

2020年3月20日、中国人民銀行は事実上の政策金利である最優遇貸出金利(LPR、ローンプライムレート)1年物を3月は年4.05%にすると発表しました。

つまり前月の水準を据え置いたという事です。

市場では利下げ観測もありましたが、人民銀は見送りました。

食料品などの値上がりを意識したのかもしれません。

預金準備率を引き下げ

2020年3月13日、中国人民銀行は中小零細企業向けの融資を増やした銀行を対象に、預金準備率を下げる事を決定しました。

下げ幅は0.5%か1%となっており、これとは別に全国展開する中堅銀行を対象に準備率を1%下げます。

人民銀行によると今回の準備率下げで計5500億元(約8兆円)の資金が市場に放出され、銀行の資金調達コストも85億元軽減されます。

引き下げは1月以来2カ月ぶりとなります。

2020年2月

預金基準金利を5年ぶりに引き下げる検討

中国人民銀行は、約5年ぶりの預金基準金利引き下げを検討しているようです。

中国の経済活動は引き続き苦境で、企業を支える低利融資を続けるために預金基準金利が引き下げられるのではと予想する人が増えていました。

人民銀は既に銀行貸出金利の指標であるローンプライムレートを過去6カ月で3回にわたり引き下げていますが、預金者への影響を懸念し、預金基準金利の引き下げに踏み切ることはしませんでした。

家計と企業合わせて175兆元(約2751兆円)相当の預金金利に連動する預金基準金利が下がれば、不良債権の増加で既に苦しい状況に置かれている市中銀行にとって、利ざや改善と貸し出し能力の確保につながります。

最優遇貸出金利を引き下げ

2020年2月20日、中国人民銀行は、銀行の貸出金利の指標となる最優遇貸出金利を予想通り引き下げました。

新型コロナウイルスの感染が広がる中、企業の資金調達コストを引き下げ、経済を支援する狙いがあります。

利下げを実施

2020年2月17日、中国人民銀行は市中銀行向けに1年間の短期資金を融通する場合の金利を、従来の年3.25%から年3.15%に下げました。

この金利は政策金利である最優遇貸出金利(LPR)を計算する基礎にもなり、2月20日に公表する2月分のLPRも下がると思われます。

人民銀が市中銀行に1年ほどの短期資金を供給する今回の仕組みは、中期貸出ファシリティー(MLF)と呼ばれます。短期の資金は公開市場操作で供給し、3カ月~1年とやや長めの資金はMLFで融通するシステムとなっています。

月内に利下げへ

中国が新型肺炎の打撃を抑えるため、政策金利の引き下げを検討しています。

中国人民銀行は2月20日に公表する政策金利を引き下げる検討に入ったようです。

マスクなど医療用品を生産する企業には利子補給をすると共に医療関係者の給与の税金も優遇します。

中国は優良企業向けに適用する最優遇貸出金利(LPR、ローンプライムレート)を政策金利と位置づけて毎月20日に公表していますが、今は1年物で4.15%となっている所を引き下げるべく検討に入っています。

引き下げれば昨年11月以来、3カ月ぶりとなります。

財政出動も増やす。財政省の余蔚平次官によると、新型肺炎の関連で6日までに667億元(約1兆円)の財政資金を用意した。患者の医療費を無料にしたほか、前線で働く医師の手当やボーナスを支出している。

人民銀行、コロナウイルスによる景気下振れ対策で18兆円程度供給

2020年2月2日、中国人民銀行は2月3日に公開市場操作で金融市場に1兆2千億元(約18兆7千億円)を供給すると発表しました。

1日のオペとしては異例の規模で、れは一時しのぎといえるレベルをはるかに上回っているといえます。

もしこれでもリスクオフの動きを抑えられなければ、激しい売りが待ち受けることになります。

また人民銀は為替市場に介入する可能性が高いと見られており、新型肺炎の拡大による金融市場や経済への悪影響を少しでも緩和しようと躍起です。

2020年1月

TMLF金利を据え置き

2020年1月23日、中国人民銀行は1年物の標的型中期貸出制度(TMLF)を通じて一部の商業銀行に2405億元(348億ドル)を供給し、金利は市場の引き下げ予想に反し、据え置きました。

人民銀は2019年11月に従来型のMLFの金利を引き下げているため、TMLF金利も下げると見込まれていました。

1年物TMLF金利は3.15%に据え置かれました。

人民銀行、中小企業向け金融支援を強化

2020年1月3日、中国人民銀行は中小・零細企業向けの金融支援強化を表明するとともに、穏健な金融政策スタンスを今年堅持する方針を示しました。

具体的な政策

人民銀行の発表によれば、的を絞った預金準備率引き下げや再貸し出しなどを通じて企業の資金調達へのアクセスをしやすくする、との事です。

人民銀はまた、インターネット金融と不動産ファイナンスのための長期的な規制メカニズム構築に照準を定め、主要なリスクを取り除く取り組みを続けることも明らかにしています。

また、中国の貿易・投資や国際収支、越境資本フローに対する外部からの影響に対応する政策手段を多様化するとも表明しました。

2019年12月

基準貸出金利を取りやめ、金利自由化へ一歩

2019年12月28日、中国人民銀行は来年から全ての与信についてローンプライムレートを用いるように命じました。

以前の指標だった貸出基準金利を終わらせ、金利自由化に向け歩みを進める形です。

変更は2020年3月から始め、同年8月末までに終えるべきだとしているようです。

旧来のやり方

中国ではこれまで1年物の貸出基準金利が主要な金利指標として使われていました。

李首相、預金準備率引き下げに言及

2019年12月23日、李克強首相は中小企業の全体的な借入コスト引き下げに向け、政府が市中銀行の預金準備率の引き下げを続ける考えを示しました。

マーケットでは中国人民銀行が春節連休前の資金需要増加などから、1月に資金供給を増やすとの観測があり、首相のコメントはこれに沿ったものと言えます。

以前も首相が預金準備率引き下げに言及した数週間後に、人民銀が実行したという経緯もあります。

中国人民銀行総裁、長い期間正常な金融政策を維持と表明

2019年12月1日、中国人民銀行の易綱・総裁は可能な限りの長い期間、「正常」な金融政策を維持するべきだとの見解を示しました。

中国の経済成長率は依然として妥当なレンジにあり、インフレ率も全般的に落ち着いているから、というのがその理由です。

また、世界各国中銀の金融政策がゼロ金利に近付いているものの、中国は量的緩和の導入はしないと表明しました。

2019年11月

中国が0.05%利下げ

2019年11月20日、中国が0.05%利下げして年4.15%としました。

中央銀行は事実上の政策金利である最優遇貸出金利の1年物を0.05%下げて年4.15%にすると発表しました。

物価上昇にも目配りしなければならず、下げは小幅にとどまりました。

最優遇貸出金利とは

この最優遇貸出金利は、銀行が優良企業向けに適用する貸出金利の事で2019年8月から公表を始め、以前の貸出基準金利に代わる新たな政策金利と人民銀は位置づけています。

毎月20日に公表し、企業向け貸し出しの参考になる1年物と住宅ローン金利の目安になる5年物の2種類があります。

1年物は8、9月と2カ月連続で下げた後、10月分は据え置きましたので、今回の下げは2カ月ぶりとなります。

5年物も11月分は4.8%と0.05%下げていますが、5年物の下げは初めてとなります。

2019年10月

人民銀行、予想外の資金供給

2019年10月16日、中国人民銀行は中期貸出制度を通じて1年物資金2000億元(約3兆600億円)を供給しました。

これは予想外の資金供給となりました。

前に供給した資金の満期が到来する前の資金供給は珍しいのです。

もしかしたら18日発表のGDPが悪いのでしょうか。

2019年9月

デジタル人民元はまだ先も研究を進めている模様

2019年9月24日、デジタル通貨の発行について具体的なスケジュールがない事を明言しました。

中国人民銀行(中央銀行)の易綱総裁は、

「発行に向けたスケジュール表はない。研究、試験、評価、リスク管理などがまだ必要」

と語りました。

市場で言われている早期発行の観測を打ち消した形ですが、総裁が「デジタル人民元」に言及するのは初めてで、研究が進んでいる現状が分かります。

1年ものLPR、小幅引き下げとその背景

2019年9月20日、中国は1年物ローンプライムレート(貸出基礎金利)を前月の4.25%から4.20%に引き下げました。

この引き下げ自体は予想されていましたが、直近のより対象が広い預金準備率の引き下げがあったため、より大胆な利下げに動くとの期待が高まっていましたが、大幅緩和は見送られた格好です。

invstem.com

invstem.com

大幅利下げを見送った背景にはインフレ、人民元安、住宅バブルという3つの要因が取りざたされています。

まずインフレ懸念。

7、8月の消費者物価は前年同月比2.8%上昇し、政府が上限としているる3%に近づいています。

豚肉などは8月は47%も上がり、社会問題になる勢いです。

利下げはインフレを助長する効果があるため、大幅利下げはしにくかったのです。

次に通貨問題。

通貨人民元にも下落圧力がかかっていて、8月初めに1ドル=7元台に突入し、9月初めには同7.2元近くまで下落しています。

足元は落ち着きを取り戻していますが、利下げで元売り圧力に再び火がつく恐れもあります。

最後に金融緩和マネーの行先問題と言って良い住宅問題。

政府が行っている金融緩和のマネーが本来行ってほしい製造業ではなく、不動産に行っている状況にあり、緩和を進めにくくなっているのです。

1年ものMLFで2000億元を供給

2019年9月17日、中国人民銀行は1年物の中期貸出ファシリティー(MLF)を通じ、金融機関に2000億元(約283億ドル)を供給しました。金利は3.3%で据え置いています。

預金準備率を0.5%引き下げ、景気下支えを狙う

2019年9月6日、中央銀行は預金準備率を0.5ポイント下げると発表しました。

9月16日から実施します。

大手銀行の標準的な準備率は13%になりますが、これとは別に、地方銀行だけを対象に準備率を10~11月に計1ポイント下げる予定です。

アメリカとの貿易戦争の長期化に備え、減速する国内経済に資金を新たに供給することが狙いで、景気の下支えを強めます。

人民銀行は

穏健な金融政策を続ける。バラマキはしない。景気下支えの強度を高める

と説明しています。

中国政府は預金準備率引き下げに加え、地方政府による特別債発行の加速も呼び掛けています。

同債券はインフラ投資の資金に充てられることが多く、中国経済を下支えすることになると説明しています。

2019年8月

急激な資本流出を防ぐ規制を導入

中国政府が海外への資金流出を抑制する新規制を導入しました。

invstem.com

invstem.com

資金流出が加速した場合、海外送金や外貨売却が多い銀行の評価を引き下げる新ルールを適用します。

また、不動産会社には借り換え目的以外の外債発行を禁じました。

当局も、元安に歯止めがかからない状況は回避するため、細心の注意を払っているのでしょう。

金利自由化??まだ遠い

2019年8月20日、中国人民銀行は、新たに始めた銀行貸し出しの新たな指標金利(ローンプライムレート、LPR)について説明し、その際「市場化」という言葉を多用しました。

invstem.com

invstem.com

LPRは優良企業向けの最優遇貸出金利です。

いまは国務院が決める基準金利が銀行の貸出金利に強い影響力を持っていますが、今後はLPRをもとに実際の融資金利が決まります。

invstem.com

invstem.com

基準金利は政府が恣意的に決める一方、LPRは18の銀行が報告する値を平均して算出するので、より市場化したと当局は説明します。

しかし、それは表向きで、結局新たな基準金利をつくるだけに終わる可能性も強そうです。

まず、LPRの算出時に参照するのが人民銀行が大手銀行に短期資金を融通する「中期貸出ファシリティー(MLF)」の金利であること。

各行はこの金利にスプレッドを上乗せして貸出金利を出すわけですが、ベースレートとなるMLF金利の算出根拠が不透明なのです。

加えて、銀行が資金調達する際の預金金利は厳しい規制を残すこと。

人民銀行は預金については基準金利を残すとしています。

つまり、預金の金利を当局が管理するということ。

自由金利の国では、そうはなりません。

銀行の貸出金利は資金調達コスト等を勘案して決まります。

貸出金利の市場化には資金調達時の預金金利も市場化する必要がありますが、預金の規制を残すと結局意味がありません。

最後に、貸出金利の不正を調べるのが「市場金利設定自律機構」である点です。

中国には貸出金利の下限を基準金利の0.9倍にする暗黙の慣行があるようです。

そして、基準金利の0.9倍を下回らないよう銀行を指導してきたのが同機構なのです。

同機構は預金金利が上がりすぎないようある種の談合に目をつぶる一方で、同じ組織が貸出金利では競争を促しているわけです。

上手くいくわけがありません。

2019年1月

中央銀行が預金準備率引き下げ

中央銀行が市中銀行から強制的に預かるお金の比率を示す預金準備率を1ポイント引き下げました。

景気下押し圧力への対応策として、中国当局は2018年よりも緩和的な金融政策をとる姿勢を鮮明にした形です。

金融政策を巡る表現も変わりました。

直近で預金準備率を引き下げたのは2018年10月でしたが、この時は「穏健で中立な金融政策を続ける」としていた所を、今回は「穏健な金融政策を続ける」に改めました。

つまり、「中立」の二文字が削除され、緩和姿勢をより強調した形になったのです。

次は2015年秋から据え置いている政策金利を下げるかどうかが焦点になるでしょう。

コメントを残す