ここではインド株式の動きについてフォーカスしてみていきます。SENSEXなどインド株式指数の動きなどを中心に定点観測していきます。

金融政策や政治的な動きについては別の記事でご確認ください。

invstem.com

invstem.com

invstem.com

invstem.com

インド経済の基本的な強み

インドは世界的に見ても有数の潜在力の高い国と言えます。

- 人口13億人の経済規模

- 生産年齢人口が増加する人口ボーナス期にあること

- モディ首相が推し進める一連の構造改革(インフラ投資・整備、税制・財政改革、メイクインインディアによる製造業育成)

- 海外からの直接投資の増加による製造業の拡大

- 国際競争力の高い業種・企業の存在(IT、医薬)

など、中長期的なインド経済の強みはざっとあげるだけでもこれほどあります。

力強い内需と海外からの直接投資を原動力として、インドは持続的な高成長を遂げることが期待されています。

2022年10月発表のIMFの世界経済見通しでも、少なくとも今後5年間、インドの実質GDP成長率は6%を上回る高水準で安定的に推移すると見込まれています。

今後は5年以上連続でインドの経済成長が中国を上回り、世界経済の成長の中心地の1つになることを示しているという事です。

インドの株式指数(チャート)の推移

インドの代表的株式指数、SENSEXの推移です。

2025年12月

2025年の振り返り

2025年のインド株式市場は、主要指数であるNIFTY50の上昇率が約10%前後と落ち着いた推移を見せた一方で、IPOが異例の活況を呈する二極化の様相を呈しました。

現地報道や市場データが示す通り、年間で100社を超える企業が上場を果たし、資金調達額は2年連続で過去最高を更新しています。この背景には、デジタル経済の進展や製造業の振興策「メイク・イン・インディア」の恩恵を受ける新興企業の台頭があり、投資家の関心が既存の大型株から成長性の高い未公開企業へとシフトしたことが窺えます。

特筆すべきは外国人投資家の投資行動における鮮明なコントラストです。流通市場においては利益確定売りやバリュエーションの調整に伴う売り越しが目立ちましたが、発行市場では対照的に大幅な買い越しを記録しました。これは短期的な指数の変動に左右されず、インド経済の長期的なファンダメンタルズや個別企業の将来性を高く評価する姿勢の表れと言えます。こうした「出口」ではなく「入り口」への強い資金流入は、インド市場全体の質的な底上げを裏付けており、今後は発行市場での期待感が流通市場へも波及することで、海外資金の流入がさらに加速する可能性を秘めています。

2025年11月

Niftyが抵抗線を突破

NIFTY50指数は、約1カ月にわたって上値抵抗線となっていた26,000の節目を突破しました。

この背景には、米印両国での利下げへの期待感に加え、国内企業の業績改善や改正労働法の施行といったポジティブな要因が重なったことがあります。27日には取引時間中に過去最高値を更新しており、約1年間の停滞期を経て、インド株が中長期的な上昇トレンドへと再び回帰したことを強く印象付ける結果となりました。

SENSEXが一時最高値を記録

インド株を見直す動きが強まっています。

SENSEXは過去最高値を一時上回り、政府の規制緩和やインド準備銀行の利下げ期待が追い風になっています。さらに、トランプ米政権の高関税がインドの経済改革を促す「外圧」として働いているとの見方もあります。

モルガン・スタンレーは企業業績の改善を背景に、SENSEXの2026年末目標を9万5000とし、今後の利益成長が加速すると予測しています。インフレ低下を受けた追加利下げ観測や、銀行部門の規制緩和なども企業成長を支える要因です。

政府は改正労働法を施行し、ギグワーカーへの社会保障適用や企業の人員調整を容易にする規定を導入しました。これは外資企業の参入障壁を下げ、投資環境改善につながるとの評価があります。

個人投資家の存在感が高まる

インド株式市場では個人投資家の存在感が急速に高まっています。

投資信託の少額積立制度(SIP)を通じた資金流入が増え、10月には過去最高を更新しました。海外投資家が売り越す一方で、国内の個人・機関投資家が買い支えており、SENSEXが高値圏を維持する原動力になっています。

個人向け投資プラットフォーム「Groww」を運営する企業のIPOが高い人気を集め、個人投資家の市場への浸透を象徴する出来事となりました。SIP口座は約1億に達し、個人の投資マネーは株価が軟調な局面でも流入を続けています。

国内勢の買い越し額は海外勢の売り越しを大きく上回り、インド市場は外国人資金の動向に左右されにくくなっています。家計の株式保有比率がまだ低いことから、個人投資家の存在感は今後さらに高まる可能性があります。

2025年10月

強気の評価が増える

インド株に対する強気な評価が増えています。

ゴールドマン・サックスなどの大手金融機関が相次いで投資判断を引き上げています。利下げや流動性の改善、企業業績の回復といった支援材料を背景に、インド株は2026年にかけて上昇基調を強めると見込まれています。

また、トランプ米大統領が米印貿易協定の締結が近いと発言したことで、米印関係改善への期待も高まっています。

一方で、MSCI新興国株指数が年初来30%上昇しているのに対し、MSCIインド株指数は3%の上昇にとどまっており、海外投資家の売りも目立っています。ルピー安や米印関係への懸念が払拭されない限り、最高値更新は難しいとの指摘もあります。当面は米印貿易交渉の行方が焦点になります。

2025年9月

復調の兆し

インドの株式市場は、政府が打ち出した大型減税策を好感し、回復の兆しを見せています。

消費刺激への期待から、主要株価指数SENSEXは2カ月ぶりの高値圏に入り、海外投資家による売り越しにも歯止めがかかりつつあります。特に、自動車や二輪車への減税が大きなインパクトを与えており、関連銘柄の株価が上昇しています。

この減税策は、8月15日にモディ首相が発表し、わずか1カ月後の9月22日には実行されるという異例のスピードで進められました。乳製品やパスタなどのGST(物品・サービス税)が12%から5%に、自動車関連は28%から18%に引き下げられ、個人消費の喚起とGDP成長率の押し上げが期待されています。実際、DBSグループ・リサーチは2026年3月期の成長率予想を6.3%から6.7%に引き上げました。

市場の信頼回復は、資金の流れにも表れています。インド証券保管会社(NSDL)の集計によると、9月第3週には約1億8900万ドルの買い越しがあり、これは2週連続の買い越しとなりました。過去1年間で海外投資家による売越額は270億ドルに達していましたが、ここにきて流れが変わりつつあります。

ただし、インド株は世界的な株高の波には乗り切れていません。MSCI新興国株指数が年初比で30%高となっているのに対し、SENSEXは14%高にとどまっています。背景には、米国との関係悪化による高関税の影響があります。モディ政権はトランプ政権下で最大50%の追加関税を課されており、これが海外投資家の警戒感を招いていました。

今後の株高持続には、米国との関税交渉の進展とインド準備銀行による利下げ再開が重要なカギとなります。トランプ大統領はモディ首相との電話会談を明かし、関係修復をアピールしており、関税緩和への期待が高まっています。また、インド準備銀行は2月に政策金利の引き下げを開始し、物価上昇率の鈍化を受けて年内にも利下げを再開するとの見方が優勢です。

こうした政策の総動員によって、関税の悪影響を最小限に抑えることができれば、海外マネーの回帰シナリオは現実味を帯びてきます。米モルガン・スタンレーは、SENSEXが2026年6月に8万9000まで上昇する可能性を50%、10万に達する確率を30%と予測しています。インド株は今、政策と市場の信頼回復を背景に、再び注目を集めています。

海外への資金流出が過去最高規模

インドの株式市場では、海外からの投資資金の流出が過去最大規模に達する見通しです。

集計によると、2025年の年初から9月26日までに、海外投資家によるインド株式の純流出額は168億ドル(約2兆4900億円)に上り、特に第3四半期に入ってから売りが加速しています。

この背景には、米国政府によるインド製品への最大50%の高関税の発動や、専門技術者向け就労ビザ「H-1Bビザ」の手数料引き上げなど、通商および移民政策の影響があります。加えて、インド株式の高いバリュエーションや米印間の貿易合意に対する不透明感も、海外資金の早期回復を難しくしている要因とされています。

サクソ・マーケッツのチーフ投資ストラテジストであるチャル・チャナナ氏は、海外資金の持続的な回復には、米国の政策の明確化、インドルピーの為替安定、そして企業業績が現在の株価水準を正当化できることが必要であるとの見解を示しています。

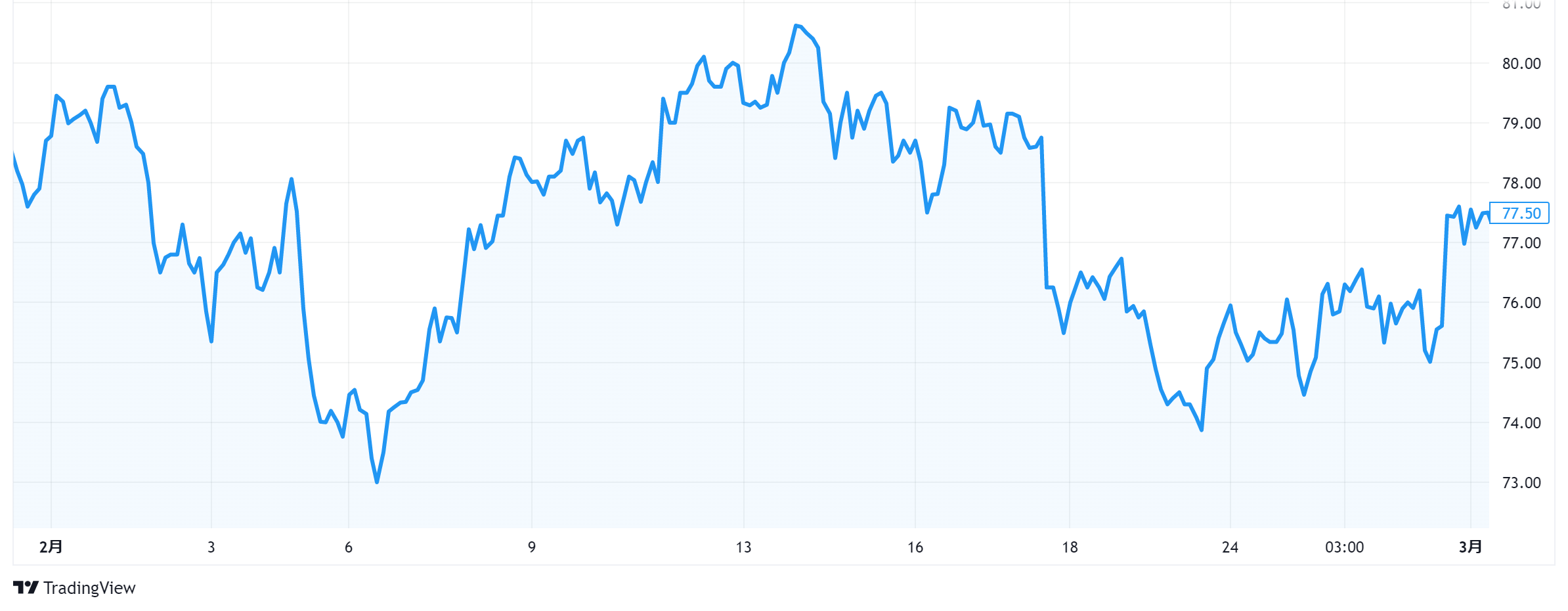

なお、こうした資金流出はインドルピーの為替相場にも影響を及ぼしており、今年は対米ドルで3.5%以上の下落を記録しています。アジア通貨の中でも特に弱さが目立ち、現地通貨建て資産の魅力が低下している状況です。

2025年7月

インド株の存在感が高まる

インド企業の存在感が世界の株式市場で急速に高まっています。

特に時価総額100億ドルを超える企業が120社に達し、日本の127社とほぼ肩を並べるまでになりました。この背景にはインドの高い経済成長期待と旺盛な消費・投資需要があり、国内外からの資金流入が続いています。

SENSEXなど主要株価指数も好調で、2024年に一時的な懸念があったものの、投資家心理は回復しつつあります。欧米のグローバルファンドが時価総額を基準に投資先を選ぶ傾向がある中、インドは急成長で有力候補に浮上。実際に金融やITセクターの企業が時価総額上位に並び、HDFC銀行は三菱UFJを上回る規模になっています。

またIPO市場も活況を呈し、2024年には件数で米国を抜いて世界一となる見込み。この急成長は、世界の投資マネーをさらに呼び込み、日本企業が国際的な資金争奪戦で不利になるリスクを浮き彫りにしています。MSCI指数の組み入れ比率ではまだ差がありますが、インドの勢いを無視できない状況になってきています。

2025年5月

7か月ぶりの高値

株式市場は、約7カ月ぶりの高値を記録しました。

物価指標が予想通り低位推移したことにより、6月の追加利下げへの期待が高まり、幅広いセクターが上昇しています。

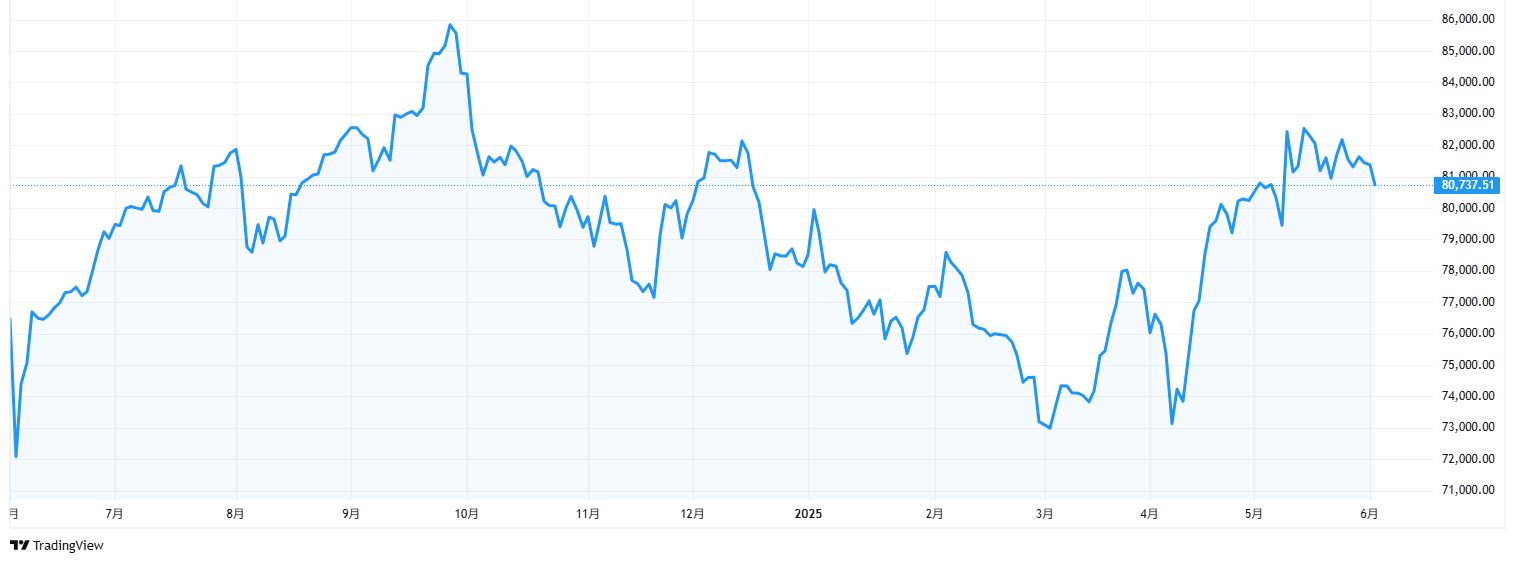

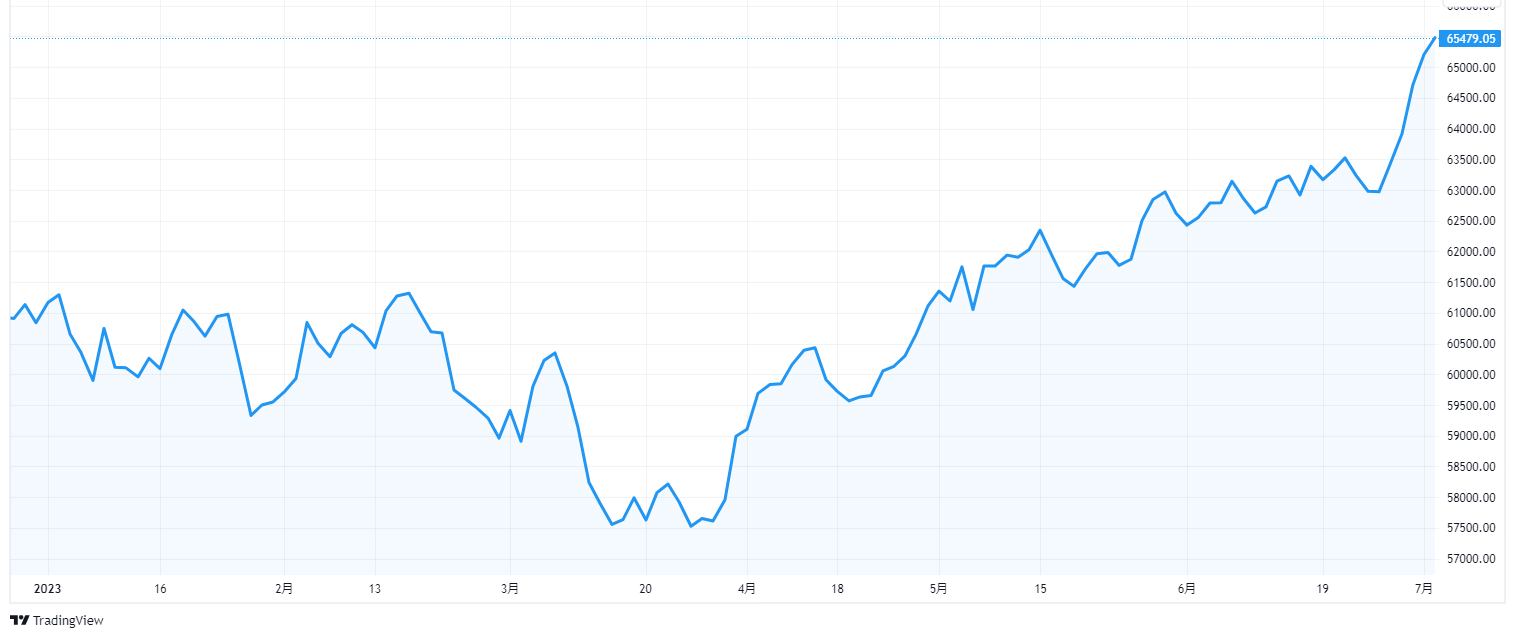

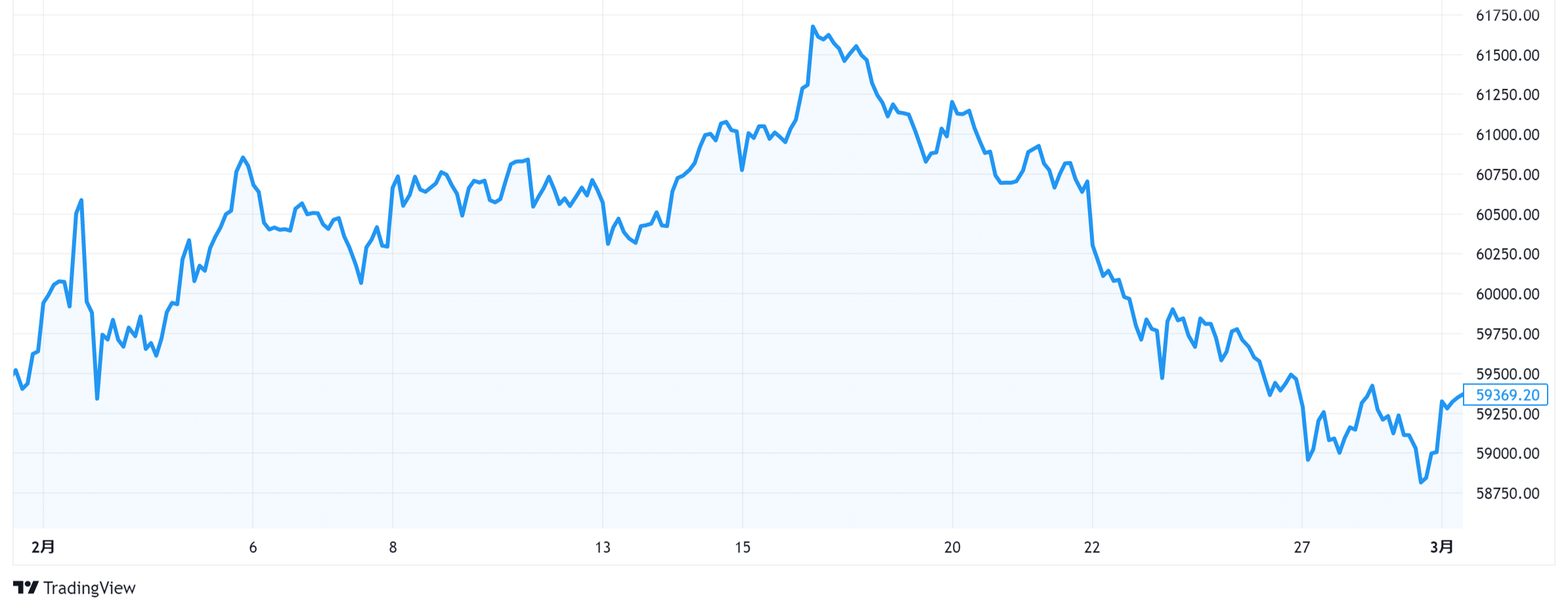

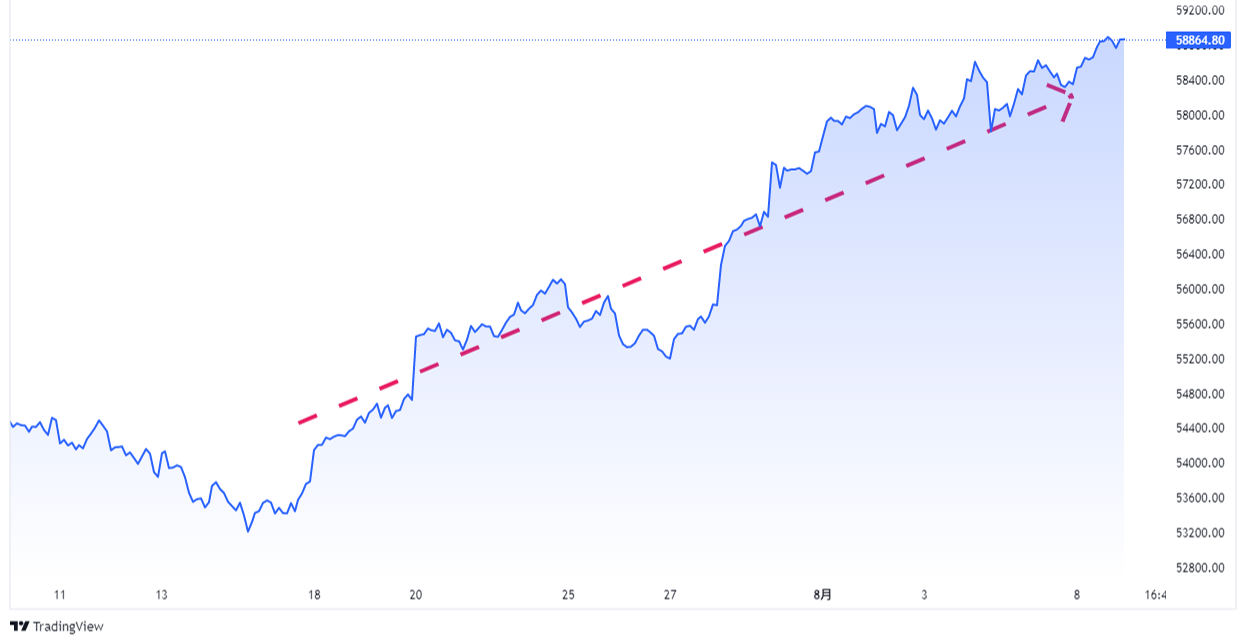

【直近1年のSENSEX指数の推移(出所:TradingView)】

特に、不動産やITなど、決算が振るわなかった企業が顕著に上昇し、金融市場の活気も増しています。

パキスタンとの紛争で下落

インド軍がカシミールのパキスタン支配地域とパキスタン領内のテロ拠点を攻撃したことで、インド株式市場では地政学リスクを懸念した売りが優勢となりました。

一方で、米国との貿易協定締結に向けた協議の進展が押し目買いを促していますが、インドが米中対立の最前線となるリスクも指摘されています。

インドとパキスタンの衝突は過去にも株価に影響を与えており、今回も市場の警戒感が高まっています。

米国はインドへの支持を明確に示しており、米印関係の強化が進んでいます。

また、米中貿易摩擦を背景に、アップルをはじめとする企業がインドへの生産移管を進めており、これがインド市場にプラスの影響をもたらす可能性があります。

一方、パキスタンは中国との協議を重ねており、今後の地政学的な動向に注目が集まっています。

海外機関投資家はインド株の買い越しを再開し、株価は米中対立の影響を受けつつも高値圏にあります。

今後のインドとパキスタンの対立が地域的な小競り合いに留まるのか、大国を巻き込む大規模な衝突へ発展するのか、市場は慎重に見極める必要がある状況です。

ただ、以下の要因から沈静化に向かう可能性の相応にあると思われます。

- 2019年の印パ軍事衝突時、インド人操縦士の拘束を機に事態が収束した前例がある。

- 現パキスタン政権はインドとの関係改善に前向きで、大規模な報復の可能性は低い。

- 国連や米国、中国が両国に自制を呼びかけており、外交的抑止力が働いている。

- インド政府も軍事施設を標的にしなかったと強調し、自制の姿勢を示している。

ここから、経済・市場への影響は限定的とも思われます。

実際2019年の空爆後、インド株価は底堅く推移し、収束後に上昇しています。

インド経済はパキスタンとの結びつきが弱いため、直接的な悪影響は少ないとの見方があるほか、米中摩擦の影響で海外資金流入が継続しているため、内需主導の景気回復は続くと考えられます。

2025年4月

米関税政策の対比先として上昇

インド株式市場は米関税政策の避難先との見方が強く、海外資金の流入が継続しています。

外国人投資家の買い越しも4カ月ぶりに再開しました。

株式・債券・通貨の「トリプル高」が進み、特に株式市場では広範な業種が顕著に上昇し、NIFTY50指数は、年初来の最高値を更新し、SENSEXも高値を記録し、銀行株が好調です。

金融緩和による利下げや景気刺激策が資金流入を後押ししており、年内のさらなる政策金利引き下げも予想されています。

また、インド経済は若い中間層の拡大による内需の強さが特徴であり、世界貿易の影響を比較的受けにくい構造になっています。

米国との関税交渉の進展も市場の好感を得ており、インドは世界的な関税リスクを他国よりも低く抑えられる可能性があります。

一方で、インドとパキスタンの地政学リスクが市場に不確実性をもたらす懸念もあり、株式市場の変動が続く可能性があります。

市場参加者は強気な姿勢を維持しつつも慎重な構えを見せていま

2025年3月

少しずつ需給が回復?

少しずつですが、株式市場の需給が改善しています。

具体的には、①外国人投資家は3月中旬以降買い越しに転じ、累積で資金流入超になったこと。②当局が外国個人投資家によるインド株の購入規制緩和を検討中であること。③さらに、中銀の為替スワップ政策(100億米ドル規模、期間3年)はルピー流動性を高め、銀行株の上昇を後押ししていること、などがあげられます。

インド株から中国株へ資金が移動

外国人投資家がインド株から中国株へ資金を移しているようです。

インド株の状況は、高インフレと金利上昇が企業収益を圧迫しており、それによってNSE指数は昨年9月の最高値から13%下落し、時価総額が1兆ドル減少しています。

外国人投資家は過去半年間で約290億ドルを引き揚げ、過去最高の流出額を記録している状況です。

他方、中国株の状況は、景気刺激策への期待が投資家の注目を集めており、香港ハンセン指数は昨年9月以降36%上昇しています。

特にAI分野や消費関連銘柄への期待が資金を引き寄せています。

こうした中、外国人投資家はインド株に依然強気であるものの、投資比率を引き下げ、中国への投資を増加しているようです。

インド市場のプラスの転換点は早くても2025年後半と予測されています。

2025年2月

5か月連続で下落

インド市場から資金流出

インドからの資金流出が続いています。

ルピーは対米ドルで最安値を更新し、株式相場は低迷しています。

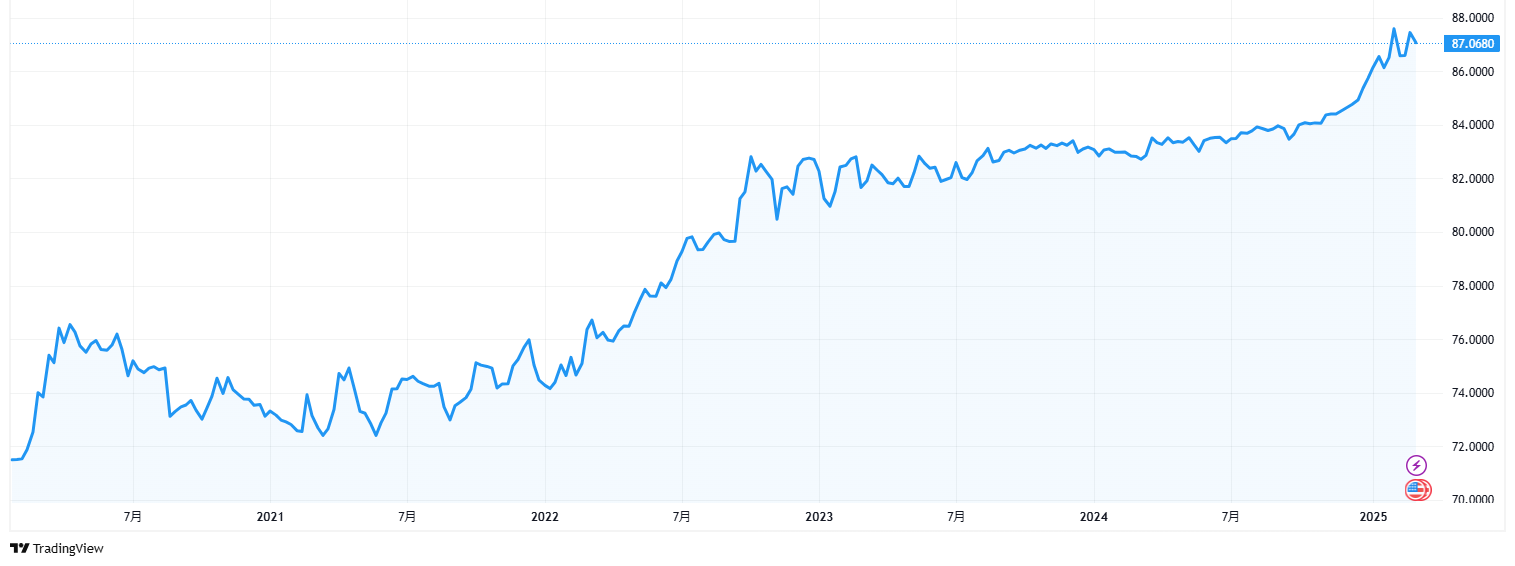

【直近5年のUSD-INRの推移(出所:TradingView)】

これの背景には景気減速とインフレの高止まりへの警戒感があると思われます。

中長期的な経済成長への期待は依然として高いものの、足元では逆風が長引く可能性もあります。

タイミングを見計らって、投資の準備をするとよいでしょう。

2025年1月

2025年の材料

2025年のインド株式にとってプラス材料はいくつかあります。

まず、利下げです。

2025年から本格的に利下げが開始されると見込まれており、これはここ最近沈滞気味の株式市場にポジティブに働く可能性があります。

また、引き続き投信積立制度による積立投資資金の流入が挙げられます。

最近この制度の普及が一層進み、安定的な積立投資資金が株式市場に流入し、2024年10月のような外国人投資家の急速な資金引き揚げにも耐えうる国内の資金が積みあがっています。

2024年11月

アダニ問題再び

11月20日にアメリカ検察当局は、アダニ・グループを率いるゴータム・アダニ会長やグループ企業幹部を賄賂容疑で起訴しました。

グループ企業のアダニ・グリーンがインドでの太陽光発電事業の契約獲得にあたり、インド政府当局者に約2億5,000万米ドルを贈賄したという容疑です。

また、米証券取引委員会も米国内外の投資家から不当な手段で資金調達した疑いなどで提訴しています。

テック上場相次ぐ

インドで新興テック企業の新規株式公開が相次いでいます。

個人投資家の拡大が追い風となり、2024年の新興テックの調達額は既に昨年の7倍に達しています。

成長市場を今後も維持するためにはガバナンス改善などが必要となりそうです。

2024年10月

引き続きの調整局面

NIFTY50指数は、新興国株式市場が売られやすい中、軟調です。

こうした中、セクター別では、銀行セクターが相対的に底堅く推移しているようです。

7-9月期決算発表が多く進む中、市場の予想に届かない企業が多いようで、企業業績の下方修正が進んでいます。

好調な景気モメンタムに鈍化がみられる中、当面企業業績の下方修正が続きやすいかもしれません。

また、これとは別に10月のグローバル金融市場では、米大統領選挙でトランプ氏が返り咲くことを先行して織り込み、世界的に急ピッチな米ドル高を招いたため、外国人投資家による新興国株式市場からの大幅な資金引き上げに繋がりました。

こうした動きもインドの調整色を強めた可能性があります。

2024年9月

地政学リスクの高まりから調整局面か

中東の地政学リスクの高まりを受け、原油価格が急上昇し、インド株は下落しました。

原油を輸入に依存する国として、株式市場のセンチメントの悪化に繋がったと思われます。

ずっと上昇局面になっていたので、ここから調整となる可能性もあります。

2024年8月

MSCIのリバランスで需要増?

8月30日に予定されているMSCIのリバランスでは、インドの比率拡大が目立っています。

MSCI新興国指数におけるインド株の比率は、約0.3%拡大し、20.1%になる見込みです。

また、MSCIオール・カントリー・ワールド・IMI指数におけるインドの比率は8月末時点で2.35%となり、中国の2.24%を超えて新興国では最大の比率となりました。

世界全体でもフランスに次いで6位に上る規模です。

指数に追随するパッシブファンドによる資金流入は約43億米ドルになると想定されています。

当然のことながら、これはプラスであり中長期的なマーケットの安定性が期待されます。

ただ、引き続き割高感のあるところがあるので、今このタイミングで投資をより強気に降るのはやめたほうが良いでしょう。

若干の停滞

インド株の上昇にブレーキがかかっています。

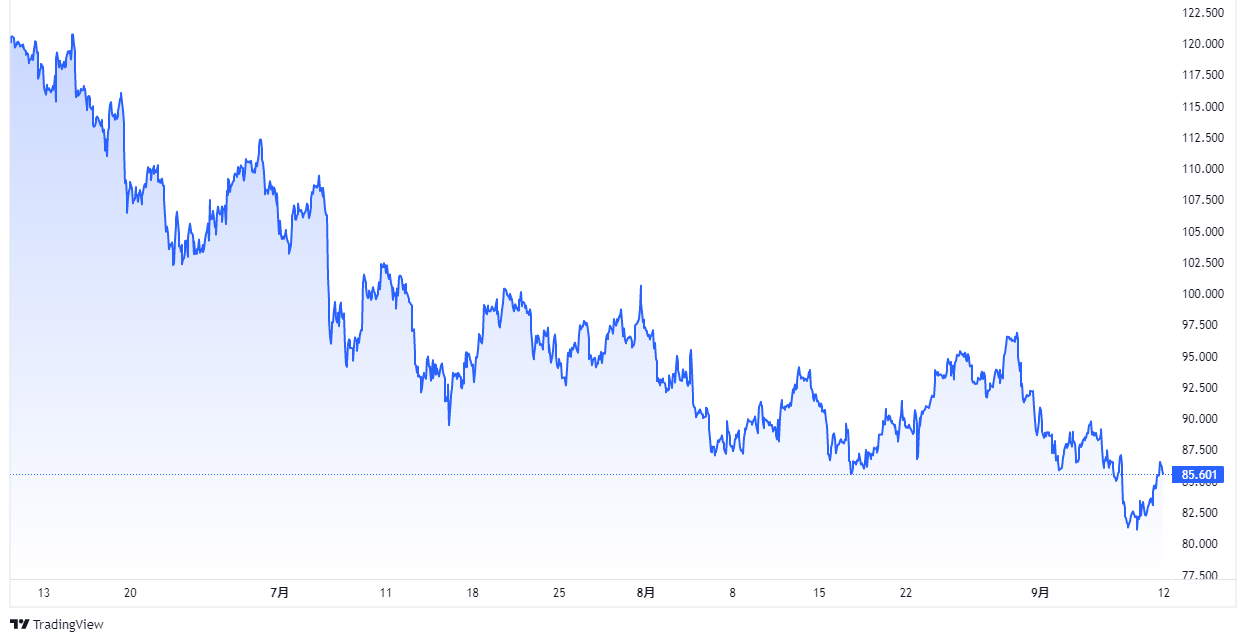

最高値更新が続いた主要株価指数のSENSEXは足元では節目の8万割れの水準が続いています。

インド政府が株式取引の過熱を抑える政策を打ち出したほか、リスクオフに傾いた海外投資家の動向によるものと思われます。

2024年7月

インド株は引き続き好調

インド株は、SENSEX指数が5週連続で過去最高値を更新するなど、好調です。

同指数は節目の80,000を超え、好パフォーマンスを継続していますが、今は新たに仕込み時期というよりは様子見でしょう。

また、Nifty50指数で言えば、7月下旬までに7週連続で最高値を更新しています。

7月中旬以降に起こった、日本や米国等を含む世界的な株価急落の場面でも、インド株は底堅く推移しています。

インド株が先進国株をアウトパフォームする場面は2022年後半などでもみられました。

インド株はまだまだ新興国のイメージで株価指数が下に大きく振れやすいイメージがありますが、近年は米国株が下落する場面で、インド株がより安定的な推移を見せる場面も結構あります。

2024年6月

IPOが活況

IPO市場が活況を呈しています。

韓国・現代自動車のインド子会社、ヒュンダイ・モーター・インディアは、6月14日にインド証券取引委員会にIPOを申請し、もしこれが承認されれば、インド史上最大の約30億米ドルの調達が見込まれています。

これ以外にも新たな銘柄が新規上場しており、好調なマーケットを印象付けています。

選挙結果公表後、インド株上昇

6月5日のインド株式相場は急反発しまた。

モディ首相率いる与党連合「国民民主同盟(NDA)」の結束への期待が広がったことが背景のようです。

6月4日開票の総選挙(下院、543議席)でモディ氏が率いるインド人民党(BJP)は単独過半数を割ったものの、、同じくモディ首相が率いる与党連合NDA(国民民主同盟)は、下院過半数となる272議席を上回る293議席を獲得し過半数を維持しています。

ただ、連立を組む地方政党との協力関係は盤石とはいえず、政権の安定性が揺らぐ可能性はあります。

2024年5月

利食い売りが出やすい

インド株は引き続き最高値近辺で推移しており、利食いとみられる売りが断続的に出やすくなっています。

今月には、中銀がプロジェクト・ファイナンスに対して規制強化の検討をしていることが分かり、インフラやメタル等のセクターが売られました。

2024年4月

好調を維持

インド株の好調が続いています。

SENSEXは4月30日に一時7万5000台を付けており、最高値圏で推移している状況です。

モディ政権の安定さが経済成長につながるというシナリオで幅広い銘柄に買いが入っているようです。

2024年3月

注目されるインドの選挙

3月16日、5年に1度の連邦議会下院の総選挙の日程が公表されました。

インドの18歳以上の有権者約10億による直接選挙で、モディ首相が「3期目」に入るかが決まる選挙です。

投票は4月19日から6月1日にかけて7回に分けて行われる予定です。

その後、6月4日に一斉に開票し、下院議席の過半数を制した政党あるいは政党連合の指導者が、大統領によって首相に任命される予定です。

高いパフォーマンスで最高値

インド株式は最高値を記録し、世界の株式市場でインドの存在感が高まっています。

人口増加に加え、所得の向上余地が大きいインドは高成長を続ける市場と評価され、中国の投資リスクを嫌気した海外マネーが流入しているようです。

所得水準が向上したインドの個人の積み立て投資もけん引し、主要指数が最高値圏で推移しています。

ここで気になるのが割高なのか否かといったところですが、SENSEX指数の12カ月先PERをみると21倍程度と、過去5年平均の20.0倍を若干上回る水準に留まっており、数値的には顕著な割高感はないと言えそうです。

目立った懸念材料は今のところないのですが、新たに大きな金額を投資するのは少し待って、調整が入ってからにしたほうが長期的なパフォーマンスは上がるでしょう。

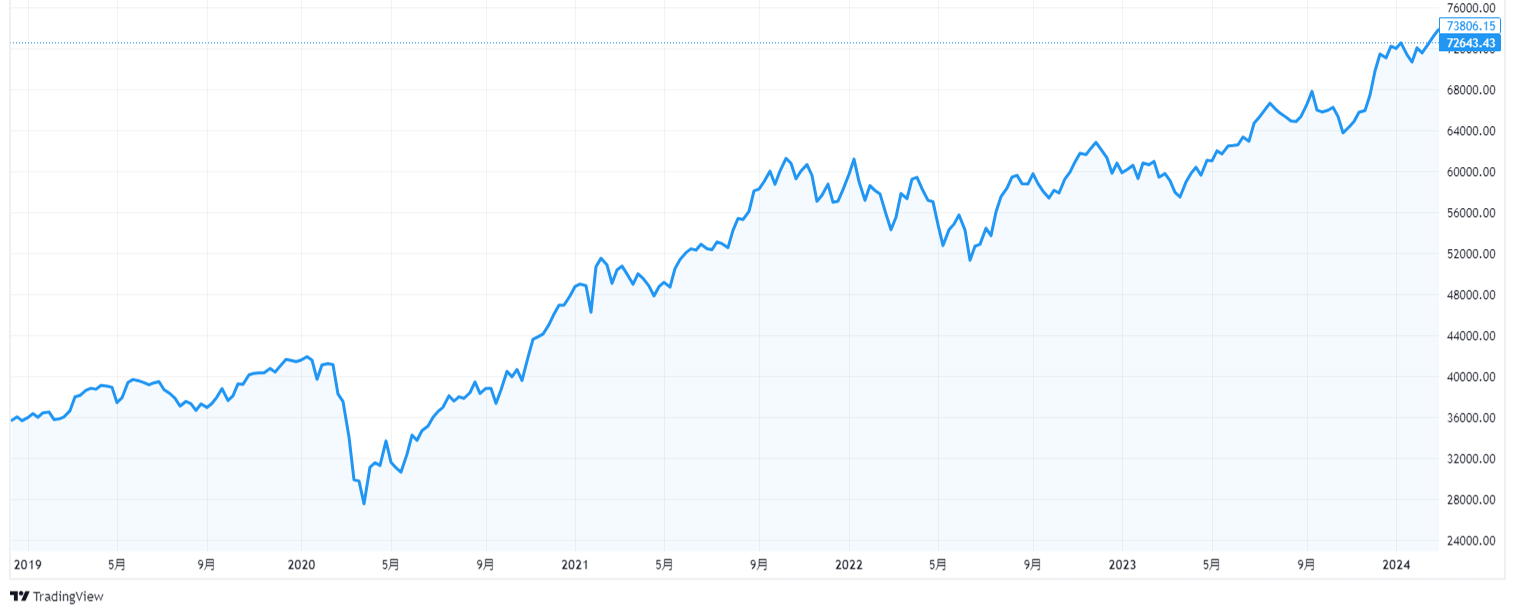

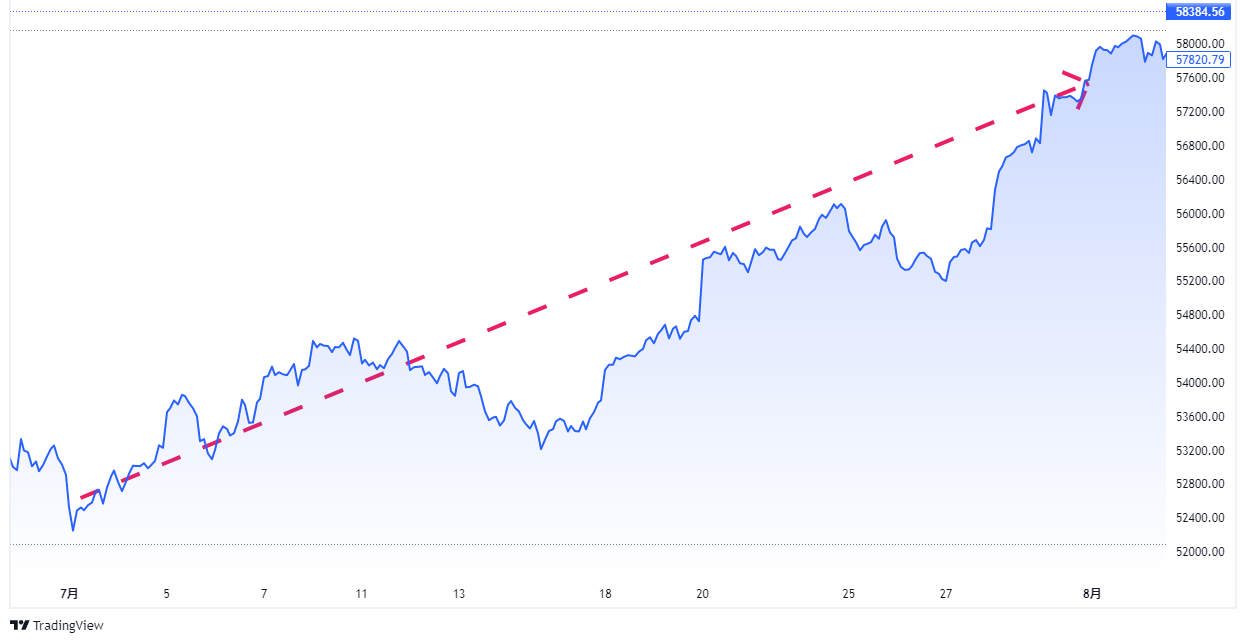

【直近5年のSENSEX指数の推移(出所:TradingView)】

2024年2月

与党が躍進して株価に追い風

2月27日に上院245議席中の56議席が改選されました。

与党インド人民党が予想以上の勝利を収めたことで、4-5月に行われる下院総選挙でモディ政権を支える与党BJPの優勢観測が一層強まっています。

また、与党連合NDA(国民民主同盟)は、上院過半数まで数議席に迫り、近い将来の上院での過半数獲得も視野に入ったとのことです。

ねじれ国会の解消や中長期的な改革推進への期待も高まっており、株式市場の追い風になると見込まれます。

2024年1月

外国人投資家が利食い売り

海外のセンチメント悪化による外国人投資家の利食い売りが膨らんでいます。

指数構成比で最大のHDFCバンクの決算を嫌気した1月17日の売りが株価指数下落のきっかけとなり、外国人投資家の利食い売りも増えました。

ただ、同社のファンダメンタルズが大幅に悪化したわけではなく、このほかにインド国内において目立った懸念材料はないため、現状大きな懸念もありませんが、これまで上昇続きであったため、調整が入ってもおかしくないですし、一気呵成に買いに行くようなタイミングではありません。

2023年12月

一旦利食い売り

SENSEX指数は中旬まで最高値を更新した後、その後利食い売りに押されています。

中銀が商業銀行に対し投資会社経由でのオルタナティブファンド投資について規制強化したことで、投資会社銘柄が下落しました。

ただ、規制強化は投資加熱を防ぐための措置とみられ、健全な銀行システム維持に寄与すると期待されています。

史上最高値を更新し続ける

インド株の上値追いが続いています。

SENSEXは12月8日に史上最高値を更新して未踏の7万台に肉薄し、その後も上昇しています。

FRBの金融引き締めが終わったとの見方から、新興国など高リスクとされる市場に資金が流入していることが背景です。

インド株高もその流れの中で説明がなされていますが、政治の安定など国内の独自要因がさらなる買い安心感をもたらしているとも言えるでしょう。

与党が選挙勝利で株価上昇

インドで、5つの州議会選挙が12月3日に実施され、与党インド人民党が勝利したことで、株式市場は上昇しました。

今回の州議会選挙の結果が、モディ首相の人気を一段と高め、2024年4-5月の総選挙で与党が単独過半数を維持するとの期待につながったことで、SENSEXなどの株式指数は上昇し、SENSEXは最高値を更新しました。

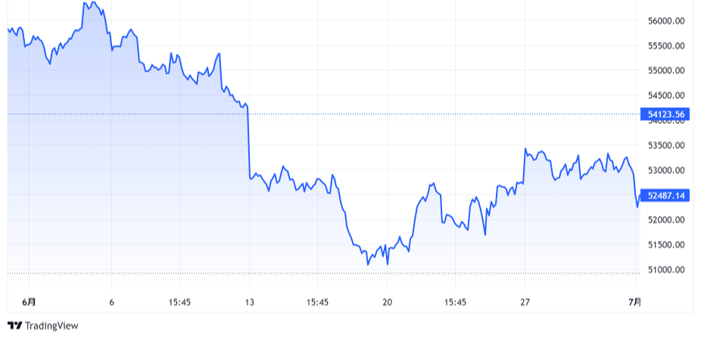

【直近1年のSENSEX指数の推移(出所:TradingView)】

2023年10月

海外勢が売り越し

インド株が伸び悩んでいます。

SENSEXは9月中旬に過去最高値を更新した後、海外投資家らの売りに押されています。

世界的なリスクオフとともに、シーク教指導者の殺害事件を巡るカナダとの外交問題からインド投資のリスクが改めて意識されているようです。

2023年9月

最高値圏へ

インド株が最高値圏で推移しています。

経済成長に伴う内需拡大から消費関連株がけん引し、代表的な株価指数であるSENSEXは9月15日に7月以来の史上最高値を更新しました。

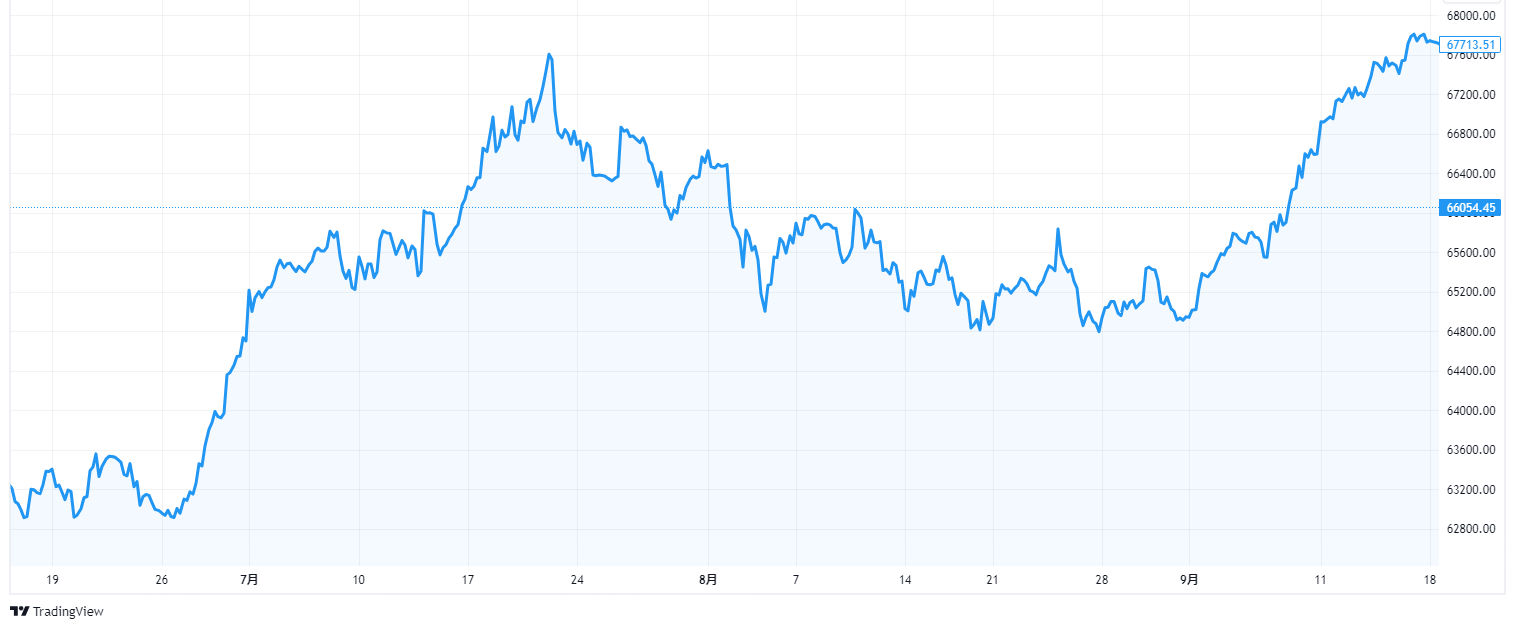

【直近3か月のSENSEX指数の推移(出所:TradingView)】

中長期的に見ても、インド株は強くなっています。

過去5年間のパフォーマンスを比較するとインド株式が米国株式を上回りました。

インド株式のEPSは、2018年以降増加基調にあり、企業業績は好調と言える状況であり、中朝的な目線で引き続き保有していて良いアセットだと考えられます。

2023年8月

外国人投資家が少しずつ戻る

インド株式に少しずつ外国人投資家が戻り始めているようです。

海外の投資家は中国に代わる投資先を探しており、その候補先の一つが、インドの株式市場のようです。

正直、このタイミングにおいては割高感も消えないわけですが、銘柄選定をしっかりしながら参戦しているようです。

海外投資家におけるインド株式市場のポイントは、中国から経済圏が切り離されていること、グローバルな製造業拠点として台頭していること、健全な消費者ベースを抱えていること、などのようです。

2023年7月

連日最高値を更新

インドの主要株価指数が連日史上最高値を更新しています。

その一方で、MSCIインド指数の予想PERは、過去5年平均の20.3倍に対して、21.4倍に留まっており、割高感は強くないようです。

短期的にスピード調整の可能性はあるものの、好調なファンダメンタルズを背景に資金流入が続きやすいと予想されます。

ただ、こういう時すぐに一つの悪いニュースで利益確定の動きが出やすいので注意です。

2023年6月

SENSEXが最高値を更新

SENSEXは6月28日、前日比499.39ポイント高の6万3915.42と、21日に付けた過去最高値を上回りました。

人口や所得の増加を背景に、多様な企業の業績拡大が続くとの期待が投資マネーの流入につながっています。

中国などの地政学リスクを踏まえた分散投資の需要も株価を押し上げているようです。

ただ、また通常の景気循環や株価循環の中で調整局面に入る可能性が高いため、新規投資は少し控えめにして、下落したときにしっかり仕込めるようにしておきたいものです。

【年初来から2023年6月末までのSENSEXの推移(出所:TradingView)】

最高値圏で推移

インドの株式市場は最高値圏で推移しています。

中国に代わり人口が世界一となるインドは内需拡大が期待でき、海外からの資金流入が増えています。

2022年12月1日に、Nifty50とSENSEXがともに史上最高値を更新した後、アダニ・グループの問題や欧米先進国の銀行不安等があり、インド株は一旦渋い動きが続きましたが、再び史上最高値を塗り替えました。

特に、アジア株が中国景気への懸念で軟調に推移している中で、インド株は6月16日、20日と1週間で2度、終値ベースで史上最高値を更新しています。

これの背景は外国人投資家の資金ですが、外国人投資家は3月以降足元まで4カ月連続でインド株を大きく買い越ししています。

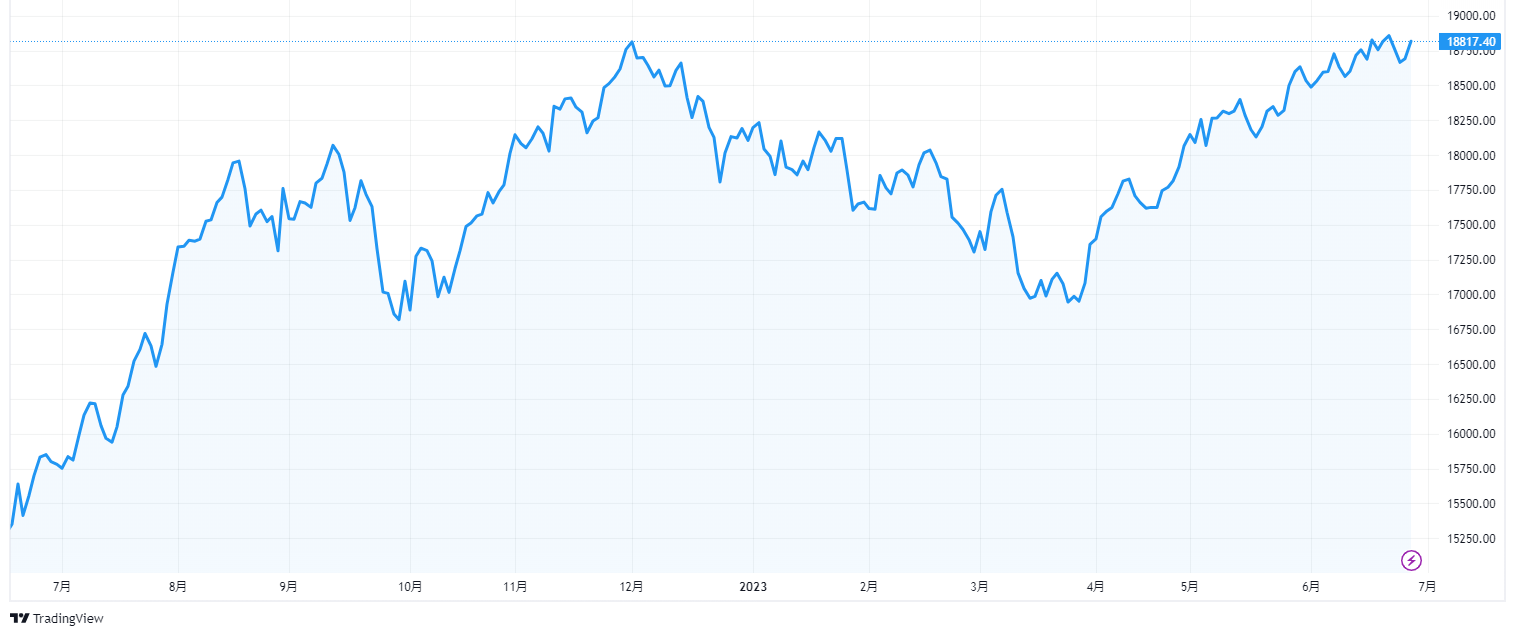

【直近1年間のNIFTY50の動き(出所:Tradingview)】

2023年5月

5月は好調に推移

5月のインド株式市場は、堅調に推移しました。

上旬には良好な経済指標の発表や、米金融引き締めへの警戒感が後退したことなどが好感されて上昇しています。

中旬は、4月のCPI上昇率が低下した事と予想を下回る水準だったことなどから利上げ観測が後退したことや、良好な決算発表などがあったことから続伸しています。

一方で、米債務上限交渉を巡る不透明感などは相場に冷や水を与えています。

下旬には、アダニグループの不正会計問題をめぐって、インド最高裁判所が任命した委員会が、株価操作の決定的な証拠はないとする報告書を公表したことを受けて関連株が上昇したことや、米ハイテク株が上昇した流れを受けてテック系の株が上昇しています。

2023年4月

戻り基調のインド株

インド株が戻り歩調にあります。

アダニ・グループの不正会計問題などで、外国人投資家の売りが広がっていましたが、ここ最近アダニ・グループの株価は下げ止まっており、ようやく株式市場に安定が生まれつつある楊ようです。

ここに加えて、インド準備銀行が4月6日に市場予想に反して政策金利を6.5%に据え置いたことも追い風となったとみられます。

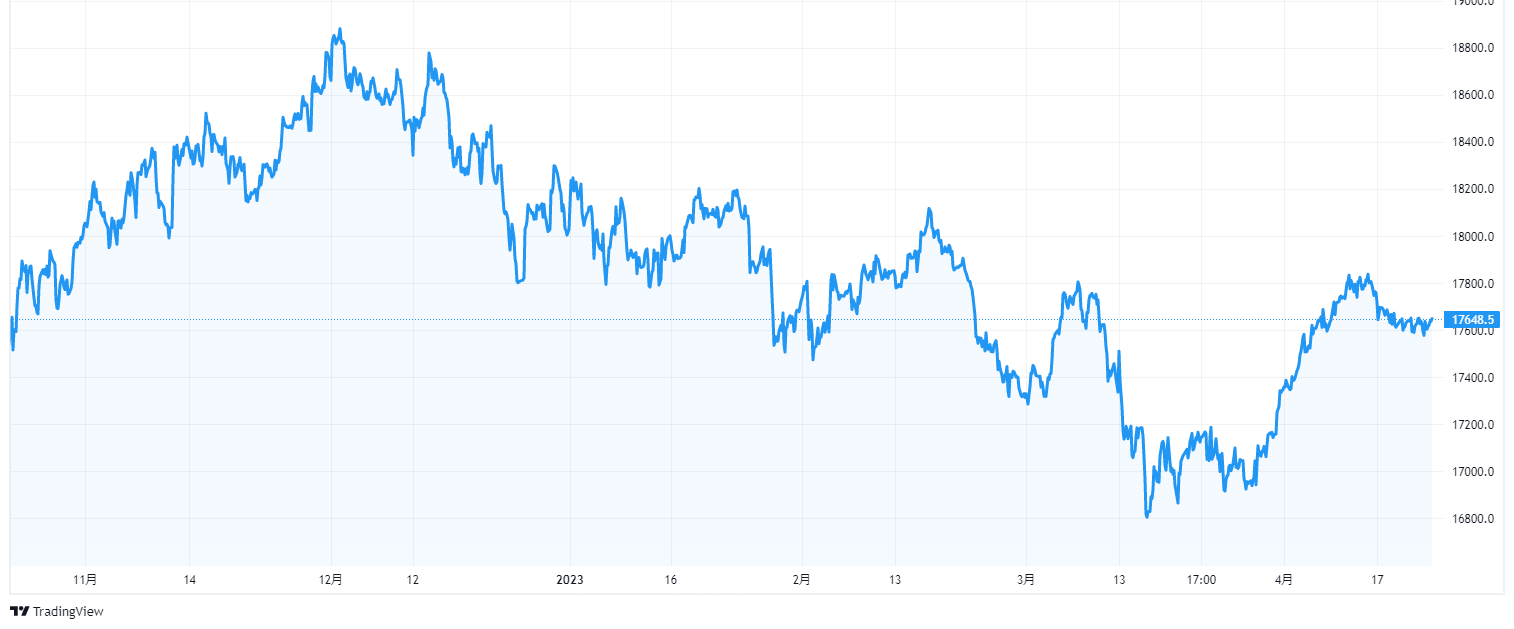

【2023年4月下旬から直近半年のNIFTY50の動き(出所:Tradingview)】

2023年3月

出遅れつつも、今後も期待大

2023年に入ってからインド株の出遅れが目立っています。

インド株が世界株に対して上昇率が劣っているのは、相場全体がリスクオンとなった事で、低迷していた市場へ資金シフトが起こったことと、アダニ・グループに対する不正会計疑惑の浮上で、外国人投資家の売りが広がったことが挙げられます。

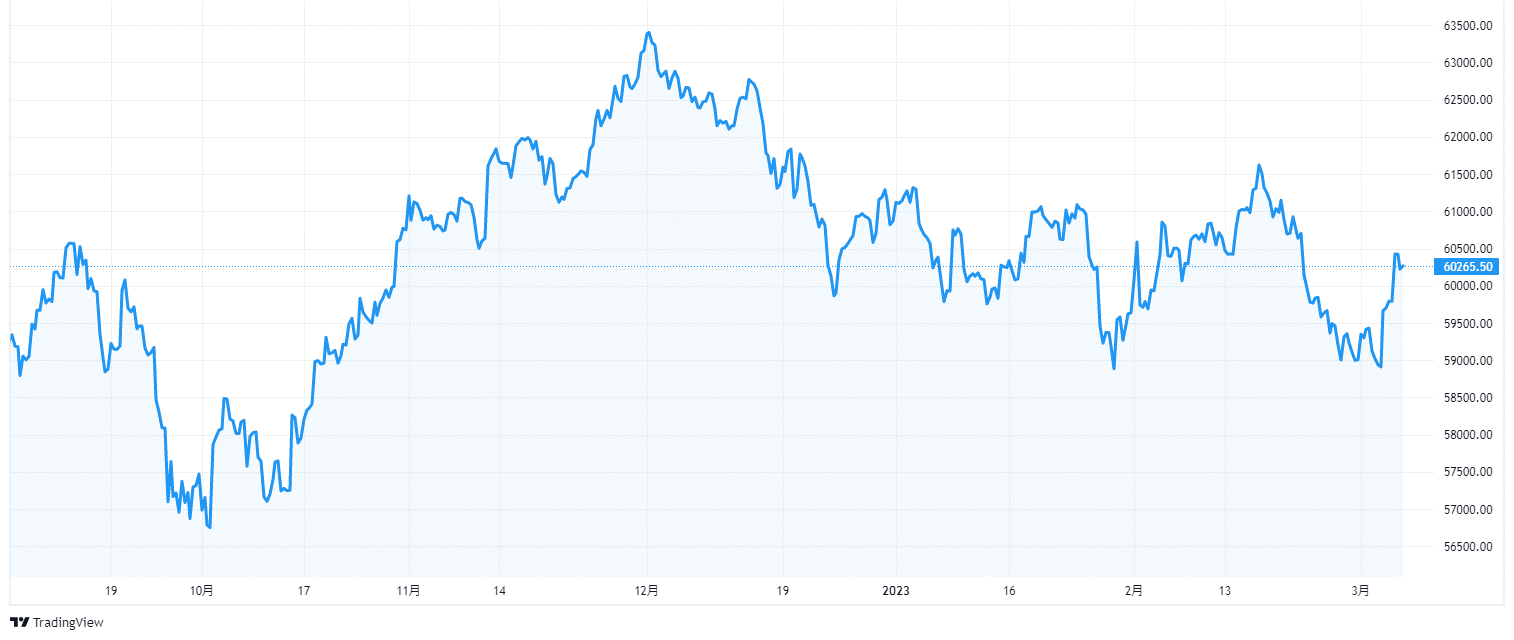

【直近半年のSENSEXの推移(出所:TradingView)】

ただ、3月1日発表の予算案は株式市場にポジティブな内容と評価され、金利上昇局面も最終フェーズであり、再び上昇していくことが期待されます。

2023年2月

横ばいながらもアダニショックが尾を引く

2023年2月のSENSEX指数は前月末比-0.4%でしたが、引き続きアダニ・グループ問題が市場で嫌気されています。

このほか、米利上げ早期終了の期待が後退し、再び米金融引き締めへの警戒感も下落圧力となったと思われます。

【2023年2月のSENSEXの動き(出所:TradingView)】

【2023年2月のSENSEXのWTI先物の動き(出所:TradingView)】

ただ、その一方で原油価格の値下がりや、中央銀行が少しずつ利上げモードを見直し、緩和方向へ舵を切るのではないかとの見方が相場を支えました。

2022年12月

利益確定と世界市場に引きずられて下落

12⽉のインドの株式市場は、下落しました。

⽶雇用統計によって、⾦融引き締めの⻑期化懸念などから、世界的に株式市場は調整しました。

これによって、インド株式市場も史上最高値を何度も更新してきたこともあって、利益確定売りが増えました。

また、RBI(インド準備銀⾏)も市場の予想通り政策⾦利が引き上げられました。

もっとも、インドの11⽉CPI上昇率は11ヵ⽉ぶりにRBIの許容範囲に収まったものの、やはり欧⽶市場の調整が、インド株式市場んも影響して軟調に推移しました。スタグフレーションの可能性低く、相対的な優位性が続く

足元米国をはじめ世界の株式市場で懸念される景気後退と物価上昇が同時進行するスタグフレーションが、インドでは相対的に低く、優位性があると言えます。

IMFの見通しによれば、インドの実質GDPは2022年の6.8%成長に続き、2023年も主要新興国を凌ぐ6%以上の高成長が期待されています。

また、インフレを示す消費者物価指数は、2022年のピーク時も米国の同8%台より低く、2023年1-3月期以降はインフレ・ターゲット(同+2-6%)の範囲内へ低下するとインド中銀は予想しています。

こうしたことが相対的にインド株式市場の優位性を際立たせ、世界からの資金流入がより期待できるようになってきているのです。

2022年9月

中旬以降は軟調な展開に

9月中旬にかけ比較的堅調に推移していたSENSEX指数は、各国金融当局が利上げを継続する姿勢を示し、景気減速への懸念から投資家のリスク回避姿勢が強まり軟調な展開となっています。

低下基調にあったインド10年国債金利は、米長期金利の大幅な上昇を受けて、一時7.4%を付ける水準まで上昇しています。金利が上がることで株価は下がりました。

どうしても欧米金利の動向をうけて金利が上昇しやすい環境が続くことが想定されます。

引き続き堅調なインド株

インド株の堅調さが際立っています。

今年に入り、インフレ鎮静化のためアメリカをはじめとする世界の中央銀行が利上げを相次いで行ったため、世界の株式市場は大きく調整しました。

結局9月になっても世界株の値動きは荒い状況となっていますが、インド株は過去最高値に迫る堅調な展開となっています。

年初来のリターンは、MSCI全世界株指数の▲15.9%に対し、インドの代表的な株価指数のSENSEX指数は9月時点で+3%を超えています。

堅調な背景には、ここ最近の原油安の傾向と相対的に高い経済成長への期待があるとみられます。

原油安でインド株式が上昇

アジアの株式市場はまちまちな動きながら、原油価格の下落を受け、インドの上昇が目立つ展開となっています。

【直近3か月のSENSEXの推移(出所:TradingView)】

【直近3か月のWTIの推移(出所:TradingView)】

©Trading View

2022年8月

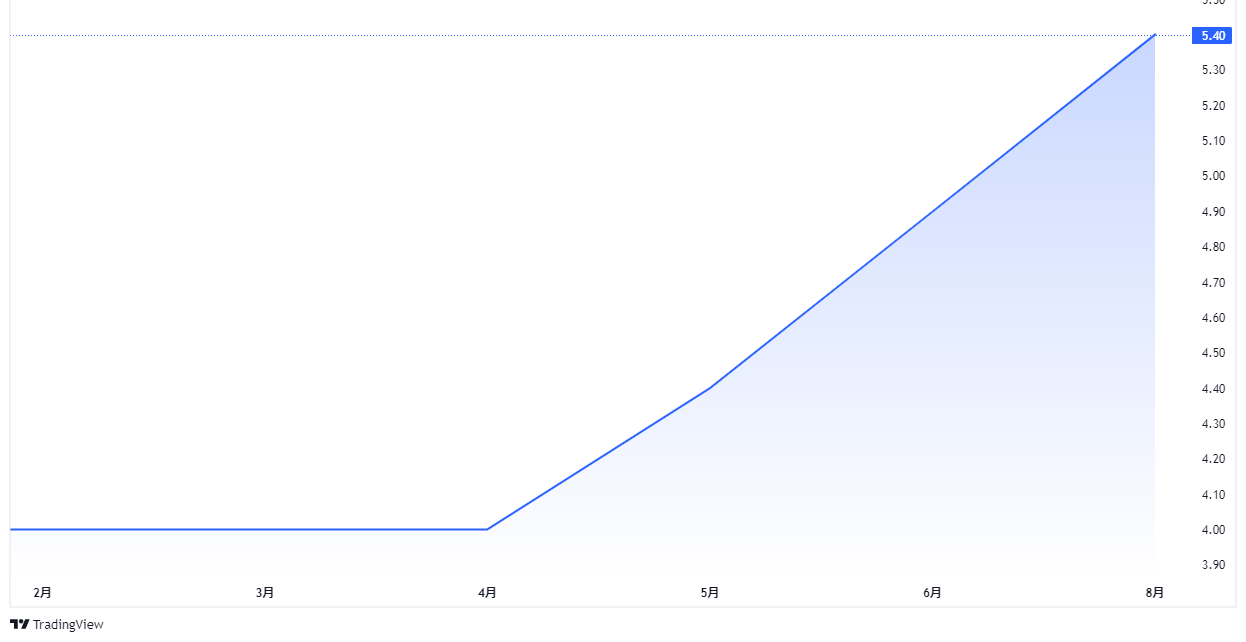

0.5%の利上げも、株式市場は反応せず

インド準備銀行は8月5日、政策金利(レポ金利)を0.5%引き上げて5.4%にすると発表しました。

インフレ抑制とともに通貨ルピーの防衛を図る目的です。

今回で、政策金利のレポ金利は0.5ポイント引き上げられ5.40%となり、新型コロナウイルスのパンデミック(世界的大流行)前と同水準となりました。

中銀は、2022年通年のCPIの伸び率が⽬標レンジの「4±2%」を上回ると⾒込んでおり、これでは中銀の責務(3四半期以内にCPI伸び率を⽬標レンジへ回帰させること)が果たせないこと

となります。

そのため、インフレ抑制へ断固とした引き締めを⾏う姿勢を⽰す必要があったわけです。

インド国債相場は下落する一方、ルピーは上昇しました。

【直近半年のインドの政策金利の推移(出所:TradingView)】

©Trading View

利上げは3会合連続です。

インド中銀は新型コロナで打撃を受けた経済の回復後押しが求められる一方、足元で許容範囲を超えるインフレに直面しており、苦渋の対応を余儀なくされています。

【直近1か月のSENSEX指数の推移(出所:TradingView)】

株式市場は大きく反応はしなかったようです。

2022年7月

【2022年7月のSENSEXの動き(出所:TradingView)】

©Trading View

他の新興国に比べて上昇率高い

SENSEXの7月の月間騰落率は前月比で9%高となり、中国の上海総合指数(4%安)やタイのSET指数(1%高)など他のアジア新興国と比べて上昇が目立ちました。

インドの自動車の販売台数は新型コロナウイルス禍前の水準にまで回復している状況で、大手のマルチ・スズキが7月27日に発表した2022年4~6月期の純利益は前年同期比2.2倍に拡大しています。

IMFによるインドの実質経済成長率見通しは22年に7.4%、23年に6.1%と中国(22年3.3%、23年4.6%)など他の新興国と比べても大きくなっており、元々期待値が高い国だけあって、懸念が払しょくされると大きく上昇します。

2022年6月

【2022年6月のSENSEX指数の推移(出所:TradingView)】

©Trading View

利上げ局面で上値重い

6月も利上げを行うなど、インドは金利上昇局面となっており、株価の上値は重くなっています。

6月8日の利上げを受けて、SENSEX指数は、下落基調となっています。

金利上昇に加えて、インフレ率の高止まりが景気減速を招くとの懸念が重荷となっているとみられます。

インフレ鎮静化の兆しがみえるまで上値の重い展開が想定されます。

海外投資家は足踏みも底堅い

インド株式は今年に入り、FRBの金融引き締め加速観測や、ロシアのウクライナ侵攻による原油価格の上昇、中国のゼロコロナ政策によるロックダウンなどを受けて、上値の重いやや軟調な展開となっています。

SENSEX指数は、FRBの金融引き締め加速を警戒した世界的な株安を受けて、3月上旬に53,000ポイントを割り込みました。

その後60,000ポイントを回復したものの、米国株が大きく下落したことを受けて、インド株も同様に下がり、ボラティリティの大きい展開となっています。

インド株下落の背景は、米国の金融引き締め加速を受けて海外投資家が新興国への投資を引き揚げていることがあるでしょう。

実際、インド株市場への海外資金フローをみると、今年に入ると大幅な売り越しになっています。

ただ、それでもインド株はそれなりに底堅く推移しているのです。

元々のインド経済のポテンシャルに加えて、最近では、中国によるゼロコロナ政策の長期化や台湾有事などのリスクを懸念して、世界の有力資本が中国から流出する動きがみられる事や、物価高と金融引き締めが続くなかでも景気拡大が継続するとの予想があることから、上値は重いながらも底堅く推移する可能性があります。

2022年4月

【2022年4月のSNSEX指数の推移(出所:TradingView)】

©Trading View

インフレ率が想定以上に上昇し、下落

4月中旬のインドの株式市場は、3月のCPIが前年同月比+6.95%と市場予想以上に加速したことを受け下落しています。

食品価格の上昇が気がかりな材料ですが、燃料価格については政府補助金やベース効果を受け、前年比伸び率が低下しています。

2022年2月

【2022年2月のSENSEX指数の推移(出所:TradingView)】

©Trading View

海外マネーが離反するものの、国内投資家の買い意欲は強い

インドのモディ政権が財政赤字を穴埋めするために国営保険会社の上場を計画するなか、海外投資家によるインド株売りが世界的な金融危機以降の最高水準に達し、優良企業の株価が下落しています。

インド株式の売越額は1月だけで45億ドル(約5200億円)にのぼり、新型コロナウイルスのパンデミック(世界的大流行)が始まって以降で月間最大の規模となりました。

インドの代表的な株価指数SENSEXは2022年の年明けに世界の主要株価指数で最高レベルのパフォーマンスを示していましたが、その上昇分のほとんどが消えました。

インド株式市場で海外投資家の売却により売り越しになったのは1月で4カ月連続で、その期間中の売越額は93億ドルに達しています。

この金額は世界的な金融危機のさなかに売りが膨らんだ7カ月間に記録した過去最高の99億ドルに迫っています。

2021年にSENSEXは22%上昇したものの、今はその時の投資家の手じまい売りが主流となっています。

SENSEXは2月1日、インド政府の予算案発表を受けて1%以上上昇しました。

モディ政権は4月から始まる22年度の予算案で、対GDP比6.4%まで膨らむ財政赤字を削減するため、国営生命保険会社ライフ・インシュアランス・コーポレーション・オブ・インディア(LIC)の上場を計画しています。

国内のトレーダーが注目しているのは政府予算と月内に始まる主要4州の地方議会選で、いずれも1~3月期のインド市場の流れを決めるとみられています。

インド政府はLICの株式売却で得た資金を4月から始まる年度の財政支出計画に織り込みたい考えで、その上場時期が重要になります。

LICの正式な評価額は目論見書を待つしかありませんが、政府はこれまで最大2030億ドルと推計していました。

LICの上場において、政府は少なくとも5%の株式を売り出す必要があるとマーケットでは指摘されています。

5%を売り出せば調達額は102億ドルを超える見込みになるという事で、決済サービスPaytm(ペイティーエム)を運営する金融テック企業が昨年11月に上場した際の調達額25億ドルの4倍に相当します。

一部のマーケット関係者はLICのIPOが3月末までに実施され、同社の時価総額がインド企業有数の規模に達すると見込んでいます。

海外投資家によるインド株売りが続いているものの、インドの個人投資家は22年最大のIPO案件で一斉に動くとみられます。

国内投資家のインド株への投資意欲は今も非常に強く、個人投資家が株に注目しているのは、インドの実質金利がマイナス圏にあるためだと思われます。

2022年1月

FRBの年内利上げでハイテク株下落

FRBの年内の利上げ方針を受け、インドのハイテク株への逆風が吹いています。

これはインドに限った話ではなく、東南アジアでも同様です。

成長期待で買ってきた投資家が巨額の赤字を厳しく評価するようになっているようです。

2021年のインド企業のIPOに伴う調達額は171億ドルと過去最高でした。

東南アジア企業の調達額も154億ドルと、前の年の2.1倍に達していました。

インドのネット通販大手スナップディール、インドネシアの配車大手ゴジェックとネット通販のトコペディアが統合したGoTo(ゴートゥー)など、22年も大型案件の上場が見込まれていますが、にわかに不透明感が増しているようです。

中長期にアジアのネット通販市場や金融市場の成長余力が大きい点について、投資家の肯定的な認識は変わっていません。

しかし、赤字企業でも成長期待から買われてきた局面が終わり、今後は個々の企業の収益力や市場支配力の強さに焦点が移るかもしれません。

2021年11月

オミクロン株出現で軟調

11月26日に南アフリカでオミクロン株が確認されたこと等によりインド株式は調整色を強めつつあります。

インドのGDP発表日当日の株式及びインドルピーは前日比ほぼ横ばいで推移しており、成長率がRBIの予想を上回ったことの影響は限られたようです。

やはり、当面、株式やインドルピーはオミクロン株の感染力等に左右されるかもしれません。

2021年10月

CPIの伸びがインド株式の高パフォーマンスの背景の一つ

足元のインド株式が史上最高値圏で推移する一方、新興国株式は2021年5月頃を境に下落傾向となっています。この違いを生んだ一つはCPIの動向かもしれません。

10月中旬時点のインド株式の年初来のパフォーマンスは+25%程度と、同期間の新興国株式(MSCI)の-3%程度を大きく上回っています。

これはCPI動向の違いも影響しているものと思われます。

主要新興国のCPI(前年同月比)動向を見ると、低下基調にあるインドに対し、多くの国は上昇傾向となっています。

IPOブームに沸く

楽観的な景気見通しと個人投資家の資金流入を追い風に、インドの株式相場が活況です。

SENSEXは過去最高値を何度も更新し、インド企業が市場で資金調達する絶好の機会ともなっています。

投資家に株を売りつけようとしているのは民間会社だけではありません。

インド市場では今、大富豪やベンチャーキャピタル、インド政府までが株式売却にいそしんでいます。

インド政府は国有企業のIPOを計画しています。

ライフ・インシュアランス・コーポレーション・オブ・インディア(LIC)の政府保有株を10%まで売り出して9000億ルピーを確保し、インド最大のIPOとなる見通しだ。株売却で得た資金は社会保障の不足分に充て、悪化する財政のてこ入れを図る予定です。

インドの財閥もIPOブームの波に乗っています。

アディティヤ・ビルラ・グループは傘下の投資信託事業を上場させましたし、アダニ・グループもシンガポール企業と合弁で設立した食用油の会社の上場申請を済ませました。

インドで時価総額最大のリライアンス・インダストリーズを率い、国で一番の富豪でもあるムケシュ・アンバニ氏はIPOを2社予定しています。

グーグルやフェイスブック、プライベート・エクイティ・ファンドのKKRも投資する同社の携帯電話会社リライアンス・ジオと小売部門のリライアンス・リテールです。

専門家からは一部の銘柄が極端に割高との指摘もあります。

SENSEXのPERは31倍程度とITバブルや1990年代半ばに比例する水準で高止まりしています。

コメントを残す