この記事内ではインドでも特にその金融政策にだけスポットをあげて記述していきます。

インドの政策金利、金融政策や中央銀行の動向についてまとめていき、インド投資への一助として頂けると幸いです。

インドのまとめブログは↓

2026年2月

金利据え置き

インド準備銀行(RBI)は、2026年2月4日から6日にかけて開催された金融政策決定会合において、政策金利を市場の予想通り5.25%で据え置くことを全会一致で決定しました。

金融政策のスタンスについても「中立」を維持しており、2025年2月以降、計4回の会合で合計1.25%の利下げを実施してきたこれまでの緩和サイクルから、一旦足踏みをして状況を見守る姿勢に転じました。

この据え置き判断の背景には、物価動向の落ち着きと外部環境の劇的な改善があります。直近12月の消費者物価指数(CPI)は前年同月比1.33%と、中銀の目標値である4%を大きく下回る水準で推移していますが、これは食品価格の下落や物品・サービス税(GST)引き下げといった一時的要因が強く影響しています。RBIは、これらの特殊要因が剥落する2026/27年度前半にはインフレ率が4.0%から4.2%程度に収束すると予測しており、現在の物価水準を「安定圏内」と捉え、追加利下げを急ぐ必要はないと判断した模様です。

また、インド経済の堅調な成長も据え置きを後押ししています。2025年7-9月期のGDP成長率は前年同期比8.2%に達しており、所得減税や物価安定に伴う力強い内需が景気を牽引しています。懸念されていた米国による高関税措置についても、2月初旬の貿易交渉合意によって事態が好転しました。インドがロシア産原油の購入を停止する見返りに、米国が追加関税を撤廃し、税率を50%から他国と同水準の18%まで引き下げる方針を示したことは、今後の輸出回復と景気押し上げに対する大きな期待材料となっています。さらに欧州との自由貿易協定(FTA)交渉の妥結も、中長期的な成長を支える追い風になるとみられます。

国内の財政政策に目を向けると、2月初旬に発表された2026/27年度予算案では、歳出総額を前年度比6%増の約53.5兆ルピーとし、鉄道や道路、電力といったインフラ整備や製造業支援に重点を置く成長優先の姿勢が鮮明になりました。財政赤字の対GDP比率は4.3%と緩やかな改善にとどまっており、政府支出による景気下支え効果が見込まれることも、中央銀行がさらなる金融緩和を温存する理由の一つとなっています。

このように、対米関税の大幅な引き下げ合意や拡張的な財政政策といった「景気押し上げ要因」が揃ったことで、市場では年内の利下げ回数の見通しが下方修正されるなど、RBIの政策運営に余裕が生まれています。今後は、米国との合意内容の履行状況や財政赤字の推移を注視しつつ、物価目標の安定的な達成を確認していくフェーズに入ったと言えるでしょう。

2025年12月

5.25%に利下げ

インド準備銀行(中央銀行)は12月5日の金融政策決定会合において、政策金利を5.5%から5.25%へ引き下げることを決定しました。

利下げは3会合ぶりで、全会一致での採択となりました。この背景には、10月の消費者物価指数(CPI)が前年同月比0.25%上昇と現行基準で最低水準まで鈍化したことがあります。食品価格の下落に加え、政府による物品・サービス税(GST)の引き下げが物価を押し下げた形です。中銀は今後のインフレ見通しも下方修正しており、2025/26年度の予測を2.0%へと引き下げ、物価目標範囲(2〜6%)の下限に達すると見ています。

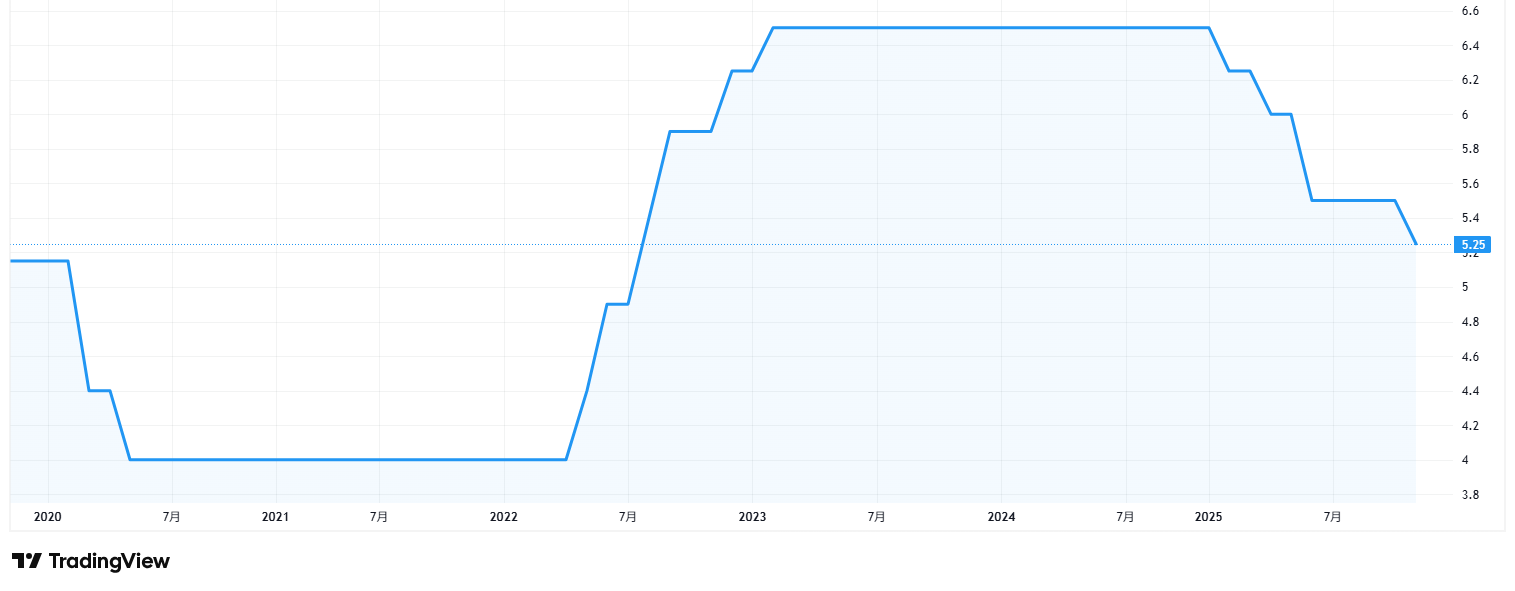

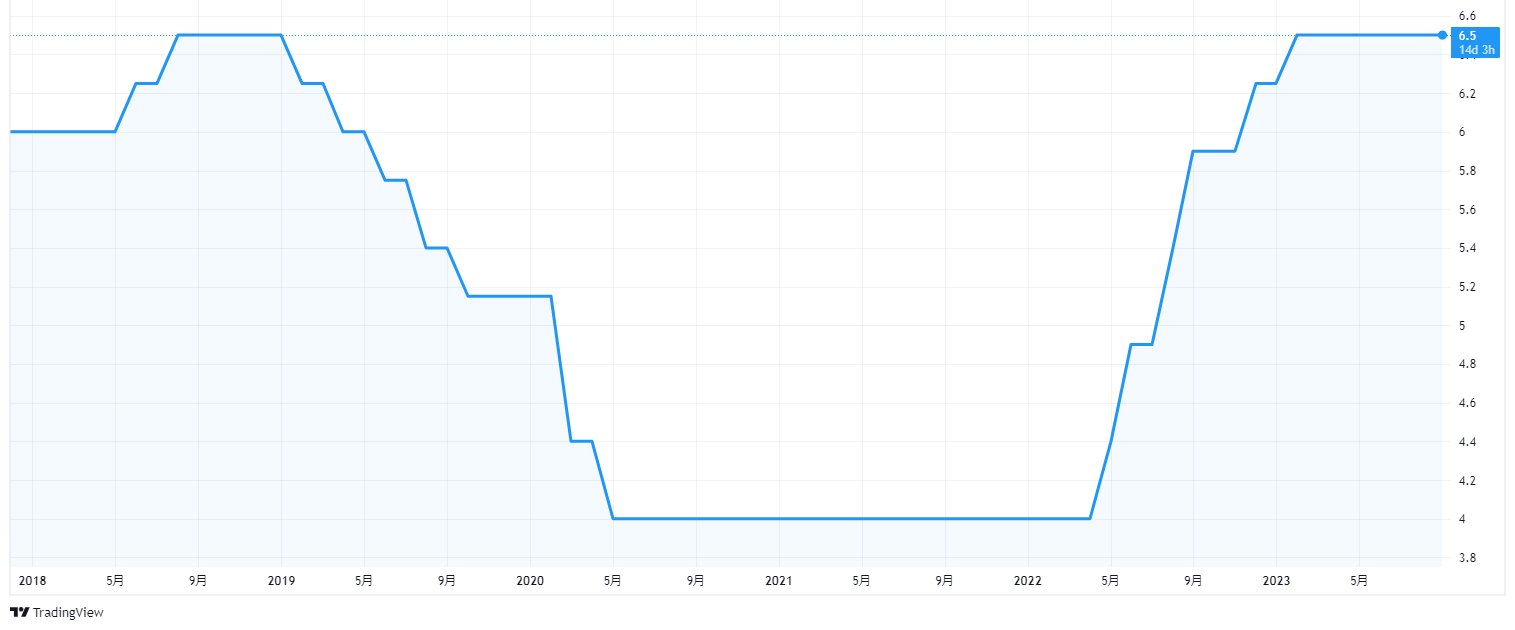

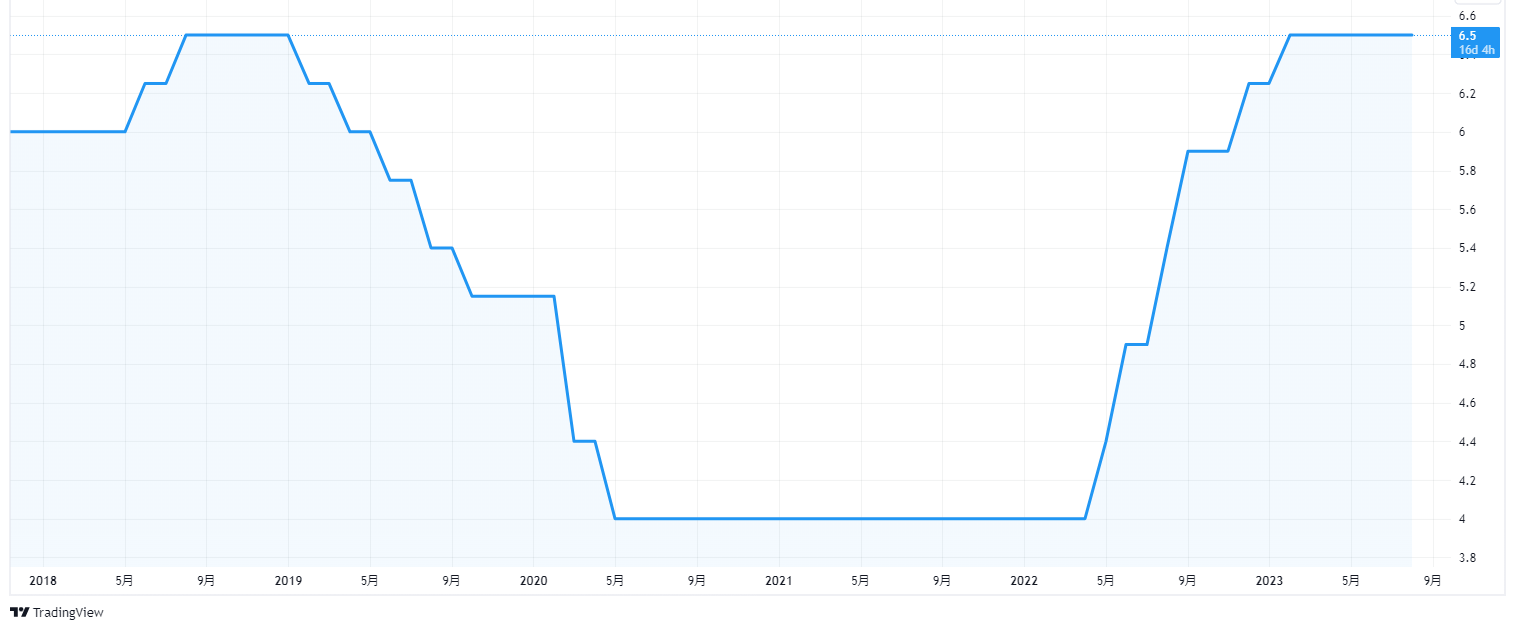

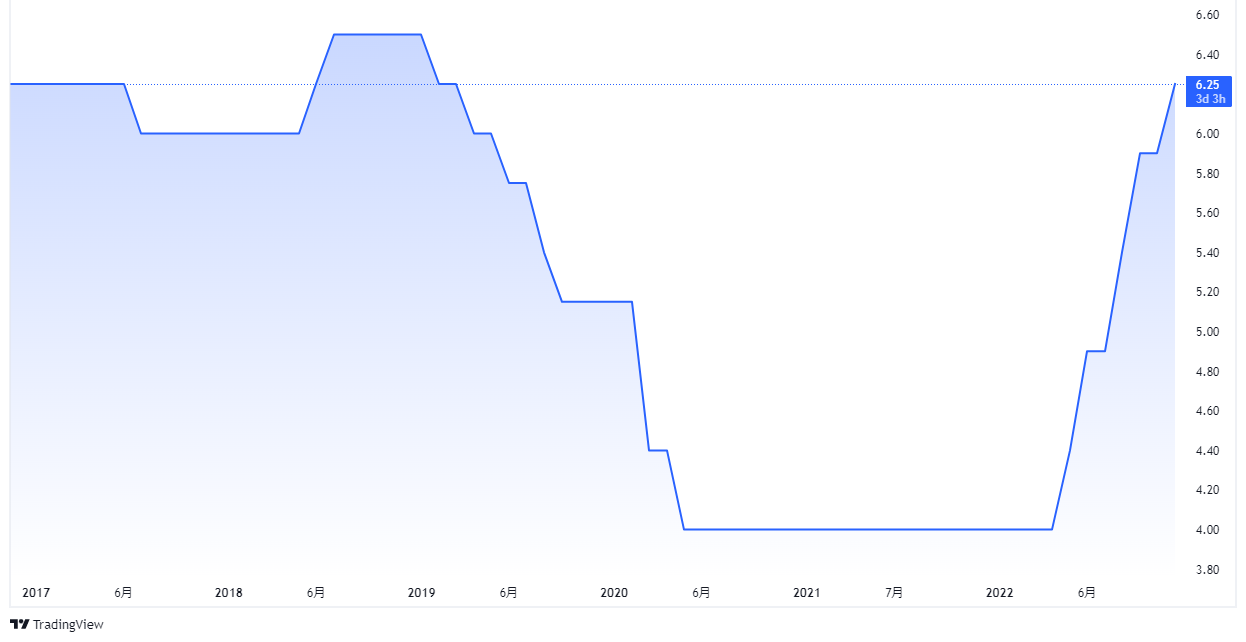

【2020年以降の政策金利の推移(出所:TradingView)】

一方で、今回の利下げは米国による高関税措置など、不透明な対外環境への対応という側面も持ち合わせています。インドでは対米輸出が悪化する一方で国内需要は堅調であり、貿易赤字の拡大や通貨ルピーの最安値圏での推移が懸念材料となっています。中銀は経済成長見通しを小幅に上方修正しており、サービス価格の上昇傾向や減税による一過性の影響、さらには通貨安への警戒感から、追加利下げについては慎重な姿勢を崩していません。

総じて、足元の物価沈静化を受けて緩和に踏み切ったものの、食料品価格の変動性や国際政治のリスクを見極める必要があるため、次回の利下げ時期については不透明感が強く、当面は金利が据え置かれる可能性も指摘されています。

2025年10月

金利据え置き

金融政策決定会合では、政策金利が事前の予想通り据え置かれました。

トランプ政権による関税政策には依然として高い不確実性がありますが、物品・サービス税(GST)の引き下げをはじめとする複数の構造改革が、関税による悪影響を一定程度相殺すると見込まれています。

これを受けて、今年度(2025年4月〜2026年3月)の実質GDP成長率の見通しは、従来の6.5%から6.8%へと上方修正されました。また、銀行やノンバンクに対しては、中小企業向け融資や住宅ローンに関するリスクウェイトの引き下げといった規制緩和が発表され、内需拡大への期待が高まっています。

2025年8月

ドル売り介入を実施

インド準備銀行(中央銀行)は、急激なルピー安を食い止めるため、今月に入って国内外の外国為替市場で米ドルを売却する為替介入を行いました。

売却額は少なくとも50億ドルに達しており、現在のペースが続けば、月間ベースで今年最大のドル売越となる可能性があります。

背景には、トランプ米大統領がインドからの輸入品に対して25%の追加関税を課す大統領令に署名したことがあり、これにより対インド関税は合計50%に引き上げられました。この動きがルピーの下落を加速させ、先週には1ドル=87.89ルピーまで下落し、過去最安値に迫りました。

ルピー安が進行すると、輸入物価の上昇によるインフレ圧力が高まり、インド経済の回復に悪影響を及ぼす懸念があります。今回の介入は、昨年12月に就任したマルホトラ総裁の下で、従来よりも積極的な為替政策への転換を示唆するものと見られています。

また、インド中銀はオフショア市場でも複数回にわたり介入を行っており、外貨準備高も8月初旬の1週間で93億ドル減少しました。ただし、この減少には為替評価の変動も含まれており、ドル売却だけが原因とは限らないとされています。

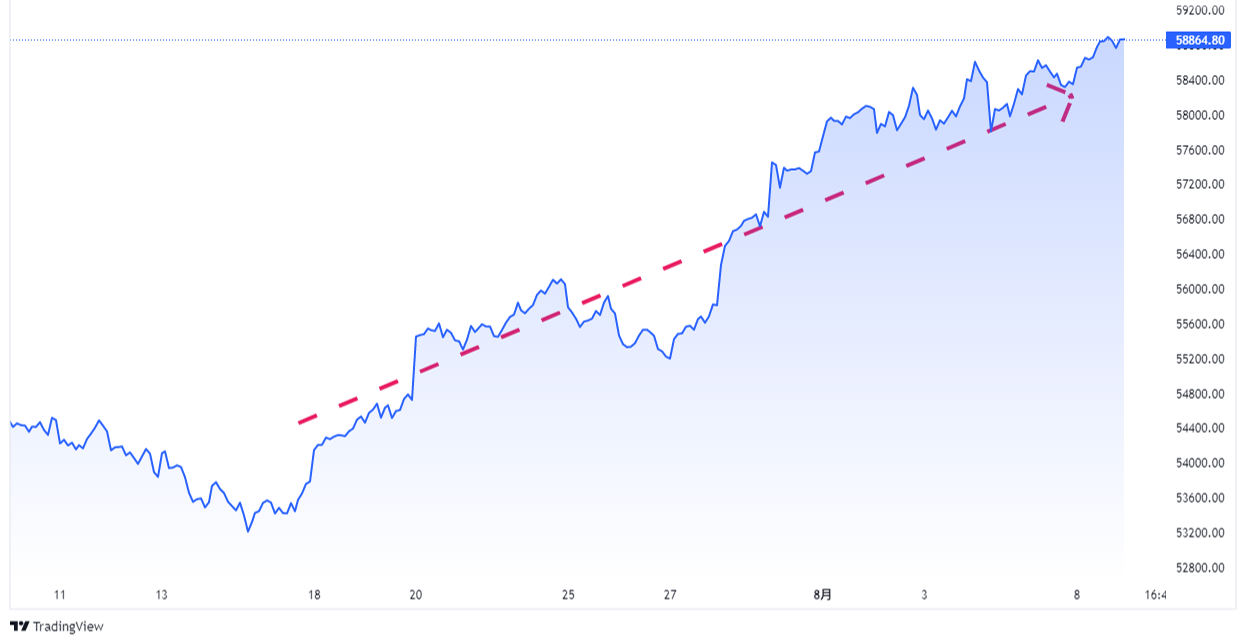

政策金利据え置き

インド準備銀行(RBI)は8月6日、政策金利であるレポ金利を5.5%に据え置くことを決定しました。

これは、トランプ米政権による関税措置がインド経済に与える影響を慎重に見極めるための判断です。金融政策委員会(MPC)の6人全員がこの決定に賛同しており、世界的な不確実性が高まる中で、RBIは「中立」姿勢を維持しつつ柔軟性を確保する方針です。

マルホトラ総裁は、インド経済には明るい見通しがあるとしながらも、世界貿易を巡る課題や関税に関する不確実性が依然として続いていると述べました。今後の経済指標や成長、インフレの動向を注視しながら、適切な金融政策を策定していく姿勢を改めて強調しています。

市場ではこの決定を受けて、インド国債の利回りが一時的に上昇し、ルピーは小幅に上昇、株式市場は下落しました。RBIは6月に予想外の0.5ポイントの利下げを行っており、2月以降の累計利下げ幅は1ポイントに達しています。

一方で、トランプ大統領はインドに対して25%の関税を課す方針を示しており、ベトナムやインドネシアなどの競合国よりも高い水準です。さらに追加制裁の可能性も示唆されており、インド経済に対する外的な圧力が強まっている状況です。今回の据え置きは、すでに減速傾向にあるインド経済に対して、RBIが慎重な姿勢を取っていることを示しています。

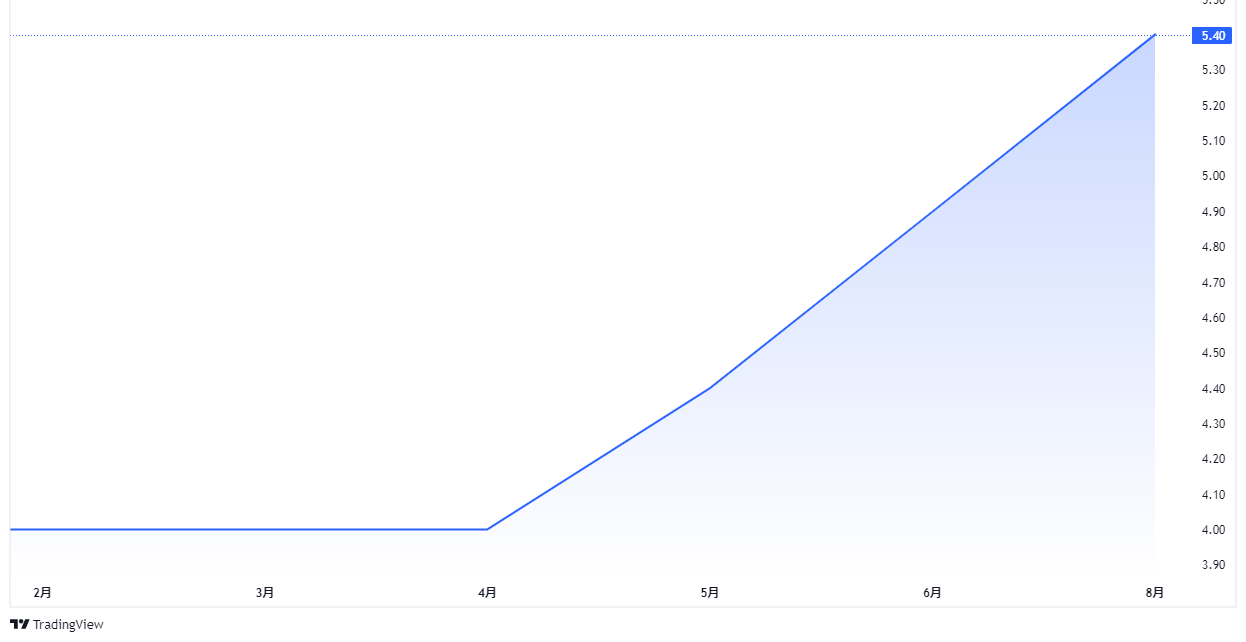

2025年6月

予想を超える0.5%の利下げ

インド準備銀行は6月6日、政策金利であるレポ金利を6.00%から5.50%へと0.5ポイント引き下げることを決定しました。

これは市場の予想(0.25ポイントの利下げ)を上回る大幅な措置で、2月から続く3会合連続の利下げとなります。同時に、市中銀行が中央銀行に預ける現金準備率(CRR)も4.00%から3.00%に引き下げられ、約2.5兆ルピー(約4.3兆円)規模の流動性が市場に供給される見通しです。

このような大幅な金融緩和の背景には、インフレの鈍化と景気の先行きに対する慎重な見通しがあります。インド中銀は2025/26年度のインフレ見通しを前年比3.7%へと引き下げ、物価上昇圧力が落ち着いていると判断しました。実際、4月の消費者物価指数(CPI)は前年比3.16%の上昇にとどまり、目標値(4%±2%)の中心を下回っています。6月に発表予定の5月のCPIも3%を下回ると予想されており、インフレ鈍化の傾向が続いていると見られます。

一方で、景気の下支えも重要な目的です。1〜3月期のGDP成長率は前年比7.4%と堅調でしたが、個人消費の伸びは前期を下回り、都市部の消費回復が鈍いことが懸念されています。また、投資や純輸出の急増には一時的な要因が含まれている可能性があり、持続性には疑問が残ります。

注目すべきは、インド中銀が金融政策のスタンスを「緩和的」から「中立」に変更した点です。これは利下げの打ち止めを意味するものではなく、今後の経済指標や外部環境を見極めながら柔軟に対応する姿勢を示しています。特に、米国のトランプ政権による関税政策の不確実性や、米印貿易交渉の行方が不透明な中、慎重な政策運営が求められています。

市場では、今回の大幅利下げは前倒し的な措置であり、次回の会合では様子見に入るとの見方が強まっています。通貨ルピーは利下げ後も安定しており、過度な通貨安によるインフレ再燃のリスクを抑える効果もあったと考えられます。全体として、インド中銀はインフレ抑制と景気刺激のバランスを取りながら、慎重かつ柔軟な金融政策を展開しているといえるでしょう

2025年4月

2会合連続の利下げ

インド準備銀行は4月9日、政策金利を6.25%から6%に引き下げ、金融政策の方針を「中立」から「緩和」に変更しました。

これは、トランプ政権の関税政策によりインド経済の不確実性が高まっている中、景気を支援するための措置です。

今回の利下げは、2月の会合に続く2度目の利下げで、2025年度のGDP成長率予測も6.7%から6.5%に引き下げられました。

物価上昇が落ち着いてきたことも利下げの決定を後押しした要因です。

中銀は物価抑制から景気刺激を優先する姿勢を明確にし、今後もさらなる利下げの可能性が示唆されています。

トランプ政権の26%の関税政策はインド経済に影響を与え、モルガン・スタンレーはGDP成長率が0.3~0.6%減少する可能性を指摘しています。

しかし、物価の安定や景気回復への期待から中銀は柔軟な金融政策を続ける意向を示しています

2025年2月

金利引き下げ

インド準備銀行は2月7日の金融政策決定会合で、政策金利を6.50%から6.25%に引き下げました。

これは約5年ぶりの利下げですが、利下げは全会一致で決定されました。

【2020年以降の政策金利の推移(出所:TradingView)】

この動きは過度な金融引き締めへの懸念を和らげ、市場に安心感を与えています。

中銀は今後1年間のインフレ率が目標値である4%付近で推移すると見通し、食品価格の低下や良好な収穫状況からインフレ圧力が弱まると予想しています。

また、農業生産やサービス輸出、製造業の改善を背景に、景気は回復傾向にありますが、都市部消費の抑制や下方修正されたGDP成長率見通しが若干の失望感を生んでいます。

ただし、この慎重な見通しは追加利下げを想定したもので、景気回復が緩やかであれば次回4月会合での利下げが行われる可能性が高まると見られています。

2024年12月

新中銀総裁が就任

インド政府は12月9日、中央銀行のインド準備銀行のダス総裁が10日に任期満了を迎え、11日からサンジャイ・マルホトラ財務次官を新総裁に充てると発表しました。

市場ではサプライズと捉えられており、準備銀が早期に政策金利を引き下げるのではとの見方が強まっているようです。

政策金利据え置き

インド準備銀⾏は12⽉6⽇の⾦融政策決定会合で、政策⾦利を6.5%に据え置きました。

しかし、現⾦準備率の0.5%の引き下げによる⾦融緩和を⾏っています。

インド中銀が利下げを⾒送ったのは、インフレ率が⼀時的に上振れしたことがあります。

物価上昇は⼀過性と思われますが、インフレ懸念を確実に抑制する姿勢を崩さず、利下げを先送りしたと思われます。

2024年10月

政策金利を据え置き

インド準備銀行は10月9日、政策金利(レポ金利)を6.5%で据え置くと決めました。

インドのインフレ率はここ最近鈍化していますが、今後も警戒が必要な面も残ると指摘しています。

一方で、、声明文では引き締めスタンスを示す「金融緩和の解除に焦点をあてる」との文言は削除され、政策スタンスを「中立」に変更しました。

ルピー売り抑制を要請

インド準備銀行が、国営銀行と民間銀行に対しルピー売りを控えるよう要請しているようです。

ルピーここ3営業日、最安値付近で推移しています。

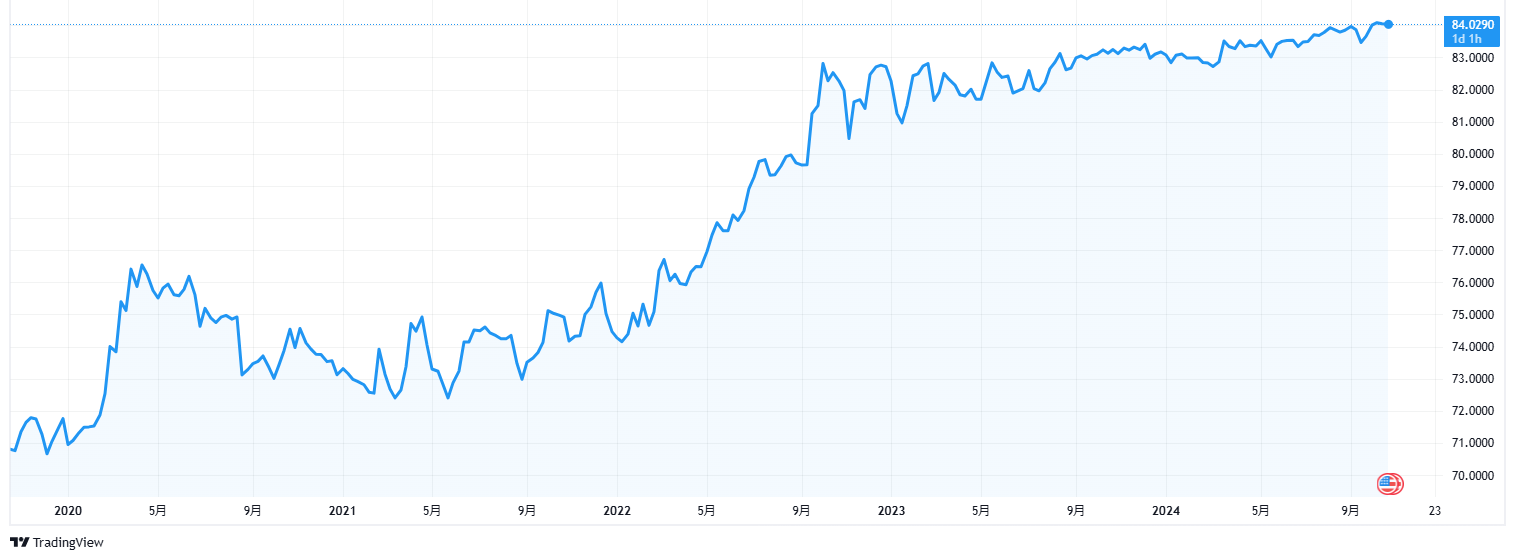

ただ、5年のスパンで見れば、そこまで大きな変動があるわけではありません。

【直近5年のUSD-INRの推移(出所:TradingView)】

2024年8月

政策金利据え置き

インド準備銀行は8月8日、政策金利を6.5%で据え置きました。

据え置きは9会合連続です。

インド中銀は消費者物価指数(CPI)上昇率の中期目標を、前年同月比4%と定めていますが、直近6月の速報値は5.08%で、10カ月連続で許容範囲とする2~6%の間におさまっています。

また、2024年度(24年4月~25年3月)のGDP成長率は、従来予想の7.2%を維持しています。

2024年6月

金利据え置き

インド準備銀行は6月7日の金融政策決定会合で、市場予想通り政策金利を6.5%に据え置きました。

声明文では、金融緩和の解除に引き続き焦点をあてるとの文言は引き続き残りました。

ただ、今回の会合では金融政策委員会メンバー6人のうち2名が、0.25%の利下げを支持しており、利下げへの準備が整いつつあります。

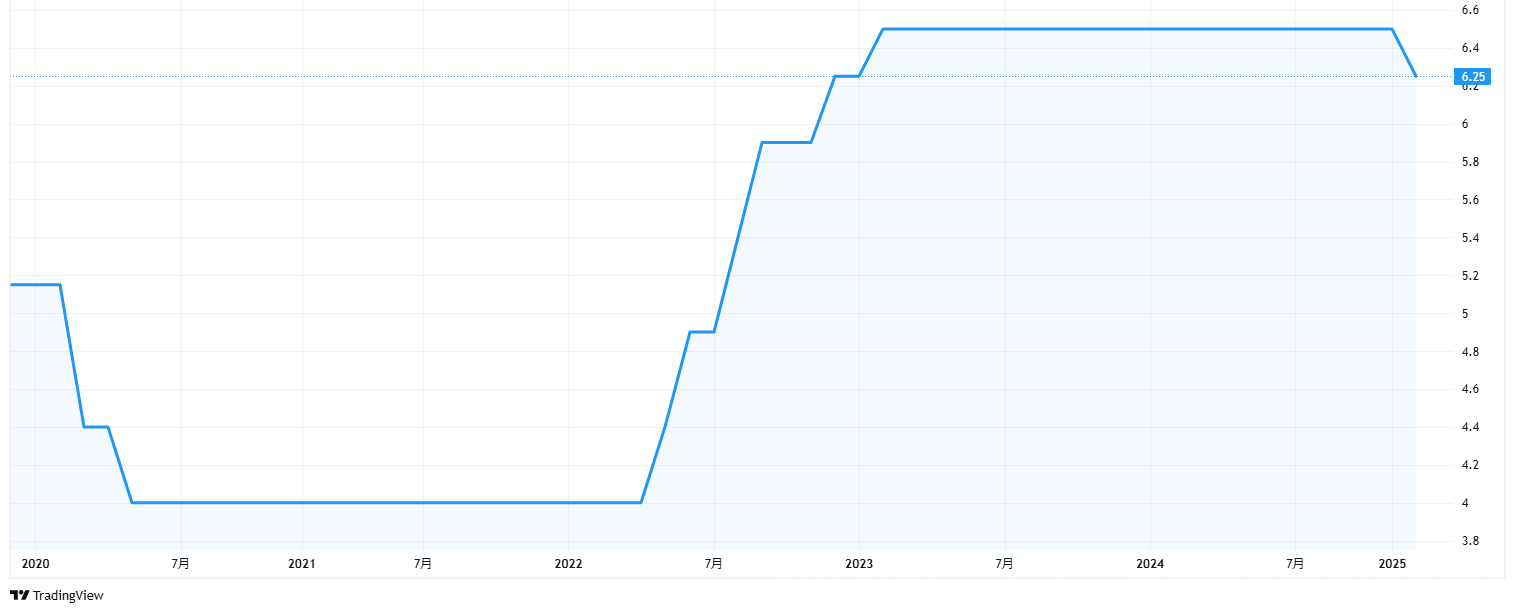

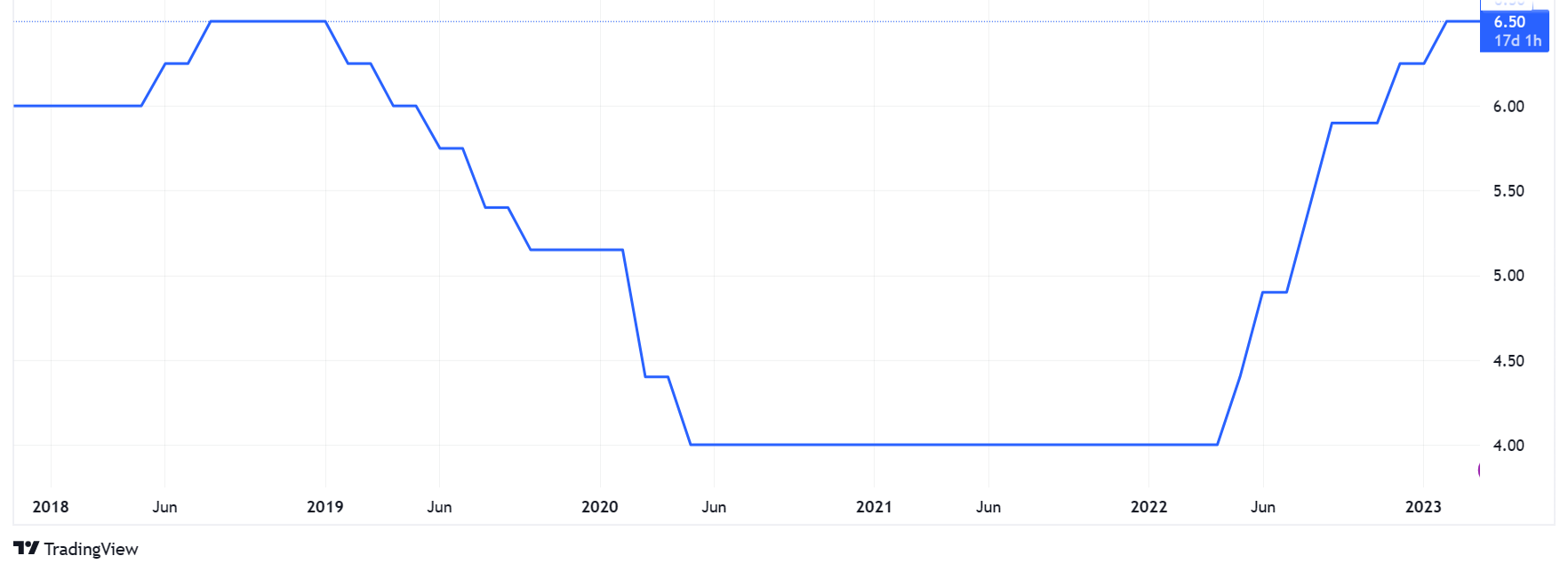

【2017年以降の政策金利の推移(出所:TradingView)】

2024年4月

政策金利据え置き

インド準備銀行は4月5日の金融政策決定会合で、政策金利を6.5%に据え置きました。

市場では早くて年前半の利下げ開始を見込んでおり、利下げの開始時期が注目されていました。

しかし、中銀は利下げを急がない姿勢を示しています。

インド経済は好景気が続いており、物価安定がより重要であると考えていると思われます。

2024年2月

政策金利据え置き

インド準備銀行は2月8日、政策金利を6.5%で据え置くと発表しました。

据え置きは6会合連続です。

足元の物価上昇率は中銀が許容範囲内とする水準で、堅調な経済成長も続きますが、中銀総裁はインフレ率がまだ目標値の4%まで低下していないと強調するなど、年前半の早期利下げ期待はけん制しています。

2024年度(24年4月~25年3月)の実質GDP成長率は7%と予想しています。

2023年12月

金利据え置きを決定

インド準備銀行は12月8日、政策金利(レポ金利)を6.5%で据え置くと発表しました。

据え置きは5会合連続となり、引き続き利上げは休止中となります。

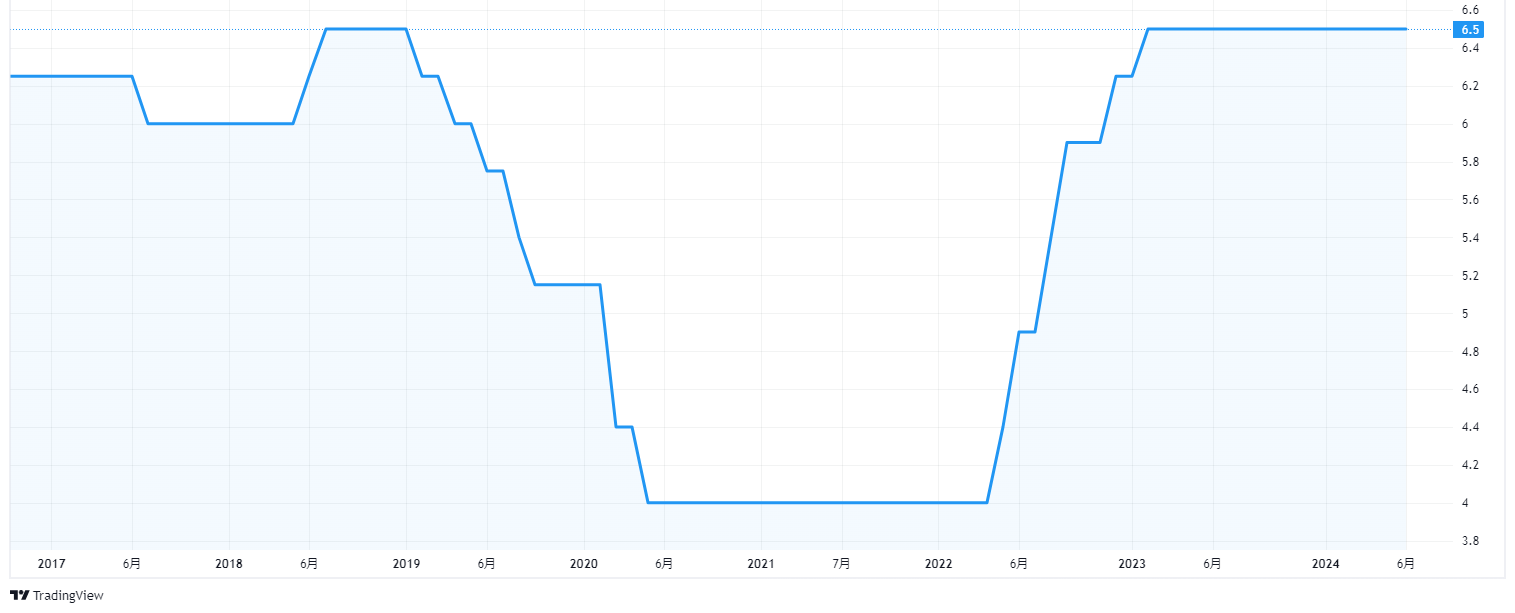

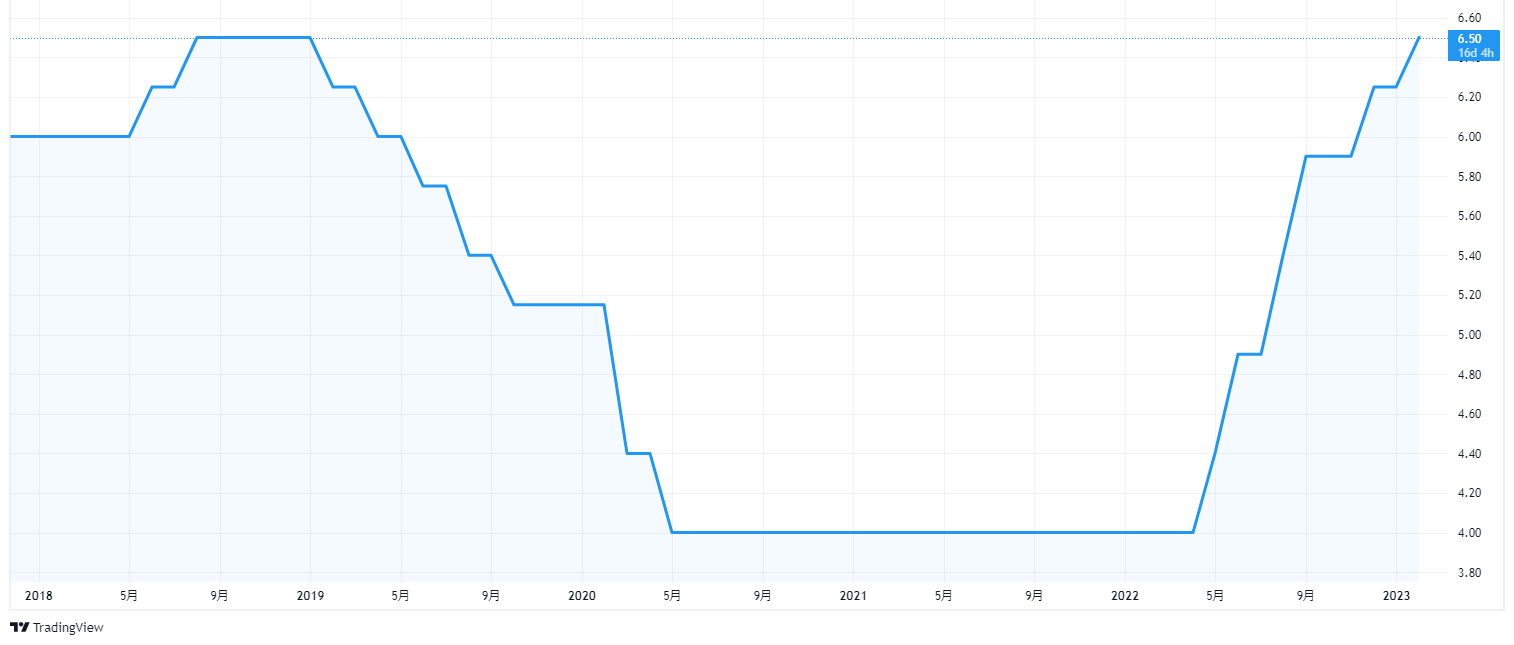

【直近5年のインドの政策金利の推移(出所:Tradingview)】

足元の物価上昇率はインド中銀の許容範囲内にあり、経済活動も堅調です。

これを受けて従来6.5%としていた2023年度(23年4月~24年3月)の成長率見通しは、7%に変更しました。

インフレ沈静化で利上げ局面終了の可能性が一段と高まったことに加え、流動性吸収も見送ったことで、株価指数SENSEXは12月6日に続き史上最高値を更新しました。

2023年10月

利上げ局面終了の可能性高い

インド準備銀行は10月6日の金融政策決定会合で、市場予想通り政策金利であるレポレートを6.5%に据え置きました。

声明文では、計2.5%の利上げの効果を見極める段階とするなど、サプライズはありませんでした。

【直近5年のインドの政策金利の推移(出所:Tradingview)】

2023年8月

金利据え置き

インド準備銀行は8月10日、3会合連続で政策金利を据え置くことを決めました。

インドのインフレ率にピークアウト感は見られますが、食品価格がインフレを押し上げる事態となれば、すぐに政策対応する用意があると中銀は示唆しています。

ただ、声明文では年後半の物価見通しを引き上げたものの、物価の上振れは一時的ともしており、利上げ再開の可能性は依然低いと見込まれます。

【直近5年のインドの政策金利の推移(出所:Tradingview)】

2023年6月

金利据え置き

インド準備銀行は6月8日、政策金利(レポ金利)を6.5%で据え置くと発表しました。

これで据え置きは2会合連続となります。

足元の物価上昇率はインド中銀の許容範囲内にあり、2022年度に実施してきた利上げの効果を引き続き見極める方針です。

ただ、声明文や中銀総裁の記者会見は、タカ派姿勢がうかがえる内容となっており、また、中銀総裁は早期利下げ観測をけん制する発言もしています。

インドの物価動向は落ち着きを見せ始め、4月の消費者物価指数は前年同月比約4.7%上昇と、前月の約5.7%上昇から大幅に減速しています。

インド中銀の物価目標は4%±2%なので、上限の6%を下回っている状況です。

2023年4月

金利を据え置き

インド準備銀行は4月6日、政策金利(レポ金利)を6.5%に据え置くと発表しました。

据え置きの決定は1年ぶりで、全会一致の決定です。

【直近5年のインドの政策金利の推移(出所:Tradingview)】

物価上昇に対応するため2022年5月から6会合連続で利上げに踏み切ってきたわけですがこれまでの利上げの効果を評価する必要があると判断しました。

ただ、インドの2023年2月の消費者物価指数の前年比伸び率は、インド中銀のインフレ目標の上限(6%)をやや上回る水準であり、本音としては足元の金融不安の影響を見守りたいというところでしょう。

足元のインド経済において、エネルギー価格の低下と、内需の回復などが成長率の加速には欠かせないとみられ、インド経済の先行きを見極める上でも、今後のインド中銀の政策動向には注視していく必要があるとみています。

市場予想は0.25%ポイント(%pt)の利上げであったため、株式・債券市場では好感されています。

【直近半年のNIFTY50の推移(出所:Tradingview)】

2023年2月

予想通り0.25%の利上げ

インド準備銀行は2月8日、政策金利(レポ金利)を0.25%引き上げて6.5%にすると発表しました。

利上げは6会合連続となり、利上げ幅は0.35%だった前回より縮小しています。

【直近5年の政策金利の推移(出所:TradingView)】

ただ、RBIのダス総裁は、インフレ率は緩やかに低下すると見込まれるものの、インフレを引き続き抑制する姿勢に変わりないと述べ、利上げ継続の必要性を強調しました。

2022年12月

0.35%利上げ

インド準備銀行は12月7日、政策金利(レポ金利)を0.35%引き上げて6.25%にすると発表しました。

【直近5年の政策金利の推移(出所:TradingView)】

これで利上げは5会合連続となりますが、中銀の許容上限を超える物価上昇が続いており、一段の引き締めでインフレ対応にあたります。

インド中銀は消費者物価指数(CPI)上昇率の中期目標を「2~6%」と定めているわけですが、世界的なインフレの動きの中インドでも生活必需品を中心とするインフレを招き、米FRBなどのタカ派傾斜に伴う資金流出はルピー安による輸入インフレに繋がる事態を招いてきました。。

2022年10月

中銀が追加会合を開催

中銀は突如11月3日に追加会合を開催すると公表しました。

中銀は5月以降、断続的な利上げを通じて物価及び為替の安定を目指す一方、足下では物価高と金利高の共存が景気に冷や水を浴びせる懸念が高まるなか、中銀内では利上げの小休止を示唆する動きがみられました。

しかし、インフレが高止まりするなかでルピー相場は最安値圏で推移するなど難しい状況に直面し、政府からも物価高への対応を求められているとみられます。

外貨準備は国際金融市場への動揺への耐性は充分で危機的状況に陥る可能性は低い一方、今後は景気への不透明感の高まりが資金流出を招く懸念がくすぶるなか、中銀にとっては難しい対応を迫られる局面が続くと予想されます。

今後の金融政策は不透明

インド中銀は5月以降断続利上げに動くも、ルピー相場は一時最安値を更新し、為替介入を迫られるなど厳しい展開が続いていますが、今後の方針については議論が続いているようです。

中銀はルピー安阻止に向けた対応を強化する一方、政策委員のなかには景気に配慮して利上げ休止を示唆する向きも出ている模様です。

足下の景気拡大が続くなかでのタカ派後退はインフレ高止まりに繋がるほか、タカ派後退を理由にルピー安が進むリスクをはらんでいます。

新興国を巡る環境が厳しさを増すなかで当局の選択肢が狭まる可能性にも注意が必要です。

2022年9月

0.5%の利上げ

インド準備銀行は9月30日、政策金利(レポ金利)を0.5%引き上げて5.9%にすると発表しました。

利上げは4会合連続です。

【2017年以降のインドの政策金利の推移(出所:TradingView)】

インド中銀の目先の最優先の政策運営の目標は通貨安とインフレの抑制とみられます。

米国の金融引き締めを背景に、インドを含め新興国からの資本流出が拡大しており、この動きを抑制するため高金利政策が求められています。

なお、2022年度(22年4月~23年3月)のGDP成長率の見通しは下方修正しています。

2022年8月

0.5%の利上げ

インド準備銀行は8月5日、政策金利(レポ金利)を0.5%引き上げて5.4%にすると発表しました。

インフレ抑制とともに通貨ルピーの防衛を図る目的です。

今回で、政策金利のレポ金利は0.5ポイント引き上げられ5.40%となり、新型コロナウイルスのパンデミック(世界的大流行)前と同水準となりました。

中銀は、2022年通年のCPIの伸び率が⽬標レンジの「4±2%」を上回ると⾒込んでおり、これでは中銀の責務(3四半期以内にCPI伸び率を⽬標レンジへ回帰させること)が果たせないこと

となります。

そのため、インフレ抑制へ断固とした引き締めを⾏う姿勢を⽰す必要があったわけです。

インド国債相場は下落する一方、ルピーは上昇しました。

【直近半年のインドの政策金利の推移(出所:TradingView)】

©Trading View

利上げは3会合連続です。

インド中銀は新型コロナで打撃を受けた経済の回復後押しが求められる一方、足元で許容範囲を超えるインフレに直面しており、苦渋の対応を余儀なくされています。

【直近1か月のSENSEX指数の推移(出所:TradingView)】

株式市場は大きく反応はしなかったようです。

2022年7月

インドルピー最安値更新する中、自国通貨を支える政策を発表

インド・ルピーの対米ドルレートが過去最安値を更新する中、当局は自国通貨を支える政策を発表しました。

金の輸入関税の引き上げや、在外インド人の国内への送金促進策が含まれています。

当局の通貨安阻止の意思が、ルピー安の圧力を軽減させることを期待しています。

ただ、すぐにこれがマーケットに反応をもたらしたわけでもなさそうです。

【直近半年のUSD-INRの推移(出所:TradingView)】

©Trading View

2022年6月

二回連続の利上げ

インド準備銀行は6月8日の金融政策決定会合で、政策金利(レポ金利)を0.5%引き上げて4.9%にすると決めました。

5月に続き、2会合連続の利上げです。

インド中銀は新型コロナ危機からの経済回復の後押しを期待されますが、エネルギー価格の高騰などを受け、インフレを抑制するための金融引き締めを加速せざるを得なくなっています。

声明文では物価見通しを上方修正し、2022年通年のCPI(消費者物価指数)伸び率が中銀物価目標レンジの「4±2%」を上回る見方を示しました一方で、景気見通しを据え置いており、家計消費の堅調な回復を期待しているとみられます。

しかし、先行きは物価高と金利高の共存が家計消費の足かせとなるなど景気の下振れリスクがあります。

いつ利上げサイクルが終わるのかという点については、インフレ期待を抑制すべく実質金利がプラスになるまで利上げを継続する必要があるとみられ、中銀の2023年1-3月期のインフレ予想値5.8%を上回る6.0%前後まで利上げが続くと考えられます。

2022年5月

対ドルで最安値更新で、介入

インド準備銀行は5月9日、対ドルで最安値を更新したルピーを防衛するため外国為替市場に全面的に介入しています。

中銀は約6000億ドルの外貨準備で投機筋に十分対抗できるとみており、ルピーの値下がりは容認するものの、秩序あるルピー安を探っています。

今後もルピー防衛の介入を続けるという事です。

政策金利を0.4%引き上げ

インド中銀は、5月2~4日に臨時金融政策決定会合を開き、政策金利のレポレートを4.0%から4.4%へ引き上げました。

利上げは2018年8月以来3年9カ月ぶりで、今回はCRR(現金準備率)の引き上げも決定しています。

声明文では緊急利上げの理由として、中国でのサプライチェーンの混乱など懸念材料が増え、高インフレが長期化するリスクを挙げています。

インフレ懸念について、インド中銀は4月の会合において22/23年度(22年4月-23年3月)のインフレ率予想を5.7%に上方修正しました(従来は4.5%)。

インドのCPIは1月から3ヵ月連続してインド中銀のインフレ目標の上限である6%を上回っている状況です。

今回、4月の会合で緩やかな⾦融政策正常化の⽅針が⽰されたにも拘わらず、臨時会合で利上げを始めたことで、市場ではサプライズと受け止められました。

市場関係者は今回の予定外の利上げを受け、インド準備銀がより迅速かつ決定的な金融引き締めサイクルに入ることを意味すると受け止めているようです。

ゴールドマンは今後の利上げ幅の見通しを当初予想の2%から2.65%に引き上げています。

緊急利上げを受け、短期的に株式・債券市場ではセンチメントが悪化し、不安定な動きとなりそうです。

但し、⾜元のインドの景気⾒通しが良好な中、中銀も景気への配慮を示していて、実体経済の持続的な成⻑を⽀える物価安定を重視した⾦融政策は、徐々に市場に評価され、⾦融市場の下⽀え要因になるでしょう。

2022年4月

政策金利据え置き

インド準備銀行は4月8日、政策金利(レポ金利)を4%で据え置くと発表しました。

据え置きは11会合連続です。

一昨年来のインド経済はコロナ禍の影響を受けてきましたが、足下では感染動向が改善するとともに、企業マインドも底堅く推移するなど景気は堅調に推移しているとみられます。

ただ、足元の物価上昇を踏まえ、金融緩和姿勢については成長を支えながら、インフレが目標内に収まるよう、緩和策の撤回に重点を置きつつ緩和的な姿勢を維持するつもりです。

インド中銀は消費者物価指数(CPI)上昇率の中期目標を「2~6%」と定めています。

1月は6.01%で、2月の速報値も6.07%と目標を超える状態が続いています。

こうした状況から今回の会合では利上げ開始に向けた準備に着手しました。

具体的には、中銀は新たに常設預金ファシリティー(Standing Deposit Facility、SDF)を導入し、金利コリドーの下限を従来のリバース・レポレートからSDFレートに変更しました。

水準は3.75%と、従来の金利コリドー下限の3.35%より0.40%ポイント高い水準に設定されました。

コロナ禍以降、短期金利が金利コリドーの下限近辺で推移していたことを勘案すると、今後は短期金利の上昇が予想されます。

金利コリドーの幅がコロナ禍以前の0.50%ポイントに戻ったことで、政策金利のレポレートの引き上げに向けて準備が整ったと言え、8月の会合で利上げに踏み出すかもしれません。

2022年2月

政策金利据え置き

インド準備銀行は2月10日、政策金利(レポ金利)を年4%で据え置くと発表しました。

新型コロナウイルスの経済活動への影響などを警戒し、10会合連続の据え置きを決めました。

金融緩和姿勢も「緩和的」を維持しています。

インド中銀は消費者物価指数(CPI)上昇率の中期目標を「2~6%」と定めており、2021年12月の速報値は5.59%とその範囲内でした。

今後のCPIに関してRBIは、上記会合で、2021年度(21年4月~22年3月)の上昇率は前年度比5.3%、2022年度(22年4月~23年3月)は同4.5%を見込んでおり、何れも政策目標の上限である

6%を下回るとの見方を示しています。

銀行の余資運用に使われる、政策借り入れ(リバースレポ)金利も3.35%で据え置きました。

インドでは1月に変異型「オミクロン型」の拡大などで、新型コロナの新規感染者数が急増しました。

足元では減少傾向にありますが、インド中銀のダス総裁は10日の金融政策決定会合後の演説で「経済活動の勢いが失われている」と語り、同日の中銀の声明でも国内の景気回復は依然として不完全であり、継続的な政策支援が必要との指摘をしました。

2021年12月

政策金利を据え置き

インド準備銀行(中央銀行)は8日の金融政策決定会合で、政策金利を年4%で据え置くと決めました。

市場では金利コリドーの下限の引き上げを見込む向きがありましたが、中銀はオミクロン株への懸念を背景に現状維持を発表しました。

一方、流動性吸収ツールの変動金利リバースレポの規模を拡大するなど、過剰流動性の吸収を継続しています。

金融政策正常化を開始するための準備が進みつつあるようです。

2021年度(21年4月~22年3月)のGDP成長率の見通しは9.5%で、従来予想から変えませんでした。

インド中銀のダス総裁は8日の演説で、景気回復の勢いが依然として十分ではなく継続的な政策支援の重要性を強調しました。

今後の見通しについてはオミクロン型の出現や諸外国での感染再拡大により、下振れリスクが高まっていると語りました。

2021年10月

ダス中銀総裁、2期目続投

インド政府は29日、インド準備銀行の次期総裁にダス現総裁を再任すると発表しました。

任期は3年です。

政府の声明によると、ダス氏(64)は現在の任期が満了する12月10日に再任される予定です。

新型コロナウイルスのパンデミック(世界的大流行)からの経済立て直し支援で引き続き指揮を執ります。

ダス氏の指揮の下、インド中銀は利下げや量的緩和を行い、流動性の維持と成長の下支えに努めました。

コロナ禍からの景気回復が定着する現在は、インフレ加速のリスクに直面しています。

世界各国の政策当局者も同様の課題に取り組んでいます。

政策金利を据え置き

インド準備銀行は8日の金融政策決定会合で、政策金利を年4%で据え置くと決めました。

これで8会合連続の据え置きです。

金融政策姿勢は「緩和的」を維持しました。

なお、インド中銀はインドの国債購入プログラム (G-SAP)を市場予想の段階的な縮小でなく、一挙に停止しています。

一方で、変動金利リバース・レポ(VRRR)入札の規模拡大と期間の長期化を行うとし、流動性供給の正常化のシグナルを明確に示しました。

RBIは物価や経済見通しに関し、新型コロナウイルス感染の落ち着きを受けた生産や流通網の回復による野菜の値下がり等を背景に、2021年度の消費者物価上昇率予想を前回(21年8月会合)の同5.7%から同5.3%に引き下げました。

インフレ率は、中銀が定める消費者物価指数上昇率の中期目標は「2~6%」で、5、6月は6%を超えたものの、8月の速報値は5.3%に低下していました。

インド経済の見通しは、(21年4月~22年3月)の実質GDP成長率見通しが前年比9.5%増に据え置き、22/23年度を7.8%増としました。

ワクチン接種の拡大や、それに伴う経済活動の再開、堅調な国内需要などを理由に比較的強気の見通しとなっています。

ダス氏は新型コロナウイルスの流行については最悪期を脱したと指摘しました。

ワクチン接種がこの背景にあるとしました。

2021年8月

政策金利据え置き

インド準備銀行は6日、政策金利を過去最低水準に据え置きました。

足下のインフレ率は中銀の定めるインフレ目標を上回るものの、新型コロナウイルスの新たな感染拡大に備える景気への支援を重視し、主要な政策金利であるレポ金利を4%に維持しました。

この金利据え置きは予想通りの結果です。

今後も緩和的なスタンスを続ける見込みです。

尚、中銀は足元の物価動向を踏まえ、今回の会合で2021年度のCPI上昇率見通しを前年比+5.7%と前回6月の同+5.1%から引き上げましたが、政策目標の上限である6%を下回るとの見方

は維持しています。

2021年6月

1兆8100億円相当の国債を追加購入

インド中銀は借り入れコストを引き続き抑制するため、量的緩和策を拡大すると発表しました。

新型コロナウイルス感染第2波で、国内経済の成長は失速しつつあるようです。

ダス総裁はいわゆる「国債買い入れプログラム2.0」に基づき、1兆2000億ルピー(約1兆8100億円)相当の国債を追加購入すると表明しました。

足下のルピー相場及び株式指数は、感染再拡大に伴う下振れの動きが一巡しているものの、先行きは感染動向やワクチン接種動向のみならず、国際金融市場を取り巻く状況など外部環境に左右されそうです。

政策金利据え置き

6月4日、インド中銀は金融政策決定会合を開き、政策金利を年4%のまま据え置きました。

中銀は6月4日の金融政策決定会合で、新型コロナウイルスの感染再拡大による経済への悪影響を抑制し、景気回復を支援するため、政策金利を過去最低の4%に据え置くことを決めました。

これは予想通りの結果です。

新型コロナウイルス危機への対応で、2020年3月と5月に合計1.15%引き下げた後は、今回を含め、6会合連続で据え置いています。

合わせて、成長率予想も9.5%に下方修正しました。

新型コロナウイルスの感染拡大を踏まえ、従来予測から1ポイント引き下げました。従来ほどの成長が期待できなくなったためです。

注目点の7₋9月期の国債買入プログラムの金額については、4-6月期の総額1.0兆ルピーを上回る1.2兆ルピーと発表され、週初の株式市場の上昇に繋がったようです。

中銀は春以降の感染再拡大の経済への影響は4-6月期にとどまるとの見方も示したことで、一部地域でのロックダウンが6月15日に終了し、経済活動が再開に向かう期待が高まっています。

2021年5月

CPI落ち着きで、次回会合で利下げの可能性

5月12日発表した2021年4月のCPI上昇率は前年同月比+4.3%でした。

3月の同+5.5%から減速し、5ヵ月連続でRBIが許容範囲の上限に定める6%を下回りました。

CPIの4割を占める食料品価格の上昇率が同+2.0%と、3月の同+4.9%から低下したことがCPIを押し下げました。

こういたCPIの落ち着きから、次回の6月4日の金融政策決定会合で景気刺激を目的に中銀が追加利下げに踏み切るとの期待が高まる可能性があります。

2021年4月

インド中銀、金利を4%で据え置き

インド準備銀行は4月7日に開いた金融政策決定会合で、政策金利を年4%で据え置くことを決めました。

据え置きは5会合連続です。

物価上昇を警戒しつつも、新型コロナウイルスの感染者急増などを踏まえ金融政策姿勢は「緩和的」を維持するとしました。

この決定はほぼ予想通りです。

インド中銀は消費者物価指数上昇率の中期目標を「2~6%」としています。

1月は4.06%でしたが、2月の速報値は5%を超えています。

また、インド中銀は予想外に1兆ルピー(約1.47兆円)規模の国債を流通市場から購入することも発表しました。

今回の国債購入は長期国債利回り低下とルピー安を進行しました。

これらのことが仮にインフレ率上昇につながる動きとなれば、インド中銀はかえって金融引締めを早めてしまう可能性がないわけではありません。

政策の効果と市場の動向を見守る必要があるでしょう。

インド中銀が2-6%のインフレ目標を5年間維持

インド準備銀行は、2ー6%のインフレ目標を今後5年間維持することで政府と合意しました。

政府と中銀は2015年に金融政策の枠組みで合意しています。

消費者物価指数(CPI)の伸び率を2ー6%の範囲に収めることが中銀の責務と規定されました。

このインフレ目標が2026年3月まで維持されるという事です。

インドのCPI伸び率は現野党インド国民会議派が主導した前政権時代に2桁台に加速しましたが、モディ政権発足後は概して低下傾向にあり、2019年のモディ氏再選を支える要因にもなりました。

CPIは2月に前年比5.03%上昇と、3カ月ぶりの大幅な伸びを記録しました。

中銀の金融政策委員会は4月5-7日の会合で政策金利を4%に据え置くとみられています。

2021年3月

中銀総裁、景気に自信

インド準備銀行のダス総裁は3月25日、新型コロナウイルスの感染が急増していても、インド国内経済活動の回復に自信を見せました。

総裁は、感染拡大は懸念要因であるものの、インドは備えができていると発言しました。

ワクチン接種も進んでおり、昨年のような厳格なロックダウンは必要ない可能性があると述べています。

総裁は、暫定データに基づく2021/22年度の経済成長予測(10.5%)の下方修正は予想していないとしました。

最終予測は金融政策委員会の見直しを経て来月7日に公表されます。

2021年2月

金利は据え置き

インド準備銀行は2月5日開いた金融政策決定会合で、政策金利を年4%で据え置くことを決めました。

据え置きは4会合連続となります。

物価上昇率が2020年12月に4%台に落ち着いたものの、中銀は4月以降の物価予測を上方修正するなどインフレになお警戒感を示しています。

インド中銀は消費者物価指数(CPI)上昇率の中期目標を「2~6%」としていますが、ロックダウンによるサプライチェーンの寸断などが影響して、2020年6~11月まで6%を上回っている状況です。

2020年12月

政策金利は据え置き

インド準備銀行は12月4日、3会合連続で政策金利のレポ金利を4%に維持することを決めました。

インフレの高止まりと景気回復の兆しを考慮しました。

これは予想通りの結果です。

インドは新型コロナウイルス危機への対応で2020年3月と5月の会合で合計1.15%引き下げた後は据え置きを続けています。

今回の据え置きは予想通りであったものの、低金利持続下での景気回復期待が高まり、4日の10年国債金利は約4ヵ月ぶりの水準に低下、またインドのSENSEXも初の45,000ポイント台に乗せ、史上最高値を更新しました。

2020年10月

次回の金融政策決定会合についての見込み

次回の金融政策決定会合は12月に予定されています。その際に利下げが行われるか否かが注目ポイントです。

インド準備銀行は4月以降の封鎖措置など供給側の要因で、消費者物価上昇率がインフレターゲットを上回ったと解釈しています。

政府は封鎖措置を徐々に緩和しており、準備銀行は、消費者物価上昇率が今後鈍化に向かうと予想しています。

具体的には前年同期比で、7-9月期に6.8%、10月~2021年3月に4.5~5.4%、2021年4-6月期に4.3%へ鈍化すると予想しています。

その 一方で、短期的なインフレ見通しには不透明感が出ています。

9月の大雨の影響で農作物、特に玉ねぎの収穫が打撃を受けているためです。

政府は9月14日に玉ねぎの輸出を禁止していますが、玉ねぎの小売価格は急上昇し、ムンバイでは1キロ当たりの価格が8月の39ルピーに対して、9月は61ルピーに急上昇しています。

玉ねぎはインドで欠かせない食材であり、その価格が期待インフレ率を左右するのです。

玉ねぎ価格が今後も上昇を続けると、期待インフレ率が上昇するだけでなく、消費者物価上昇率が高止まりする可能性も出てきます。

インド準備銀行はインフレターゲット重視の立場を明確にしているだけに、12月2~4日に開催される次回の決定会合で、準備銀行が追加利下げに踏み切るか否かはこうした農作物の価格の状況を見て判断されるでしょう。

政策金利は据え置き

2020年10月9日、インド準備銀行は政策金利の2会合連続の据え置きを発表しました。

金融政策委員会は政策金利のレポ金利を4%に据え置きましたが、これは予想通りの結果です。

同中銀は2020-21年度のGDPを9.5%減と予想していますが、インフレ率が当局目標を上回る水準にあることから刺激策を見送りました。

同中銀は緩和的な政策スタンスを維持し、再び金融緩和に踏み切る可能性を残しています。

中期的な観点では、足下の金融市場は落ち着いているものの、異例の対応をいかに終えられるかが焦点となるかもしれません。

なお、懸念された政府の準備銀行への介入問題についてですが、政策決定に強く関与するという懸念はいったん後退したようです。

中央銀行の独立性に対する信認が低下すれば、リスクプレミアムの上昇を伴い金融市場の中長期見通しにマイナスに働く恐れもありましたが、その可能性は低下したと判断されます。

2020年9月

突如金融政策決定会合の延期を発表

2020年9月28日、インド中銀は金融政策決定会合の延期を突如発表しました。

金融政策委員6名中、3人が9月末に任期満了となりますが、政府が後任を指名しなかったことで 、金融政策委員会が機能不全に陥り、延期を余儀なくされたのです。

投資家からの信認を大きく損なうことに繋がり 、 金融市場の重しになるかもしれません。

2020年8月

インド中銀が外貨準備を積み増し

インド準備銀行が最近他のアジア諸国を上回るドル買いを行っているようです。

これはソブリン格付け引き下げを懸念している可能性があるとオーストラリア・ニュージーランド銀行が指摘しています。

推計によるとインド中銀は7月までの4カ月間に300億ドル規模の外貨購入を行い、既に世界5位の外貨準備を積み増したようです。

インドルピーに対する強い上昇圧力がかかってはいないにもかかわらず、継続して介入を行うことはインド準備銀行の為替政策の変化を表していると言えます。

インドの財政状態が悪化する中で、ソブリン格付けの一段の引き下げに対するバッファーの増強を図りたい狙いがあると上記のオーストラリア・ニュージーランド銀行は指摘しています。

苦渋の金利据え置き

2020年8月6日、インド準備銀行は金融政策決定会合で、政策金利を年4%で据え置くことを決めました。

新型コロナウイルス拡大による経済封鎖でインドは大打撃を受け、中銀は4月開始の2020年度の経済成長がマイナスになると予測しており、利下げで景気底上げを狙うとの見方もありましたが、景気てこ入れのための追加措置の前にインフレ沈静化を待つ考えのようです。

予想ではおよそ50%の確率で利下げされると予測されていました。

今回利下げはしませんでしたが、新型コロナウイルス危機を踏まえ、緩和スタンスを必要な限り維持する方針を示し、追加の経済支援策も発表しました。

中銀は追加対策として、

- 住宅及び農村関連への流動性供給拡充

- 不良債権拡大に対応して銀行セクターに法人向け融資の再編を認める

などの取り組みを発表しています。

今回のこの決定は、景気とインフレ率どちらを優先するかという古典的な問題に直面したものです。

今回はインフレ率上昇の抑制を選択しました。

6月の消費者物価指数(CPI)が前年比6.09%とインフレ目標上限(6%)を超えていることが背景で、当面据置も想定されます。

インドの景気動向を見ると、新型コロナウイルス感染拡大の影響もあり厳しい状況である事は周知のとおりです。

感染者は累計で200万人に達し、アメリカ、ブラジルに次ぐ規模です。

新規感染者数も5万人を超えるなど、収束が見通せない状況になっています。

このような状況を踏まえ、インド中銀の政策姿勢を見た時、インド中銀が成長率やインフレ率予想を明確にしなかったことに迷いが見られますが、目先はインフレ動向に配慮しつつ、効率的な金融緩和政策を模索するという事なのだと思われます。

2020年7月

RBI、銀行の不良債権比率上昇と指摘

RBIが7月24日に発表した金融安定化報告書で、2021年3月末時点のインドの銀行の不良債権比率見通しを示しました。

RBIによる国営銀行への公的資金投入や赤字国営銀行の整理等により、2018年3月期をピークに2年連続で低下した不良債権比率が、2021年3月期は再び上昇すると予想しています。

2020年度(2020年4月~21年3月)の経済成長率が前年度比4.4%減、物価上昇率が同4.1%増等とする標準シナリオで、インドの銀行の不良債権比率は2020年3月の8.5%から12.5%に、更に2020年度の経済成長率が同8.9%減、物価上昇率が同11.8%増となる等、非常に厳しい経済環境を想定したシナリオでは14.7%に上昇する可能性があると指摘しています。

インドの銀行の不良債権比率は主要新興国の銀行と比べても高く、中長期的な経済への悪影響が懸念されます。

6月のCPIは高止まりで利下げ見送りの予想が優勢

インド統計局が発表た2020年6月のCPIは前年同月比+6.1%でした。

前月から0.2%低下したものの、RBIの物価目標(2~6%)の上限を超え、高止まりしています。

ロックダウンによって生産が滞り、日用品等の供給不足が続いていることが主な要因と見られます。

尚、CPI構成要素の約4割を占める食料品価格は、昨年夏場の天候不順で高騰していた野菜価格の落ち着き等の影響で、低下傾向となっています。

8月上旬に金融政策決定会合が予定されていますが、物価の高止まりもあり、追加利下げを見送るとの予想が今の所優勢のようです。

インド準備銀行の為替政策

インドルピーは他のアジア通貨と比べて軟調さが目立っていますが、その裏には中央銀行の政策があると思われます。

インドの外貨準備は2020年初より6月にかけて約490億ドル増加しています。

RBIは、資本流入に伴って国際収支が黒字となりルピー高圧力が高まる局面ではドル買い介入によって外貨準備を増強しつつ相場の上昇を抑制しているようです。

一方、資本流出が起こった局面では大規模なドル売り介入は行わずに相場の下落を容認しています。

この背景には、流入した資本の逆流を懸念し、そのときに相場の急落を抑えられるように外貨準備を増強するべきという考えがある模様です。

ルピーは既に割高と見られており、これ以上の相場の上昇は好ましくないという判断もあるのでしょう。

ただ、今後のルピーを考えると外貨準備は5,000億ドルの大台に乗っています。

今後も直接投資流入が続き、都市封鎖解除に伴って株式資本の流入が見込まれる中で、相場には上昇圧力がかかると考えるのが普通です。

ルピーはRBIの介入に上昇速度を抑えられつつも、底堅く推移していく可能性があります。

2020年5月

インド中銀、融資返済を猶予

2020年5月22日、インド準備銀行は銀行やノンバンクからの融資の返済を8月まで猶予すると発表しました。

中銀は3月に3カ月間の融資返済猶予を発表していましたが、今回はその期間を8月末まで延ばしました。

運転資金など企業向けの貸し出しのほか、自動車ローンやクレジットカードの債務にも適用されます。

返済を猶予しても、デフォルトと見なさない、という事です。

不良債権を巡る規制で問題資産として扱わないことで、金融機関に返済猶予に応じるよう促し、金融の目詰まりを防ぎます。

本来、金融機関は返済期限から90日を過ぎた融資は不良債権として分類しなければなりませんが、現在の返済猶予期間中は適応しません。

政策金利を年4%に

2020年5月22日、インド派政策金利を0.4%引き下げて年4%とすることを決めました。

中銀は6月3~5日に金融政策決定会合を開く予定でしたが、20~22日に前倒しで開催しました。

利下げは3月に続き2回連続となります。

企業や個人が資金繰りに窮して倒産するのを防ぎます。

また、ダス総裁は2020年度(20年4月~21年3月の経済成長率がマイナスになるというコメントもしました。

民間でもインドがマイナス成長に陥るとの予測が増えている。

市場関係者は、今年度末までにあと50ー75bpの利下げがあると予想しているようです。

2020年4月

インド中銀、投信に7000億円の支援

2020年4月27日、インド準備銀行は投資信託向けに5000億ルピー(約7000億円)の資金を供給する枠組みを発表しました。

新型コロナウイルスの感染拡大を受けて運用会社がインドで債券ファンドなどの投信を閉鎖した影響で、ほかの投信にも償還圧力がかかって、流動性リスクが高まっており、これに対応したのです。

資金供給で投信を支援し、金融不安を和らげる狙いがあります。

インド中央銀行、1兆ルピー追加支援

2020年4月17日、インド準備銀行は経済を下支えするため、1兆ルピー(約1兆4千億円)の追加支援策を発表しました。

5千億ルピーはノンバンクの救済に充て、残る5千億ルピーは農業向けなどの貸し出しを手掛ける銀行に融資し、農村経済を支えます。

インドは3月25日から全土で都市封鎖を実施し、現状5月3日まで行われます。

こうした経済活動の停止で、中小企業の経営や農村の暮らしは圧迫されており、追加対策が必要と判断したものと見られます。

このほか、政策借り入れ(リバースレポ)金利を0.25%引き下げ、3.75%とすることも決めました。

銀行の余資運用に使われるリバースレポ金利を下げ、より多くの資金が民間経済に向かう効果を狙います。

2020年3月

コロナウイルス対策で0.75%利下げ

2020年3月27日、インド準備銀行は政策金利を5.15%から4.4%に0.75%引き下げました。

また、政策借り入れ(リバースレポ)金利も0.9%引き下げて4%としました。

銀行の余資運用に使われるリバースレポ金利を下げて、より多くの資金が民間経済に向かう効果を狙います。

同日、インド準備銀行は元利支払いの猶予や大規模な量的緩和策も発表し、コロナウイルス対策を徹底的に行う姿勢を示しました。

CPI低下で4月の利下げ観測がより現実味を増す

2020年2月のCPI低下を受けて、4月の会合で利下げが行われるという観測が強くなっているようです。

2019年10月会合まで5会合連続で、合計1.35%の利下げを行ったRBIですが、高インフレで2019年12月と2020年2月の会合では利下げを見送ってきました。

ただ、2月のCPIで物価高に落ち着きが見られたため、4月3日の会合で利下げを再開するとの期待感が高まりつつあるようです。

新型コロナウイルス感染拡大の影響を軽減すべく、RBIは通常の0.25%ではなく0.50~1.00%の利下げに踏み切るとの見方も出始めているようです。

インド準備銀行、利下げ余地まだあると言明

インド準備銀行のダス総裁は、新型コロナウイルスの感染拡大で経済成長に新たなリスクが生じていることを受け、利下げの余地があるとあらためて表明しました。

2020年3月3日、同総裁は総合インフレ率は減速が見込まれていると語り、利下げ余地が残っているとの認識を示しました。

新型ウイルスへの対応策については

「中央銀行として必要な対応を行う用意がある」

と答えました。

2020年2月

次回金融政策決定会合では利下げ?

高いインフレ率で2020年2月の金融政策決定会合で据え置きをしたインドですが、次回は利下げするかもしれません。

2020年1月の消費者物価指数(CPI)は前年同月比7.6%上昇となり、2014年5月以来の高水準となりました。

それもあり、中央銀行は景気悪化を懸念しつつ金利を据え置きました。

ただし、悪天候で高騰した玉ねぎなどの価格はピークに達した模様で、今後経済活動の低迷と原油価格の下落により、CPIインフレ率は鈍化すると見る向きが強くなりつつあり、次回会合以降では追加の利下げを行う可能性があります。

政策金利を据え置き、インフレを警戒

2020年2月6日、インド準備銀行は金融政策決定会合を開き、政策金利を5.15%で据え置きました。

2019年12月のインフレ率は7.35%にまで高まり、中銀が中期目標とする「4%前後」を大きく超えていました。

景気下支えのために2019年10月まで利下げを続け、今もなお不景気の心配がぬぐえず利下げしたい所ですが、インフレ懸念の強まりを受けて2会合連続で据え置きを決めた格好です。

今回の金利据え置きは予想通りではありました。

中銀は声明で

「今後の利下げ余地はあるが、インフレ動向が読みにくい」

と述べて、物価上昇への警戒感を示しました。

CPI上昇率は19年10月に4%を上回り、同年12月は5年5カ月ぶりの伸び率となっています。

特に天候不順を背景に野菜の値上がりが大きく、庶民の生活を直撃しました。

中銀は20年度前半のCPI上昇率を5.0~5.4%と予測し、前回12月の会合の予測(3.8~4.0%)から大きく上方修正しています。

2020年1月

インフレ率、5年5か月ぶりの高さで追加利下げが困難に

2020年1月13日発表の2019年12月のCPIはが前年同月比7.4%上昇で、約3年半ぶりに政府及び中銀の合意に基づくインフレ目標(4±2%)を上回る伸びとなりました。

これは2014年7月(7.4%上昇)以来の伸び率です。

足下のインフレ率が、想定以上に加速感を強めていることを勘案すると、追加利下げ余地はあまりないでそう。

まだ経済が厳しい状況から脱していない状況であり、厳しい展開が続くかもしれません。

2019年12月

インド中銀総裁、まだ緩和の余地ある

2019年12月16日、インド準備銀行のダス総裁は、インドに金融政策の緩和余地がまだあると表明しました。

同総裁は

「非常に明確なフォワードガイダンスだ。さらなる金融行動の余地があると話した。しかし、そのタイミングは今後決定される必要がある」

と経済会議で語ったたという事です。

低成長に苦しむインドに更なる金融カンフル剤が注入されるでしょうか。

ただ、インフレ率も目標の範囲内ながらもかなり高い所まで来ており、慎重さが必要でしょう。

インフレ率は目標の範囲内ながらも、高い伸び

2019年12月12 日に発表された11 月の消費者物価は前年同月比+5.54%と、引き続き中銀が定めるインフレ目標(4±2%)の範囲内ですが、若干加速して3年4ヶ月ぶりの高い伸びとなりました。

前月比も+0.95%と前月(同+0.96%)並みの上昇が続いています。

エネルギー価格のほか、生鮮品を中心に食料品価格も上昇傾向で推移するなど、生活必需品を中心とする物価上昇の動きが影響しているようです。

予想外の金利据え置き

2019年12月5日、インド準備銀行は政策金利を5.15%で据え置くことを決めました。

金利据え置きの背景

インフレ率が1年強ぶりに中期目標を上回ったことが大きいと思われます。

こうして、市場関係者は6会合連続となる利下げを予測していましたが、これに反して政策金利を5.15%に据え置く決定を下しました。

インド中銀の場合、年6回の定例会合のうち、大体年に2~3回程度は市場の予想に反した結論を出しがちです。

その意味で市場予想泣かせの面はあるかもしれません。

中銀はインフレ動向、政府の景気対策、これまでの利下げの効果を見極めると説明しています。

特に、インフレ率上昇の懸念が高まっている事は注目です。

12月12日公表予定のインド11月のCPIは前年比で約5.3%が市場予想となっており、10月から加速が見込まれています。

この様な状況で利下げすれば、更なるインフレ加速となって国民生活に悪影響が及ぶ可能性もあります。

低成長とインフレ、難しい判断が続きそうです。

2019年10月

金融緩和とインフレ率から、次の利下げはいつか

インドの景気不安がある一方で、足下ではインフレ傾向も表れている事から、インド中銀は金融緩和姿勢を示し続けるも、利下げペースを鈍化させる可能性があります。

インド中銀の今回の利下げの背景として経済成長ペースの鈍化があるのは既報の通りです。

インド経済の回復が鈍い背景として、主に製造業が低調である事や、自動車市場の成長に急ブレーキがかかっている事が挙げられます。

その一方で、足元のインフレ率は約3.2%ながら、10月14日の週に発表される9月の消費者物価指数は前年同月比3.7%程度が見込まれるなど、食料品などに、緩やかながらインフレ傾向が見られているのです。

インド経済に下支え策が求められるため中銀として、金融緩和姿勢を維持するのでしょうが、利下げはやめて、流動性供給など他の手段を模索する可能性もあるかもしれません。

中央銀行、2019年の成長率予測を引き下げ

2019年10月4日、インド準備銀行は2019年度(19年4月~20年3月)の経済成長率の見通しを6.1%と、8月時点の6.9%から下方修正しました。

インドの経済成長率は5四半期連続で減速していて、4~6月期は5.0%と約6年ぶりの低水準となりました。

8月にも経済成長予想を引き下げましたが、更なる引き下げをせざるを得ないと考えたのでしょう。

経済減速は、10月から発表が本格化する19年7~9月期の企業決算にも表れるかもしれません。

そうするとインド株式市場もまたボラタイルとなる可能性があります。

0.25%の利下げで政策金利は5.15%

2019年10月4日、インド準備銀行は金融政策決定会合で0.25%の利下げを決め、政策金利を年5.15%としました。

これで利下げは5会合連続となります。

インドの経済成長は急減速しているため、利下げで景気減速に歯止めをかけたい所です。

まだ利下げは続くのでしょうか。

中銀は、消費者物価上昇率が目標レンジ(4±2%)に収まっている限り、景気下振れリスクに対して、金融緩和(政策金利の引き下げ)の余地があると公式に述べています。

インフレリスクは高くなく、現状景気が減速しているため、次回の金融政策決定会合でも追加利下げを行う可能性は相応にあると思われます。

2019年8月

成長率見通しは6.9%に下方修正

準備銀行は2019年と20年度のインフレ見通しをほぼ据え置く一方で、成長率見通しは7.0%から6.9%へ下方修正しました。

invstem.com

invstem.com

準備銀行は、景気対策のため消費者向け信用のリスクウエイトの引き下げや、銀行のノンバンクへの貸し出し規制緩和を発表しました。

0.35%の利下げを実施

2019年8月7日、インド準備銀行は主要政策金利のレポレートを0.35%引き下げ5.4%としました。

invstem.com

invstem.com

因みに、予想引き下げ幅は0.25%引き下げだったので、小幅ながらそれを超える引き下げ幅で↓。

金融政策スタンスは「緩和的」を維持し、その上で、一段の利下げはインフレ水準によって決まるとしました。

2019年7月

財政赤字拡大の懸念が薄れて追加利下げしやすい??

2019年7月に公表された予算案で、改めて財政赤字の抑制が示されたことで、景気浮揚を狙った大規模な財政刺激策が導入されて赤字が拡大するという懸念は解消されました。

invstem.com

invstem.com

財務相のニルマラ・シタラマン氏は、財政赤字のGDP比を3.3%と前年度の3.4%に抑え、ルピー建て長期国債の発行

額も抑制する事を明言しています。

こうした事から、RBIは、次回8月7日の金融政策決定会合で政策金利を5.5%に引下げ、来年初までの間に更に同金利を5.25%へと引下げると予想されます。

2019年6月

インド準備銀行の副総裁辞任で、ハト派色より強くなる

2019年6月24 日、インド準備銀行が突如アチャルヤ副総裁の退任を発表しました。

同氏は昨年10 月の講演で同行の独立性を巡る懸念を表明した張本人です。前総裁で同じく中央銀行の独立性に懸念を表明し続けていたパテル前総裁と共に退任するという噂があったものの、その時は留任したままでした。

今回の辞任に伴って、中央銀行はますます政権に寄り添う形でハト派一色となるものと思われます。

利下げして5.75%に。9年ぶりの5%台

2019年6月6日、インド準備銀行は政策金利を0.25%下げて年5.75%とすることを決めました。

これで利下げは3会合連続となり、2010年8月以来、約9年ぶりの5%台となりました。

インドでは4四半期連続で経済成長率が低下するなど景気面では厳しい状況となっており、金融政策姿勢を「中立」から「緩和」にして、個人消費や企業の設備投資などをサポートしていきたいと考えているようです。

2019年5月

ダスインド中銀総裁の講演内容から推察される今後の金融政策

インド準備銀行のダス総裁は世界銀行とIMFの春季会合に合わせて講演を行い、その中で今後のインドの金融政策についてヒントとなるようなキーワードをちりばめていました。

以下がそのキーワードです。

- インド経済の今年度の成長率が+7.2%に回復する事に自信を持っている。

- 足下のインフレ率は低水準で推移しており、景気下支えにさらに注力する可能性がある

- 25bpsずつの利上げはただの慣習である⇒2019年6月の次回会合にて必要とあらば大幅利下げの可能性

最後の大幅利下げについては、もしそれが行われるとなると、一時的に株価が上がる可能性はありますが、その一方でルピー相場に悪影響を与える可能性もあるため、我々の様な外国人投資家としてはよくよく状況を見ておかなければなりません。

2019年4月、2回連続の利下げでインフレ見通しも引き下げ

2019年4月4日、中央銀行は政策金利のレポ金利を市場予想通り6.25%から0.25ポイント引き下げ6.00%としました。利下げの背景は海外からの逆風。

2019年2月の金融政策会合で就任したインド中銀のダス総裁は、最初の会合での予想外の利下げに続き、今回も利下げする形となりました。

今回の追加利下げについては賛成4、反対2でした。

ダス総裁はモディ首相の意を汲んだ総裁とも言われていたりしていますが、とにかくその金融緩和選好の姿勢とインド中銀の経済見通しから、次回の利下げを見込む声さえも聞かれています。

今回のインド中銀の声明でのトピックはインドの成長率とインフレ率の下方修正でした。

例えば、2019年度前半(4-9月期)のGDP成長率は、今回6.8-7.1%と下方修正していますが、これは2019年2月時点では7.2-7.4%と見込んでおり、18年12月時点では7.5%という想定でした。

また、インフレ見通しも下方修正し、19年度前半のインフレ率を2.9-3.0%と見込み、2月時点の3.2-3.4%から下げています。

ただ、これらについてはインドの総選挙の結果を見ていく事が必要でしょう。

モディ首相陣営が過半数を維持する見込みは低く、BJPを中心とする連立与党誕生の可能性が高いと見込まれる2019年4月の頭ですが、実際にそうなったとすると、拡張的な予算となる可能性もあります。

利下げをするにしても、インフレ動向や政治動向を見極める必要があります。

I simply want to mention I’m new to blogs and definitely enjoyed your blog. Most likely I’m likely to bookmark your site . You actually have superb posts. Thanks a bunch for sharing your blog.