この記事では貿易摩擦に関連したマーケットの動きについてみていきたいと思います。

一番大きなインパクトがあるのは、やはり米中貿易摩擦でしょう。それ以外にも日本人にとっては日米貿易交渉(日米TAG交渉)が気がかりですし、これ以外にも欧米の貿易摩擦もあります。

ここでは貿易摩擦という切り口でマーケットの大きな動きを追っていきます。

米中貿易摩擦の経緯は↓

日米TAG交渉は↓

日米TAG(日米物品貿易協定)交渉の関連ニュースのまとめと経緯

欧米貿易交渉は↓

アメリカ・ヨーロッパ(EU)の貿易摩擦問題についてのまとめと経緯

2019年12月

アメリカ株は貿易交渉への楽観から連日最高値

2019年12月17日のアメリカ株式相場は5日続伸しました。まだ米中貿易交渉第一弾の合意の威力が残っているようです。

ダウ工業株30種平均は前日比31ドル27セント(0.1%)高の2万8267ドル16セントで終え、連日で過去最高値を更新しました。

連日最高値の背景

前週の米中貿易交渉「第1段階」の合意です。これで貿易摩擦が世界経済の重荷になるとの懸念が和らぎ買い安心感が広がっているものと思われます。

ただ、高値警戒からの利益確定売りが相場の上値を抑え、取引終了にかけては伸び悩んだようです。

個別銘柄の動き

米中合意第一弾でのマーケットの動き

2019年12がつ13日、米中通商交渉の「第1段階の合意」が公表され、当面は市場の落ち着きが想定されますが今後の展開に慎重な所もあるようです。

今回、トランプ政権が対中制裁関税を一部とはいえ緩和合意を公表するのは初めてだったわけですが、市場の反応は小幅にとどまったようです。

背景としては、10月頃から米中双方合意を示唆していたため市場は既に織り込んでいたと見られます。

2019年10月

米中合意への期待などでS&Pが最高値を更新

2019年10月28日、S&P総合指数が過去最高値を更新し、ナスダックも最高値に迫りました。米中通商合意への期待等が背景です。

このほかFOMCでの追加利下げを実施するとの観測も株価を押し上げました。

米中合意期待からS&P500は過去最高値に迫る

2019年10月21日、アメリカの株式市場は、米中通商合意への期待が高まったことで貿易動向や世界的な景気動向に敏感な銘柄に買いが入り、S&P500種は過去最高値に迫りました。

【S&P500種の2019年9月21日~10月21日の推移(出所:TradingView)】

中長期マネーは景気減速を警戒して逃避

米中部分合意を受けての世界的な株高とは裏腹に、中長期のマネーは株式市場から抜け出しているようです。

2019年の世界の株式ファンドからの資金流出額は1700億ドル(約18兆円)を超えています。

これは過去最大だった金融危機の2008年(2004億ドル)に迫る勢いです。

個人や年金基金、保険には米中摩擦などから来る世界経済の減速をかなり懸念していて、株高局面で利益確定を進めているようです。

米中休戦で日本株も大幅高

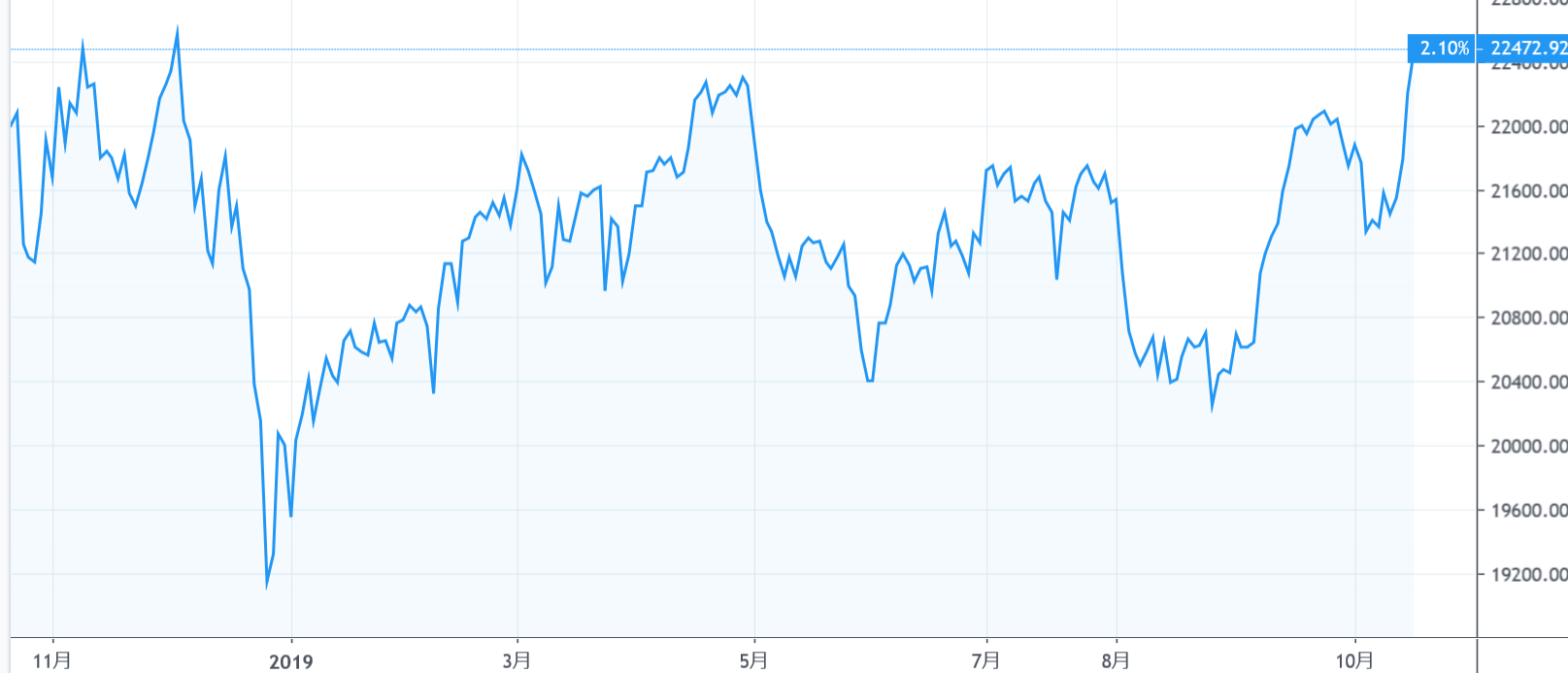

2019年10月16日の東京市場で日経平均株価が4営業日続伸し、年初来高値を更新しました。

背景は

やはり米中休戦です。

米中の部分合意が市場の緊張を和らげ、市況の改善傾向がみられる半導体株の上昇にも勢いがついたもと見られます。

日経平均の終値は前日比265円(1.2%)高の2万2472円となり、2018年12月3日(2万2574円)以来10カ月半ぶりの高値となりました。

【直近1年の日経平均株価の推移(出所:TradingView)】

invstem.com

invstem.com

米中摩擦、部分合意で大幅高

米中貿易摩擦で部分合意が報じられ、10月11日の米株式市場でダウ平均は3日続伸し、上げ幅は一時、500ドルを超えました。

invstem.com

invstem.com

【10月11日のダウ平均の推移(出所:TradingView)】

今回の「休戦」で、米経済の後退懸念が和らぐとみた投資家が一斉に買い上げた格好です。

12月にかけ相場が急落した2018年と異なる年末高シナリオへの期待がにわかに高まってきたようです。

どの様な銘柄が上がったのでしょうか。

中国での売上比率が高いアップルが1年ぶりに上場来高値を更新したほか、建機のキャタピラーや工業製品・事務用品のスリーエムなど、やはり中国関連とされる銘柄に買いが集まりました。

ただ、まだこれからが米中協議の本丸部分です。どうなるかは分かりません。

2019年9月

米中貿易摩擦が資本市場に影響

米中摩擦が株式投資や新規上場といった資本市場に広がってきました。

具体的にはどういった事があるのでしょうか。

例えば、アメリカの公的年金に中国株投資を見合わせるように要請したり、アメリカに上場している中国企業への監督強化の流れです。

貿易と先端技術の争いが金融に及べば米中マネーの往来が滞り、両国のみならず世界経済を下押しする恐れがあります。

米中暫定合意案の浮上で、利下げ幅予想が縮小

2019年9月12日の金利先物市場では米利下げ見通しが後退しました。

invstem.com

invstem.com

米中が限定的な貿易合意をする可能性が出てきたためです。

フェデラルファンド(FF)金利先物動向によると、FF金利は2019年末時点で約1.60%と織り込まれています。

前日の取引終了時点では同1.575%でした。

詳しい説明は割愛しますが、つまりマーケットは当局が年内に0.54%程度の追加利下げを実施すると予想している、という事で、今回の一件で利下げ幅が0.25%程度縮まった、と解釈されます。

2019年8月 米中摩擦激化でマーケットはリスクオフ

米中の関税応酬でリスクオフ

2019年8月下旬、米中対立を受けて世界の金融市場で投資家が再びリスク回避に動いています。

既に世界の株式時価総額は今年のピークから5兆1千億ドル減っています。

invstem.com

invstem.com

- 投資マネーの円、金、国債などへの流入

- 人民元相場は11年半ぶりの元安・ドル高水準

- 円相場は1ドル=104円台に上昇

- 26日の日経平均株価は、前週末比449円(2.2%)安の2万0261円と約7カ月半ぶりの安値

- 新発10年物国債の利回りが一時、約3年ぶりの低水準となるマイナス0.285%まで低下

- ニューヨーク金先物は日本時間26日の時間外取引で一時、1トロイオンス1560ドル台まで上昇

こういうエモーショナルな時こそ冷静になって、時間分散させながら仕込んでいきたい所です。

米中貿易摩擦の激化で高リスク資産からマネー逃避

米中対立が先鋭化した事で、新興国の株や高利回り債などリスクが高い投資資産の価格が下がっています。

アメリカでは目先のリスクが大きいとの見方から、景気後退の前兆とされる長短金利差の逆転(逆イールド)幅が拡大しています。

しかし、各国が対応できる政策余地はあまりなく、市場がショックに弱くなっています。

信用力を表す指標として注目されるCDS(クレジット・デフォルト・スワップ)市場ではインドネシアや中国などの指標悪化が目立っています。

特にインドネシアや南アフリカは株・債券・為替がそろって売られるトリプル安の様相です。

また、ハイイールド債等のハイリスクアセットからも資金が流出しています。

invstem.com

invstem.com

10年物国債の利回りは1.7%台まで低下していますし、金にも資金が流入しています。また逃避通貨として有名なスイス・フランも買われています。

アメリカ株が大幅安、今年最大の下げ

米中貿易摩擦激化によるマーケットの影響がなかなか収まりません。

2019年8月5日のアメリカ株式市場でNYダウが前週末比767ドル下がり、今年最大の下落幅を記録しました。

invstem.com

invstem.com

NYダウの終値は2万5717ドルで、これは約2カ月ぶりの安値となっています。

invstem.com

invstem.com

株安が続くと企業や家計の心理を悪化させる悪循環に陥る可能性もあります。

これで、第四弾の制裁関税を表明した8月1日からの3営業日の下落幅は1147ドルに達し、アメリカ株の時価総額は1.5兆ドル減った計算になります。

マーケットの急落・急騰についてのまとめ

マーケットの急落・急騰についてのまとめ

2019年7月

中国比率の高低がパフォーマンスを左右

直近1年の世界主要300社の株価について、中国依存度の高さでそのパフォーマンスに差が生じているようです。

- マイクロンテクノロジー(中国比率5割超):約26%下落

- エヌビディア(同2割):約31%

- 韓国SKハイニックス(同4割):約22%

一方で中国の依存度が低い企業は上昇が目立ちます。

- メルク:約40%上昇

投資戦略として、こうした考え方を今から取っても遅いのかもしれませんが、今後の作戦の一つの味方として覚えておくのもありでしょう。

日本株もアメリカ株も米中貿易摩擦休戦で大幅高

日本株とアメリカ株も米中が貿易交渉の再開によって大きく上げました。

2019年7月1日の日経平均は前週末比454円(2%)高。

invstem.com

invstem.com

ファーウェイへの制裁緩和で、電子部品などハイテク関連株がアジア各国でも買われました。

invstem.com

invstem.com

一方で、同じく7月1日のアメリカ株式相場も続伸。S&P500は6月に付けた最高値を更新しました。アメリカでも日本株と同様半導体関連銘柄などの上昇が目立ちました。

S&P500種の終値は前週末比22.57ポイント(0.77%)高の2964.33となっています。

米中摩擦一時休戦で資金逃避通貨は下落、人民元や豪ドルは上昇

米中防衛摩擦の一時休戦報道があってから、米ドルは人民元や資源国通貨に対し下落しました。

invstem.com

invstem.com

invstem.com

invstem.com

中国の景気に左右されやすいオーストラリア・ドルは一時0.2%高となっています。

2019年6月

貿易摩擦を所与として買い場を探る展開に

マーケットの意外な心理の変化が最近みられるようです。

米中の衝突は長期に続くものと覚悟し、その上で何が上がるのか、下がるのかという考え方に変わりつつあるようなのです。

invstem.com

invstem.com

- 決算内容

- 中国の景気刺激策

のようです。

米中首脳会談開催報道もあり、半導体株上昇、S&Pは過去最高値に迫る

S&P総合500は、2019年内の米利下げに対する期待感の高まりと米中通商協議再開を巡るトランプ大統領の発言を受け、センチメントが改善によって過去最高値に迫る水準まで回復しました。

特に、通商問題に敏感に反応する産業株やハイテク株などに買いが入り。フィラデルフィア半導体指数.SOXは4.3%上昇しました。

中国による金保有残高が6か月連続で増加

米中貿易摩擦以降、中国の米国債保有額は少しずつ減ってきています。

元を支えるため元買い・ドル売り介入を余儀なくされ、原資捻出のため米国債の売却に踏み切ったとみられています。

その後の米国債の保有減は対米摩擦の激化と同列に語れます。

ただ、現実には米国債以外に大量の資金を預けられる投資先が見当たらないし、保有額を大きく減らせばアメリカを過度に刺激しかねません。

加えて米長期金利の上昇は中国保有の米国債で損失を抱えることも意味するため、劇的な動きを取る事は難しいと見られます。

ただ、アメリカへのけん制として月あたり数十億~200億ドルの保有減を繰り返していると見られています。

代わりに積み増しているのが金で、2019年5月まで6カ月連続で増加しています。

ロシアも外貨準備に占めるドル資産を大きく減らし、金への振り替えを進めています。

米中貿易摩擦でユーロの実効レートが上昇

米中貿易摩擦によって、人民元相場が下がり、ユーロの実効レートが跳ね上っているようです。

ユーロの実効レートは5カ月ぶりの高値に達していて、2017年1月のトランプ氏の大統領就任以来、ユーロの実効レートは4%上昇している状況です。

特に米中摩擦が激化した今年5月上旬からだけで+1.6%高と値上がりが加速しました。

ヨーロッパ経済は低迷しているので、何とか輸出依存度を減らし、内需を喚起する必要性がありそうです。ただ、足下ヨーロッパはイタリアの政治不安、財政出動を拒む加盟国、BREXITなど問題がありすぎてなかなかこれに集中した対応も出来ないかもしれません。

株価堅調でもオプション市場は今後のリスク増大を示唆

アメリカの株価は好調ですが、オプション市場はリスクの増大でざわつき始めているようです。

恐怖指数という別名のあるVIXは、2019年6月10日時点で16前後の水準で推移しています。

これは今後1カ月のアメリカ株相場が1日1%程度動く傾向を示唆しています。

株式相場は力強いのに、オプション市場はリスクが今後高くなることを示唆するというのは、あまりありません。

普通株価上昇はリスクの低下とセットになる事が多いのです。

株価とボラティリティーが同時に上昇しているのは、備えるべきリスクがたくさんあるというオプション市場からのサインと言えるかもしれません。

ここで思い浮かぶリスクというのは、米中貿易摩擦や欧米の貿易摩擦、対メキシコ関税などでしょうか。いずれいせよどれも政治がらみという事です。

5月は対中関税と対メキシコ関税でかなり軟調

2019年5月の世界の株式市場は、

- 米中貿易摩擦の再燃、

- 対メキシコ追加関税

- 中国製造業購買担当者景気指数(PMI)の悪化

- 原油価格の下落

- 長短金利の逆転

など複数の要因が重なった事もあり、総じて軟調でした。

アメリカ株式市場だと年初来高値から5月31日までの下落率はS&P500で▲6.6%、「情報技術」セクターが▲9.1%、「電気通信」が▲8.4%、「一般消費財」が▲8.2%などとなっています。

2019年5月

米中貿易摩擦でレアアース銘柄が急騰

株式市場は第2のファーウェイを警戒していますが、一方で急騰する銘柄を探してもいます。

その中で注目されるのがレアアース。

中国でレアアースを生産する江西金力永磁科技は株価が2週間で2倍以上に急騰しました。

もちろん背景は、中国が対米交渉でレアアースを取引材料に使うとの思惑から政府の支援が期待できるから、という事です。

貿易戦争激化でマーケットへの影響大きくなる

貿易戦争の一層の激化が懸念される中、世界のマーケットでも警戒ムードが強まっているようです。

- 株式や商品などのリスク資産は売られる

- 安全資産とされる先進国国債には買い(10年金利がドイツでは▲0.12%、英国では1%を割り込む)

- アメリカで「不況の前兆」とされる金利の「長短逆転」が再び発生

- 外国為替市場では比較的低リスクとされる日本円やスイスフランが買われる

- 銅相場は4か月ぶりの安値。(銅相場は中国経済の「先行指標」と位置付けられることが多い。)

- 世界の主要半導体株の動きを示すフィラデルフィア半導体株指数は約2カ月半ぶりの低水準に

米中貿易摩擦の影響でレアメタル関連株が上昇

米中貿易摩擦の激化を受けて、レアメタル関連株が値上がりしました。

中国がアメリカへのレアアースの輸出制限をかける可能性が意識され、既存の調達先から代替先として出てくるような企業を中心に、また、レアメタル関連のETF経由で資金流入が増えるとの観測もあり、株価を下支えしたようです。

ファーウェイへの禁輸で世界の半導体企業の株価は暴落

世界の半導体企業が米中貿易摩擦の悪化で大きな打撃を被っています。

2019年5月20日にはファーウェイへの製品供給を一部のサプライヤーが停止したとのニュースで、半導体メーカーの株は下げ一色でした。

アメリカのフィラデルフィア半導体株指数は一時3.6%安と1週間ぶりの大幅安となり、欧州ではストックス600テクノロジー指数の下げが3%を超えました。

光学・光通信製品のルメンタム・ホールディングスはファーウェイへの供給を全面停止すると発表して業績の見通しを下方修正し、その結果一時5%を超える下げとなりました。

同業のインファイも一時5.3%安まで下げています。

このほか、ドイツのインフィニオン・テクノロジーは、ファーウェイへの供給製品の過半数は今回の制限の対象外であり、「当社の国際サプライチェーンの中で適応可能だ」と発表しましたが、株価は一時6.1%安となりました。

amsはファーウェイへの供給を止めてはいないとしたものの、株価の下げ幅は15%に達しました。

アメリカの対中追加関税以降、新興国からの資金流出が7か月ぶりの規模

国際金融協会が2019年5月15日に公表したリポートによればと、米中貿易摩擦の激化に伴い、4-5月にかけて新興国から流出した資金は昨年10月以来の規模となったようです。

5月の第2週、アメリカが対中追加関税を表明した週には、中国株からは25億ドル、5月13日には15億ドルが流出したようです。

また台湾からの流出額も15日に4億ドルとなり、韓国やインド、インドネシアなど他のアジア新興国においても中国と同様の傾向が示されたようです。

中国当局、1ドル=7元を超える元安は容認しない見通し

2019年5月17日現在、中国人民銀行は目先、1ドル=7元を超える元安は容認しない見通しのようです。

同日の上海外国為替市場の人民元相場は対ドルで下落し、心理的に重要な1ドル=6.9元を超えて、約5カ月ぶりの元安水準となりました。

中国が米国債売却に動く

中国は2019年3月に米国債を204億ドル売り越し、保有額は2年ぶりの低水準になったようです。

マーケットは中国の米国債の急激な持ち高減少を心配しています。

中国の米国債保有額は3月末で1兆1205億ドルと2017年3月以来の少なさでした。また、200億ドル超という売越額も2016年10月以来、約2年半ぶりのロットです。

2019年3月というタイミングは、米中交渉のまっただ中ではありますが、制裁関税を引き上げるという5月5日よりはずっと前です。

5月の制裁関税で保有している米国債の処理を中国がどうするのか注目が集まります。

6月の米中首脳会議まで、マーケットは大きな動きなし??

2019年5月以降動きのある米中貿易摩擦ですが、マーケットは今後どうなっていくでしょうか。

アメリカが交渉を有利に進めるためには、アメリカ済が堅調で、アメリカ株も高値圏で推移していることがポイントのはずです。

米中首脳会談が近づく中で、株価が低迷するとトランプ大統領も強気に出れず、結果的に弱いリーダーとしての印象を与えてしまう可能性があります。

トランプ大統領はそれを防ぐためにも首脳会談までは米中交渉の進展をアピールするなどして、さらなる株価下落を防ごうとするでしょう。

マーケットも新たなネガティブニュースがない限り、小さな一喜一憂を繰り返す可能性が高いかもしれません。

中国の報復関税で、FRBの利下げ観測が高まる

2019年5月、中国が対米報復関税措置を発表したことを受けて、米短期金融市場でFRBが2019年末までに利下げに動くとの観測が一段と高まりました。

2019年5月13日時点のFF金利先物は、FRBが12月FOMCでFF金利誘導目標を0.25%引き下げて2.00─2.25%とする確率が74%であることを織り込む水準となっています。1カ月前のこの数値は40%だっという事です。

米中貿易摩擦で円インデックスは二年半ぶりの高水準

円相場全体の動きを示す円インデックスが米中貿易摩擦の激化で上昇しています。

ドル/円でみれば109円台で、そこまでの水準ですが、クロス円の動きを加味した実効レートだと、2年半ぶりの円高水準にまでなっています。

マーケット関係者が米中貿易摩擦について楽観的になっていたところに、急な展開となったので動揺していたのがここから読み取れます。

ただ、日本企業による海外企業買収に伴った円売り・外貨買いや、国内機関投資家の海外投資需要など、需給面からの円安圧力は引き続き根強いと見られ、どこまでこの傾向が続くかは分かりませんが、普通の状況とは違う動きに現時点ではなっているようです。

米中貿易摩擦の長期化でポートフォリオ変更の投資家が増加??

米中貿易交渉が最終的に合意に至るとの期待を捨てていない投資家はまだ存在しているものの、2019年5月中旬時点で、貿易摩擦の長期化を見据えてポートフォリオの組みなおしをしている投資家も増えてきているようです。

実際に貿易協議を巡る不透明さに投資家がいつまで耐えられるか不安視するマーケット関係者はかなり増加しています。一気にこの流れがドライブすると世界的なマーケットクラッシュが起きる可能性もゼロではありません。

考えられる影響ですが、

- 企業の業績見通しは悪化

- 貿易銘柄の下落(既に広範にに起きています)

- 投資家心理の急変を受けて一部の投資家がキャッシュを増やす

- 中国がトランプ政権の強硬姿勢に対抗して保有する米国債を売却する

- 上記の場合、アメリカの借入コストが跳ね上がる一方、人民元相場が上昇し中国の輸出に打撃

もちろん、これはいわば「原発巣」で、ここから色々な所に波及していく可能性が大いにあります。

米中貿易摩擦の影響で円が買われる

2019年5月初旬から円高圧力が高まっています。2019年5月14日時点で1ドル=109円台半ばと、10連休に入る前の4月26日と比べて、2円近い円高・ドル安が進んでいる状況です。

米中通商摩擦の悪化懸念を背景に、「安全通貨」とされる円は買い戻されたのです。

先行き不透明感が強まり、投機筋も12週間ぶりに円の売り持ち高を縮小したようです。

2019年5月時点の市場では、米中貿易摩擦、日米貿易交渉など政治リスクと実需の両面で円高基調が続くとみる関係者が多いようです。2018年までのドル高要因だったアメリカの利上げシナリオもなくなりましたし。。。

貿易摩擦の激化で人民元が昨年12月以来の安値

2019年5月13日、ニューヨーク外為市場では、中国人民元が対ドルで下落し、昨年12月以来の安値となりました。もちろん背景は米中貿易摩擦の激化です。

人民元は6.92元と2018年12月24日以来の安値を付けました。

ただ、1ドル=7元への急落を防ぐため中国当局が介入するとみられています。

こちらに加えて米中間の緊張感の高まりを受け、中国によるアメリカ国債売却の懸念が浮上しました。

これによってドルは円やスイスフランなど安全通貨に対して下落しましたが、すぐに値を戻したようです。

中国の報復関税でNYダウは617ドル安

2019年5月13日のアメリカ株式市場は急落して終了しました。

主要3株価指数は大幅下落し、ナスダック総合(▲3.41%)は今年最大の下落率、S&P総合500(▲2.41%)とダウ30種(▲2.38%)は1月3日以来最大の下落率となりました。

中国が対米報復関税措置を発表したことで、株式市場から安全資産に資金が流出した事が背景です。

マーケットの急落・急騰についてのまとめ(2018ー2019年)

米中貿易摩擦で人民元は過去一年軟調地合い

2019年5月からさかのぼって過去1年の人民元の推移を見ると、米中通商問題の影響を受けています。まず、2018年中頃から人民元安が進行しました。

2018年6月に関税品目500億ドルのリストを公表し、中国景気への懸念に伴って人民元安が進行しました。

更に2018年後半も、トランプ政権が2000億ドル相当の中国輸入分に対する関税を25%に引き上げる構えであったこともあり、緩やかながら人民元安傾向が続きました。

ただし、

- 1ドル=7元という心理的節目が意識されていること

- 18年12月の米中首脳会談で関税引き上げが見送られたこと

等から人民元高に転じる動きとなりました。

コメントを残す