このブログは、

- 相場に左右されずに

- 気長に忍耐強く

新興国投資をする人たちのための情報提供ブログです。

特に、

- これから新興国へ投資をしたい人で基本的な情報を網羅的に学びたい人、

- 既に投資をしているが大きな含み損を抱えていて一旦冷静に状況を再確認したい方

を想定しています。

筆者はバリュー平均法なる方法で新興国に投資をしている個人投資家です。既にそうした方法で投資をして10年くらいです。

ずっと投資し続けています。

ここでは、直接新興国とは関係ない場合も含めて、マーケットが急落したり急騰した時について書きためていきます。

中長期投資においては、細かいタイミング等はそこまで気にする必要はありません。しかし、それでもマーケットが大きく動いたときにどう動くかでリターンも変わってくることは確かです。

この記事を通じて、マーケットが大きく動いたとき何が起こったかを把握する事で、次同じような事が起きた時にどう動くべきかの一つの参考にして頂ければ幸いです。

これまでの経緯を網羅的に確認されたい場合は以下をご参考ください。

kindle unlimitedで無料ご覧いただけます。

暴落・急騰に関する過去の主なイベント(2018年以降)

2018年は金融市場の急騰・急落の記録ラッシュ

2018年のアメリカの株式市場は記録ずくめでした。

ダウ工業株30種平均は10月3日に史上最高値を更新した後、下げ基調に転換し、12月単月では9%安となって、米金融危機による景気後退期に入っていた09年2月以来、約9年10カ月ぶりの下落率となりました。

マーケットが乱れたときは、儲けるチャンスです。

過去の動きをしっかりと研究すると、同じようなことが起こった時に自分がどう動くべきかの羅針盤となるでしょう。

【2018年のS&P500の動き】(出所:TradingView)

BREXITを巡る動きと金融・為替

イギリスがEUを離脱する・しないという政治的な思惑が交錯する中で、ポンドは大きく揺れ動きました。

政治が絡むとどうしても先を読みにくくなるわけですが、過去の事例を参考にすることで、新しい政治的な事象もすこしは読みやすくなるはずです。

【2018年以降のドルーポンドの動き(出所:TradingView)】

BREXITに関する詳細を振り返りたい場合は以下もご参考下さい。Kindle Unlimitedで無料でお読みいただけます。

米中貿易摩擦・米中対立の金融市場への衝撃

米中貿易対立は2018年3月頃から本格化しました。

これによって影響を受けたのは主に中国株でしたが、中国は世界全体における一大工業品生産地ですし、また消費地でもあるので、世界株全体のリスクとなりました。

政治的な思惑が交錯する交渉の中で、マーケットは一喜一憂し大きく上下することもしばしばだったのです。

こういった時は下手に動いて上下する波の中で一儲けするというよりは、いちいち政治的なものに投資判断を左右されず、中長期的な目線で銘柄と付き合っていくのが結果的には良いパフォーマンスをもたらします。

米中摩擦の問題は潜在的にくすぶり続け、実施に激しいやり取りがなされるようになったのはアメリカのトランプ政権時代に出てきてからです。

ただ、この高関税をかけあうとか、そういった応酬はトランプ政権が終了した後も続きます。規制の対象となった中国のハイテク系の株式は軒並み下落しました。

【ハイテク系のアメリカ上場中国企業のインデックス(出所:TradingView)】

米中貿易摩擦の経緯は↓から。kindle unlimitedで無料でお読みいただけます。

新型コロナウイルスの金融市場への衝撃

2020年1月ごろからじわじわときたものでしたが、一番激しい動きを見せたのは3月~4月にかけてでした。

最初は中国で騒ぎとなった新型コロナウイルスの蔓延でしたが、最初出てきたときはそれがどういう影響を与えるのか世界はすぐに理解できず、徐々に理解され始めたのが2月下旬ごろだったのです。

ここから大きな下落が始まります。

【2020年におけるS&P500指数の推移(出所:TradingView)】

世界的な流行は2020年3月ごろからですが、少し時を置いた2022年においては中国がゼロコロナ政策をとり始め、その結果中国アセットは大きくら下落しました。

一方で、中国株式市場は欧米の市場と比べると幾分か受けたダメージは限定的でした。

【2020年におけるCSI300指数の推移(出所:TradingView)】

コロナウイルスによる金融マーケットへの影響を時系列で読みたい方は↓。kindle unlimitedで無料でお読みいただけます。

新型コロナウイルス後のアメリカの金融引き締め

新型コロナウイルスへの対策として未曽有の金融緩和を世界的に行いました。

これによって世界の株式市場をはじめとした金融マーケットは、一時的な下落こそあったものの、その後勢いよく回復し、国によっては史上最高値を更新といった所も沢山出てきました。

その揺り戻しの懸念から金融マーケットが大きく崩れます。

FOMCは高まるインフレへの警戒から、2022年3月から利上げを開始しました。

ここから基本的に下げ基調が始まります。特に5月上旬に行われたFOMCで二回目の利上げを0.5%としてから、更にマーケットは大きく崩れました。

それだけではもちろん収まらず、アメリカの高いインフレ率がなかなか収まらず、どこまでFOMCが利上げをするのかを金融マーケットが疑心暗鬼しながら予想するといった、不安定な状況が続くのです。

ただ、逆説的には、こういった不安定な時こそ仕込み時でもあります。

ウクライナ危機

ウクライナ危機はそれと同時に起こり始めていた世界的な金融引き締めタイミングと重なり合う事で、より大きなインパクトをもたらしたと言っていいでしょう。

執筆中

2025年4月

アメリカ株が急落

米国株式市場は、トランプ米大統領が発表した幅広い関税措置を受けて急落しました。

ダウ工業株30種平均が1679ドル安、ナスダック総合は約6%安、S&P500は約5%安と、それぞれ大幅に下落しています。今回の下落でS&P500は時価総額2兆4000億ドルを失い、2020年6月以来の最大下落率を記録しました。

トランプ氏の関税政策は、全輸入品に一律10%の基本関税を課し、各国・地域別に税率を上乗せする形で実施されるという事で、市場では、貿易戦争や景気後退への懸念が広がり、ポジション解消の動きが加速しました。

投資家心理の不安を示す恐怖指数(VIX)は、昨年8月以来初めて30ポイントを超え、値動きの荒い展開が予想されています。

この状況は、短期的に市場が不安定な状態にあることを示しています。

2025年1月

ディープシークショックで大きく下落

DeepSeekが発表した新しいAIモデルによって、1月27日の米国株式市場は生成AI関連株を中心に大幅に下落しました。

ナスダック総合指数は同▲3%の大幅安となりました。

DeepSeekの最新モデルは、チャットGPTより高性能でありつつ、低コストで開発されていること、また、開発に使用した半導体はエヌビディア製ですが安価モデルのものが使われていると会社側が発表し、これが米ハイテク企業の脅威になるとして、株式市場が大きく崩れたのです。

28日の米国株式市場はテクノロジー株の地合いが回復していますが完全ではありません。

2024年8月

日本株が急騰

8月6日の日経平均株価は4営業日ぶりに急反発しました。

前日比3217円04銭(10.2%)高い3万4675円46銭で終えました。

上げ幅は1990年10月2日の2676円55銭を上回り過去最大となり、上昇率でも歴代4位となりました。

1987年10月20日のブラックマンデー翌日を超え過去最大の下げ幅(4451円)だった前日とは対照的な値動きとなりました。

日本株が急落

8月2日の日経平均株価の下落幅が2200円を超えました。

前日の米国株に続きアジアや欧州にも調整が広がりました。

この急落の背景には、①米国景気悪化懸念とハイテク株を中心としたアメリカ株下落、②日本の利上げが意識されたこと、③急速な円高による企業収益悪化懸念、などがあります。

金融緩和がもたらす円安を頼りにした株高の流れが逆に向かい、そこに米国の景気減速懸念が重なったことで株価の下げが加速したのです。

企業自身が稼ぐ力を今後高めていけるか。その持続力に市場の視線が向かう局面になります。

その後、8月5日でも日経平均株価の下げ幅は4400円を超え、ブラックマンデー翌日の1987年10月20日を上回り過去最大となりました。

今回の急落劇は、要因が上記にある通り複合的で動きも急激だったため、年初来の株価上昇率が高いセクターがとりあえず売られるという形になりましたが、日本の「超低金利・低変動・円安」の金融環境を前提にリスクを取り過ぎていた投資家たちが慌てて売却したという事もあるのでしょう。

今後は金融政策よりも経済実態に移ると思われるため、アメリカ経済を注視しつつ、慎重な行動が必要かもしれません。

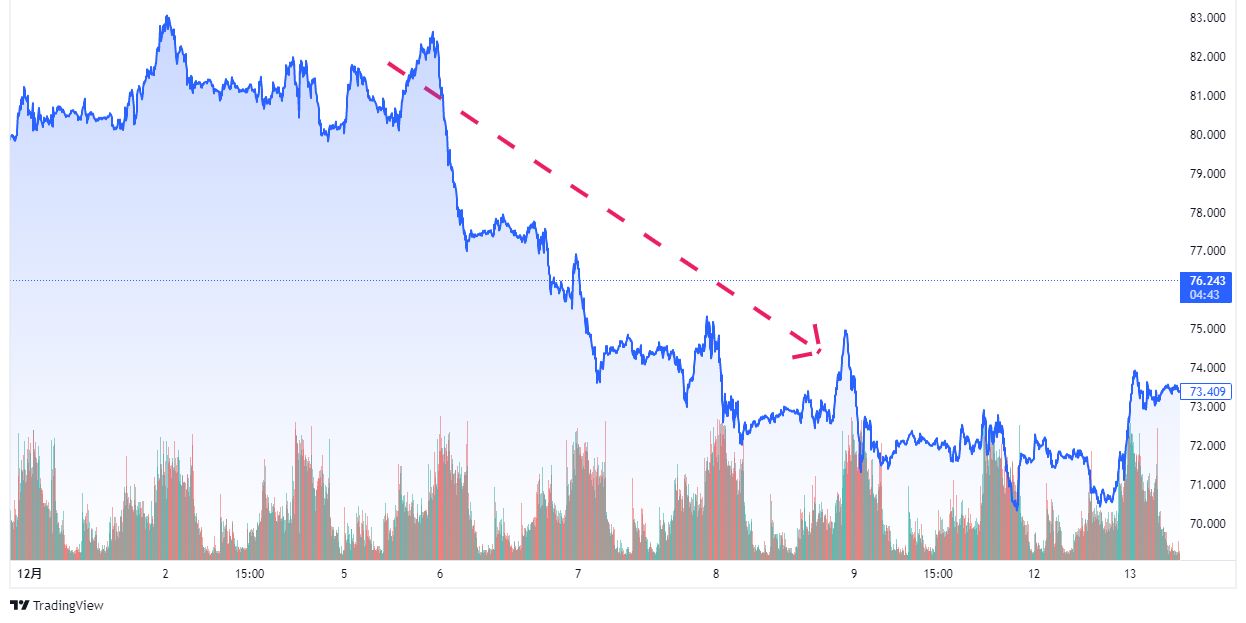

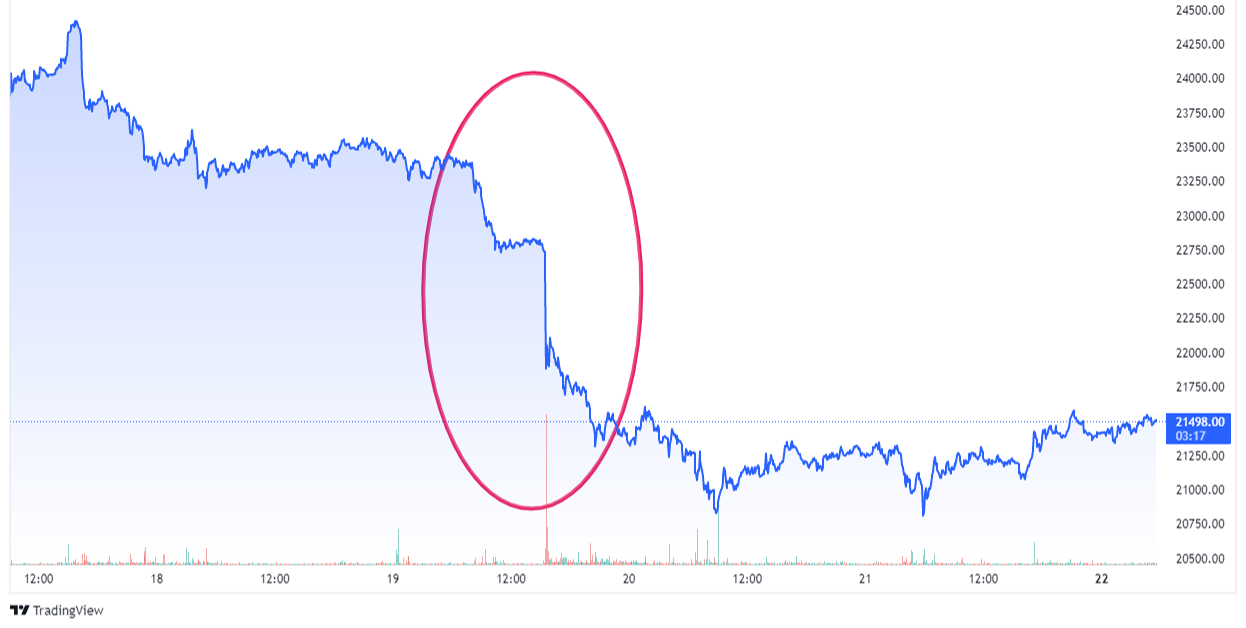

ビットコインが15%急落

ビットコインが急落しました。

8月5日には一時15%強下げ、心理的な節目となる5万ドルを下回る場面もありました。

米国の景気後退懸念の強まりや中東情勢の緊迫化で、投資家がリスク資産から資金を退避させる動きがビットコインにも波及していると思われます。

2023年8月

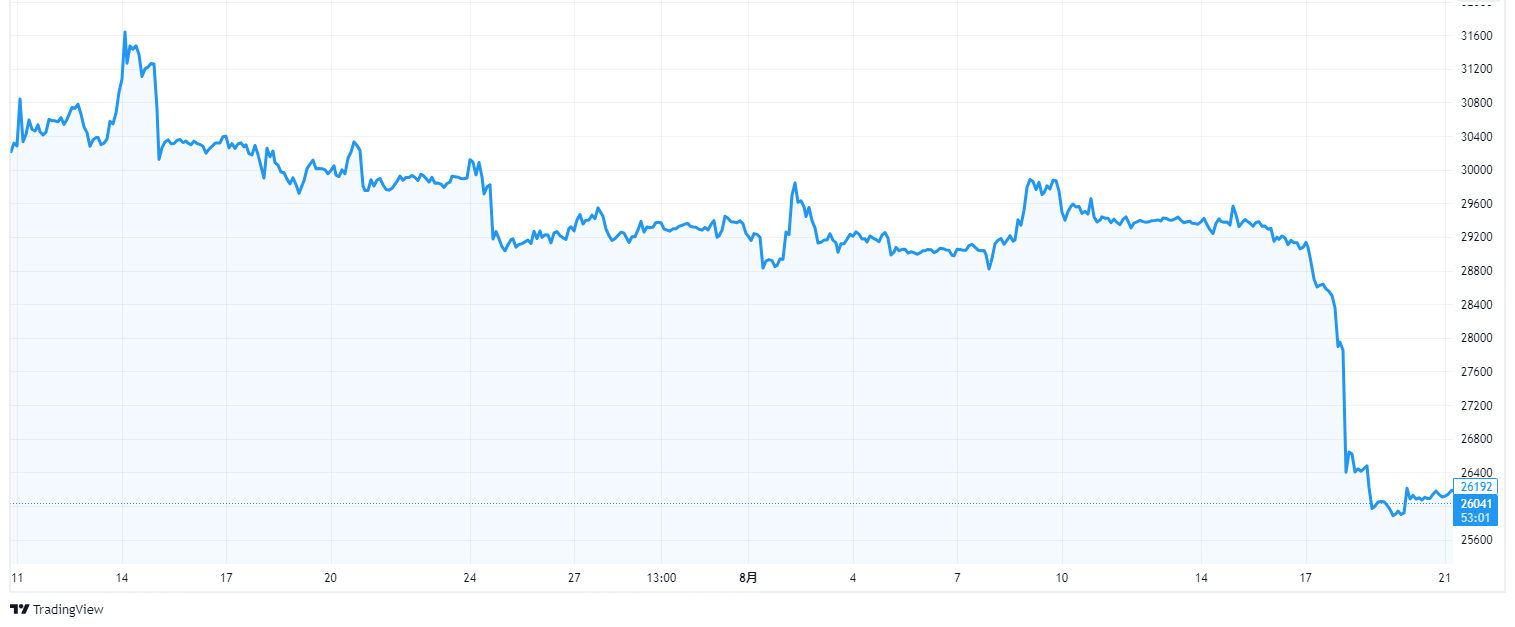

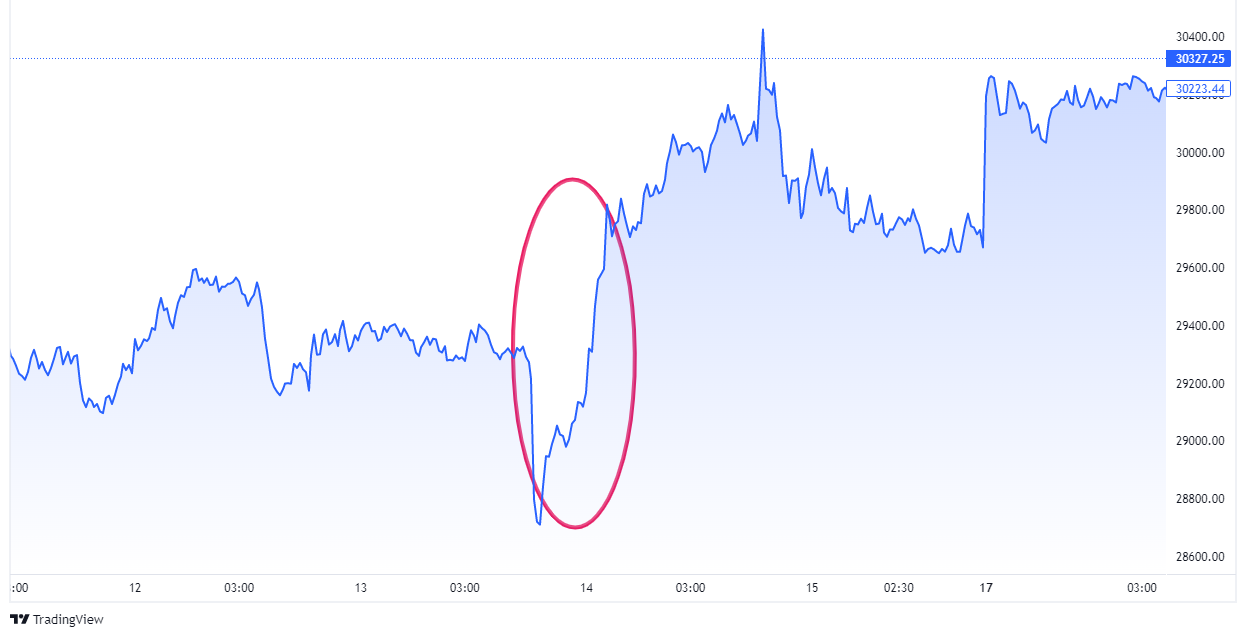

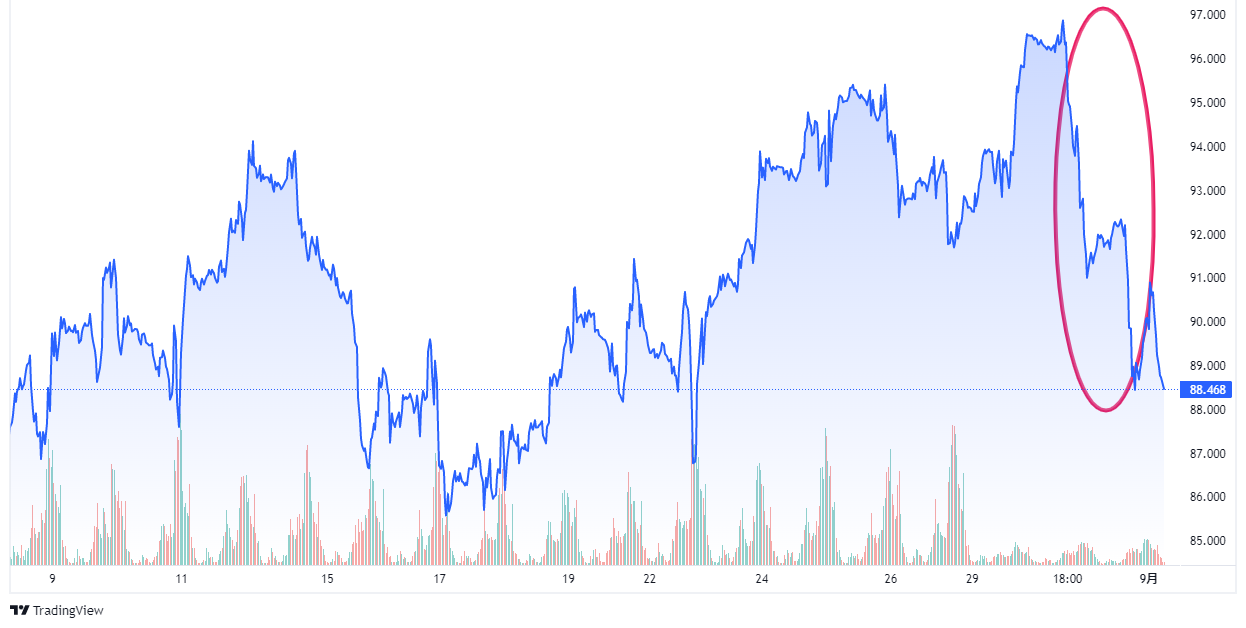

ビットコイン急落

ビットコインの価格が急落しています。

8月17日に一時2万5000ドル台と前日から1割超下落し、2カ月ぶりの安値をつけました。

【直近1か月のビットコインの推移(出所:TradingView)】

米長期金利の急ピッチな上昇で、資金がより安全な資産にシフトしたようです。

8月17日、10分間で8%安となる場面もありましたが、これによって、バイナンスなど主要な交換所で15日から17日までの3日間で約11億ドルの先物のロングポジションが清算されたようです。

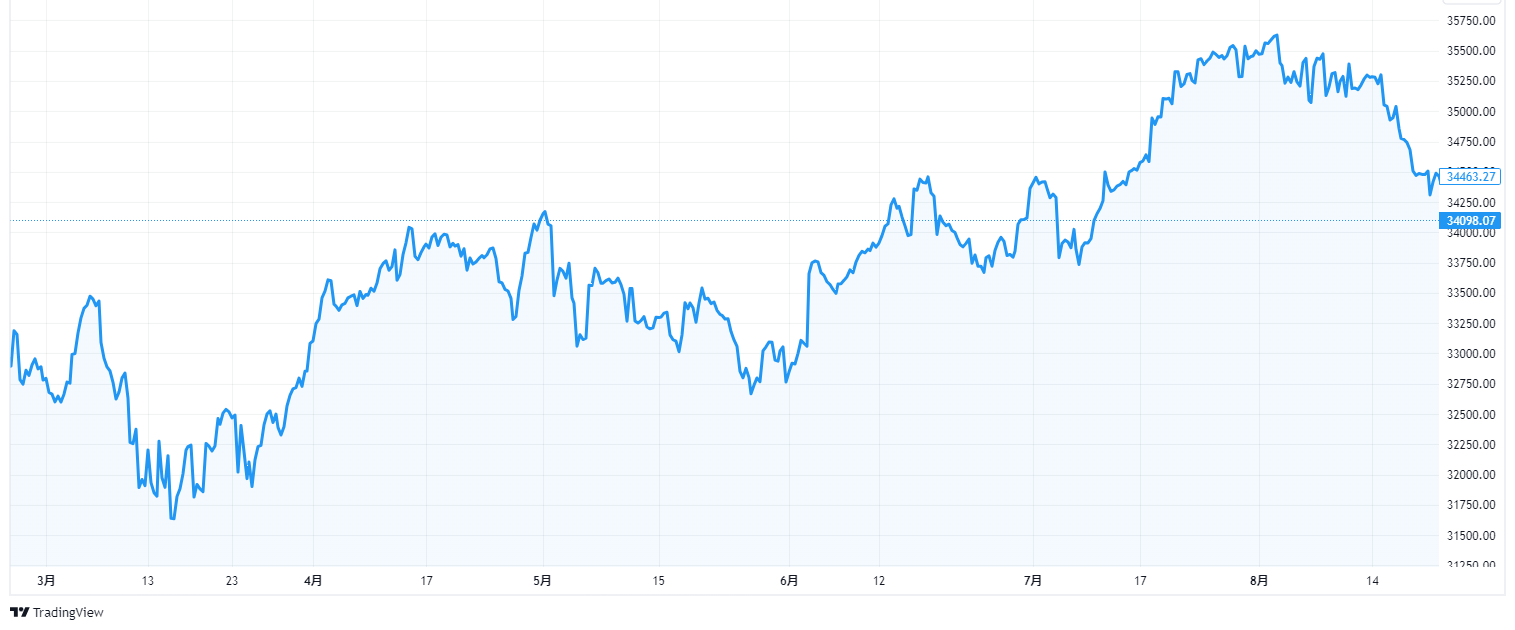

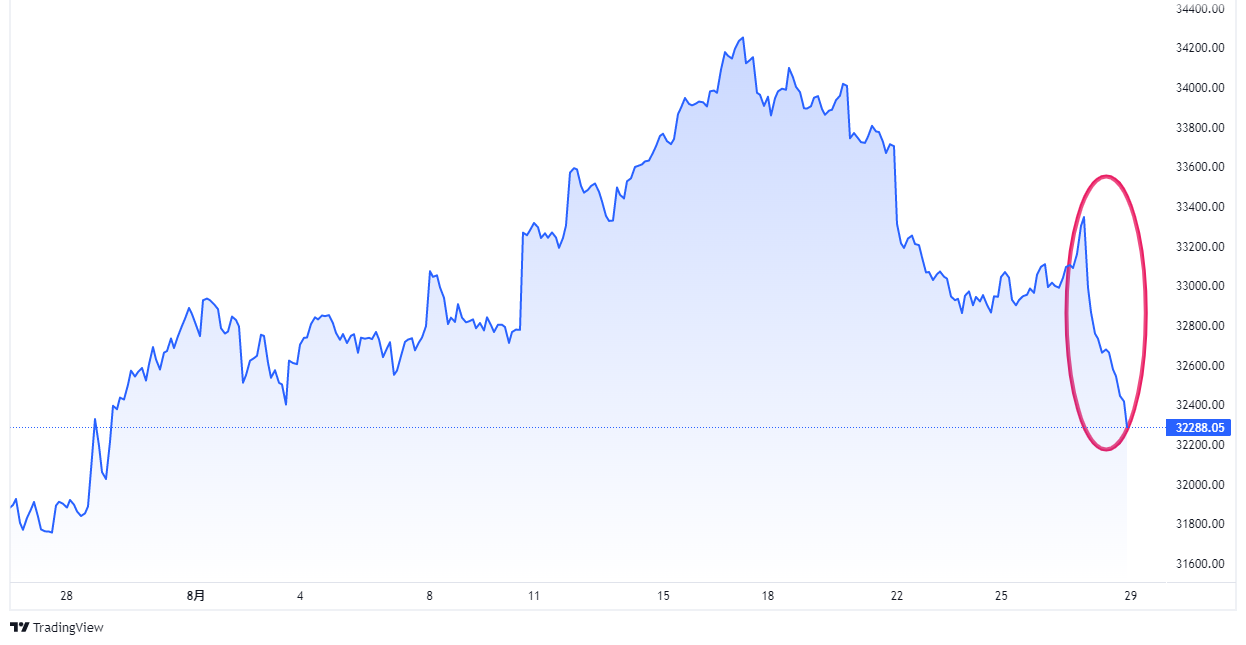

金利上昇と中国経済懸念でアメリカ株は大きく下落

8月18日の米株式市場でダウ工業株30種平均は前日比25ドル高の3万4500ドルで引けましたが、週間では780ドル安となりました。

これはシリコンバレーバンクの経営破綻があった3月6~10日の週以来となる下げ幅となります。

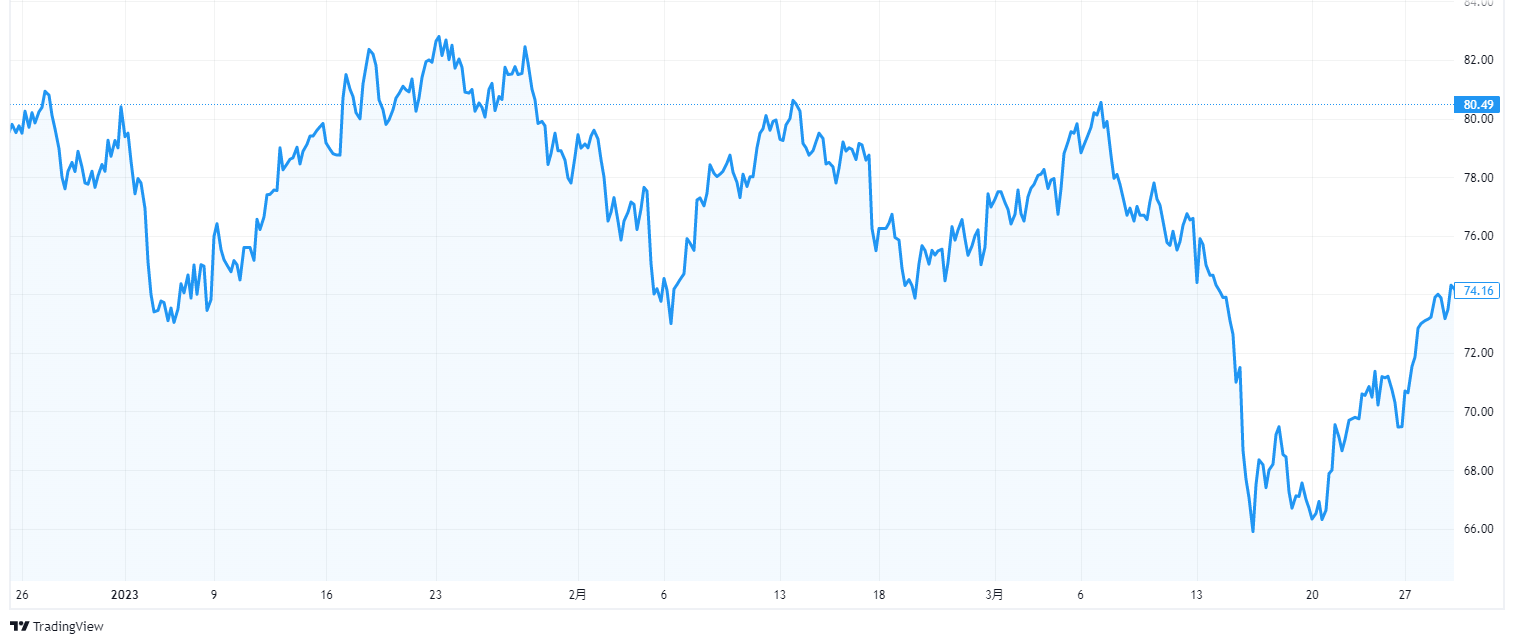

【2023年3月以降のダウ平均の推移(出所:TradingView)】

米長期金利の上昇や中国の景気減速懸念が株価の重荷となったと思われます。

2023年4月

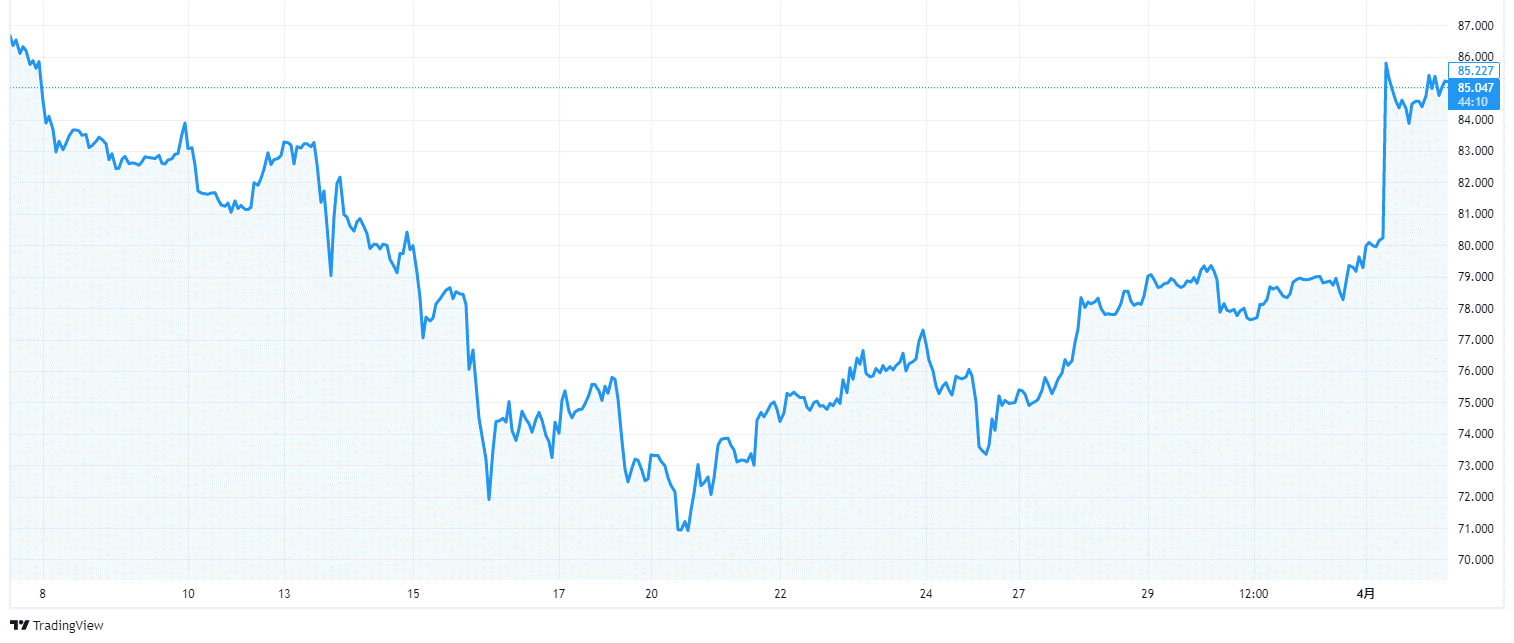

OPECのサプライズ減産で原油6%高

OPECプラスは4月2日、5月から日量100万バレルを上回る減産を実施すると発表しました。

清算値は北海ブレント先物が5.04ドル(6.3%)高の1バレル=84.93ドルまで上昇し、一時、3月7日以来の高値となる86.44ドルも付けました。

【直近3か月のブレント先物の推移(出所:TradingView)】

2023年3月

供給不安で5%高

3月27日のWTI原油先物の期近物は1バレル72.81ドルで取引を終えました。

前営業日比で5%高く、上げ幅は約半年ぶりの大きさです。

【直近3か月のWTI先物の推移(出所:TradingView)】

イラクからトルコへ原油を運ぶパイプラインが停止した影響で供給懸念が高まったと見られます。

もちろん、これの他に米欧の銀行不安による景気悪化への過度な警戒感が弱まって相場を押し上げた事もあります。

シリコンバレー銀行破綻で、ビットコイン急上昇

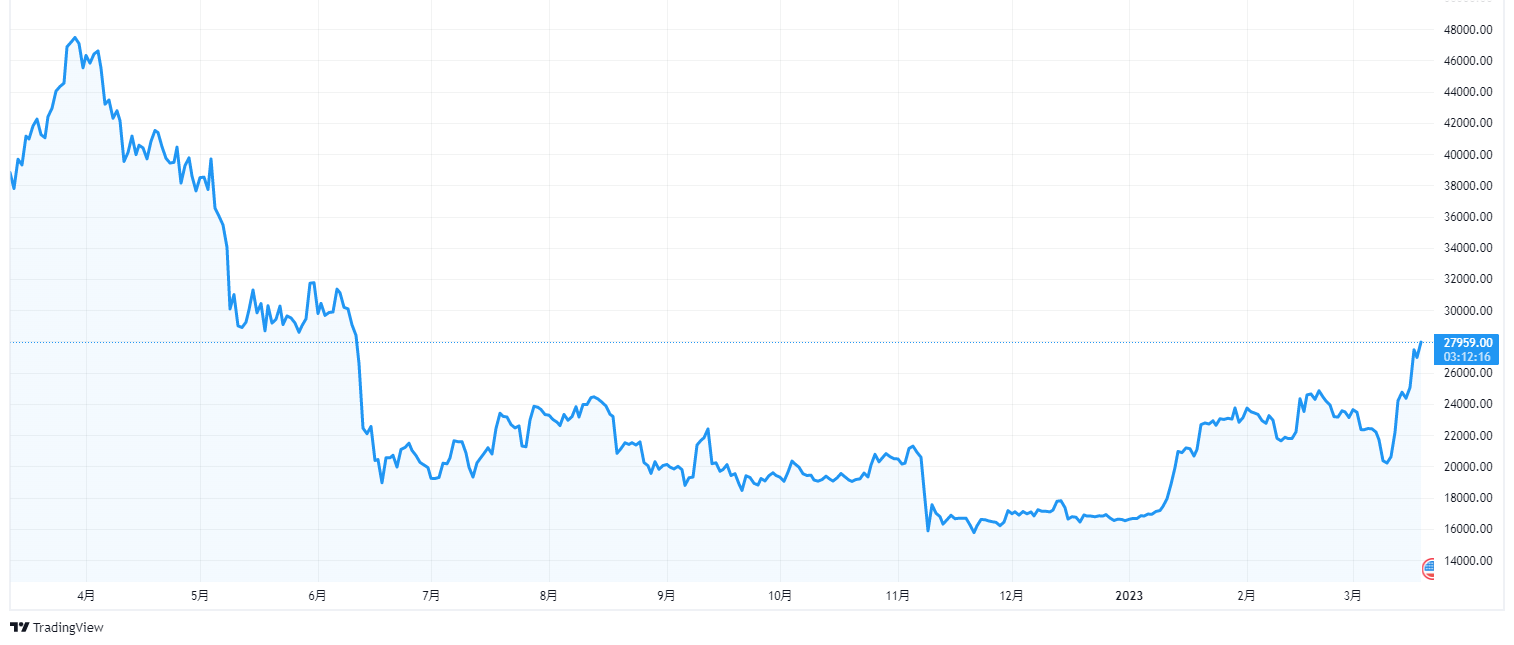

シリコンバレー銀行破綻を受けて、ビットコインなど暗号通貨が上昇しています。

【直近1年のビットコインの推移(出所:TradingView)】

3月14日には、昨年6月以来の2万6000台に上昇し、その後も上昇しています。

暗号資産がこのほど起きた米金融システムの混乱を機に上昇するとの楽観が強まっているようです。

3月10日にシリコンバレー銀行が経営破綻してから、ビットコインは30%以上値上がりしています。

伝統的な金融機関が苦境を迎えている中、安全資産としてビットコインへのフローが増えている」と述べた。

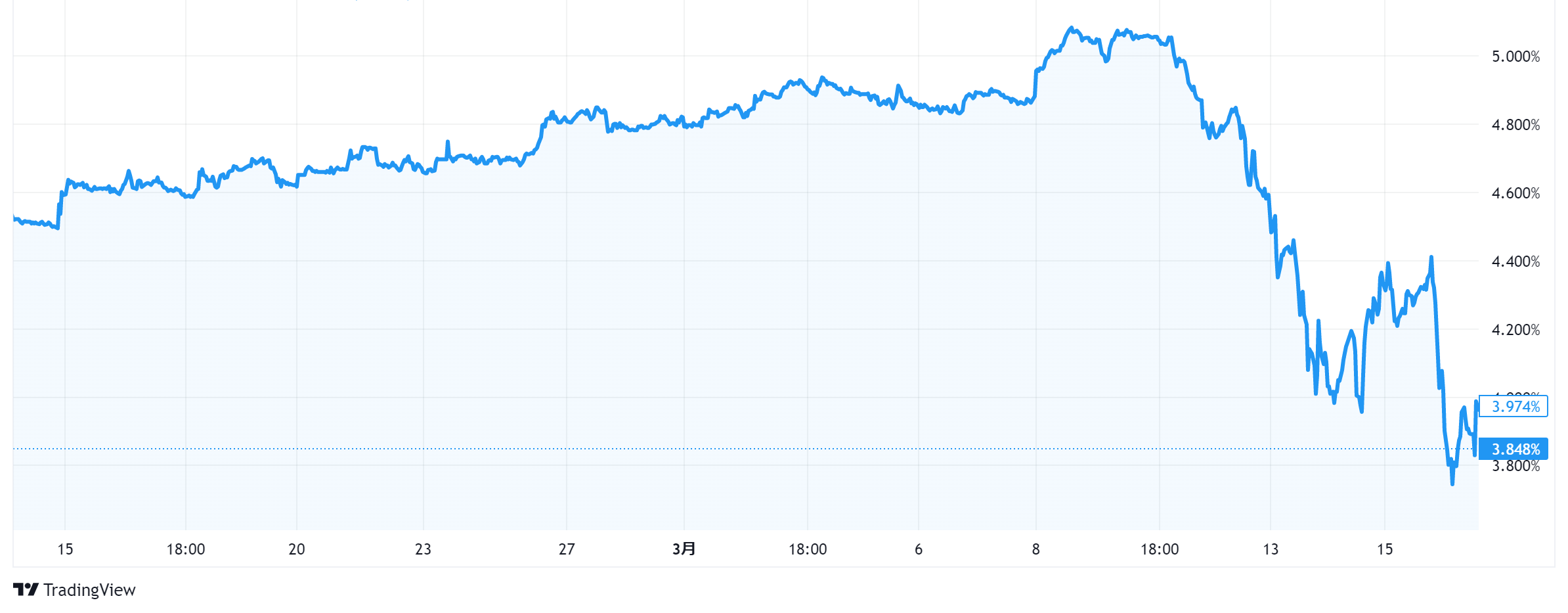

シリコンバレー銀行破綻で2年債が急落

3月10日に、シリコンバレー銀行が破綻し、米2年債が大きく変動しています。

10日には経営破綻が発表され、その後3月12日には、破綻した米銀2行についてFRBが預金を全額保護すると発表して預金流出の広がりを防ぐとともに、銀行への資金貸し出しも拡充する事を市場に示しましたが、政策金利の動きに敏感な米2年債は大きく動きました。

ただ、それでも3月13日の米国債市場で2年債利回りが急速に低下し、今年の最低水準を記録しました。

1日の下げ幅としては1987年10月の世界同時株安「ブラックマンデー」翌日以来の大きさとなっています。

【直近1か月の米2年債の利回りの推移(出所:TradingView)】

2022年12月

米株、景気懸念で急落

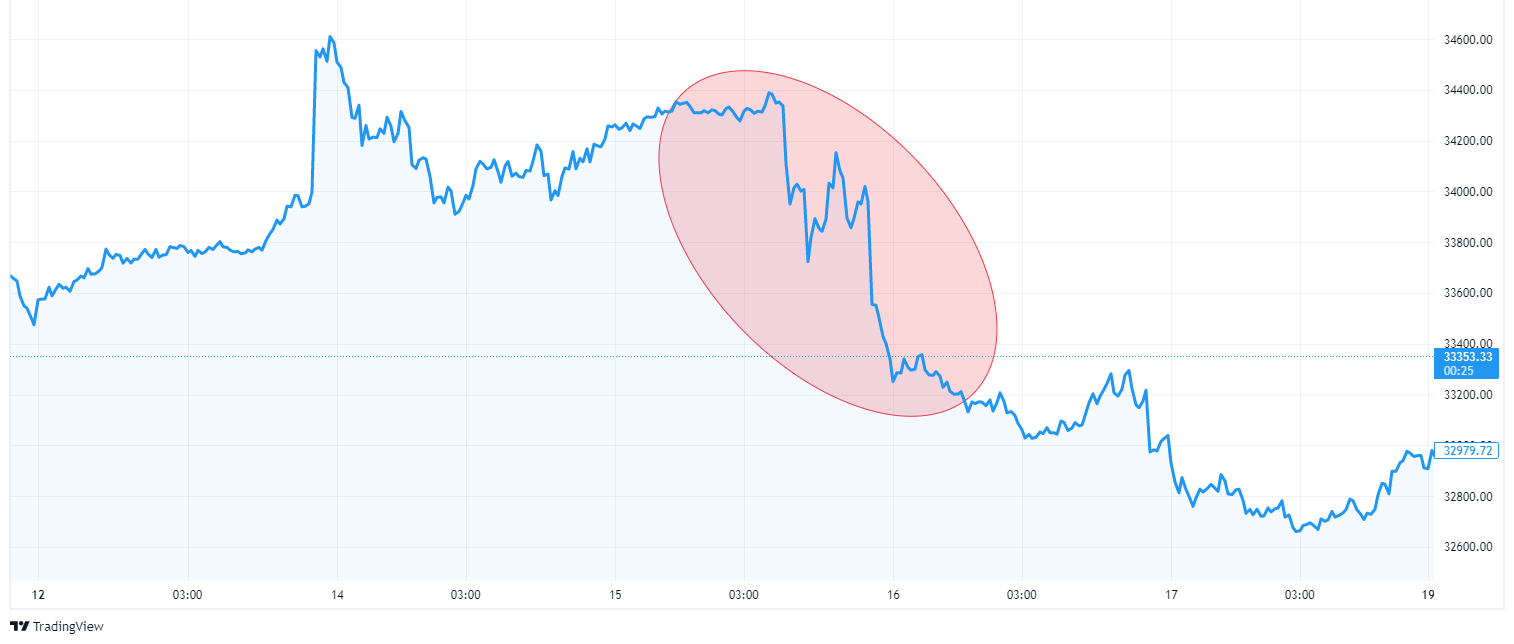

12月15日の米株式市場は急落しました。

ダウ工業株30種平均は大幅続落し、前日比764ドル(2%)安の3万3202ドルで引けました。

【12月15日前後のダウ工業株30種平均の推移(出所:TradingView)】

朝方発表の経済指標が市場予想を下回り、景気後退入りに対する警戒感が強まった事が背景です。

ここのところ、投資マネーがリスク回避の姿勢を強めており、米金融市場では業績が景気の影響を受けにくい業種の株価が上昇しているほか、安全性の高い国債に資金が流れ込んでいるようです。

原油価格が急落

原油相場が急落しています。

12月初旬、米原油先物は1バレル71ドル台と約1年ぶりの安値を付け、節目の70ドル割れが迫っています。

【12月1日~13日までのWTIの推移(出所:TradingView)】

世界景気の悪化懸念が強まり、原油需要を鈍化させるとの見方が市場で広がっているためです。

12月5日に発効したロシア産原油への制裁措置が原油供給を混乱させるとの警戒感がひとまず後退したことも、需給緩和観測を強める要因になっているようです。

2022年11月

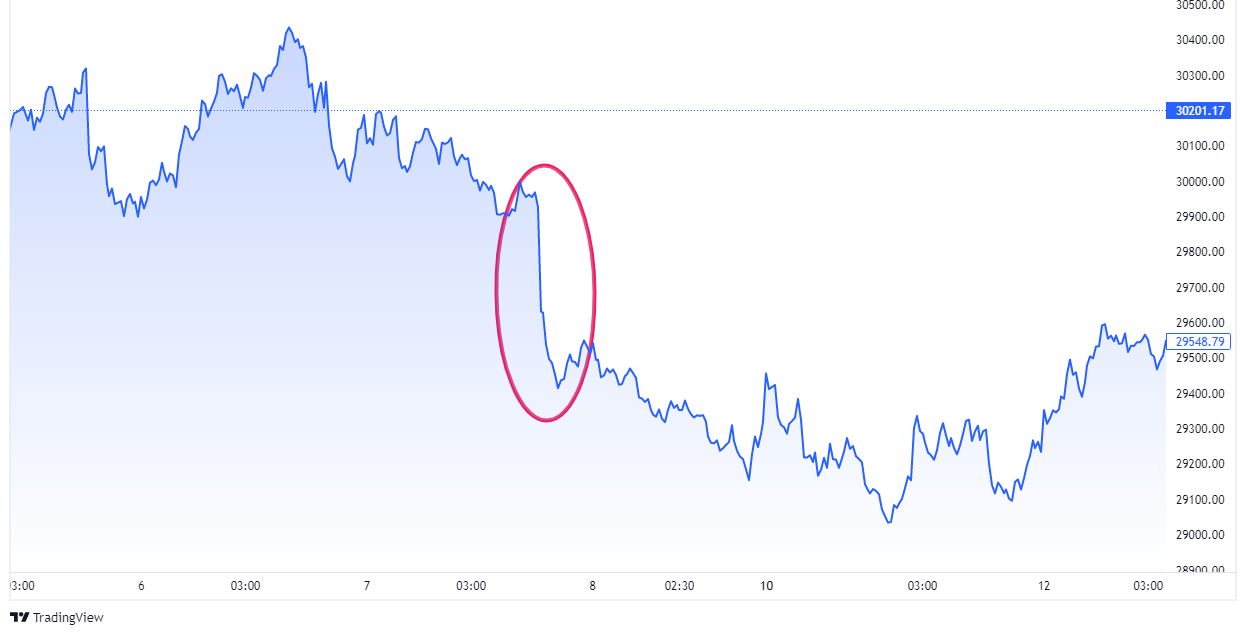

ビットコイン、2年ぶりに16,000ドル台まで急落

11月8日、9日の取引で暗号資産が急落しました。

暗号資産交換業者であるFTXの兄弟会社アラマダリサーチの資産の多くがFTXの交換所トークンFTTで占められているとの報道が11月2日にあり、これを受けてBinance CEOのCZ氏が、保有するFTTを売却すると表明していました。

これに対してアラマダ社のキャロラインCEOはFTTを22ドルで買い取ると反応し、またFTX CEOはこうしたBinance社の言動を批判していました。

こうした中、FTTの価格が暴落し、FTXへの経営状態に疑念が発生。それにつられる形でビットコインが急落したと見られています。

【直近半年のビットコインの推移(出所:TradingView)】

仮想通貨が急落

暗号資産のビットコインとイーサリアムは11月8日の取引で急落しました。

仮想通貨交換業者FTXのトークン「FTT」が再び大きく売られたことも響き、米中間選挙や米インフレ統計発表を控えた警戒感の中で、2週間ぶりの安値となりました。

仮想通貨として時価総額最大のビットコインは一時6.4%安の1万9370ドル、同2位のイーサリアムは一時9%安の1434ドルと、いずれも10月25日以来の安値を付けました。

また、その後も大きく下げています。

【11月10日から直近1か月のビットコインの推移(出所:TradingView)】

2022年10月

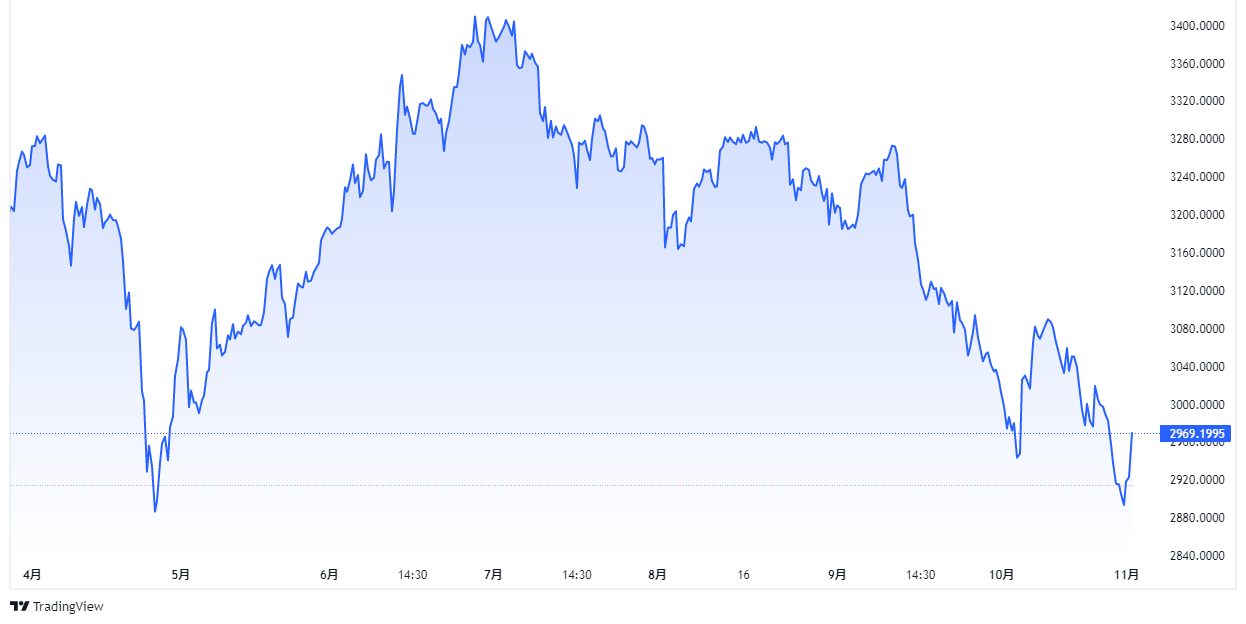

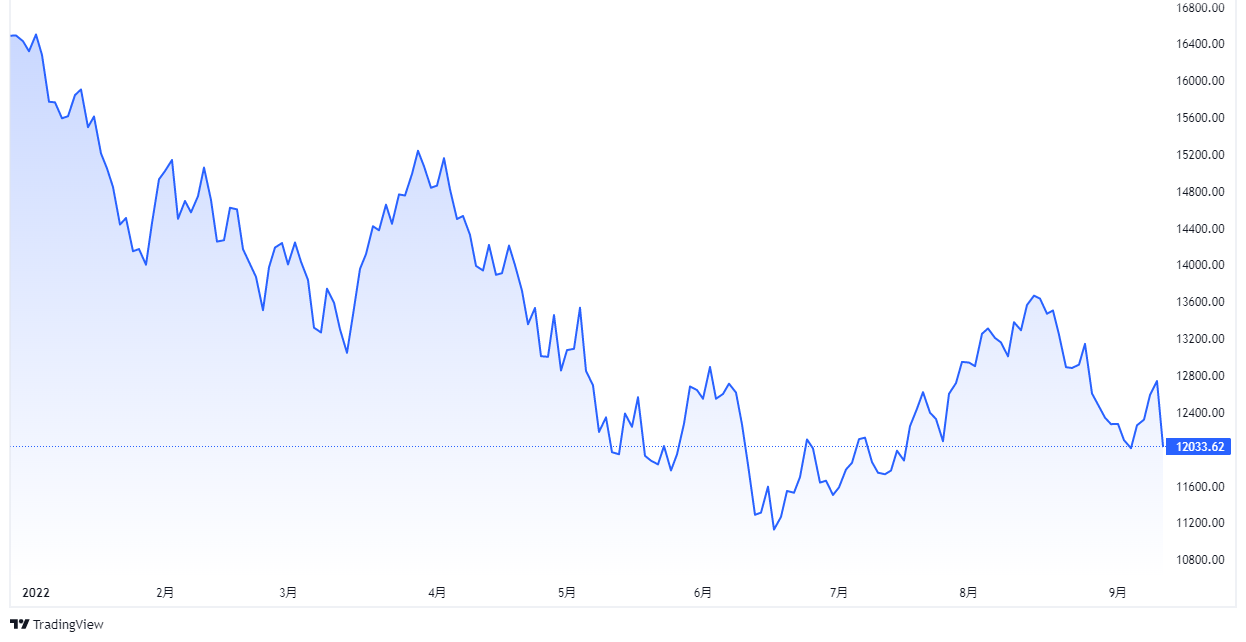

経済政策の不透明感から再び下落

10月28日の中国株式市場で上海株と香港株が大幅に下落しました。

上海総合指数は前日比2.2%下げ、半年ぶりの安値をつけました。

【2022年4月以降の上海総合指数の推移(出所:TradingView)】

香港のハンセン指数も3.7%安となり、2009年4月以来、約13年半ぶりの安値を更新しました。

【2009年以降のハンセン指数の推移(出所:TradingView)】

習近平指導部の経済政策をめぐる不透明感や新型コロナウイルスの拡大が売りにつながりました。

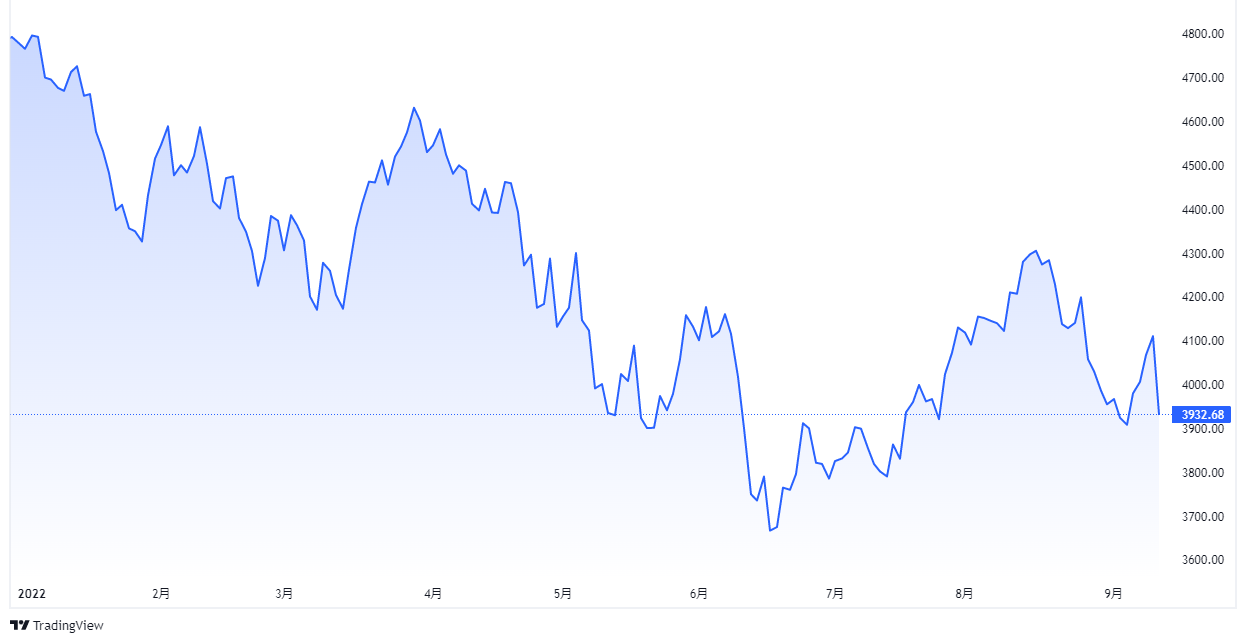

米上場の中国株急落

米国に上場している中国株は10月24日に急落しました。

中国共産党大会で3期目が確定した習近平総書記が、統制強化路線を継続して経済や民間企業の成長を抑制するとの懸念が強まっています。

中国株65銘柄で構成されるナスダック・ゴールデン・ドラゴン中国指数は一時、前週末比21%下げ、2012年12月以来の安値となりました。

時価総額およそ1300億ドルが消失した計算になります。

【2012年以降のナスダック・ゴールデン・ドラゴン中国指数の推移(出所:TradingView)】

香港株が6%下落

10月24日の香港株式市場でハンセン指数が急落し、前週末比6%安の1万5180で取引を終えました。

10月23日に発足した中国新指導部で、新指導部の顔ぶれが習近平氏に近い人物が多く登用された上、習氏の後継者が見当たらないため、権限が一段と集中し、経済の統制色が強まるとの懸念が高まったためと考えられます。また、人民銀行の易総裁等、金融市場からの評価が高かったメンバーが退任の見通しとなったことも嫌気されている模様です。

特に影響がありそうな銘柄としてアリババ集団や騰訊控股(テンセント)など主力の中国ネット株が大幅に下げました。

ハンセン指数は2009年4月以来、約13年半ぶりの安値を更新、1日の下落率としては08年11月以来の大きさとなりました。

【2008年以降のハンセン指数の推移(出所:TradingView)】

香港ハンセン中国企業株指数が前日比▲7.3%、米国上場の中国企業株指数のナスダック・ゴールデン・ドラゴン中国指数が同▲14.4%と大幅に下落し、本土市場のCSI300指数も同▲2.9%になるなど、中国株は全面安の展開となりました。

短期筋が買戻しで大幅高

10月13日の米株式市場でダウ工業株30種平均は急反発し、前日比827ドル(2.8%)高の3万0038ドルで取引を終えました。

朝方の大幅安から一転、短期筋の投資家による買い戻しが相場を押し上げ、日中値幅は1500ドル強と2020年3月以来の大きさを記録しました。

米景気の先行きに対する警戒感は底流にありながら、投資マネーの動向に振り回される展開です。

【10月13日近辺のダウ工業株30種平均(出所:TradingView)】

大幅利上げ継続の見方で大幅安

10月7日の米株式市場でダウ工業株30種平均は3日続落し、前日比630ドル15セント(2.1%)安の2万9296ドル79セントで終えました。

7日朝発表の9月の米雇用統計は労働需給がなお引き締まっていることを示し、FRBが積極的な金融引き締めを続けるとの見方が強まった事が背景です。

【10月7日前後のダウ工業株30種平均の推移(出所:TradingView)】

米長期金利が一時3.9%台(前日終値は3.82%)に上昇したのも、株式の割高感につながったと思われます。

【10月7日前後の米長期金利の推移(出所:TradingView)】

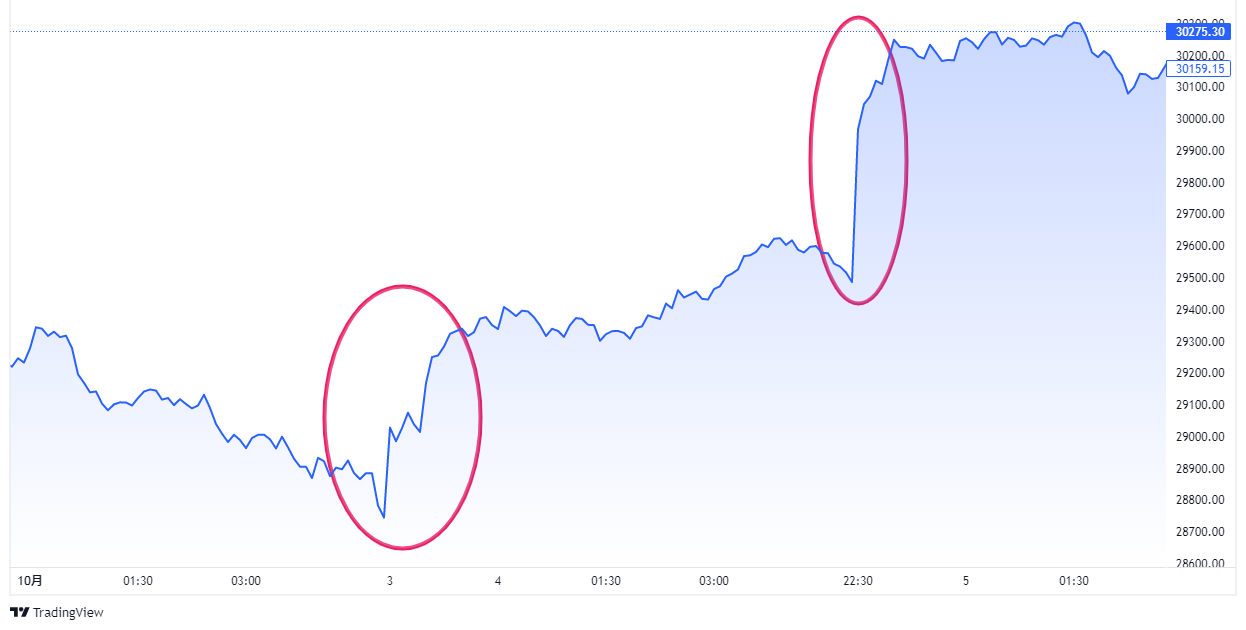

3日と4日、急反発

3日と4日の米株式市場でダウ工業株30種平均は急反発しました。

3日には、ダウが前週末比で765ドル(2.7%)高の2万9490ドルで終えました。

製造業の景況感が市場予想を下回る悪化ぶりとなり、金融引き締めが一段と進むとの警戒が和らいだことで、米長期金利が低下したことが背景です。

前週末にかけ売りが進んでいた株式相場で、短期的な上昇を見込んだ買い戻しも入ったようです。

翌営業日の4日もダウ工業株30種平均は大幅に続伸し、前日比825ドル43セント(2.8%)高の3万0316ドル32セントと2週ぶりの高値で終えました。

これで2日間の上昇幅は1590ドルに達しました。

【10月3日、4日前後のダウ工業株30種平均の推移(出所:TradingView)】

2022年9月

CPI、鈍化も予想を上回る水準で株価は急落

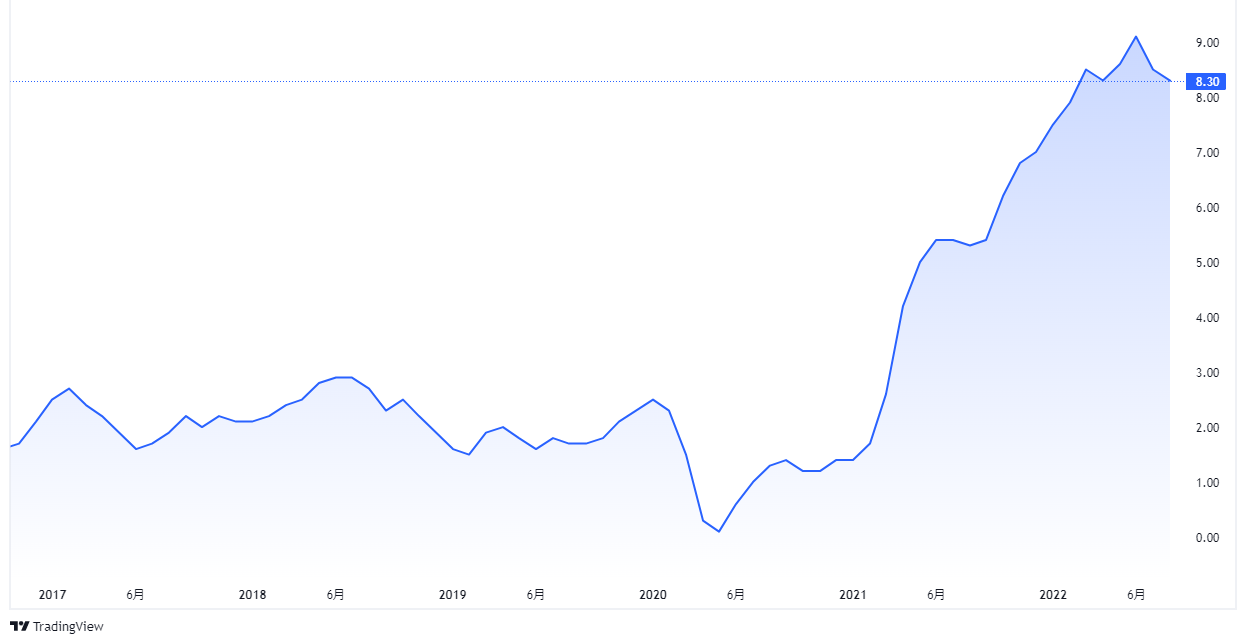

9月13日発表した8月のCPIは前年同月比8.3%上昇しました。

ガソリン価格の上昇が一服し伸び率は2カ月連続で縮みましたが、市場の予想を上回りました。

【過去5年のアメリカCPIの推移(出所:TradingView)】

©Trading View

エネルギーと食品を除く指数の上昇率は6.3%で、前月から拡大したほか、賃上げの広がりを受けてサービス価格が上がっているようです。

今回の結果を受けて、今月20-21日のFOMCで3会合連続となる0.75ポイントの利上げを決めることは確実になったとみられます。

この結果を受けて9月13日の米株式市場でハイテク株が売り込まれました。

ナスダック100指数は5.5%下落し、2020年3月以来の大幅安となり、指数構成銘柄全てが値下がりしました。

【年初来から2022年9月13日までのナスダック100指数の推移(出所:TradingView)】

©Trading View

ナスダック100指数が今年、4%以上の下げを記録したのはこれで7回目。ビスポーク・インベストメント・グループの調査リポートによると、それらのほとんどが5月と6月に起き、指数が年初来安値に向かっていた時でした。

もちろん、S&P500指数も大きく下げています。

【年初来から2022年9月13日までのS&P500指数の推移(出所:TradingView)】

©Trading View

2022年8月

原油、需要懸念で6ドル安

2022年8月30日、原油先物は約6ドル下落し、約1カ月ぶりの大幅な下げとなりました。

各国中銀による利上げを背景に燃料需要が軟化するとの懸念のほか、イランの騒乱後もイランの原油輸出が減少していないことを受けました。

清算値は、北海ブレント先物10月限は5.78ドル(5.5%)安の1バレル=99.31ドル。一時97.55ドルまで下げました。

【2022年8月30日前後のWTIの推移(出所:TradingView)】

パウエル議長、利上げ続ける必要と発言し、株価は急落

FRBのパウエル議長は、インフレを根絶するために利上げを継続し、金利を高い水準でしばらく維持する可能性が高いことを示唆しました。

当局が近く方針を転換するとの見方をけん制しました。

パウエル議長の発言のポイントは、

- 金利上昇、成長率鈍化、労働市場の軟化はインフレ率を低下させるが、家計や企業にも痛みをもたらすとし、景気のソフトランディングシナリオを期待していた株式市場に冷や水を浴びせたこと

- 単一/単月の経済指標で一喜一憂するマーケットをけん制したこと

- 70年代の金融政策の失敗を引き合いに出し、引き締め的な金融政策を長期間を行うことの必要性を強調したこと

です。

今回の講演は引き締めに前向きな「タカ派」ぶりを全面に出す演出に専念し、引き締めに慎重な「ハト派」と解釈されそうな文言を意識的に排除して、異例の短時間のメッセージに絞り、マーケットとFRBの差を埋めようとしたものと思われます。

これを受けて、マーケットは大荒れとなりました。

26日のダウ工業株30種平均は前日比1008ドル(3%)安の3万2283ドルで終えており、5月18日(1164ドル安)以来の下げ幅となりました。

NYダウのみならず、S&P500種指数とハイテク株を中心とするナスダック総合指数の同下落率はそれぞれ3.4%、3.9%と、ともに6月中旬以来、およそ2ヵ月半ぶりの大きさでした。

ハイテク株の長期強気派を含むポートフォリオマネジャーらも、金利敏感なハイテク株のさらなる下落リスクを見込んでいるようです。

【直近1か月のダウ30種平均の推移(出所:TradingView)】

©Trading View

一方、米国債市場では講演内容はほぼ織り込み済みだったとみられ、10年国債利回りは3.04%台と、前日比の上昇幅は0.015ポイントにとどまりました。

原油が2月以来の安値

8月15日、WTI原油先物相場が前週末に比べて一時5%以上安い1バレル86ドル台となり、2月上旬以来の低水準となりました。

中国人民銀行が金融調節の金利を引き下げたことなどで景気の先行き不安が高まった事が背景です。

米国の景気指標も悪化したことで原油需要に不透明感が漂っています。

【8月15日前後のWTIの推移(出所:TradingView)】

©Trading View

暗号資産が急落

ビットコインをはじめとする暗号資産が8月19日の取引で大きく下落しました。

金融政策の方向を巡り不確実性が高まっていることが背景とみられます。

ビットコインは一時8.3%値下がりし、7月後半以来の安値を付けました。

【8月19日前後のビットコインの推移(出所:TradingView)】

©Trading View

2022年7月以前

2019年7月以前のマーケットの急落・急騰については以下の書籍でご覧ください。

kindle unlimitedで無料でお読みいただけます。

コメントを残す