この記事では、金時間いきます!

4つの金需要

そもそも地上に存在する全ての金には限りがあり、「価値の貯蔵手段」として長らく投資家に愛されてきたという事は言うまでもありません。

それを踏まえて以下に、一般的に金を買う背景を4つ示したいと思います。

- 宝飾需要(総需要のほぼ50%)

- 投資需要(同25%)

- 公的需要(同15%)

- 工業用需要(同10%)

が挙げられます。

宝飾需要は、個人の実質所得に大きく影響を受けると同時に中国とインドの動向が重要です。

世界の宝飾需要全体の半分強を中国とインドが占める為です。

公的需要とは中央銀行による金の購入です。外貨準備の一つとして近年ドルから金に変える国が増えていました。

金の工業用需要は元々限定的なので、景気変動に左右され難いという金のディフェンシブな特性を最も表すものですが、工業用需要も幾分かの減少が予想されます。

投資需要は、総需要の僅か25%程度を占めるに過ぎないものの、通常、金価格を左右する鍵と見なされます。

金に投資をしたい場合の選択肢 金の先物、金鉱株・・・

金の魅力は、他の主要資産と連動せず、とりわけ市場の危機時に威力を発揮する傾向が強いということだと思います。

例えば2018年10月は、株と債券が同時に急落しましたが、金は上昇を続け、2018年10-12月期の期初以降、10%超の上昇しています。

2019年初頭においては、米中の貿易摩擦、BREXIT、イタリアの政局混乱等を考えただけでも、何かマーケットクラッシュを起こしそうな時に備えて、保険をかけておくことは大切です。

invstem.com

invstem.com

真っ先に思いつくのは金塊とか金の延べ棒、金積立、金の先物買いみたいな所だと思います。

金の延べ棒や、積み立ては少し大変そうと思うなら、金先物や金鉱株のETF等を選択肢とするのも良いかもしれません。

世界経済の懸念や政治的不透明さがあると上昇する金

2019年初頭に金価格が割高ともいえる水準まで上がったのは、BREXITや中東情勢の混迷、米中貿易摩擦などの不安が消えない事の一つの結果だと思われます。

また、以下にも記した通り、アメリカの状況が悪いと上昇するのがトレンドである金なので、現在の投資家のアメリカ経済への不安を映したものでもあると言えるでしょう。

金とドルの関係 お互いの代替資産

金は米ドルの代替資産といわれています。

金価格(米ドルベース)は、米ドルが減価するときに上昇する傾向があるのです。

実際に、過去の金価格(米ドルベース)と米ドル実効為替レートの動きを見れば、概ね米ドルが下落する局面で金価格(米ドルベース)が上昇し、米ドルが上昇する局面で金価格(米ドルベース)が下落していることが分かります。

つまり、米ドルが中長期的に下がると考えれば、金に投資をすると歴史的な観点ではリターンが期待できるという事なのです。

これは、長期的な視点で考えると、金とドルとの供給量の差であるとも言えます。

モノの価値を図る目盛りでもあるドルは長期にわたる通貨供給量の増加によりその価値が低下しますが、金の量はそんなに変わりません。

結果的に、金の価値は長期にわたり対ドルで上昇したと解釈できます。

ただ、短期的にみると金価格は投資マネーの影響で変動し、その主要なドライバーは実質金利と米ドル指数ともいえるのです。

金に投資をするならアメリカの金融政策に注目する

上記の通り、金の動きはアメリカドルと相関があります。

そしてそのドルに大きな影響を与えるのがアメリカの金融政策です。

invstem.com

invstem.com

もちろん為替の動き、特にアメリカドルは世界中の全ての事象を織り込んで動くのでそんなに単純ではありませんが、金融政策が一つのメルクマールになる事は確かでしょう。

金利を生まない金は、金利上昇が下げ圧力になる

金利を生まない金にとって、金利上昇は強い下げ圧力になります。

その意味で、2018年には一人勝ちと言われたアメリカの経済にも先行き不透明感が強まり、利上げ観測は大幅に後退した2019年は、下げ圧力の一つが無くなったと考える事も出来ます。

歴史的には変動率が高く一方向に行きやすい資産

円建てで投資をする場合の金は、大きく価格が変動するハイリスクな資産であったという歴史があります。

このため、1980年代と1990年代は分散投資に適したものではなかったと言えるでしょう。

例えば、アメリカのニクソン大統領がドルと金の交換停止を突然発表 (ニクソンショック、1971年8月15日)してから金の円建て価格は約8年半で14倍となり204,850円/トロイオンス(1980 年1月21日)の大天井をつけました。

しかしその後は円高になったという事もあり1999年9 月15日まで約20年の長期にわたって下落してきました。

さすがに20年も下落し続ける資産に投資する気にはなりません。

その下落率も-87%に達しています。

ただ、その後1999年の安値から約21年間の間上昇してきたわけです。 価格は底から既に8.01倍上昇しています。

このように金の価格は一方向に動きやすく、ボラティリ ティが高いのが特徴です。

つまり、投資するタイミングを誤ると投資家は大きな損失を被る可能性もあるわけです。

金の動きについての過去の動きを網羅的に確認をされたい方は↓からご確認ください。

kindle unlimitedで無料でご覧いただけます。

金の動きについてのまとめ 新興国への投資 | invstem | 金融・投資 | Kindleストア | Amazon

2026年2月

中国の存在感が高まる

2026年1月の金相場急落を受け、市場では中国マネーの動向がかつてないほど鮮明になっています。

春節(旧正月)を前にした機関投資家やヘッジファンドが、利益確定のために持ち高を縮小させたことが急落に拍車をかけましたが、その一方で暴落を「絶好の買い機」と捉えた中国の個人投資家による猛烈な押し目買いが発生しました。上海の宝飾店やショッピングモールでは、値下がりした金を求めて行列ができるほどの過熱ぶりを見せており、SNS上でも「買い増し」を推奨する言説が飛び交うなど、投機的な動きと実需が複雑に交錯しています。

長年、資産運用の選択肢が限られてきた中国において、金は数少ない信頼できる投資先として君臨しており、2025年の宝飾品小売額は過去最高を更新しました。しかし、今回の急落局面ではレバレッジをかけた投資家が多額の損失を被り、市場の流動性枯渇が懸念されるなど、その不安定さも露呈しています。こうした状況を重く見た中国当局は、国有大手銀行を通じて取引制限や注意喚起を行うなど、過熱する個人マネーへの警戒を強めています。これまで金相場を支えてきた中国の旺盛な需要が、当局の規制や春節明けの心理変化によって転換点を迎えるのか、市場の注目が集まっています。

2026年1月

1月は激動の動き

2026年1月、金相場は歴史的な激動を迎えました。

中東情勢の緊迫化、特にトランプ大統領による対イランへの軍事行動の示唆やグリーンランドを巡る外交対立といった地政学的リスクが強まる中、金価格は「安全資産」としての需要から1月29日に1オンス=5,500ドルを突破し、史上最高値を更新しました。この背景には、ドル安や米国債に対する信用の低下、さらにはFRBの独立性が揺らぐことへの懸念から、中央銀行や投資家が「ディベースメント取引(通貨価値下落への備え)」を加速させたことがあります。銀もこれに同調し、最高値を塗り替えるなど、貴金属市場は極めて過熱した状態にありました。

しかし、この騰勢は1月30日に一変しました。トランプ大統領が次期FRB議長にケビン・ウォーシュ氏を指名したことが、市場に大きな衝撃を与えたためです。当初、市場ではより積極的な利下げを主張する「ハト派」の指名が期待されていましたが、かつて量的緩和に慎重な姿勢を示したウォーシュ氏が選ばれたことで、過度な金融緩和期待が後退しました。これが「ウォーシュ・ショック」となり、急激なドル買い戻しと利益確定売りを誘発しました。

結果として、金価格はわずか2日間で700ドル以上も急落し、銀に至っては1日で約30%も下落するという歴史的な調整を見せました。足元では過熱感が解消されつつありますが、根強い地政学的リスクが下値を支える一方で、新体制下のFRBによる利下げペースの見直しが今後の相場を左右する大きな焦点となっています。

5000ドルを突破

2026年1月26日、金(ゴールド)の国際価格は史上初めて1トロイオンス5000ドルの大台を突破し、歴史的な節目を迎えました。

年初から続く急騰の背景には、デンマーク領グリーンランドの取得を巡る米欧対立の激化や、パウエルFRB議長に対する刑事捜査という異例の事態を受けた中央銀行の独立性への疑念があります。こうした深刻な地政学的・経済的リスクが重なったことで、投資家の間では通貨や債券に対する不信感が広がり、実物資産である金への資金流入が加速しました。

金価格が庶民や小口投資家には手の届かない水準まで高騰した結果、市場では代替資産として「銀(シルバー)」を求める動きが顕著になっています。銀価格も1月23日に史上初の100ドル台を記録しており、ニューヨークの貴金属街では、高すぎる金を避けて手頃な銀に投資する個人が急増しています。実際に、米国の投資家の約4割が過去12カ月間に金や銀を購入したという調査結果もあり、貴金属投資の裾野は機関投資家から個人までかつてないほど広がっています。

一方で、5000ドルという超高値圏に達したことで、一部の専門家からは需要減退を懸念する声も上がり始めています。各国の中央銀行は長期的には金へのシフトを継続しているものの、あまりの価格高騰に一時的に買い増しのペースを緩める可能性も指摘されています。地政学的リスクによる「安全資産への逃避」が価格を押し上げる一方で、実需の減少というブレーキがどこでかかるのか、市場は極めて緊迫した局面を迎えています。

4700ドル突破

年明けからわずか半月余りで、金は7%、銀は20%もの上昇を記録しています。

この背景にはトランプ米大統領による急進的な政策の連発があります。不動産担保証券の購入命令やFRB議長への法的威嚇、さらにクレジットカード金利の上限設定といった異例の動きが、市場に「数十年分の変化が数週間で起こる」ような衝撃を与え、投資家の利益確定売りを打ち消すほどの強い買い圧力を生んでいます。

特に1月下旬には、ニューヨーク先物価格が史上初めて1トロイオンス4700ドルを突破しました。この一段の押し上げ要因となったのが、デンマーク領グリーンランドの取得を巡る米欧間の対立激化です。トランプ氏が取得に反対する欧州諸国への関税を示唆したことで地政学的リスクが再燃し、安全資産としての金需要が一段と強まりました。こうした「安全資産への逃避」は、価格に関わらず準備資産を米国債から金へとシフトさせている中国などの中央銀行による構造的な需要と相まって、金価格の下限を強固に支えています。

ステート・ストリートなどの専門家は、こうした粘り強い需要が価格の底を4000ドル付近まで引き上げたと分析しており、市場では次なる節目である5000ドルの大台突破も現実味を帯びてきています。不安定な世界情勢が続く中で、金は単なる投資対象を超え、国家の存立や資産防衛のための「唯一の代替手段」としての地位をより確固たるものにしています。

2026年も好調な滑り出し

金や貴金属市場は、2026年に入ってもトランプ政権による急進的な政治・経済政策の連発を背景に、勢いを緩めることなく過去最高値を更新し続けています。

投資家の利益確定売りを打ち消しているのは、地政学的リスクやインフレへの懸念による個人投資家の「安全資産への逃避」に加え、価格に関わらず買い増しを続ける中央銀行の極めて強い需要です。

特に中国をはじめとする各国の中央銀行は、米国債から金へと準備資産の軸足を移す「持続的なシフト」を鮮明にしており、これが価格の下限を底上げしています。一部では金のシェアが米国債を上回ったとの見方もあり、不安定な世界情勢が続く中で、中銀による戦略的な金買いの流れは今後も揺るぎないものと予測されます。

2025年12月

最高値を更新

金(ゴールド)価格が歴史的な最高値を更新し、1トロイオンス4500ドルを窺う勢いで上昇しています。

この背景には、米国の利下げ観測という金融面での後押しに加え、地政学リスクの急激な高まりと、世界の中央銀行による構造的な買い意欲の変化という2つの大きな要因があります。

地政学面では、米国とベネズエラの対立に加え、ウクライナによるロシア石油輸送船への攻撃が地中海付近まで拡大したことで、供給網への懸念から「安全資産」としての金需要が急増しました。従来、こうしたリスクによる上昇は一時的とされてきましたが、2022年以降は米実質金利との逆相関関係が崩れるほど、有事への備えや「脱ドル」を目的とした買いが常態化しています。

特に新興国の中央銀行は、制裁リスク回避や資産分散のために金の保有を強化しており、ブラジルが中国を上回る規模で購入するなど、買い手の顔ぶれも広がっています。さらに、中銀がETFやデリバティブを介して匿名性の高い取引を行う事例も増えており、統計に現れない潜在的な需要が相場を一段と押し上げている可能性があります。利下げの継続期待と重なり、金は単なる投資対象を超え、通貨価値の下落に対する強力なヘッジ手段として存在感を強めています。

2025年10月

12年ぶりの急落

2025年10月21日、金スポット相場が急落し、12年ぶりの大幅な下げを記録しました。

前日には過去最高値となる1オンス=4,356.30ドルをつけていたものの、米中通商協議の進展やドル高、テクニカル指標の過熱感、米政府機関の閉鎖による情報不足、インドでの季節的な需要のピーク終了など複数の要因が重なり、利益確定の売りが優勢となりました。

この急落により、金は一時6.3%安の4,082.03ドルを記録し、同様に銀も約8%下落しました。銀は年初来で80%近く上昇していたこともあり、調整局面に入ったと見られています。専門家は、相場の強さはこうした調整局面でこそ試されるとし、根強い需要が下値を支える可能性が高いと指摘しています。

短期的には金価格の変動が大きくなる可能性がありますが、インフレ圧力や通貨価値の下落、地政学リスクへの備え、新興国の中央銀行による外貨準備の通貨分散など、構造的な要因による金への需要は今後も続くと考えられています。そのため、中長期的には金価格を支える要因となり得るほか、資産保全を目的とした分散投資の一部として、長期的な視点での金投資が重要とされています。

4000ドル突破

金の国際価格が初めて1トロイオンス4000ドルを突破し、昨年末比で51%の大幅上昇となりました。

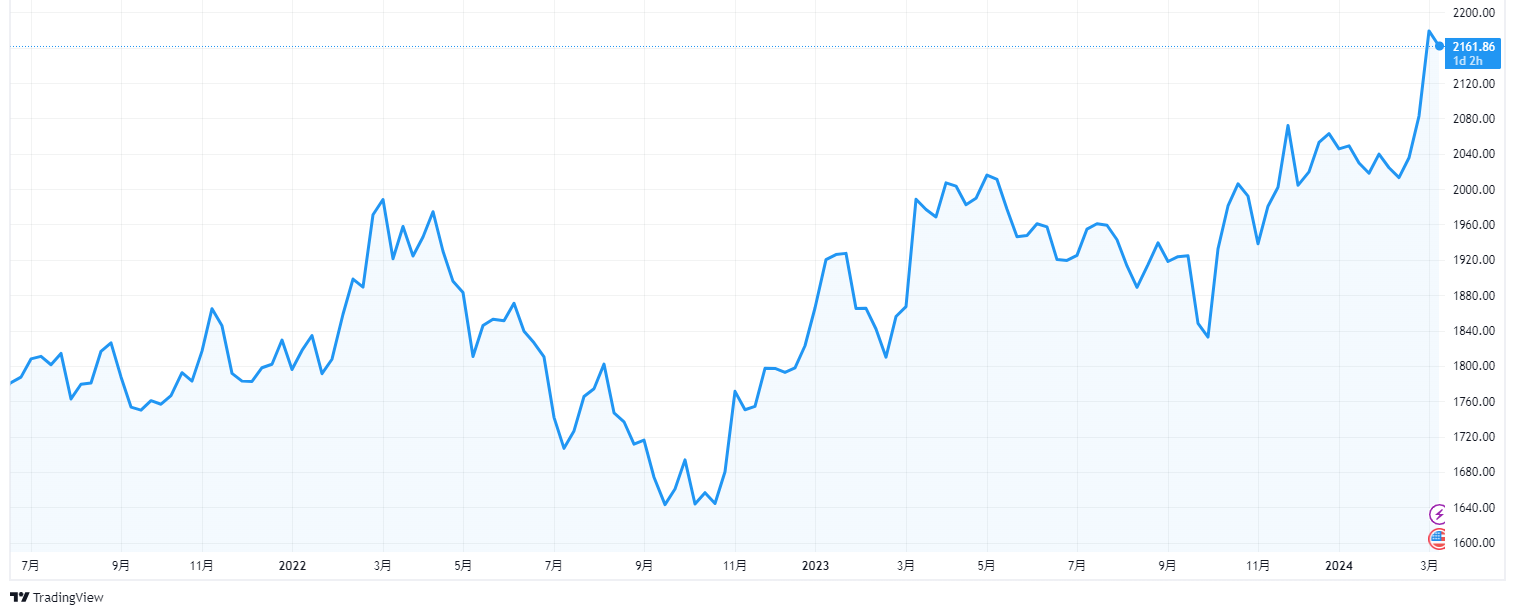

【2021年以降の金価格の推移(出所:TradingView)】

背景には、米国の政府機関閉鎖や金融政策への不信感があり、安全資産としての金への需要が急増しています。国内でも田中貴金属工業が発表した小売価格が1グラム2万1268円と最高値を更新しました。

この金高騰の流れを牽引しているのは、各国の中央銀行による継続的な金の買い増しです。2024年まで3年連続で年間1000トン以上を購入しており、世界の金採掘量の約3分の1に相当します。特に米国外の公的機関が保有する金の価値は、現在の価格水準では米国債の保有額を上回ると見られています。

市場では、米ドルの信認低下や地政学リスク、インフレへの懸念が金への資金流入を加速させており、民間投資家によるETFなどの需要も堅調です。今後も金相場は中長期的に強含みで推移する見通しで、年末には4200ドル程度まで上昇する可能性も指摘されています。

2025年9月

金の存在感上昇が止まらず

世界の中央銀行が保有する外貨準備において、金の比重が大きくなっています。

外貨準備とは、為替介入や対外債務の返済、輸入代金の支払いなどに備えるための資金であり、安定性が求められるものです。国際通貨基金(IMF)とワールド・ゴールド・カウンシルの最新データによると、金の外貨準備に占める割合は2005年の13.6%から2025年には23.5%に上昇し、米ドルに次ぐ準備資産としての地位を確立しています。

この背景には、金が危機時に強い資産であること、インフレへの耐性、そして通貨分散の手段として有効であることが挙げられます。特に新興国では、米ドルなど特定通貨への依存を減らす動きが強まっており、金の保有を増やす傾向が顕著です。ロシアのウクライナ侵攻以降、制裁リスクを避けるために金へのシフトが加速しており、中国、インド、ブラジル、メキシコなどがその代表例です。

これらの国々は現在、平均的な金保有水準には達していないものの、国際的な影響力の拡大とともに、自国の金融主権を強化する目的で、今後さらに金の保有を増やすと見られています。国籍を持たない資産としての金の重要性は、今後ますます高まる可能性があります。

国内外で最高値更新

金(ゴールド)の価格が国内外で過去最高値を更新しました。

国内では小売価格が1グラム1万9265円となり、前週末比で277円(1.5%)上昇しました。これは米国の経済指標が市場予想を下回ったことを受け、米連邦準備理事会(FRB)の利下げ観測が強まったためです。

国際市場でもニューヨーク先物が一時1トロイオンス3728.4ドル、ロンドン現物価格が3689.27ドルと、それぞれ最高値を記録しました。利下げによって金利のつかない金の魅力が相対的に高まり、投資需要が増加しています。大阪取引所の先物価格も同日、一時1グラム1万7646円と最高値を更新しました。

ロンドン金価格が初の3600ドル台

金のロンドン現物価格は8日に初めて1トロイオンス3600ドル台に達し、翌9日には3659.1ドルまで続伸しました。

年初からの上昇幅は1000ドルを超え、過去最大だった2024年の561.2ドルを大きく上回っています。日本貴金属マーケット協会の池水雄一氏は、特段の新材料がない中で「買いが買いを呼ぶ」展開だったと分析しています。

ニューヨーク先物も同日に3698.9ドルの最高値を更新し、日本国内では田中貴金属工業が1グラム1万9087円という過去最高の小売価格を発表しました。1万9000円台に乗ったのは初めてです。

金価格の急騰には、トランプ大統領によるFRB理事の解任宣言が引き金となり、金融政策の不安定化への懸念が影響しています。さらに、トランプ関税の違憲判決による財政悪化の懸念や、米雇用統計の弱さによる利下げ観測も、金への安全資産としての需要を高める要因となり

銀も上昇

銀相場が1オンス=40ドル台に乗せたのは2011年以来で、金も過去最高値に迫る水準まで上昇しました。

背景には、米国の利下げ観測が強まったことや、地政学的リスク、経済・貿易への不安があり、これらが貴金属への需要を押し上げています。銀は年初から約40%上昇し、金も4月に記録した3500ドル超の最高値に近づいています。

サクソ・マーケッツのチャナナ氏は、金と銀がファンダメンタルズとテクニカルの両面で好条件を満たしたことで、投資家の買いが加速したと分析。特に、金が3450ドル、銀が40ドルという抵抗水準を突破したことで、モメンタム買いが誘発されたと述べています。

金は4月にトランプ大統領の関税導入計画を受けて最高値を更新しましたが、その後の政策修正で安全資産としての需要が一時的に落ち着き、相場はレンジ内で推移していました。一方、銀は金を上回る上昇率を示しており、銀を裏付け資産とするETFへの資金流入が続いています。ドル安や中国・インドの購買力の強まりも銀相場を支える要因となっています。

モルガン・スタンレーのアナリストは、米利下げやドルの弱含み、ETFへの資金流入、インドの輸入増加などが金・銀相場の支援材料になるとし、金にはさらに10%程度の上昇余地があると予測しています。銀はすでに予想水準に近づいているものの、さらなる上昇の可能性も残されているとの見方があります。

2025年8月

価格が一時急騰

ニューヨーク金先物価格は8月8日、「米国が金地金に関税を課した」と報じたことを受けて急騰し、1トロイオンスあたり3534.1ドルの最高値を記録しました。

市場では金が関税の対象外と見られていたため、この報道は予想外の材料として投機筋の買いを誘発し、価格を押し上げました。

ただし、価格の上昇は一時的で、米ホワイトハウスが「金に関税は課さない」と方針を示し、トランプ大統領もSNSで非課税を明言すると、相場は反転。11日には3393ドルまで下落しました。アナリストは、課税報道に反応して買いに走った投機筋が「はしごを外された」と指摘しています。

一方、ロンドン市場は比較的安定しており、ニューヨークの急騰にも追随せず、下落局面でも1.7%の下げにとどまりました。今回の騒動の背景には、金の流通経路と地金の規格の違いがあり、スイス経由でニューヨークに運ばれる金地金が関税の対象と誤解されたことが混乱を招いたとみられます。

今後の相場については、8月下旬のジャクソンホール会議までは3200~3400ドル台のレンジ相場に戻るとの見方が広がっています

シティ、金の予想価格を引き上げ

シティグループは、金相場の見通しを引き上げました。

米国経済の悪化とインフレを助長する関税政策が背景にあり、金価格は短期的に最高値を更新する可能性があるとしています。特に、米国の輸入関税の平均値が予想を上回る水準にあることから、今後3カ月の金価格は1オンスあたり3300~3600ドルで推移すると予測されました。これは6月時点の3100~3500ドルという予測から上方修正されたものです。

シティのリポートでは、過去3年間の高金利政策によって市場が米国の景気後退リスクを強く意識しており、金がそのヘッジ手段として買われてきたと指摘しています。さらに、トランプ大統領による「100年に一度の大規模な関税政策」が、こうした懸念を過去6カ月間で一段と強めた可能性があるとも述べられています。

実際、金価格は今年に入って急騰し、4月には一時1オンスあたり3500ドルを超えて過去最高値を記録しました。ただし、その後は市場が方向感を探る展開となり、しばらく足踏み状態が続いています。

2025年7月

衰えぬ金への需要

世界各国の中央銀行は依然として金の購入に強い意欲を示しており、金価格が過去最高水準で推移しているにもかかわらず、その傾向は変わっていません。

特に2022年以降、ロシアのウクライナ侵攻を背景に、年間1,000トンを超える記録的な金の購入が3年連続で続いています。この間、金価格も上昇を続けており、金が外貨準備における重要な資産として注目されるようになりました。

ワールド・ゴールド・カウンシルが実施した調査では、5年後の外貨準備において金の割合が増加すると考えている中央銀行が全体の4分の3以上にのぼります。これは金が危機的状況下で安定したパフォーマンスを発揮すること、インフレ耐性があること、また発行体の信用リスクを持たない実物資産であることなどが評価されているためです。

加えて、金は国際的に通用する普遍的な資産であり、様々な通貨と交換可能であることから、長期的な資産保全の手段として非常に魅力的だと見なされています。

2025年6月

一か月半ぶりの高値

金(ゴールド)の国際価格が上昇しています。

6月13日のアジア時間にニューヨーク金先物(中心限月)は前日比で64.6ドル(1.9%)高い1トロイオンス3467ドルを記録し、これは4月22日に付けた過去最高値3509.9ドル以来、約1カ月半ぶりの高値水準となります。背景には中東での地政学リスクの高まりがあり、イスラエル軍がイラン各地の軍事拠点への攻撃を実行し、イラン軍幹部の死亡が報じられるなど、緊張が一層強まっています。

一過性ではないリスクが意識され、相対的に安全資産とされる金に買いが集中したと思われ、今後、金価格が過去最高値を更新する可能性も出てきています。

また、日本国内の金価格も上昇しており、田中貴金属工業が発表した13日の小売価格は、1グラムあたり1万7297円と過去最高値を更新しました。

新興国中銀が金を積み増し

各国中央銀行が金(ゴールド)を戦略的に買い増しています。

- ドルや米国債の信認低下や地政学リスクの継続を背景に、新興国の中央銀行が保有資産の分散を図り、安全資産としての金への投資を強化しています。

- 中国は7カ月連続で金を買い越し、保有量は2296トンに達し、外貨準備に占める比率は3年で2倍の6.7%に上昇しました。米国債の保有は大幅に削減しています。

- ポーランドも金の保有比率を20%に設定し、25年1~3月期にこの目標を達成しました。

- 世界的にも中銀の金買いは活発で、2024年まで3年連続で年間1000トンを超え、金は外貨準備に占める比率でユーロを抜き第2位に浮上しました。

- ロシアによるウクライナ侵攻や対ロ制裁の影響で、西側金融システムへの依存に対する警戒感が広がり、金の役割が一段と強まりました。

- 金価格は3300~3400ドル台と高止まりしており、今後も価格上昇の可能性があるとの見方が広がっています。

2025年5月

金価格が銀価格の100倍に

金価格が著しく上昇し、金銀比価が100倍に達しています。

この水準は、湾岸戦争時(1991年)や新型コロナウイルス禍(2020年)に匹敵するもので、今後もしばらく高水準で推移すると見られています。

- 金は現在1トロイオンス3300ドル台で、前年同月比で約40%上昇しています。対して銀は33ドル台にとどまり、金銀比価は1年前の74倍から100倍に拡大しています。

- 金銀比価が100倍を超えたのは過去40年で2回しかなく、今回は長期化の可能性があります。

- 米国債の格下げをきっかけに、「無国籍通貨」とも言われる金に資金が流入しています。

- 中央銀行による買い支えも金価格を下支えしており、一方で銀は6割以上が産業用途で、資産としての役割は限定的です。

- 特に太陽光パネル向けの需要も伸び悩み、銀の価格上昇にはつながりにくい状況です。

まとめますと、現在の金価格上昇は一時的な安全資産への逃避ではなく、「通貨の代替」としての構造的な需要によるものと考えられます。金銀比価の拡大はその象徴です。

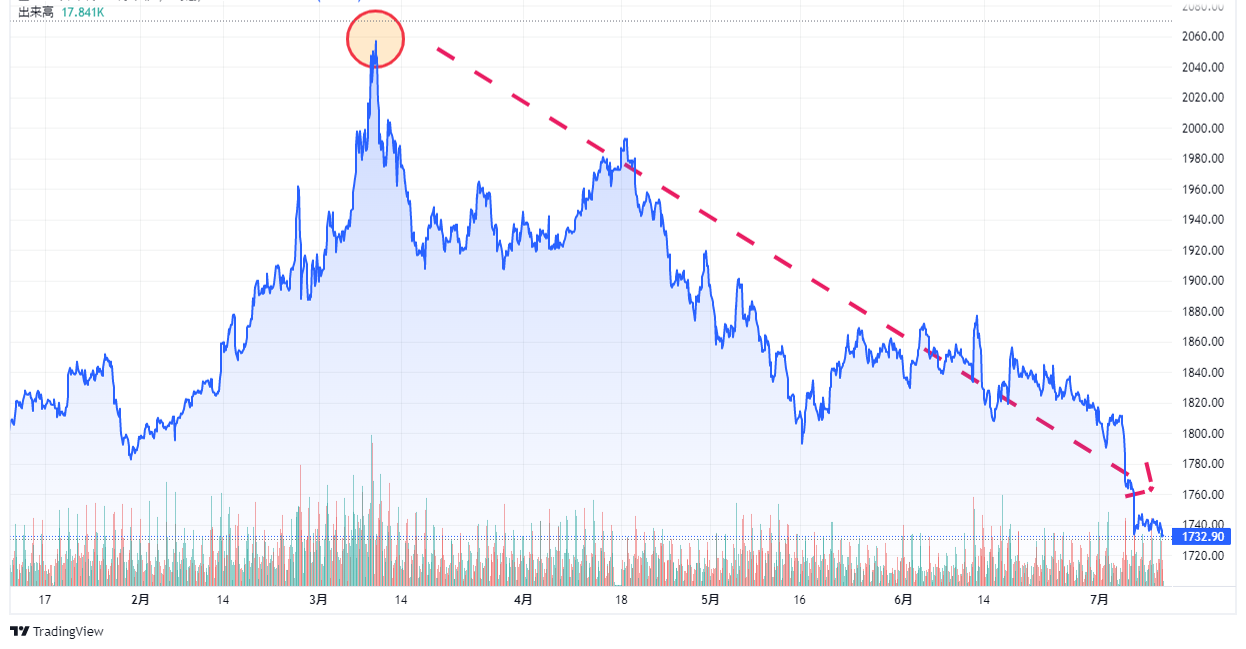

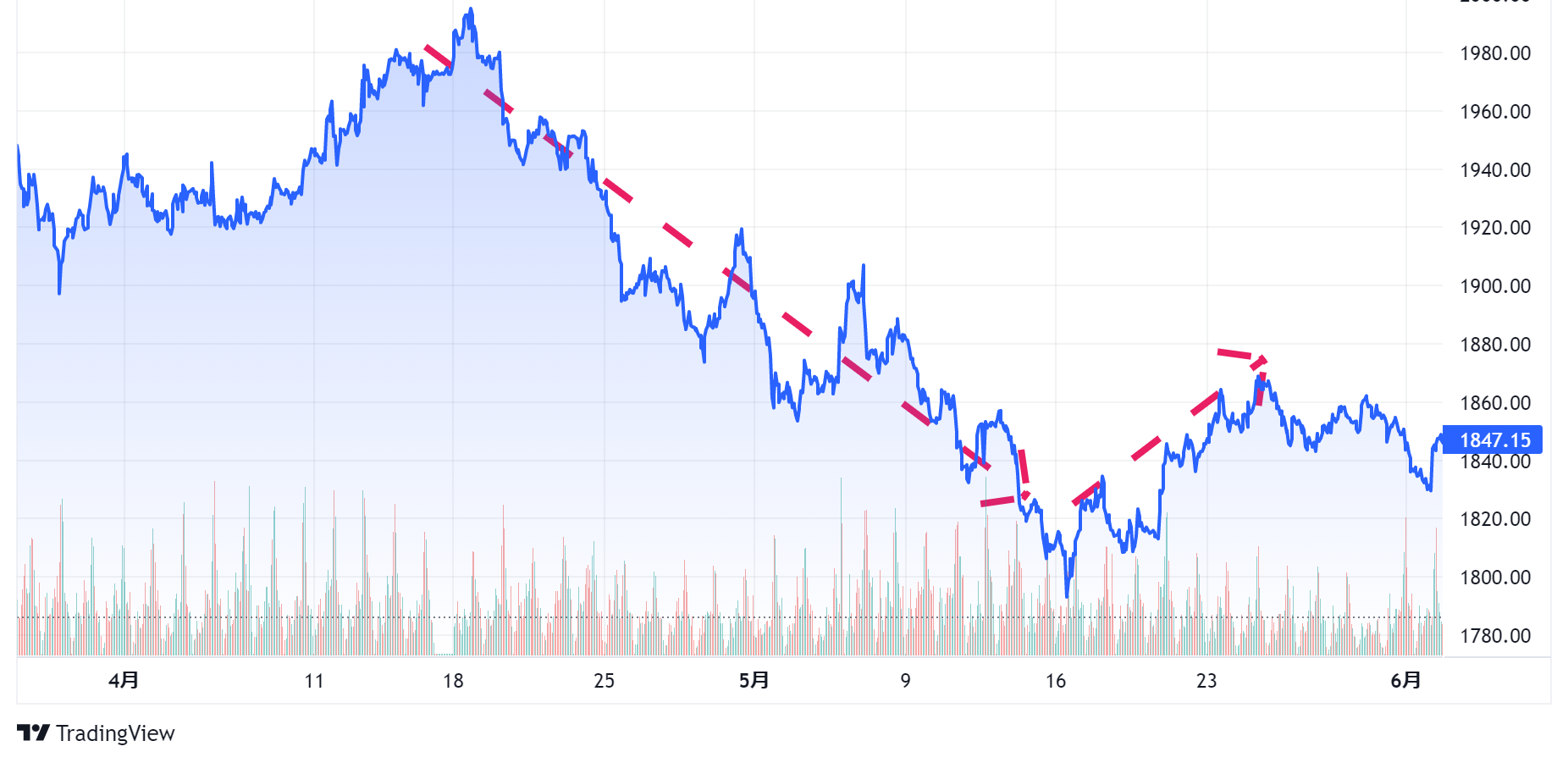

調整局面入りの可能性

金価格の上昇が続く中で、調整の兆しが見えています。

ニューヨーク先物の価格チャートでは、1トロイオンス3,500ドル付近で「ダブルトップ」(二番天井)を形成しており、一般的なテクニカル分析ではこの後に下落基調が続くとされています。短期的には高値を更新する局面から、3,000ドル台の水準を固める動きへ移行しつつあります。

【直近5年の金価格の推移(出所:TradingView)】

2025年に入り、ニューヨーク先物の価格は2割以上上昇し、急激な上昇ピッチを見せていました。しかし、最近では米中貿易摩擦に対する懸念がいったん緩和され、安全資産とされる金への投資資金の流入が一服しています。

過去200営業日(約1年間)の平均終値を示す「200日移動平均線」は、1トロイオンス2,800ドル付近に位置しています。現在の価格(1トロイオンス3,100ドル台)は大きく乖離しており、テクニカル的には「買われすぎ」のサインが出ている状況です。

中国投資家が金に大量投資

中国の投資家は、記録的な規模で金ETFへの投資を行っています。

これは、トランプ米大統領による貿易戦争の影響を受け、米国の景気後退や物価上昇への懸念が広がる中、安全資産への関心が高まっていることが背景にあります。

ワールド・ゴールド・カウンシル(WGC)の報告によると、中国における2025年4月の金ETFへの資金流入は、裏付けとなる金現物に換算すると70トン、金額にして約74億ドル(約1兆800億円)に達し、これまでの最高記録の倍以上となっています。また、世界の金ETF保有高に占める中国の割合は、2025年初めの3%から6%へと急上昇し、この1カ月間に流入した金ETF資金の半分以上が中国からのものです。

米大統領選が行われた2024年11月以降、金価格は上昇を続け、4月22日には1トロイオンス3,500ドルを超える高値を記録しました。その後、3,300ドル水準まで値を戻しましたが、2024年末からの上昇率は26%に達しています。

さらに、中国における旺盛な需要を反映し、4月下旬には米ドル建ての国際価格に対する中国のプレミアム(上乗せ幅)が一時1トロイオンス100ドルに達する場面がありました。こうした状況を受け、上海黄金交易所(SGE)は「最近の金価格の変動を踏まえ、投資家にはリスク管理と慎重な投資判断が求められる」と注意喚起しています。

中国では厳しい資本規制が敷かれており、投資の選択肢が限られているため、多くの投資家が金を有力な投資対象と捉えています。特に、不動産市場の低迷や株式市場の急落が続く中、金への関心が一層高まっている状況です。

米英の貿易協定合意を受けて上昇

金価格は5月8日の取引で1%以上下落し、米金先物も2.5%安となりました。

これは、トランプ米大統領とスターマー英首相が貿易協定を発表し、今後さらなる貿易合意への期待が高まったことが影響しています。

金のスポット価格は1オンス=3,300ドル付近となっています。

この合意では、米国が英国からの輸入品に対する基本税率10%を維持する一方、英国は米製品への関税率を5.1%から1.8%に引き下げ、市場アクセスを拡大しています

2025年4月

最高値を更新

金のスポット価格は4月21日に1オンス=3,430ドルを超え、史上最高値を更新しました。

これは、トランプ米大統領によるパウエルFRB議長への批判や、貿易戦争の長期化懸念によって、金が安全資産として選ばれているためです。

ドル指数が2023年末以来の安値となる中、金価格は3.1%上昇しました。

トランプ氏がパウエル議長の解任を検討しているとの報道を受け、金融市場ではFRBの独立性を損なうリスクが指摘され、これが市場の不安を招いています。

専門家によると、FRBへの信頼が揺らげばドルの価値が低下し、資金が金などの安全資産に流れる可能性があるとされています。

この動きが今後も続くかどうかが注目されています。

最高値更新を続ける金価格

金価格は、トランプ米大統領の関税政策の影響を受け、過去最高値を更新し続けています。

4月11日には1オンス=3,245.28ドルに達し、昨年11月の安値から28%上昇、2024年に年間で25%以上上昇し、2025年に入っても価格が上昇し続けています。

トランプ氏の「相互関税」発表後、金融市場の不安が高まり、投資家が安全資産として金を選んでいます。

市場では米国債の信頼性低下への懸念があり、10年国債利回りが過去20年で最大の上昇幅を記録するなど、金融市場の不透明感が広がっています。

金は、国や企業の信用に依存せず価値を持つ安全資産として注目されており、特に米ドルの代替資産と見なされています。2025年4月以降、金融市場の混乱や米ドルの信用低下への懸念が高まり、金がより重要な資産として認識される傾向が強まっています。こうして、ゴールドマン・サックスなどの投資銀行は2025年の金価格目標を3,700ドルに引き上げています。

中国では個人の金需要が堅調に推移している一方、インドでは価格高騰により消費者の購買意欲が低下し、ディスカウントが過去8年半で最低水準となっています。

金の市場は「投資家の買い」「中央銀行の買い」「中国とインドの消費者需要」の3つの要因で支えられていますが、インドを除くとトランプ氏の政策による影響が大きく、金市場もボラティリティにさらされています。

最高値を更新

金価格が4月1日の取引で再び過去最高値を更新し、スポット価格は一時3148.88ドルを記録しました。

背景は同じです。トランプ米大統領が公表予定の「相互関税」に対する懸念や地政学的および経済的不確実性です。

- 主要動向:

- 金スポット価格は年初来3100ドル台を初めて突破し、その後も最高値を更新。

- 金先物価格も3164.20ドルと上昇。

- 専門家の見解:

- 地政学的緊張や中央銀行の旺盛な金購入が価格上昇を支える。

- 不確実性が長期的に続く可能性があり、金の上昇傾向は続くと予測されています。

金は引き続き安全資産として強い需要を集めています。

2025年3月

また最高値を更新

金価格が3月31日の取引で再び過去最高値を更新し、1オンス=3100ドルを突破しました。

スポット価格は一時3128.06ドルに達し、今年に入って最高値を19回も更新しています。

四半期ベースでは1986年9月以来最大の上昇幅が見込まれています。

過去最高値を更新

金価格が3月27日の取引で史上最高値を更新しました。

一時、スポット価格は3057.78ドル、先物価格は3065.50ドルを記録しました。

これで年初から最高値を17回更新しており、安全資産としての注目が高まっています。

主な要因として、トランプ米大統領の自動車関税発表が挙げられます。

この発表を受けて、世界的な貿易摩擦の激化が懸念され、投資家が金に資金を移したことが背景です。

専門家は金価格が3100ドルに達する可能性を指摘していますが、今後の貿易政策や地政学的な動向が引き続き影響を与えると見られています。

金価格の予想がさらに上昇

金相場が史上初めて1トロイオンス3000ドルを突破し、主要金融機関が年内価格予想を上方修正しています。

金融機関の予測

UBSやゴールドマン・サックスは年末価格を3200~3300ドルと予想し、マッコーリーは年内3500ドルまでの上昇を視野に入れています。

但し、関税問題が沈静化すれば、金価格の勢いが鈍化する可能性があります。

また、米金融政策への注目で利下げ期待が後退すれば、金売りが進むリスクもあります。

金価格が歴史的な高値に

金価格が急上昇し、史上初めて1トロイオンス3000ドルを突破しました。

背景には、米政権の関税政策の不透明感、FRBの利下げ観測、そしてドルの信頼低下があります。

スポット価格は2969.53ドル、先物価格は2982.50ドルに達し、今年は3000~3200ドルで推移すると見られます。

金価格の急騰は1970年代、2000年代、2020年代の3度目。ドル基軸通貨の揺らぎや国際政治の不安定性が要因です。

グローバルで見れば、 中央銀行の金購入が過去最高水準となり、インフレや地政学的リスクが金への投資を後押ししています。こうした中、一部では2030年に4821ドルに達するという見通しもあります。

金は不安定な経済環境下で魅力的な実物資産として注目を集め続けています。

2025年2月

3000ドル~3100ドル程度まで金価格が上がる?

シティグループは、金価格が向こう3カ月以内に1オンス=3000ドルに上昇すると予想しています。また、ゴールドマン・サックス・グループは金価格の年末目標を1オンス当たり3100ドルに上方修正しています。

トランプ米大統領の政治姿勢がもたらす地政学的緊張が安全資産への需要を強めるというのが理由です。

不確実性が続けば、投機的ポジション増加で金価格は年末までに3300ドルに到達し得ると、ゴールドマンサックスは予想しています。

衰えぬ金への国家需要

金(ゴールド)に対する国家の旺盛な需要が下がりません。

2024年の中央銀行による購入量は3年連続で1000トンを上回りました。

ロシアのウクライナ侵略以降、制裁リスクのあるドルから金に資金を移す動きが目立っており、歴史的高値圏の相場を支えています。

記録的な金買いはドル離れの加速を映しています。

金と銅がアメリカで価格突出

国際商品市場で金と銅の米国流入が加速しています。

金はニューヨーク先物とロンドン現物との価格差が、2024年後半の2倍に膨らんでいるようです。

トランプ米大統領の関税政策への警戒で、米国の価格が突出する「一物二価」が生じているようです。

2024年10月

大統領選挙を控えて高値

米大統領選が接戦となる中、金相場が急伸しています。

安全資産に逃避する動きが強まっており、さらなる上昇を見込む投資家も多いようです。

2024年9月

3週間ぶり最高値

金の国際相場の上昇が止まりません。

ニューヨーク先物(中心限月)は9月12日、一時前日に比べ46.1ドル(1.8%)高い1トロイオンス2588.5ドルと最高値を更新しました。

【直近5年の金の動き(出所:TradingView)】

これまでの高値だった8月20日(2570.4ドル)を上回り、3週間ぶりに更新しました。

米利下げ期待やドル安を受けた買いが入った。9月13日も一時2599ドルと最高値を更新しています。

今年の上昇幅は600ドルを上回っており、年間上昇幅としては過去最大です。

米利下げや制裁回避狙いのドル離れ、自国経済への不安など多くの理由から金が買われ、株式に比べても値上がりが大きくなっています。

新たに米国の財政不安が買い材料に加わったことも上昇に弾みをつけたのかもしれません。

2024年8月

中国の金の保有量は変わらず

中国人民銀行が8月7日発表した2024年7月末の外貨準備の内訳によると、金の保有量は約2264トンでした。

3カ月連続で前月から据え置いています。

国際的に金の価格の高騰が続いており、積み増しを控えた可能性があります。

初の2500台

金の国際価格が一段と上昇し、初めて1トロイオンス2500ドル台に乗せました。

ニューヨーク先物(中心限月)は8月1日の時間外取引で、一時前日比1%程度高い2500ドル台前半をつけて過去最高値を更新しました。

FRBのパウエル議長の利下げを示唆する発言を受けての動きです。

2024年7月

高値でもマネー流入

金相場で新たなマネーの流入が続いています。

主要消費国のインドでは7月に、金取引に有利な税制措置を打ち出しました。

ポーランドなど新興国の中銀による金買いも続いているようです。

金価格の上昇をけん引してきた新興国の中銀による金買いですが、ロシアのウクライナ侵略が起きた2022年以降、ドル離れを背景として目立っています。

2024年上半期も世界の中銀の購入規模が最高でした。

アメリカ大統領選の影響で価格上昇

アメリカの大統領選挙で、バイデン米大統領が再選を目指さないことが分かり、金価格は上昇しました。

先行きの不確実性が高まり、安全資産への需要で金が値上がりしたものと思われます。

これ以外にも、ETFに資金流入する形で金相場には投資マネーが回帰しているようです。

2024年6月

長期的な上昇が続く金

ゴールドの長期上昇が続いています。

2000年末以降の投資収益率は8倍強と米国株の6倍や世界債券の2倍を上回った水準です。

インフレや財政悪化、国際社会の分断を背景に基軸通貨ドルの強さが揺らぎ、金に資金が逃避しています。

実物資産としての価値があり、政治色のない「無国籍通貨」の側面が需要の強さにつながっていると評価されています。

ただ、宝飾的な需要で言うと金の値ごろ感の低下と季節的要因が影響し、2024年8月末頃まで弱い状態が続くかもしれません。

しかし、中銀の金への投資や純投資による需要は強く、全体としては堅調な形が予想されます。

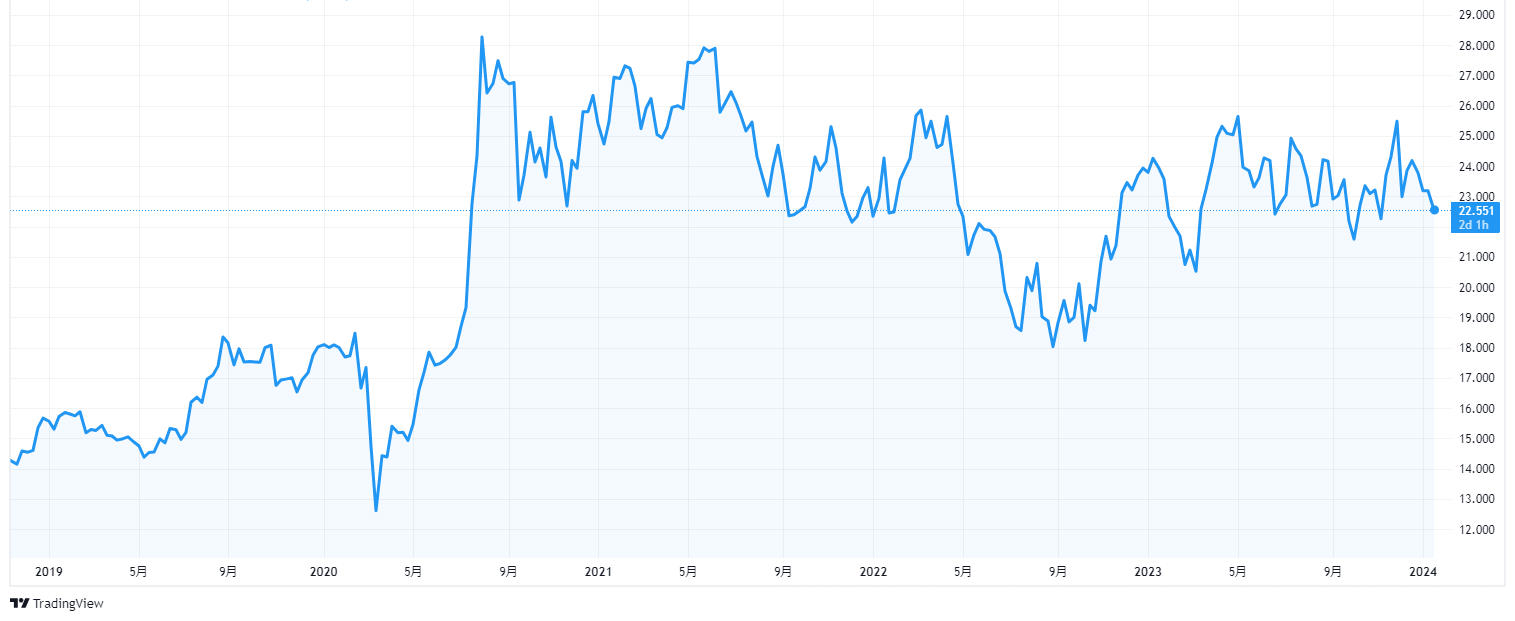

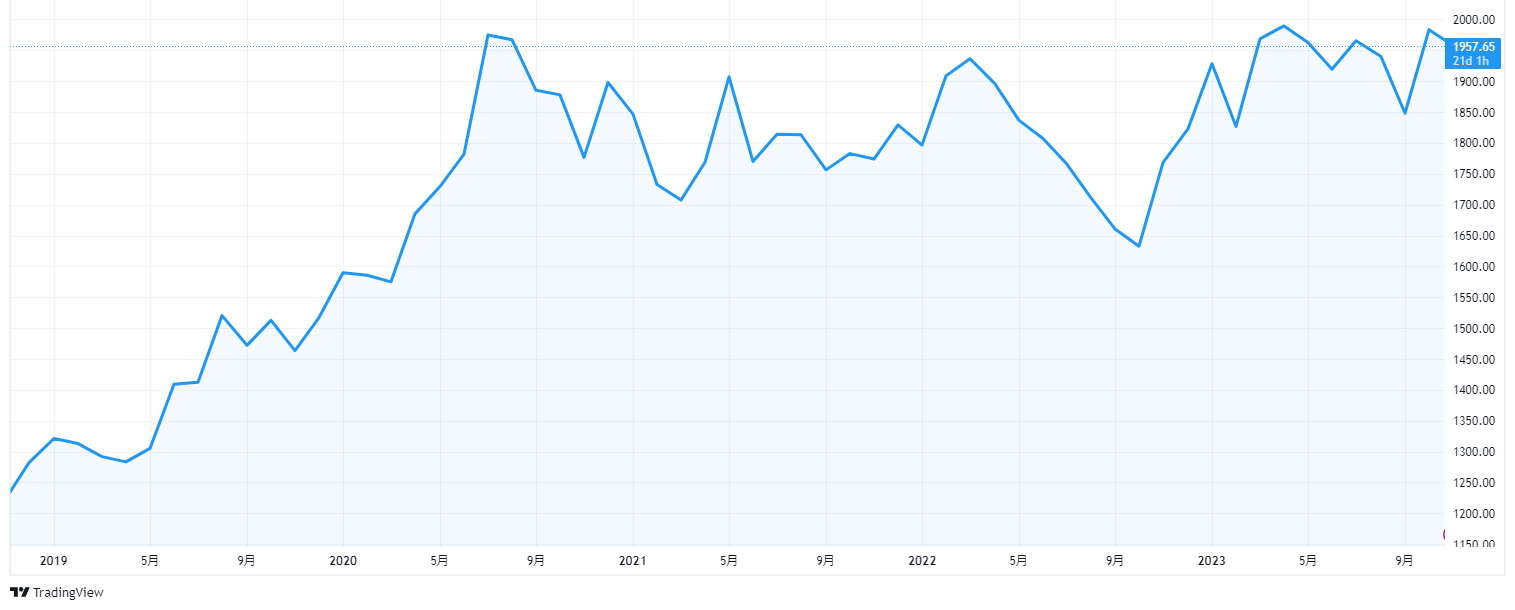

【2000年以降の金価格の推移(出所:TradingView)】

2024年5月

金価格が急伸

5月20日に金価格が最高値を更新しました。

アメリカが年内に利下げを開始するという観測が高まる中、金属市場全般に投資家の需要が急増したようです。

金価格は一時1.1%高の1オンス=2440.59ドルに急伸し、2024年4月の最高値を上回りました。

2024年4月

連日最高値を記録

金(ゴールド)のニューヨーク先物は4月1日、取引の中心である6月物が一時1トロイオンス2286ドルまで上昇し、2営業日連続で過去最高値を更新しました。

引き続きFRBによる利下げが近いとの見方から、金利がつかない金の買いが続いています。

更には、地政学リスクによる上昇もあります。

4月19日にはイスラエルによるイランへの攻撃を受けて一時1トロイオンス2400ドル台へ急上昇しました。

地政学リスクやインフレなど世界に不安材料が多く、金価格の予想値を上昇しています。

2024年3月

再び最高値更新

金(ゴールド)の国際価格が一段と上昇し、2週間ぶりに最高値を更新しました。

ニューヨーク先物(中心限月)は3月21日、一時前日比3%高い1トロイオンス2225.3ドルまで上昇しました。

最高値の更新は3月8日以来、約2週間ぶりです。

FRBの利下げ転換を織り込み、ヘッジファンドなど短期マネーの先物買いがけん引しています。

流出が続いた金のETFにも長期投資家らの資金が流入する動きも出てきており、投資家の裾野が広がり、年内の一段高を予想する声が増えているようです。

金価格が最高値を更新

金スポット価格が3月5日に最高値を更新しました。その後も上昇を続けています。

米国の金融緩和見通しや地政学的リスクの高まりなどを背景に買われているようです。

【直近5年の金の値動きの推移(出所:TradingView)】

スポット価格は一時、2141.79ドルを付け、昨年12月に記録したこれまでの最高値2135.39ドルを上回りました。

翌7日もこの勢いは維持されており、金の投資妙味が増すとみる海外ファンド勢の買いが拡大、8日にも一時前日比1.8%高の1トロイオンス2203ドルまで上昇し、3営業日連続で過去最高値を更新しました。

米利下げ期待の高まりに加え、中央銀行や個人といった金需要の強さも相場を押し上げています。

2024年1月

金と銀の価格差が拡大

金(ゴールド)と銀(シルバー)の価格差が拡大しています。

産業用の需要が大半の銀の価格が景気減速懸念で低迷し、地政学リスクなどを背景にマネーが流入する金に見劣りしてきたことが背景にあると思われます。

金の価格を銀の価格で割った「金銀比価」は88倍台に拡大しており、これは約10カ月ぶりの価格差となっています。

【直近5年の金の値動きの推移(出所:TradingView)】

【直近5年の銀の値動きの推移(出所:TradingView)】

2023年12月

引き続き上昇基調続く

金相場は引き続き上昇しています。

投資家たちは2024年の米利下げとドル安を見据え、金への投資を行っています。

金は12月下旬現在で1オンス=2050ドル近辺です。

12月1日には2072.22ドルで引け、終値として過去最高値となりました。

【直近5年の金の値動きの推移(出所:TradingView)】

2023年10月

5か月ぶりの高値

金価格が国内外で騰勢を強めています。

金のニューヨーク先物は10月27日、一時1トロイオンス2019.7ドルと前日終値に比べ22.3ドル(1.1%)上昇しました。

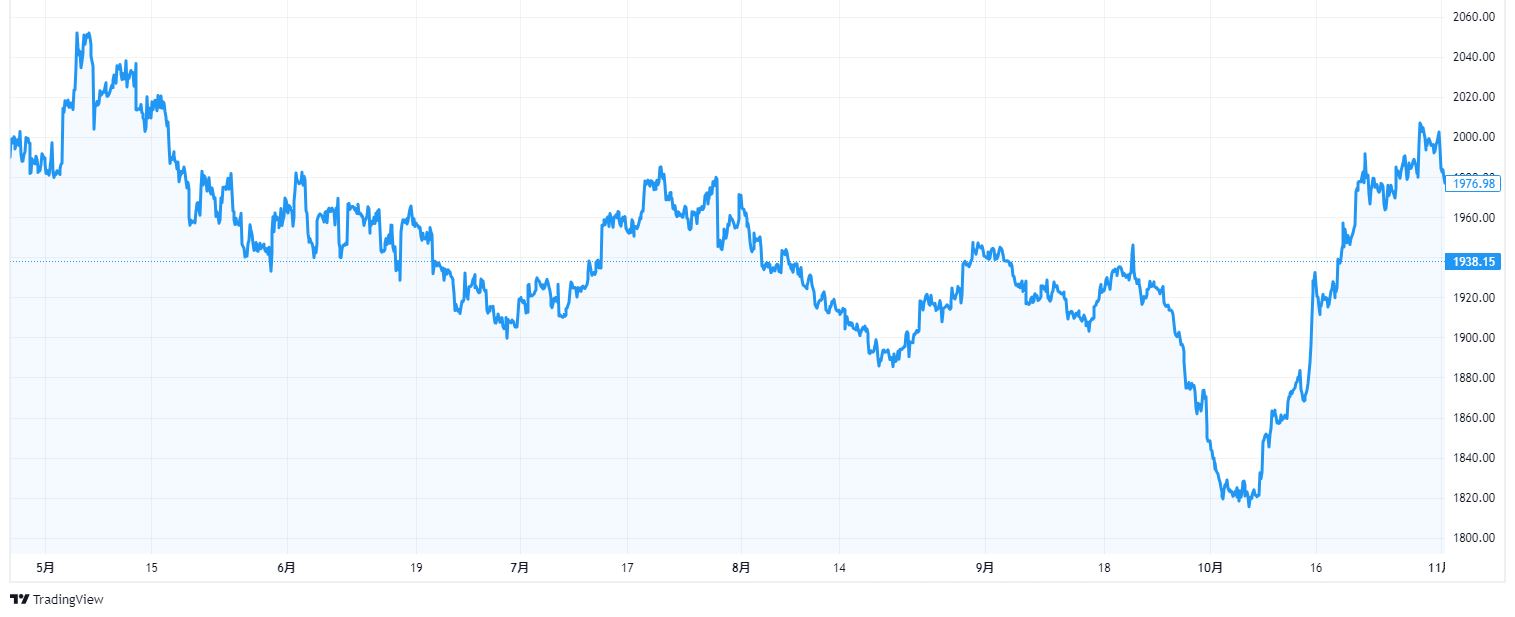

【直近半年の金価格の推移(出所:TradingView)】

約5カ月ぶりの高値となります。

中東情勢の緊迫化懸念が強まり、リスク回避のため投資家が「安全資産」とされる金に運用資産をシフトしたようです。

再び2000ドル視野へ

金(ゴールド)の国際価格が再び上昇基調となっています。

国際価格は10月26日に心理的節目となる1トロイオンス2000ドルを再び突破しました。

ハマスとイスラエルとの衝突や米財政不安の高まりも背景にあると思われます。

投資家は「安全資産」である金に資金を逃避させる姿勢を強めているのかもしれません。

【直近5年の金の推移(出所:TradingView)】

2023年8月

円建てで1万円の大台に

国内の金小売価格が初めて1グラム1万円を超えました。

年間平均の小売価格は2022年まで4年連続で上昇しており、下げたとしても小幅にとどまっています。

今世紀は一貫して上昇基調にありますが、背景には国際市場の構造変化と世界経済や通貨不安の高まりがあると思われます。

金への楽観はやまず

金への強気の姿勢は変わっていません。

8月の金相場は実質利回りの急伸や、ドルの上昇、米国で高金利が長期化する観測など複数の向かい風に吹かれて下落していますが、政府系ファンドやヘッジファンドの資産運用担当者は、2024年にかけてまだ楽観的な予想をしています。

【直近1年の金価格の推移(出所:TradingView)】

2023年7月

来年に最高値更新?

JPモルガン・チェースは、米国のリセッション入りが想定される中で金相場の妙味が高まっているとみているようです。

年内には1オンス=2000ドルの節目を突破し、米利下げが始まるであろう2024年には最高値を更新すると見込んでいます。

2023年6月

2週間ぶりの2000ドル台

金の国際価格が6月1日、心理的節目である1トロイオンス2000ドル台をおよそ2週間ぶりに回復しました。

同日発表の米製造業の景況感指数が市場の想定を下回り、景気懸念から安全資産である金の需要が拡大したようです。

米長期金利の低下も、金利のつかない金の投資妙味を相対的に高めたと言えます。

【2018年以降の金価格の動き(出所:TradingView)】

2023年5月

最高値に接近、背景にドル離れ

金の国際価格が最高値に接近しています。

この背景には、世界の中央銀行の米ドル離れがあると言われています。

【2018年以降の金価格の動き(出所:TradingView)】

ウクライナ侵攻後に世界の中銀は金保有を急速に積み上げたほか、人民元など他の通貨に移す動きも進んでおり、ドル離れが進んでいるのです。

金の高値は世界の分断の深まりと米ドル1強の通貨体制が揺らぎ始めている可能性があります。

2023年3月

節目の2000ドルを突破

2023年3月20日に節目となる1トロイオンス2000ドルを突破しました。

先高観を見越した投機筋による買いが広がったとのことです。

利上げの打ち止め観測が強まると、金利がつかない金の相場を押し上げる可能性があります。

2022年7月

金、一時1690ドルで11か月ぶりの安値

金(ゴールド)価格の下落が続いています。

金利の上昇やアジアの需要減に加え、金の買い材料となってきたインフレが近々ピークアウトを迎えるとの見立てが背景にあります。

希少性や実物としての裏付けから「安全資産」とされる金は一般的に景気後退懸念が強いときに買われやすいわけですが、現在の景気懸念はインフレ抑制を狙った急激な金融引き締めが原因なだけに、インフレ圧力の低下を売り材料と捉える投資家が多いようです。

【直近3か月の金価格の推移(出所:TradingView)】

©Trading View

金先物、1700ドル割れ

金の国際価格が引き続き下落しています。

ニューヨーク金先物は7月14日、一時11カ月ぶりに1トロイオンス1700ドルを割り込みました。

【直近3か月の金価格の推移(出所:TradingView)】

©Trading View

金と逆方向の値動きをしやすいドルの上昇が響いているようです。

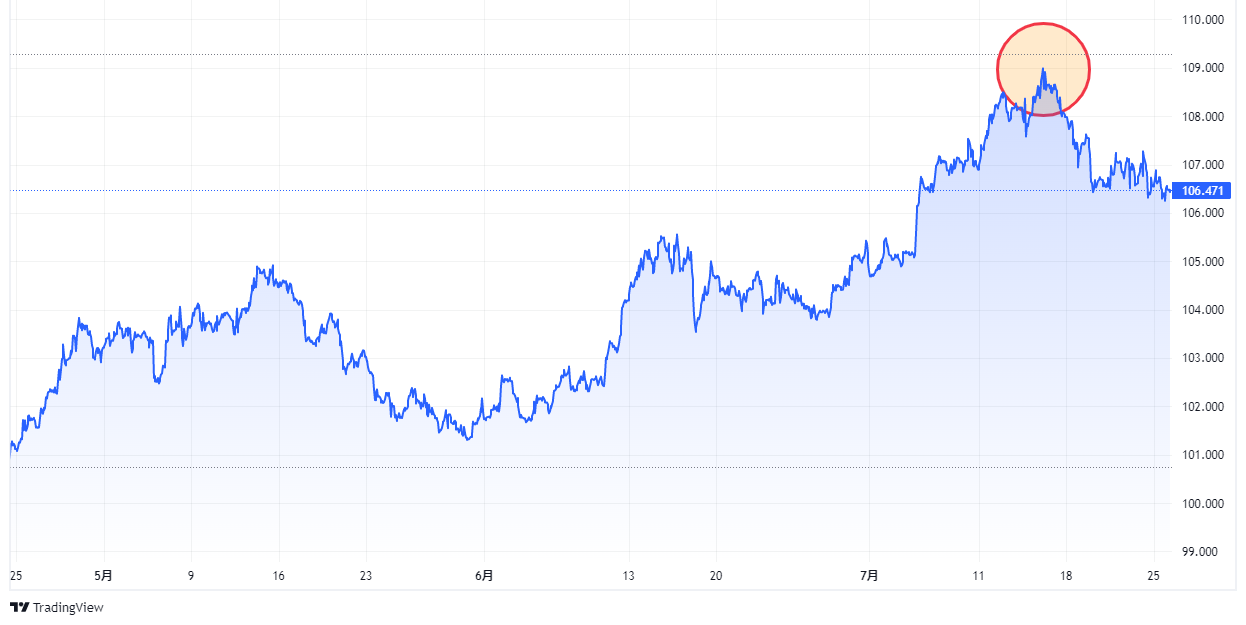

実際に、主要通貨に対するドルの強さを示す「ドル指数」は7月14日に一時109台と約20年ぶりの高水準をつけ、金の売り圧力につながりました。

【直近3か月のドル指数の推移】

3月上旬にはロシアのウクライナ侵攻による市場の警戒感からNY金価格は1トロイオンス2000ドルを超え、2020年8月につけた過去最高値(2089.2ドル)に迫る水準でした。

足元の水準は3月高値比で2割ほど安い状況です。

金価格が年初来安値

金の国際相場が下落しています。

国際指標となるニューヨーク先物は7月5日、一時1トロイオンス1760ドル台と年初来安値をつけました。

【2022年1月~7月までの金価格の推移(出所:TradingView)】

©Trading view

3月上旬につけた今年の高値から15%安い水準です。

原油価格の下落でインフレ懸念が一部で後退し、インフレ耐性があるとして買われてきた金にとって悪材料となりました。

金はドルと反対の値動きになりやすいことも響いたようです。

【直近5年のドル指数の推移(出所:TradingView)】

©Trading view

対ユーロなどでドル高が進展し、主要通貨に対するドルの強さを示す「ドル指数」は7月5日に106台と約20年ぶりの高水準をつけました。更にその勢いは続き、11日には108もつけています。

ドル指数の上昇を引き金とするヘッジファンドのプログラム的な金売りが連鎖したとの見方もありました。

2022年5月

【2022年5月の金の推移(出所:TradingView)】

©Trading View

金価格が上昇

金の価格が再び上昇基調を強めています。

経済指標の悪化を受けて米国の景気後退懸念が高まり、FRBの利上げ姿勢が揺らぎ始めた事が背景のようです。

守勢を強めた投資家が「安全資産」とされる金に資金を傾けており、株式市場でもハイテク株売り・ディフェンシブ株買いの流れが強まっています。

金価格の国際指標であるニューヨーク市場の先物は、5月24日に一時1トロイオンス1870ドル程度と2週間ぶりの高値まで上昇しました。

4月中旬には2000ドルを超える場面もありましたが、その後は下落基調となり、5月中旬には一時1800ドルを下回っていました。

【2022年4月-6月の金の推移(出所:TradingView)】

©Trading View

2022年3月

【2022年3月の金の推移(出所:TradingView)】

©Trading View

ウクライナ危機で2000ドル台に上昇

金のスポット価格が3月7日、1年半ぶりに1オンス=2000ドル台に上昇しました。

ウクライナ情勢の緊迫化で安全な逃避先を求める資金が流入しています。

【2022年2月-3月の金の推移(出所:TradingView)】

©Trading View

2022年1月

【2022年1月の金の推移(出所:TradingView)】

©Trading view

2021年、金ETFは91億ドル流出

金の上昇相場が転機を迎えているようです。

新型コロナウイルス禍で世界の主要中央銀行が未曽有の金融緩和に乗り出し、通貨価値の下落を懸念する投資家が金を買ってきたわけですが、2021年は金のETFから6年ぶりに資金が流出しました。

米国などが利上げや量的緩和の縮小に乗り出し、マネー膨張による激しいインフレを警戒した金買いが変調しています。

金ETFは2021年12月に3億ドルの純流出となるなど月間での流出が目立ち、通年で91億ドルの資金が流出しました。

ヘッジファンドなど短期筋が売ったようです。

金がこれまで買われてきた理由

一つはリスクを回避するため、「安全資産」とされる金の需要が強まったためです。米中摩擦やコロナ禍でリスク回避ムードが強まった事が背景です。

もう一つは、通貨価値下落への警戒です。コロナ禍を受けて世界の主要な中銀は大規模な金融緩和に踏み切り、通貨下落を嫌気した投資家が金に投資したのです。

今後どうなるのかという事ですが、引き締めとなれば通貨下落への懸念は和らぐので、金価格は下落する可能性が高く、これもあって上記の通り金から大量に資金が流出したと考えられるわけです。

しかし、アメリカの過去の利上げ開始後の金価格の動きを見てみると、過去4回の利上げ局面では、利上げ開始前の金価格のパフォーマンスはマイナス、利上げ開始後、3ヵ月以降はプラスの傾向があった事も事実です。

金の動きに注目すると面白いかもしれません。

2021年12月

【2021年12月の金の推移(出所:TradingView)】

中銀や公的機関の金の保有量が30年ぶりの高水準

世界の中央銀行や公的機関が外貨準備資産として金の保有量を積み増しています。

2021年の総保有量は1990年以来31年ぶりの高水準に膨らみました。

大規模な金融緩和などでドルの供給量は膨らみ続け、金に対する価値は大幅に切り下がりました。

FRBは金融引き締めに動くものの、各国中銀のドルに対する疑心暗鬼は拭えず、ドルから金への流れが続いているようです。

2021年9月

【2021年9月の金の推移(出所:TradingView)】

©Trading view

一転して下落基調

金相場が下落基調となっています。

ニューヨーク先物は28日、一時1トロイオンス1727.8ドルと、約1カ月半ぶりの安値をつけました。

米長期金利が1.5%台半ばまで急上昇し、金利のつかない金の投資妙味が薄れました。

22日のFOMCでは2022年中に利上げに着手する可能性が示唆され、金の下げ圧力が強まっています。

28日の終値は前日比1%安い1737.5ドルでした。

2か月半ぶりの高値

金の国際価格が2カ月半ぶり高値圏に戻ってきました。

指標となるニューヨーク先物市場では3日に一時1トロイオンス1836.9ドルまで上昇し、6月16日以来となる約2カ月半ぶりの高値を付けました。

前週末発表の8月の米雇用統計が市場予想を下回り、FRBが量的緩和縮小を急がないとの見方が浮上して金を買う動きが優勢になったのです。

2021年8月

中銀の金買い再び

新型コロナウイルス禍で中断していた中央銀行の金買いが再び活発になってきました。

4~6月は200トンの購入(購入から売却を引いたネット)となり、四半期としては2年ぶりの高水準となりました。

基軸通貨ドルを発行する米国の金融政策が正常化に向かい国境を越えたマネーの動きが注目されます。

米国の債務やインフレへの懸念から、通貨波乱に備えて新興国がドルよりも金を増やしています。

国別で最も購入量が多かったのはタイです。

4月と5月に合計90トンを購入し同国の金準備残高は6割増えて244トンと過去最高水準になりました。

2番手以下も新興国が並んでいます。

ブラジル中銀は54トンの金を購入し、残高は121トンと2000年11月以来ほぼ21年ぶりの高水準となりました。

同国が金の大規模な購入に動いたのは12年以来9年ぶりです。

一転して金に資金が流入

世界の金融市場で警戒感が高まり、金へ資金が流入しています。

17日の欧州市場では欧州株は軒並み下落し、原油価格も急落した一方、安全資産とされる国債や金にマネーが流入しました。

新型コロナウイルスのインド型(デルタ型)の感染拡大で中国や米国の経済回復の勢いに陰りが見え、アフガニスタンをめぐる地政学リスクも影を落としています。

金は価格が景気変動の影響を受けにくいことから安全資産とみなされて買われており、16日終値は前週末比0.7%高い1トロイオンス1790ドルでした。

金相場が急落

金相場が9日に一時、3月以来の安値に急落しました。

相場に対する悲観的な見方は増えつつあるようです。

今回の急落はテクニカル要因と低い流動性が重なって増幅されたものですが、そもそものきっかけは先週末の米雇用統計が市場予想を上回る強い内容となり、米経済の順調な回復ぶりが示されたことにあります。

米金融当局が債券購入のテーパリングを開始する準備が整うであろうと、市場関係者はこの統計から読み取りました。

金相場を昨年、過去最高値に押し上げた主要材料の一つが取り除かれる可能性を意味します。

1-6月の地金・コイン需要は過去最高

大規模な経済対策であふれた米国の個人マネーが金の現物に向かっています。

1~6月の地金・コイン需要は比較可能な2000年以降で最高となりました。

宝飾品向けは13年ぶりの水準です。

物価上昇によるお金の価値の目減りを避けるため、個人が資産防衛に走りました。

中国とインドが中心となってきた金の現物市場で、米国が「第三極」として浮上し、金の国際先物相場にも影響を与えています。

2021年6月

3日ぶりに反発

金相場が反発しました。

21日のニューヨーク市場の金先物の終値は1トロイオンス1780ドル台と3日ぶりの上昇です。

16日のFOMCで利上げ前倒し方針が示され、急落するなど動揺してきた金相場は沈静化してきました。

持ち直しの一因はFOMC後に急騰したドルの総合的な強さを示すドル指数の上昇一服があります。

ドル建てでの金に追い風となったわけです。

現物を取引する金ETFにも資金が流入しました。

金価格、1か月ぶり安値

金価格が14日、一時節目となる1トロイオンス1850ドルを割り込み、約1カ月ぶりの安値をつけました。

その後1860ドル台で推移しましたが、直近高値に比べ3%前後安い水準です。

フランスのマクロン大統領が、IMFの金準備を売却すべきだと主張し波紋を呼んでいる事が背景です。

マクロン大統領はG7を前にした10日の記者会見で、アフリカ経済への支援のために金を売却する必要性を主張しました。

新型コロナウイルス禍で価格が上昇したことが背景です。

実際の売却に関しては議決権を多く持つ米国の議会などの賛同が必要で、ハードルが高いとも思われていますが、要注視です。

2021年5月

月間ベースで昨年7月以来の上昇

5月31日のニューヨーク市場で金スポット価格が上昇し、月間ベースでは昨年7月以来の大幅高となりました。

米雇用統計の発表を控え、インフレリスクに関心が集まったようです。

一部の米金融当局者は、インフレを懸念しているものの、基本的には供給不足が和らぐ中で物価上昇は一時的なものにとどまるはずだとみています。

年初来の下げが回復

金スポット価格は5月25日、1%高の1トロイオンス=1899.25ドルと1月初め以来の高水準となりました。

5月26日の取引では昨年末を若干上回る水準で取引されており、年初来の下げを消しました。

3月には一時9カ月ぶり安値を付けていました。

米国の景気回復に伴う物価上昇は持続的ではなく一時的との見方を金融当局者は繰り返し、引き締め政策への動きを巡る観測を退けています。

米国債利回りの低下も貴金属価格上昇を下支えしています。

金は1-3月(第1四半期)に大きく下げたものの、5月は月間ベースで昨年7月以来の大幅高の方向で動きました。

ドルと米国債利回りの低下が、利息を生まない金の魅力を高めることにつながっているわけです。

また、投資家はインフレ懸念が経済成長を損なう恐れに伴い、価値の保存手段としての金に戻りつつあるようです。

新型コロナ下での大量の通貨供給を受け、金の価格は昨年8月に最高値を更新したものの、その後はビットコインが急騰するなか調整局面を迎えていました。

ただ、暗号資産は本源的な価値を持たず、規制の変化にも弱いのが現状です。

通貨価値下落へのヘッジ手段として、金が改めて見直されつつある可能性があります。

約3か月ぶりの高値

5月18日のアジア市場で金価格が約3カ月ぶりの高値に上昇しました。

アジアの一部地域で新型コロナウイルス感染が再拡大したのを受け、世界的な景気回復ペースを巡る懸念が再燃しました。

金スポット価格は一時0.4%高の1トロイオンス=1873.82ドルと、1月29日以来の高値になっています。

2021年3月

金が株のヘッジ対策として働かず

金は株など他の資産の動きやインフレに対するヘッジとして効果が薄れています。

また、当然のことながら景気回復のペースが加速した場合に逆風に直面します。

ブラックロックによれば、金とリスク資産の正の相関はテクノロジー株と比較すると特に強いと指摘しています。

また、インフレに対する金のヘッジ力は少し誇張されており、何世紀もという非常に長い期間については妥当な価値の保管場所になるものの、大抵の投資期間ではあまり当てにならないと指摘しています。

新型コロナウイルス禍からの景気回復に弾みがつき米国債利回りが上昇する中で、金相場は今年に入って下落しています。

2021年1月

金価格は今年上昇?

ワールドゴールドカウンシルは1月14日、今年の金価格について、緩やかに上昇すると予想しました。

昨年は+24.6%と大きく上昇しています。

上昇の背景として、世界的な低金利環境の継続に加え、世界の経済状況の改善に伴なう宝飾品需要の回復を挙げています。

金の価格は、コロナウイルスの影響によって資金の逃避先として投資マネーが流入して8月上旬に2,000米ドル台の史上最高値をつけました。

ただ、その後事態は落ち着くと、金価格は1,900米ドルを下回る水準に下落していました。

2020年12月

ビットコイン台頭で金は長期低迷?

JPモルガンによれば、仮想通貨の台頭は、金の下落を招くという事です。

投資資金は10月以降、ビットコイン価格に連動するファンドに押し寄せた一方、金からは流出しました。

この傾向は暗号資産のポジションを構築する機関投資家が増えるのに伴い、長期的に継続する可能性が高いようです。

機関投資家によるビットコイン採用はまだ始まったばかりである一方、金は多くの機関投資家が投資しています。

ビットコインはまだ投資家が増えていく可能性が多い一方で、金はそうではないという事です。

2020年11月

遠のく2000ドル

金相場が調整色を強めています。

新型コロナウイルスのワクチン開発期待を背景に、金には下げ圧力がかかりやすくなっているようです。

11月9日には1900ドル台半ばから一時100ドル超安と大きく値を下げ、その後の戻りも良くありません。

年末にかけてファンドなどの利益確定売りに押され、相場が軟調に推移しやすいという「年末安」の季節性も指摘されています。

今年の夏につけた史上最高値の1トロイオンス2000ドル台の再突破はしばらく遠のいたとの見方が多いようです。

コロナウイルスのワクチン報道で金価格は下落

2020年11月9日、新型コロナウイルスのワクチンに関する前向きなニュースを受けて、金は下落しています。

ワクチンが早期に実用化され、経済活動が早期に正常化するとの見方が広がり、世界の株式市場は大きく反発した一方、金は下落しました。

金価格の極端な変動の背景には、アメリカ大統領選を終えてワクチンの実用化やそれに伴う世界経済の早期の回復、一部の中央銀行による金融緩和策見直しの動きなどまで一気に織り込むような動きになったものと考えられます。

2020年9月

リスクオフでも金価格は下落

マーケットがリスクオフとなる中安全資産であるはずの金も値下がりしています 。

安全資産の金がリスクオフで下落するのはFRBの金融緩和に対する過度な期待の修正と言えます 。

つまり、FRBの金融緩和への期待を背景に動いていた資金の逆回転が起こっているということです。

FRBは金融政策の枠組みを見直し 、8月27日に柔軟な平均インフレ目標の導入を発表しました。

市場は更にフォワード ・ ガイダンスの強化を期待したが 、FRB高官は株式市場の過熱を警戒するコメントを発するなど、過度な金融緩和への期待をけん制しました。

そして 、9月16日に示された新たなフォワード ・ ガイダンスは若干抽象的な表現にとどまってしまい、市場の期待は裏切られる形となりました。

ただ、もとはと言えば、今年7月から8 月上旬にかけての金価格の上昇は 、昨年来の金価格とアメリカの実質金利の関係性を逸脱した動きだったと言えるでしょう。

8月以降 、実質金利はマイナス1辺りで横ばい推移となっており 、この水準は昨年来の関係からいえば金価格の1850ドルに相当します。

今はそこに向けた調整が起きていると言えるかもしれません。

また、直近で金価格はユーロとの連動性も高まっています。

ユーロもFRBの金融緩和とドル安への期待というテーマで買われてきました。

投機筋の先物ポジションも過去最高水準にユーロ買いに偏っている状況です。

FRBの金融緩和に対する過度な期待の修正でポジションの圧縮が進むのであれば、ユーロ安とともに金価格の下落も続く可能性があります。

2020年8月

記録的な上昇が続く?

金相場が「著しい通貨安」や追加刺激策への期待を背景に記録的な上昇が持続するとスカイブリッジ・キャピタルが予想しています。

同社は2011年に金投資から手を引いていましたが、最近になってエクスポージャーを増やしています。

スカイブリッジはユーロや人民元、新興国通貨を列挙し、

「通貨安について考える際、ドルが何に対して下落するかが問題だ。世界中を見渡しても、代替通貨に色めき立つのは困難だ。そのため金が自然な成り行きで代替通貨になるのは明らかだ」

と述べています。

期近物も1トロイオンス2000ドルを超えて終了

2020年8月4日、ニューヨークの金先物取引(期近物)は前日比+1.7%の1オンス=2,021.0ドルで取引を終了しました。

金先物は7月23日に、2011年8月に付けた過去最高値をおよそ9年ぶりに更新した後も騰勢が続いていました。

金先物価格上昇の背景は既述の通り、新型コロナウイルス感染拡大によって大きく落ち込んだアメリカ経済の先行きに対する市場の慎重な見方に加え、米中対立激化の懸念が挙げられます。

2020年7月以前

以下よりご確認頂けます。

kindle unlimited無料でご覧いただけます。

コメントを残す